Сэтл Групп. Облигации из Санкт-Петербурга

Сэтл Групп — крупнейший застройщик жилой недвижимости в Северо-Западном регионе, входит в топ-5 крупнейших игроков строительного рынка России. Компания преимущественно работает на рынке Санкт-Петербурга (89% земельного банка) и Ленинградской области (10%), занимает первое место по вводу жилья в регионе. Компания специализируется на жилье комфорт-класса и выше. Компания входит в перечень системно значимых предприятий.

За время существования компанией было возведено 299 жилых домов, построены 53 социальных и 6 коммерческих объектов. Общий объем введенной в эксплуатацию недвижимости достиг 10 млн кв. м. Ежегодно компания вводит около 1,5 млн кв. м общей площади жилья, а портфель проектов в стадии текущего строительства на начало августа 2022 года, по данным Единого ресурса застройщиков, составляет 1,6 млн кв. м. Доля ипотечных сделок в объеме продаж последние годы находится на уровне 70%, в июле доля была на уровне 84%.

Компания обладает крупным земельным банков общей площадью 2 тыс. гектар. По сообщениям менеджмента, земельного банка компании хватит на 7-10 лет вперед. Тем не менее, эмитент активно пополняет земельный банк, ища новые возможности в своем регионе, хотя менеджмент заявляет, что количество пригодных для строительства территорий постепенно снижается.

Обзор рынка Санкт-Петербурга и Ленинградской области

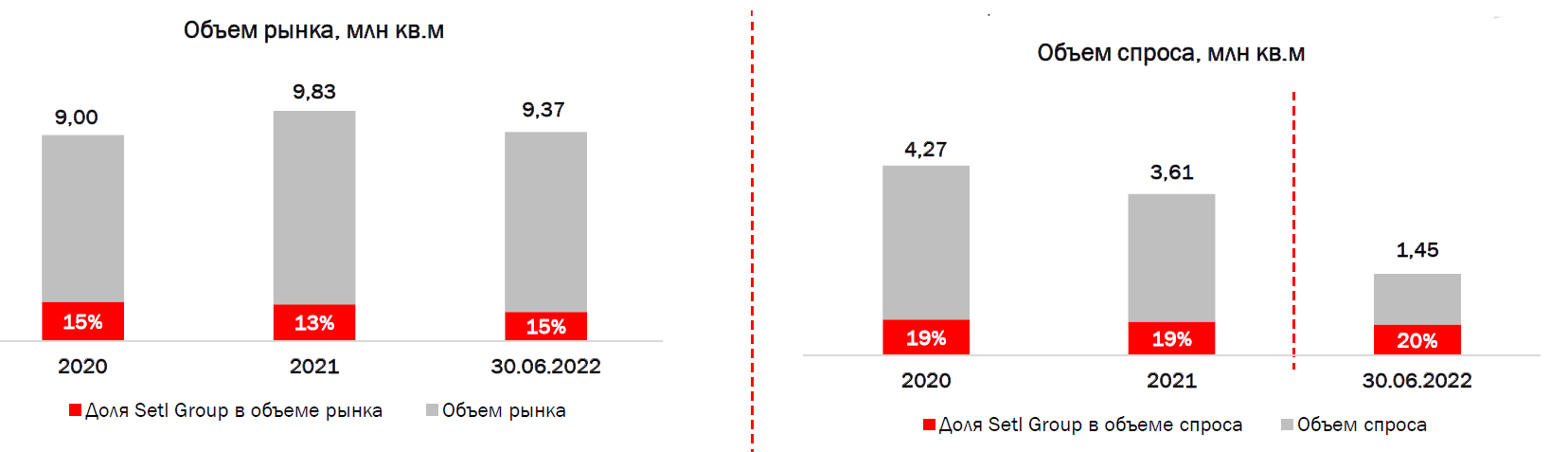

Компания оценивает текущее состояние рынка недвижимости как удовлетворительное. Объем спроса сократился более чем в 2 раза на конец 2 квартала по сравнению с концом 2021 года. При этом объем рынка (доля компании составляет 15%) находится на среднем уровне прошлых лет. Компания ожидает нормализации рынка во втором полугодии 2022 года и общий ввод в эксплуатацию жилья на уровне конца 2021 года. При этом несмотря на падение спроса, динамика средних цен в регионе компании продолжает показывать возрастающую динамику.

Источник: презентация компании

По России существуют косвенные признаки восстановления рынка недвижимости. В частности, по данным Дом.РФ, с июля банки стабильно выдают свыше 20 млрд руб. льготной ипотеки в неделю, в последнюю неделю марта 2022 года (пик спроса) показатель был на уровне 32 млрд. По данным Frank Media, в июле население получило ипотеку в объеме 347 млрд рублей, что в денежном эквиваленте больше июньского показателя на 35%. После мартовского резкого сокращения сегмент ипотечных кредитов восстановился и в июне вышел на первое место по приросту среди всех сегментов кредитования.

АКРА также ожидает, что снижение ипотечных ставок в дальнейшем позволит избежать обвального падения спроса на жилье. Экономическая неопределенность вынуждает компании откладывать решения о начале реализации новых проектов, в то время как предложение в уже реализуемых проектах существенно сократилось в результате рекордного спроса в 2021 году и первом квартале 2022 года, что также поддерживает продажи девелоперов.

Финансовые показатели:

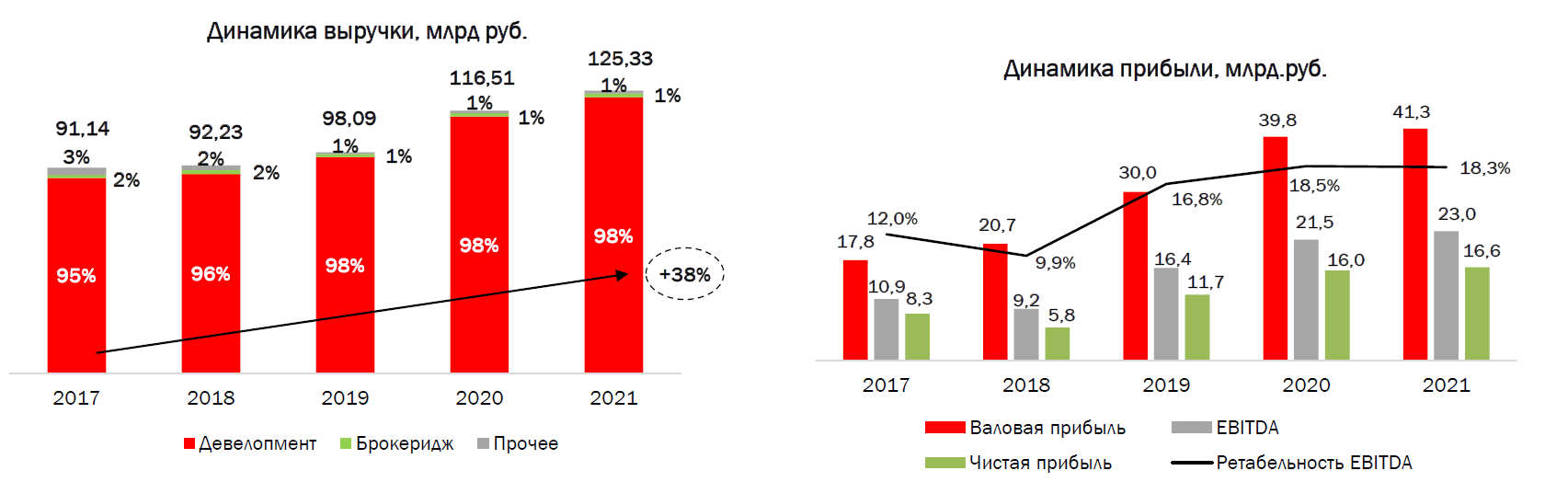

Финансовые показатели Сэтл Групп, как и всего сектора, оказались под давлением во втором квартале на фоне роста ключевой ставки и экономической неопределённости. В первом квартале компания показала рост продаж на 20-30 г/г, однако падение спроса со стороны населения во втором квартале выровняло уровень продаж по полугодию с показателями 2021 года. Так за первое полугодие продажи выросли всего на 1,3%. При этом средний темп роста выручки эмитента с 2017 года составил 38%.

EBITDA также ежегодно показывает рост, на конец 2021 она была на уровне 23 млрд руб., а рентабельности держится на уровне 17-18%. Для сравнения у Самолета и ПИКа она находится на уровне 19%.

Источник: презентация компании

Тем не менее, компания в последние месяцы отмечает рост себестоимости строительства, например, на бетон, керамогранит, кабельную продукцию и отдельные инженерные позиции. Кроме того, застройщики на фоне санкций сейчас вынуждены проводить импротозамещение лифтового оборудования и фасадных материалов, однако негативно эффекта от санкций на операционную деятельность, по словам компании, нет.

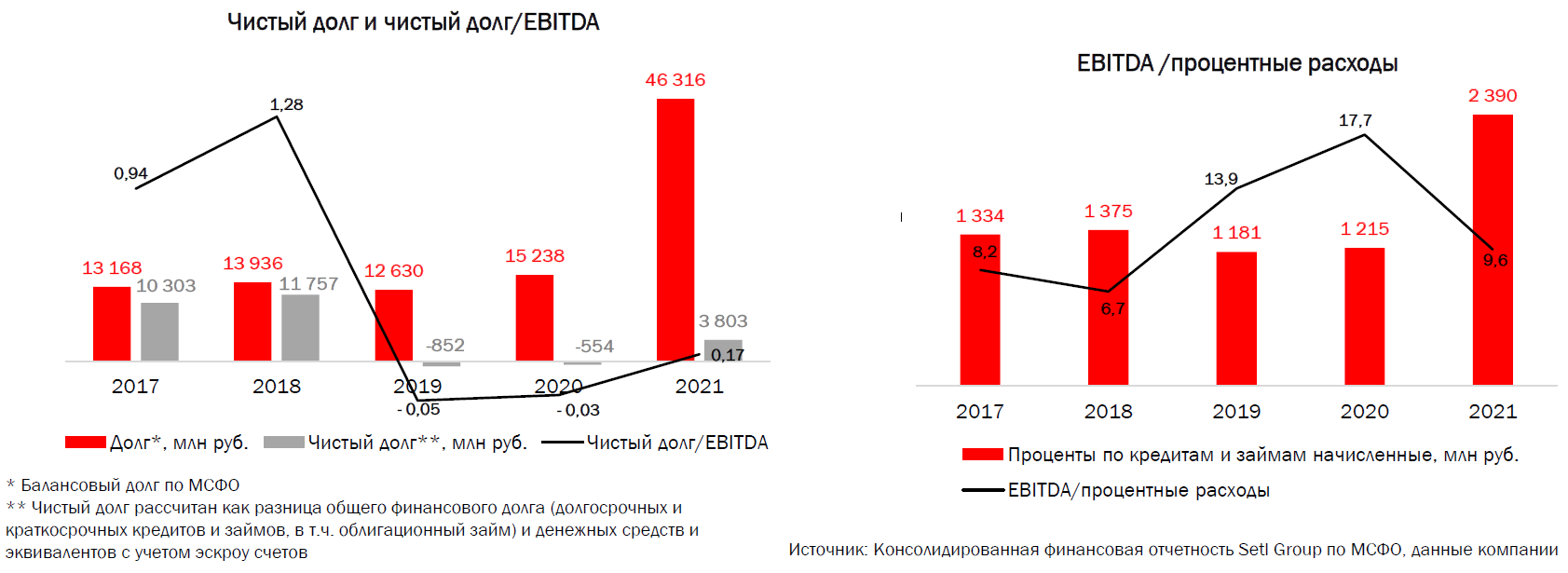

Эмитент обладает низким уровнем долговой нагрузки. Коэффициент чистый долг / EBITDA находится на уровне 0,2х, а корпоративный долг / EBITDA около 1,05х. Чистый долг компании на конец 2021 года был на уровне 3,8 мрд руб. Показатель покрытия процентов за счет EBITDA у Сэтл Групп исторически держится около 10х. В июне АКРА подтвердило рейтинг эмитента на уровне A(RU), стабильный прогноз.

Источник: презентация компании

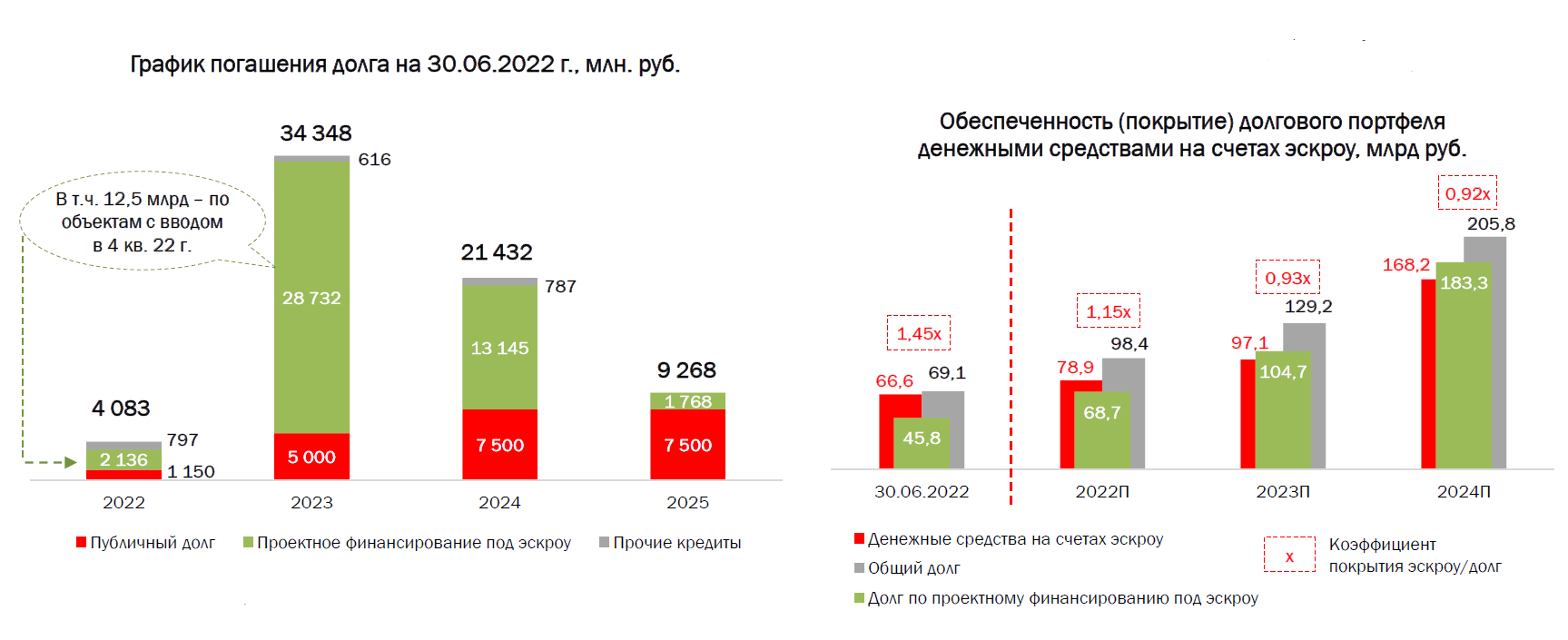

Коэффициент покрытия долга за счет средств на эскроу счетах на середину 2022 находится на уровне 1,5х, то есть компания полностью покрывает свои обязательства за счет денежных средств на счетах. Риск рефинансирования у компании незначительный, так как проектное финансирование обеспечено эскроу счетами. Хорошее обеспечение долга за счет на эскроу позволяет эмитенту держать ставку по долгу на низком уровне, на середину 2022 года она составляет 4,5%, хотя на начало года она была на уровне 5,4%.

Источник: презентация компании

Долг эмитента также не сильно зависит от изменения ключевой ставки, так на конец 2021 года кредиты и займы с плавающей ставкой процента включают только привлеченные средства по проектному финансированию в сумме 5,5 млрд руб. При этом фактический денежный отток происходит по льготным ставкам, что обеспечивается наполненностью счетов эскроу. Фактическая ставка по данному типу заимствования в 2021 году составила 1,15%.

Рыночный риск сейчас выступает основной угрозой для компании. Во втором квартале все застройщики потеряли большую часть спроса, а также ощутили значительное снижение финансовых показателей на фоне роста ставок по ипотеке, на которые проходится около 70-80% процентов спроса. Осенью рынок ожидает восстановление спроса на недвижимость до нормальных уровней, однако если этого не произойдет и спрос на жилье окажется на уровне лета, мы увидим дальнейшее ухудшения финансовых показателей девелоперов. Кроме того, бизнес компании сосредоточен на одном регионе РФ, что также несет в себе риски локального падения спроса на фоне внешних факторов.

Стоит ли покупать?

12 августа Сэтл Групп проведет размещение своего нового выпуска рублевых облигаций. Средства вероятней всего компания направит на рефинансирование долга и поддержание операционной деятельности. Планируемой объем размещения находится на уровне 5 млрд руб. Ориентир по купону находится на уровне 12,7%, что соответствует доходности 13,3% годовых. Спред к ОФЗ на уровне 530 б.п. Мы оцениваем справедливое значение спреда на уровне 450-470 б.п. (доходность 12,5-12,7% годовых), принимая во внимание доходности других облигаций девелоперов, представленных на российском рынке, и другие выпуски эмитента.

Источник: Cbonds

На наш взгляд участие в размещении интересно ввиду низкой долговой нагрузки эмитента, лидирующих позиций в своем регионе и позитивных ожиданий относительно темпов восстановления строительного сектора РФ.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту