IPO МТС Банк: размещение со звездочкой

Ключевая информация

Обзор бизнеса

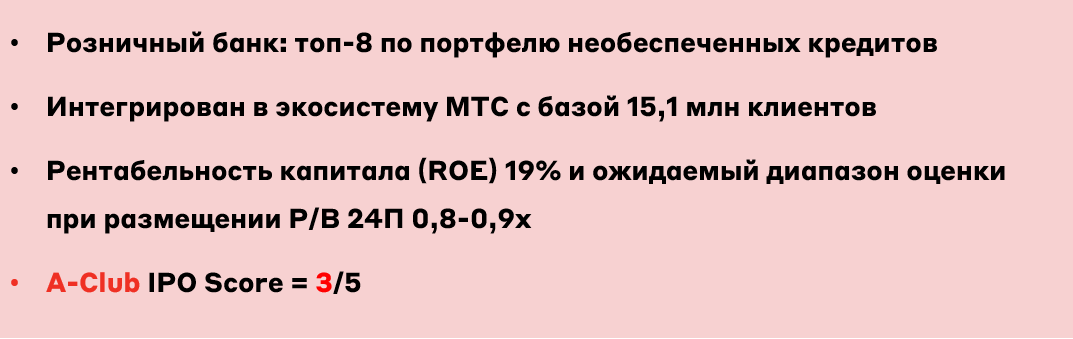

МТС Банк является 24-м банком по размерам активов в банковском секторе, специализируясь на pos-кредитовании. Это сегмент товарного кредитования с выдачей займов в торговой точке без визита в банк. В случае МТС Банка pos-займы выдаются в салонах сети МТС, зачастую – под покупку смартфонов, электроники и пр. По портфелю и объему выдач МТС Банк является топ-1 в pos-кредитовании и топ-8 в необеспеченном кредитовании.

Позиционирование российских банков по портфелю необеспеченных кредитов

Источник: данные Компании, Frank RG

МТС Банк использует pos-кредитование как точку входа для новых клиентов. Новыми каналами привлечения также становятся дебетовые карты и сегмент BNPL (онлайн-рассрочка – «покупай сейчас, плати потом»). МТС Банк также видит потенциал роста выдач в сегменте МФО.

МТС Банк фокусируется на быстро развивающихся сегментах розничного банкинга. Более половины кредитного портфеля состоит из кредитов наличными, который оформляется через цифровой канал. Часть трафика с данного направления будет перенаправляться на дочернюю МФО.

Позиционирование МТС в банковских сегментах

Источник: данные Компании, Frank RG

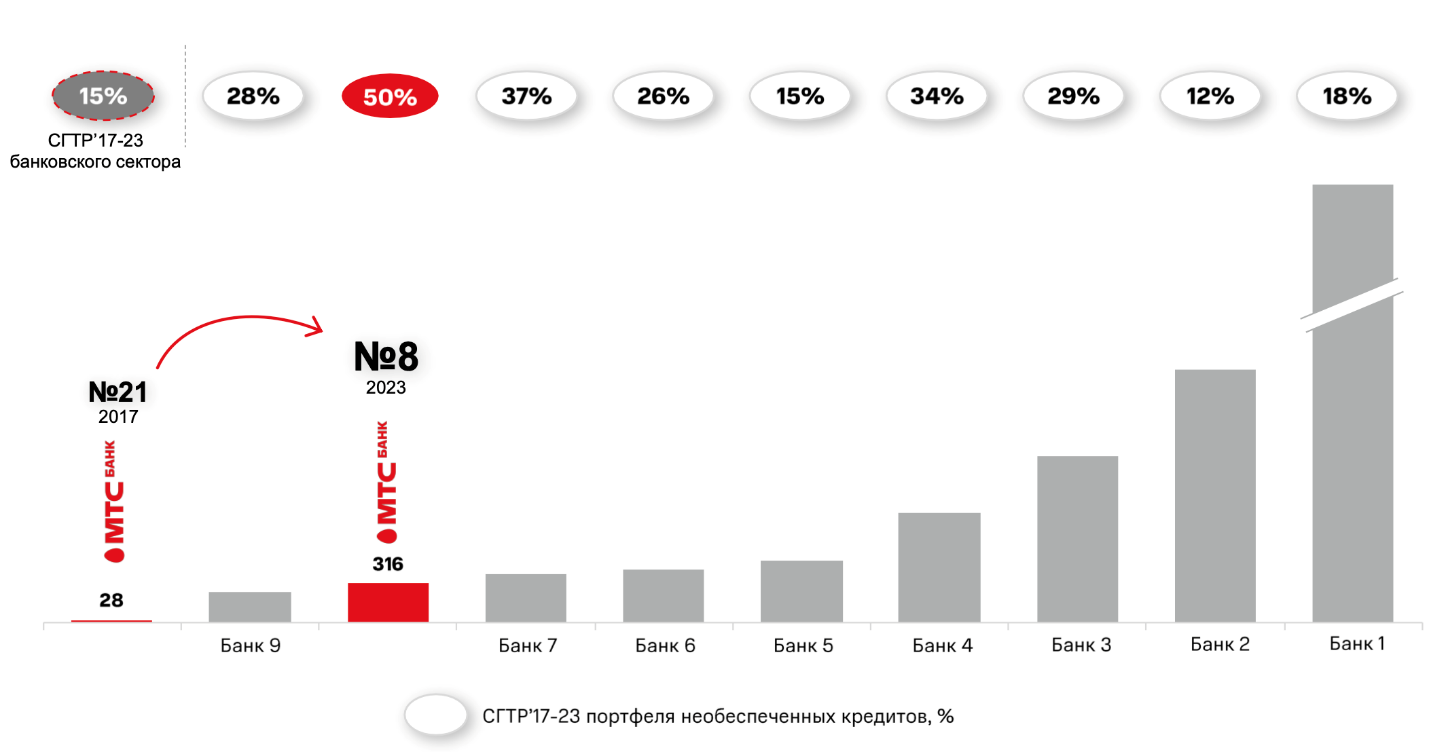

У МТС Банка 3,8 млн активных розничных клиентов с потенциалом расширения базы – в том числе благодаря интеграции с экосистемой МТС (15,1 млн клиентов). 30 млн абонентов МТС имеют предодобренное предложение от МТС Банка. База МТС позволяет существенно снизить затраты на привлечение клиента, а также формировать персонализированные предложения.

Интеграция МТС Банк в экосистему МТС

Источник: данные Компании, J’son & Partners Consulting

Структура баланса МТС Банка отражает исключительно розничную специализацию. Кредитный портфель на 87% состоит из розничных займов. Ключевыми драйверами роста кредитного портфеля станут расширение клиентской базы и кросс-продажи.

Основным источником фондирования банка являются депозиты, сбалансированно распределенные между физическими и юридическими лицами. При этом стоимость фондирования по итогам 2023 года составила 6,4%.

Структура активов МТС Банка, млрд руб.

Источник: данные Компании

Структура фондирования МТС Банка, млрд руб.

Источник: данные Компании

Обзор рынка

Несмотря на мрачные прогнозы по банковскому сектору на 2024 год от Банка России, текущий год в действительности превосходит ожидания. Регулятор прогнозировал снижений чистой прибыли банковского сектора на 29%, однако все крупные банки рассчитывают заработать на уровне прошлого года. Сбер и вовсе отчитался о росте прибыли в 1 квартале на 3,9%. В начале апреля зампред ЦБ Ольга Полякова допустила, что фактическая прибыль банковского сектора в 2024 году может превысить прогноз и оказаться на уровне рекордного 2023 года или немного выше.

Финансовые результаты

Отличительной особенностью МТС Банка является высокая доля комиссионных доходов. Она формируется из платежей и переводов, эквайринга, а также комиссий по страховым продуктам. С одной стороны, это обеспечивает стабильность операционных доходов банка, снижая влияние кредитного и процентного рисков. Однако чистая комиссионная маржа (около 6%) ниже процентной, что оказывает давление на общую рентабельность капитала. Отношение операционных расходов к доходам (CIR) составляет 33%, что ниже среднерыночного уровня.

Операционные доходы МТС Банка, млрд руб.

Источник: данные Компании, Alfa CIB

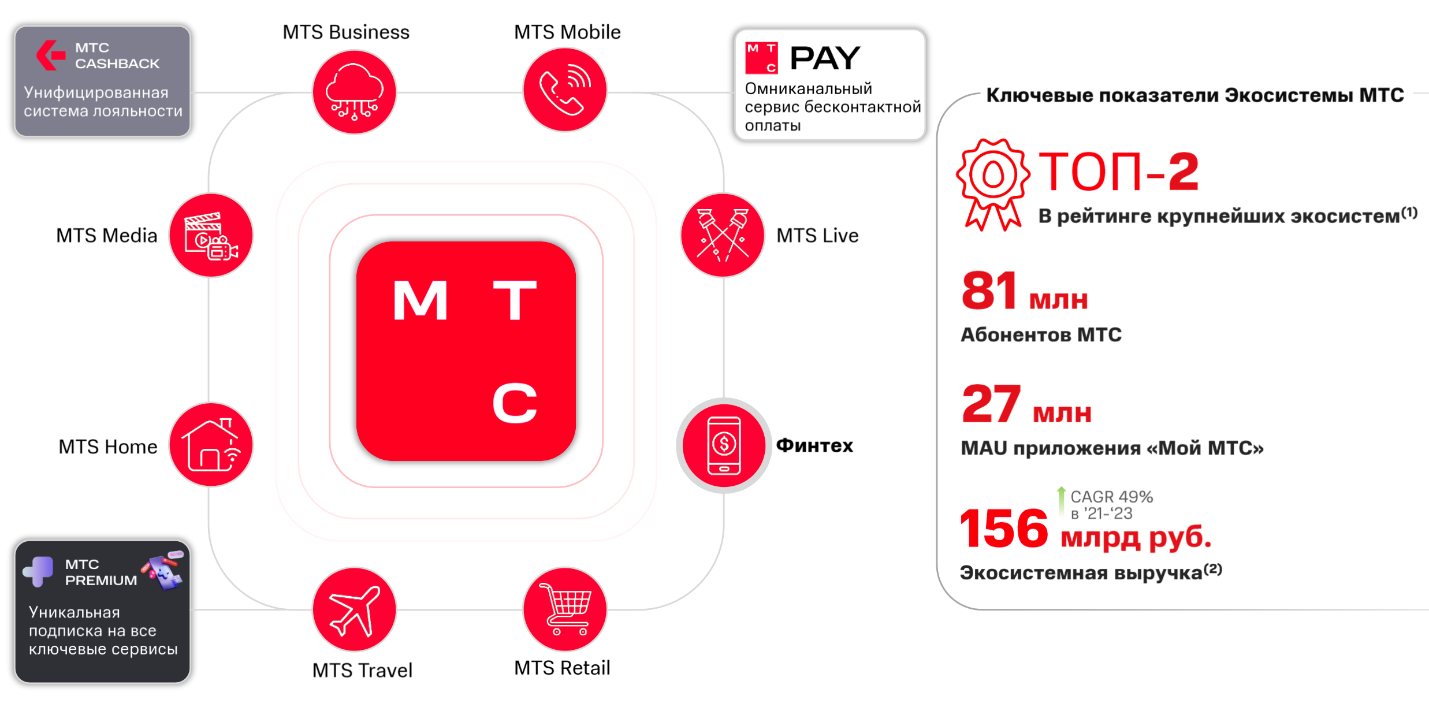

Процентные доходы МТС Банка особенно волатильны из-за высокой стоимости риска (COR). Дальнейший рост прогнозируется благодаря наращиванию кредитного портфеля и снижению стоимости фондирования. Менеджмент также рассчитывает добиться снижения COR за счет менее агрессивных темпов роста. Покрытие проблемных кредитов NPL 90+ резервами составляет 114%, отражая комфортный уровень кредитного риска.

Чистый процентная маржа, стоимость риска и покрытие NPL 90+ резервами МТС Банка

Источник: данные Компании, Alfa CIB

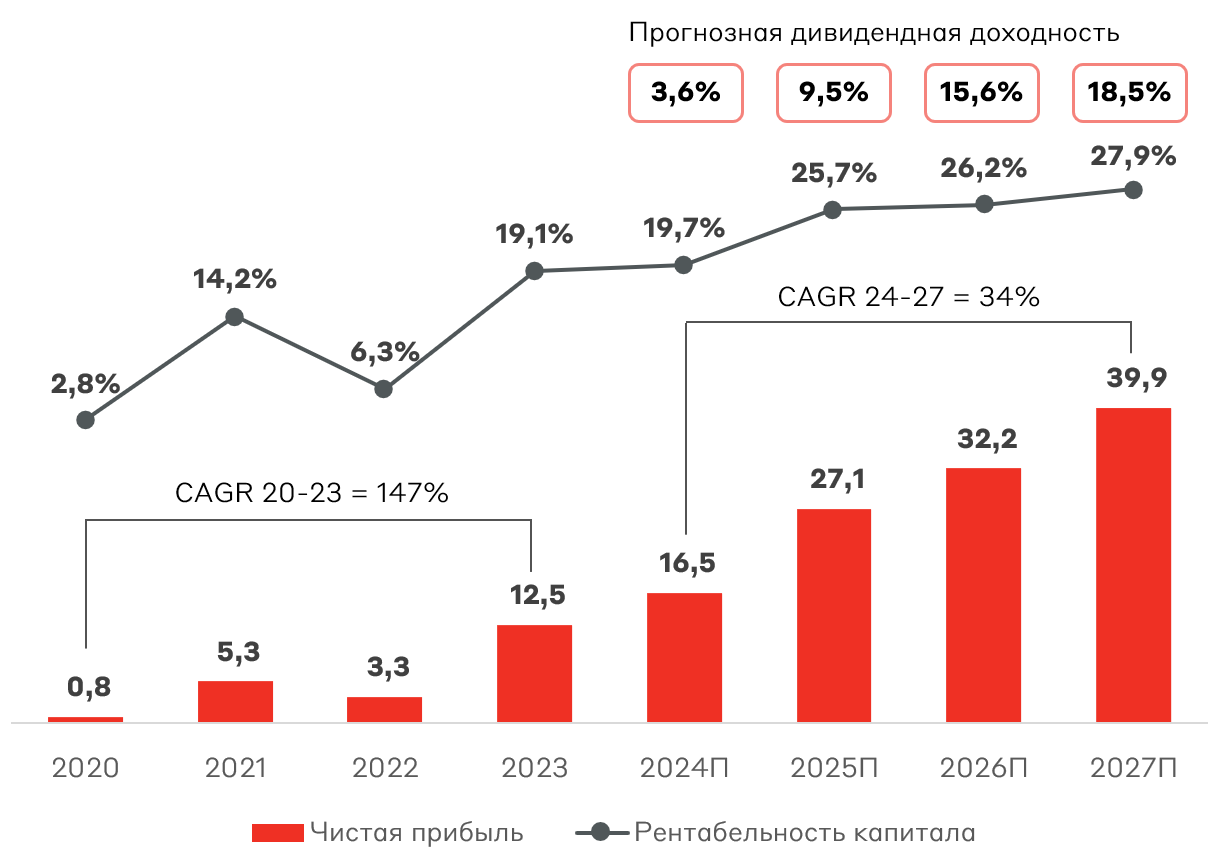

В 2023 году МТС Банк вышел на рентабельность капитала (ROE) 19,1% благодаря удачной конъюнктуре рынка. Стратегической задачей менеджмента является повышение показателей рентабельности с амбициями достичь ROE 30% на горизонте 5 лет. Ключевым фактором роста может стать кратное снижение стоимости фондирования, прогнозируемое за счет снижения ключевой ставки и увеличения доли текущих счетов в средствах клиентов.

МТС Банк не обладает трек-рекордом генерации высокой рентабельности капитала, что является как источником дисконта к текущей стоимости банка, так и потенциальным катализатором в случае подтверждения растущей динамики ROE.

Чистая прибыль МТС Банка, млрд руб.

Источник: данные Компании, Alfa CIB

Согласно дивидендной политике, МТС Банк планирует направлять 25-50% от чистой прибыли при соблюдении нормативов достаточности капитала, превышая минимальный уровень (8% по Н1.0) на 2 п.п. По итогам 2023 года норматив Н1.0 составил 10%, находясь на грани для выплаты дивидендов. При поддержании высоких темпов роста кредитного портфеля существует риск дивидендных выплат с коэффициентом 25% от чистой прибыли.

Стратегия развития

МТС Банк не представил расширенную стратегию развития. В рамках планов менеджмента МТС Банк намеревается стать топ 5-7 игроком розничного рынка с полноформатной продуктовой линейкой. Банк продолжит интеграцию с экосистемой МТС, реализуя значительный потенциал роста кросс-продаж благодаря аналитическим инструментам и продвинутой ИТ-платформе.

Стратегия развития МТС Банка

Источник: данные Компании

Ключевые риски

- Недостижение целевого уровня рентабельности капитала (ROE) 30%

- Невозможность существенного снижения стоимости фондирования

- Риск роста конкуренции в ключевых сегментах, в том числе со стороны маркетплейсов

- Высокая концентрация на сегмент необеспеченного розничного кредитования

Оценка бизнеса

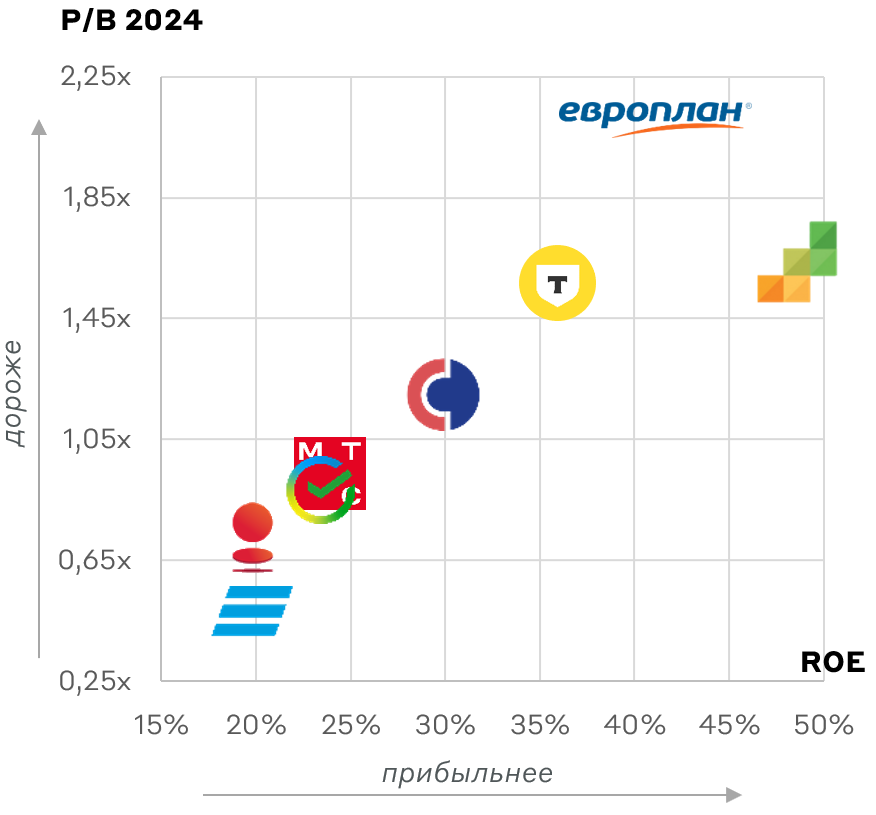

МТС Банк планирует привлечь около 10 млрд руб., которые будут направлены в капитал компании (сделка cash-in) с целью реализации стратегии развития. По нашим оценкам, справедливая оценка банка близка к P/B 24П 1,0x, что соответствует капитализации 95 млрд руб.

Мы полагаем, что размещение традиционно пройдет с дисконтом. Рыночная оценка, вероятно, составит 76-90 млрд руб. Это подразумевает диапазон P/B 24П 0,8-0,9x или P/E 24П 4,6-5,2x. Согласно нашим ожиданиям, потенциал роста акций составляет 6-25%.

По сравнению с конкурентами МТС Банк размещается со скромным дисконтом в рамках существующих рыночных условий.

Сравнительная оценка МТС Банка

Источник: А-Клуб

Взгляд А-Клуба

Мы с осторожностью смотрим на IPO МТС Банка. Отсутствие стабильного трек-рекорда генерации высокого ROE и скромные прогнозные темпы роста создают риски для раскрытия фундаментальной стоимости банка. Размещение вблизи нижней границы ожидаемого диапазона представляет спекулятивный интерес.

В соответствии с критериями “успешного” IPO, A-Club IPO Score составляет 3 из 5.

A-Club IPO Score

Источник: А-Клуб

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.