Ренессанс ИТ-компаний на Мосбирже

Мы продолжаем цикл ежеквартальных обзоров текущего положения российских ИТ-компаний. Во второй части мы обновим наш взгляд на акции Whoosh, Диасофт, ВК и Софтлайн.

Ключевая информация

Whoosh

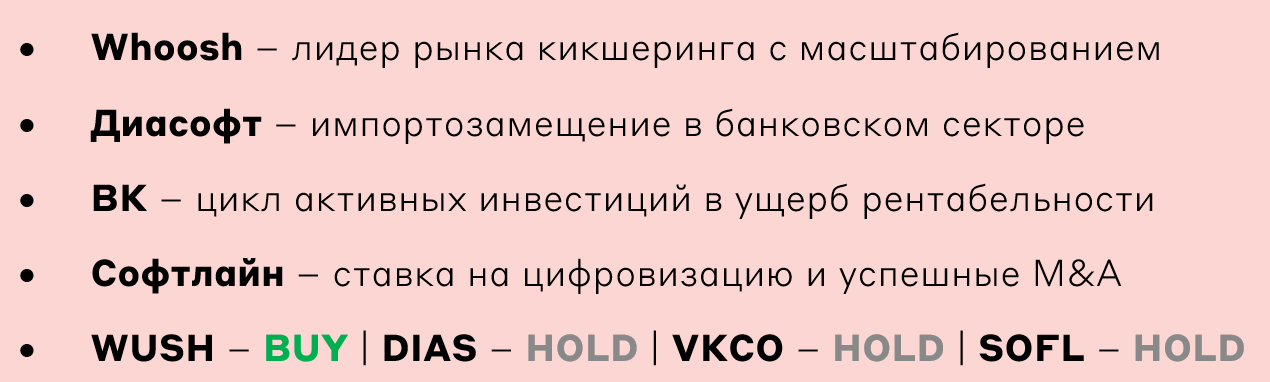

Основным драйвером роста финансовых результатов Whoosh являются операционные показатели. Whoosh продолжает оставаться лидером рынка РФ с долей 50% в объеме поездок и 44% в парке самокатов. В 2023 году компания нарастила парк самокатов на 83% до 150 тысяч. К новому сезону компания закупила 30 тысяч самокатов (+30%), допуская дополнительное увеличение флота летом.

Важным моментом является сохраняющийся рост поездок на одного пользователя, который сопровождается увеличением активной клиентской базы до 20,4 млн человек. Компания планирует сфокусироваться на росте плотности, наращивая количество самокатов на квадратный метр, в основном – в популярных локациях.

Операционные показатели Whoosh

Источник: данные Компании

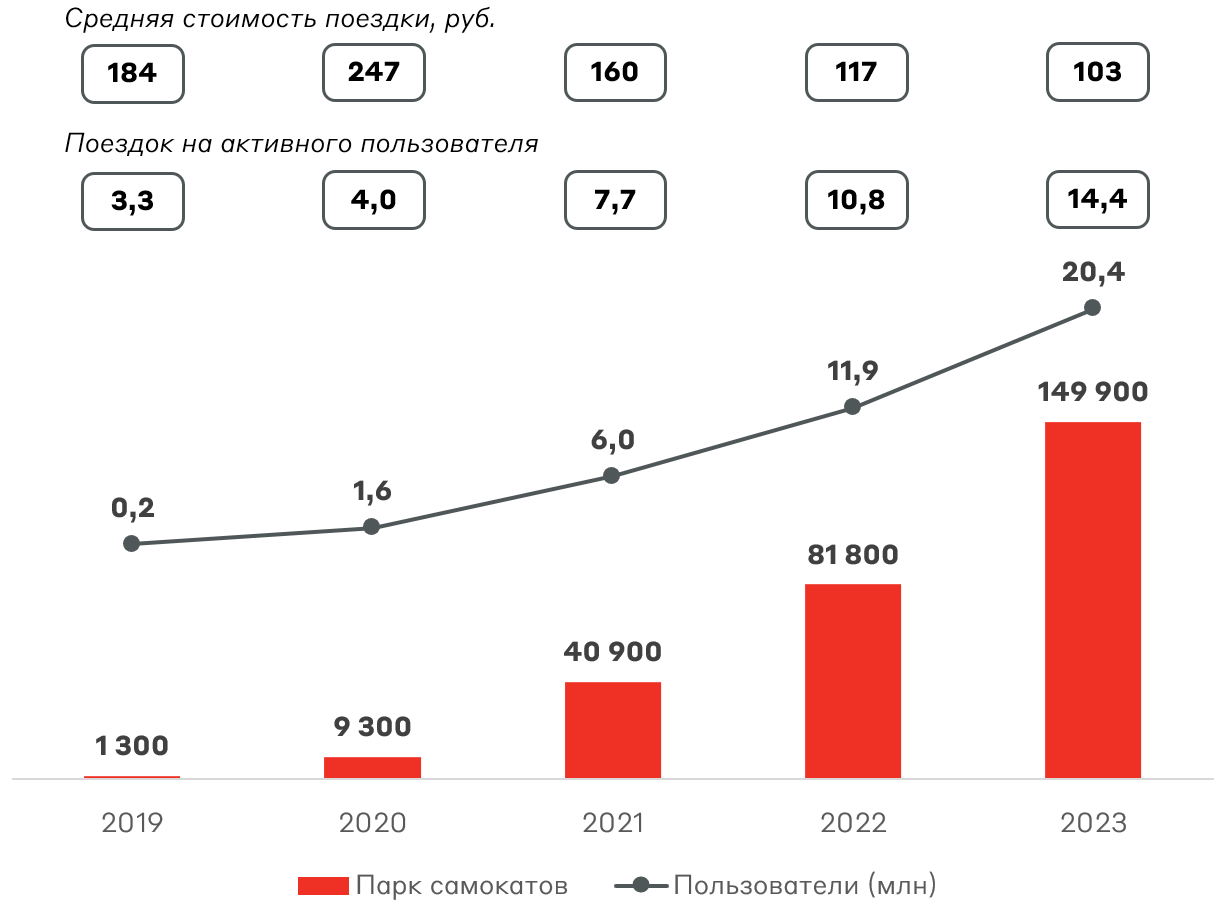

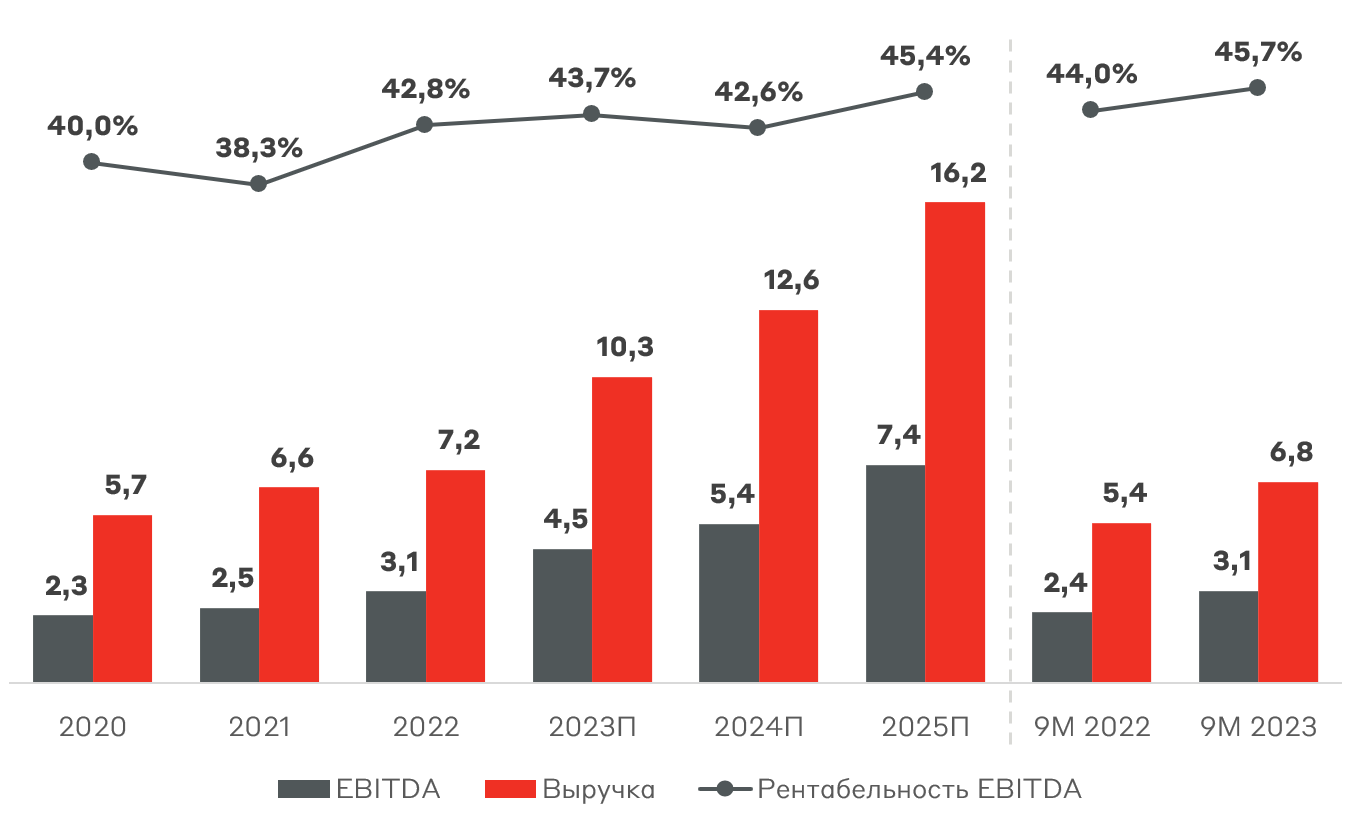

В результате этого выручка Whoosh в 2023 году возросла на 54% до 10,7 млрд руб. С учетом планов компании мы полагаем, что Whoosh сможет нарастить доходы на 50% и в 2024 году, столкнувшись с замедлением лишь только через 2 года.

Рентабельность по EBITDA у Whoosh в 2023 году составила 42%, сохранившись на достаточно высоком уровне. Основной причиной снижения к прошлому году стал рост расходов на запчасти и ослабление рубля к юаню. Компания запустила программу по оптимизации и локализации производства комплектующих, что позволит бороться с негативными эффектами.

Выручка и EBITDA Whoosh, млн руб.

Источник: данные Компании, А-Клуб

Чистый долг/EBITDA составляет 1,9x, что превышает пороговое значение 1,5x, прописанное в дивидендной политике для выплаты 50% от чистой прибыли. Однако менеджмент планирует “замерить” долговую нагрузку после завершения сезона самокатов в целях определения дивидендной выплаты. В базовом сценарии ожидаем выплату 50% от чистой прибыли или 8,7 руб. на акцию (доходность 2,7%).

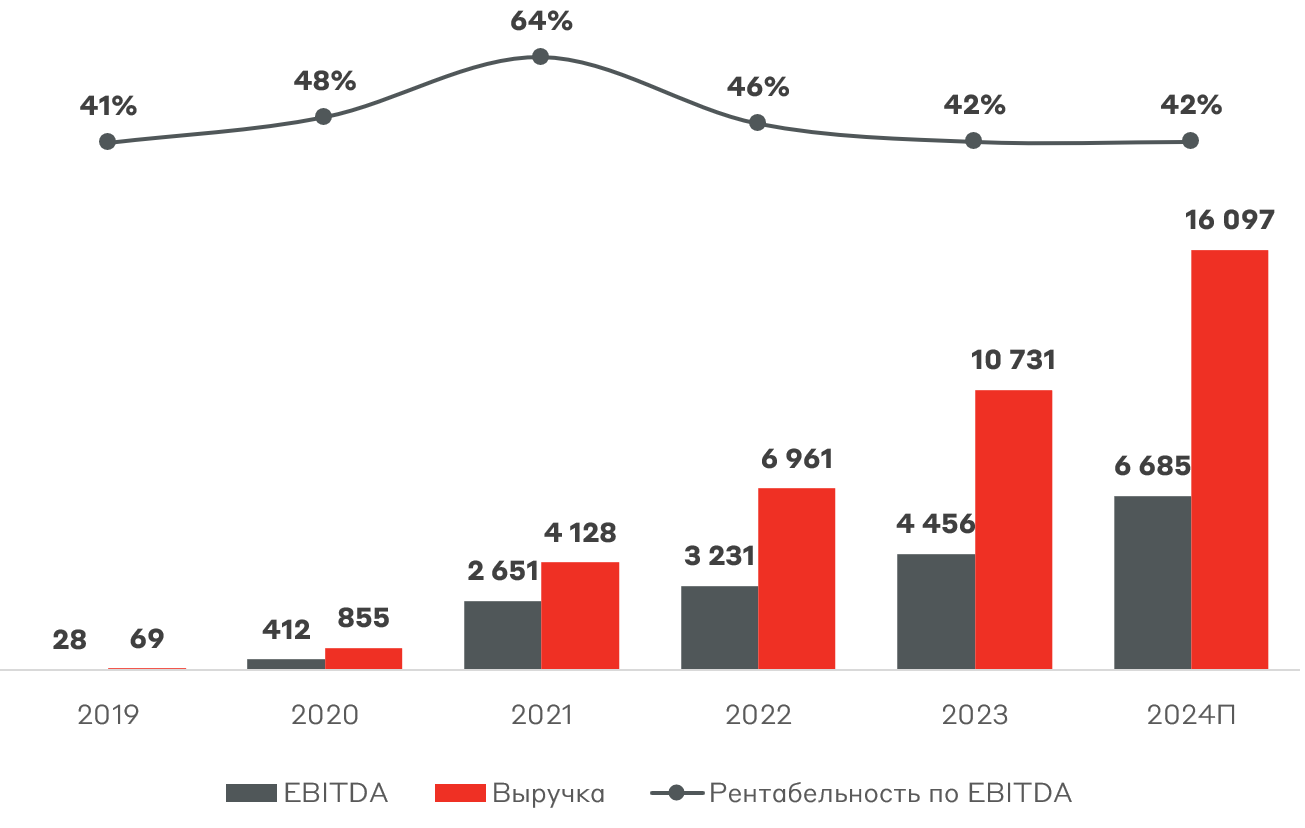

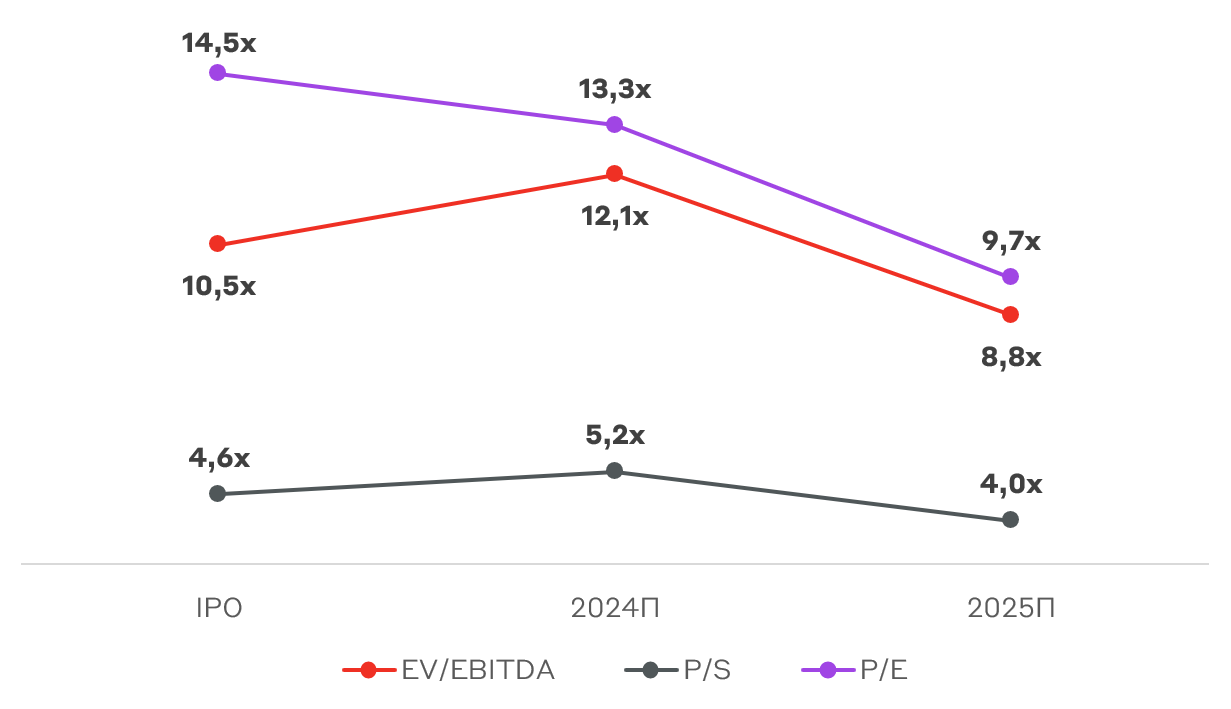

По текущим мультипликаторам Whoosh торгуется дорого, однако форвардные показатели за 2024 год отражают справедливую оценку.

Мультипликаторы стоимости бизнеса Whoosh

Источник: А-Клуб

Регулирование отрасли кикшеринга является ключевым риском для Whoosh. Исходя из новостного фона, мы снижаем дисконт за отраслевые риски для компании, так как она активно участвует в реализации дорожной карты развития сервисов кикшеринга, оснастив самокаты номерными знаками и начав оборудование шлемами.

Whoosh запустил сервис в трех городах Латинской Америки, включая Рио-де-Жанейро. Экономика в новых странах устраивает компанию, превышая по многим показателям российские города, что также будет являться драйвером роста как доходов, так и рентабельности. Развитие сервиса в Латинской Америке имеет существенный потенциал, особенно при масштабировании на рынке Бразилии, что через несколько лет может составлять значительную долю в доходах.

Whoosh сохраняет траекторию уверенных темпов роста операционных и финансовых показателей. Мы пересматриваем нашу оценку на Whoosh с HOLD на BUY, устанавливая целевую цену (таргет) 408 рублей за акцию. Менеджмент эффективно решает операционные трудности и масштабирует бизнес на новых рынках, что позволяет рассчитывать на опережающее движение котировок.

Диасофт

Диасофт представил первую отчетность после IPO – в сокращенном формате, без раскрытия чистой прибыли. Напомним, что финансовый и календарный год компании не совпадает, поэтому Диасофт отчитался за 3 квартал 2023 года. Динамика выручки и EBITDA находятся в рамках гайденса менеджмента. Результат оказался ожидаемым и более подробно с положением компании можно ознакомиться в нашем материале по IPO.

Выручка и EBITDA Диасофта, млрд руб.

Источник: данные Компании, А-Клуб

Рыночная оценка Диасофта существенно выросла после IPO, но компания по-прежнему может быть привлекательной на долгосрочном горизонте.

Мультипликаторы стоимости бизнеса Диасофта

Источник: А-Клуб

Цена Диасофта находится выше нашего целевого уровня 5900 рублей за акцию. Поэтому наша рекомендация HOLD, так как на IT рынке присутствуют аналоги с большим потенциалом.

ВК

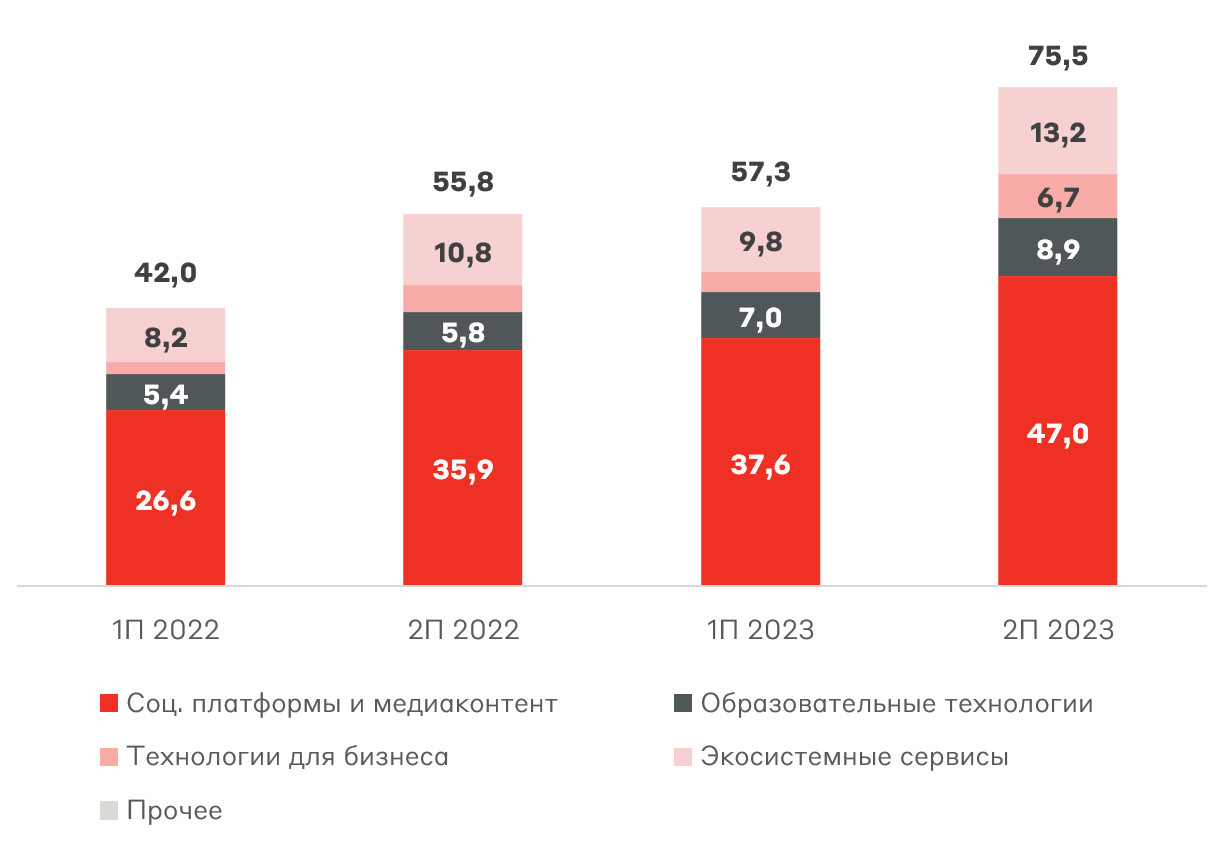

ВК пропустил публикацию отчетности за 3 квартал 2023 год, раскрыв результаты лишь за полный год. Выручка прибавила 35% г/г, составив 132,8 млрд руб. В разрезе сегментов компания изменила подход к учету доходов. Наилучшие темпы демонстрирует направление «Технологии для бизнеса» (VK Tech, Cloud, WorkSpace, HR-сервисы), однако ни один из сегментов не проседает с локомотивом в виде онлайн-рекламы.

Структура выручки ВК, млрд руб.

Источник: данные Компании

Рост выручки обеспечивается масштабными инвестициями в продуктовое развитие. Капитальные вложения по итогам 2023 года увеличились на 59% г/г до 32,4 млрд руб. Получив доступ к дешевому фондированию, компания направляет избыточные средства на развитие многих направлений. Это создает риск “расплескивания” усилий менеджмента на развитие множества направлений одновременно, что снижает эффективность каждого.

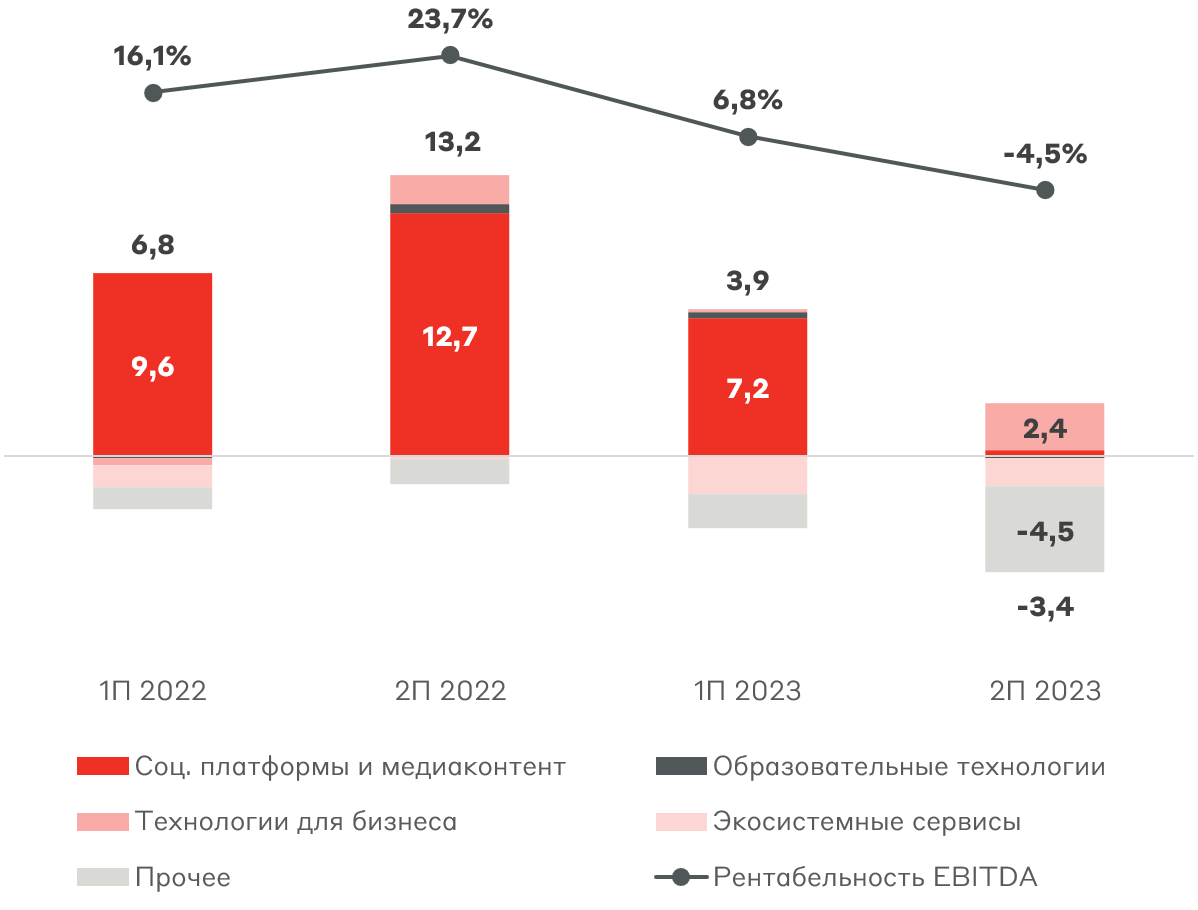

Активные инвестиции в рост с увеличением расходов на персонал отражаются в снижающимся EBITDA: по итогам второго полугодия ВК вышла в значительный минус с убытком 3,4 млрд руб. на операционном уровне. Особенно заметно “схлопывание” прибыльности «Социальной платформы и медиаконтента» во втором полугодии, что связано с ростом расходов на продвижение контента.

Структура EBITDA ВК, млрд руб.

Источник: данные Компании

Игнорирование вопроса маржинальности со стороны менеджмента является негативным фактором, так как компания может и не выйти на прежние уровни рентабельности по EBITDA после завершения фазы активного роста. Масштабирование бизнеса осуществляется в долг: чистый долг уже составляет 117 млрд руб., однако средневзвешенная процентная ставка 5,7%.

Форвардный показатель EV/EBITDA 24П составляет 12,8x, что отражает премию к историческим уровням.

Мультипликаторы стоимости бизнеса ВК

Источник: А-Клуб

ВК находится в цикле активных инвестиций, игнорируя рентабельность бизнеса. Но в отличие от Ozon компания имеет гораздо более низкие темпы роста выручки. А попытка одновременно развивать множество бизнес-юнитов на начальном этапе несет риски более низкой эффективности сегментов в будущем. Мы сохраняем оценку HOLD по ВК, отдавая предпочтения компаниям-аналогам.

Софтлайн

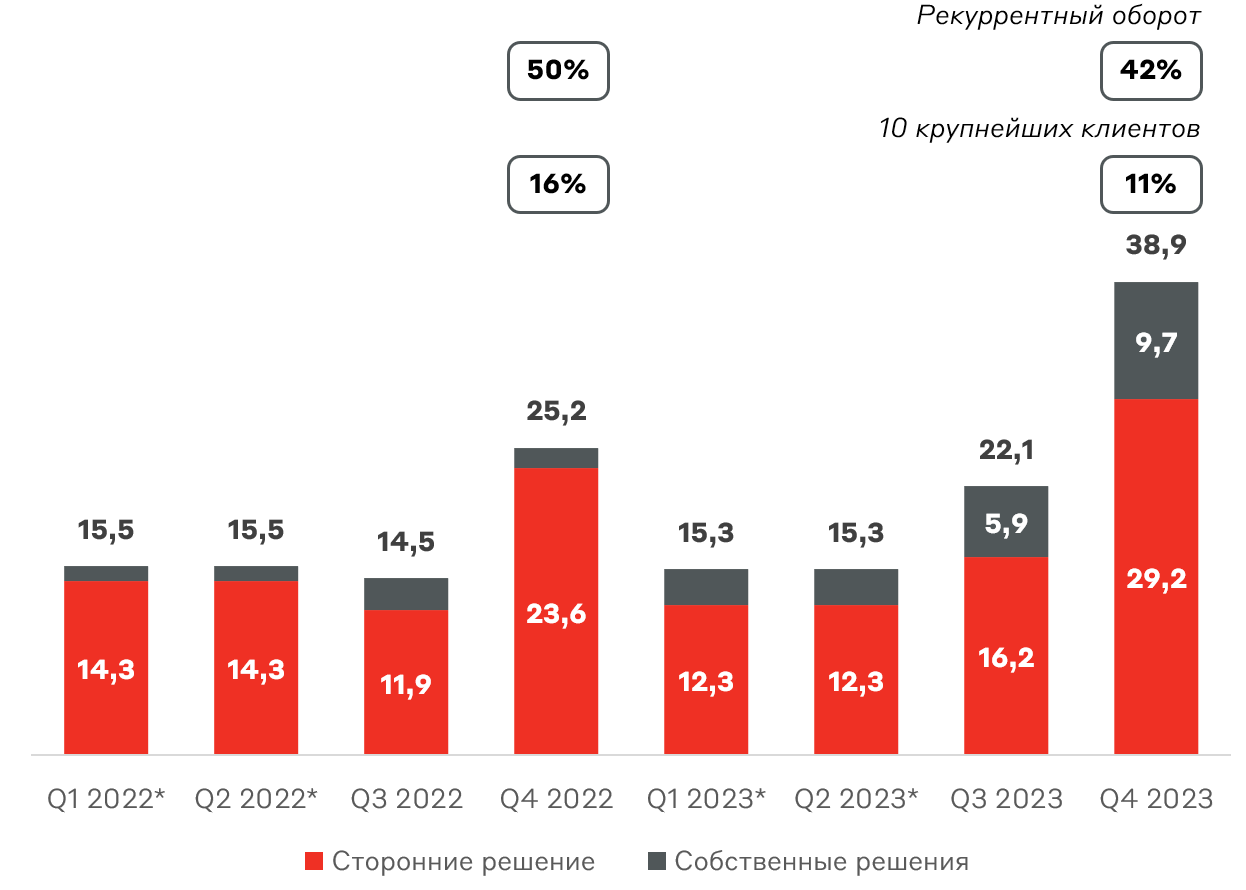

В материале за 3 квартал мы начали покрытие Софтлайна, где подробнее разобрали бизнес компании. В связи с сезонностью продления контрактов 4 квартал исторически является “высоким”. Оборот компании вырос на 34% г/г, составив 38,9 млрд руб. В структуре заметен рост доли собственных решений, что является следствием M&A сделок по покупке сторонних вендеров. Кроме того, снижается доля 10 крупнейших клиентов, что обеспечивает большую диверсификацию доходов компании.

Структура оборота Софтлайна, млрд руб.

* Поделены пополам

Источник: данные Компании

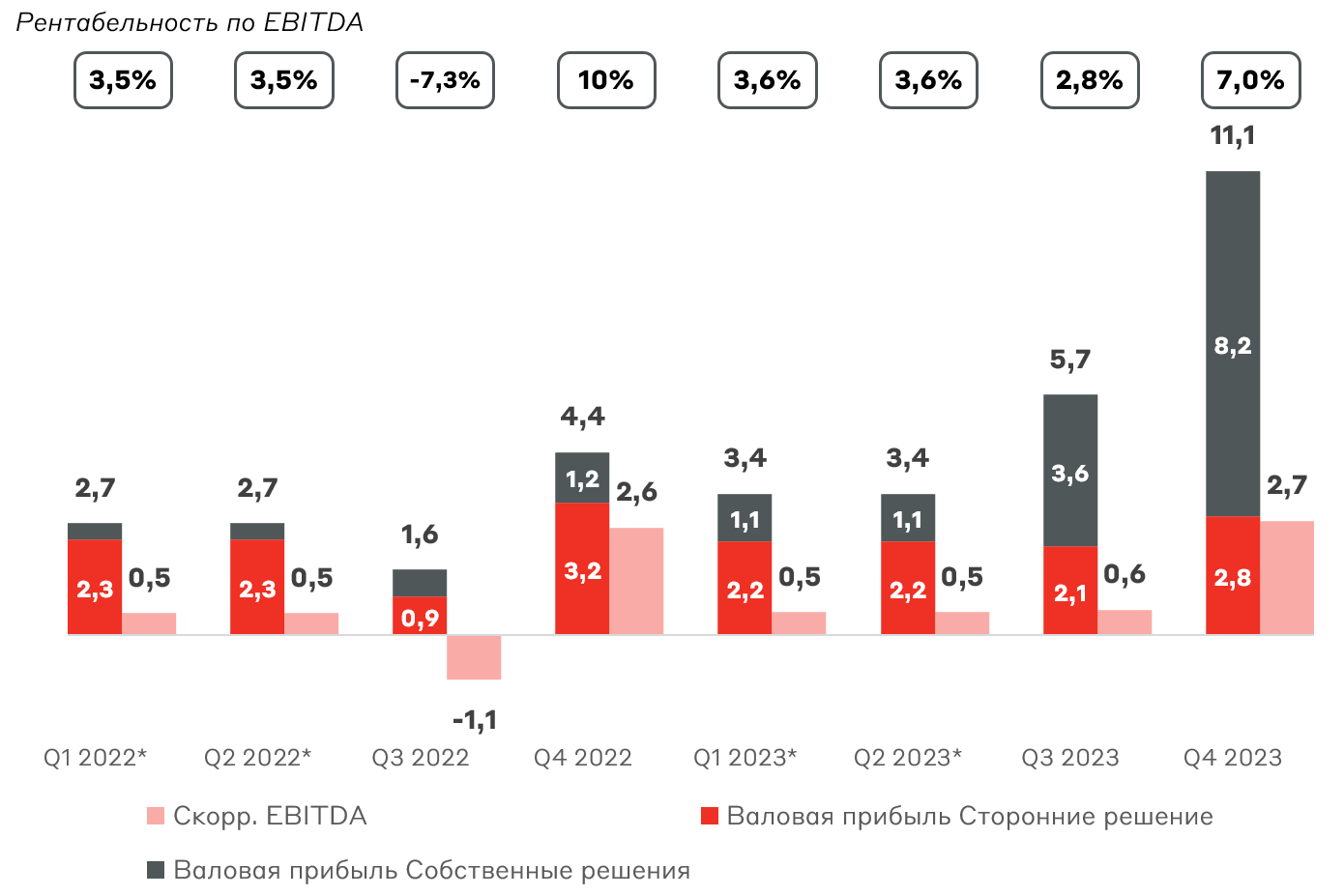

Рост масштабов бизнеса также сопровождается увеличением валовой прибыли, которая теперь в основном приходится на собственные решения – рост почти в 7 раз до 8,2 млрд руб. Однако EBITDA практически без изменений со снижением рентабельности до 7%. Активное развитие высокомаржинальных собственных продуктов происходит благодаря неорганическому росту.

Структура EBITDA Софтлайна, млрд руб.

* Поделены пополам

Источник: данные Компании

Регулярные сделки M&A привели к убытку 5 млрд руб. во втором полугодии, однако недавнее SPO на 3,5 млрд руб. позволяет сохранять долговую нагрузку на комфортном уровне 1,8x чистый долг/EBITDA. С учетом ликвидных финансовых вложений чистый долг – отрицательный.

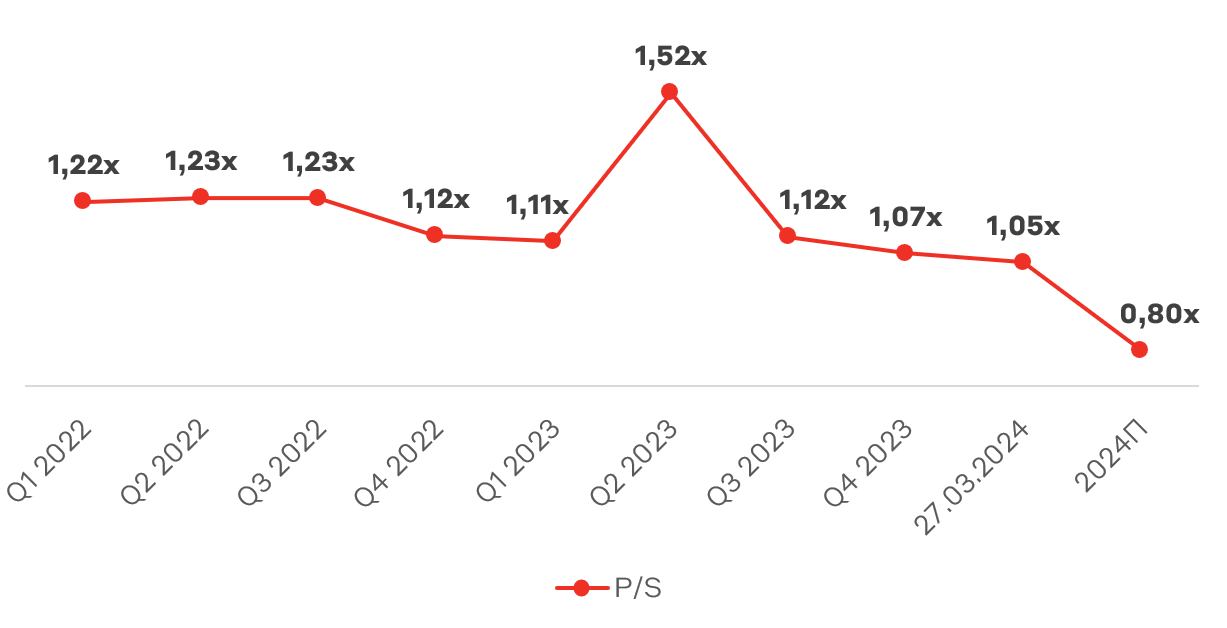

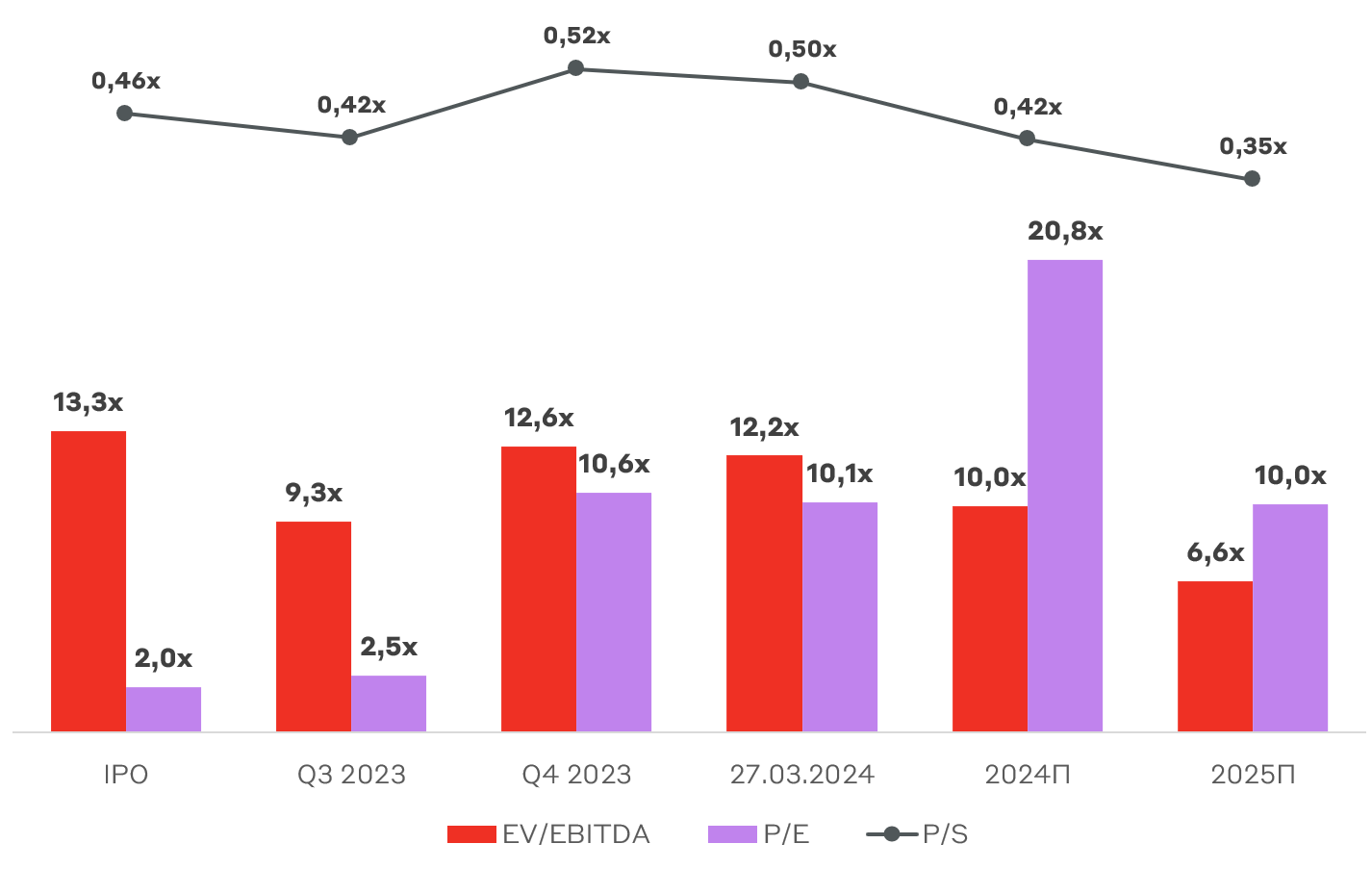

Сейчас Софтлайн торгуется без дисконта к историческим уровням, но на горизонте 2025 года оценка компании является привлекательной, когда Софтлайн сумеет существенно нарастить операционную и чистую прибыль.

Мультипликаторы стоимости бизнеса Софтлайна

Источник: А-Клуб

Недавно Софтлайн объявил отбор ИТ-компаний для потенциальной покупки. Это окажет давление на финансовые результаты и в 2024 году, однако позволит структурно укрепить бизнес.

Софтлайн успешно переориентирует бизнес с иностранных вендеров на российских поставщиков благодаря M&A-стратегии компании. Реализация перехода на собственные решения позволит повысить рентабельность бизнеса, став одним из главных бенефициаром импортозамещения. Текущая рекомендация по акциям – HOLD, однако долгосрочно Софтлайн является привлекательной инвестицией.

Взгляд А-Клуба

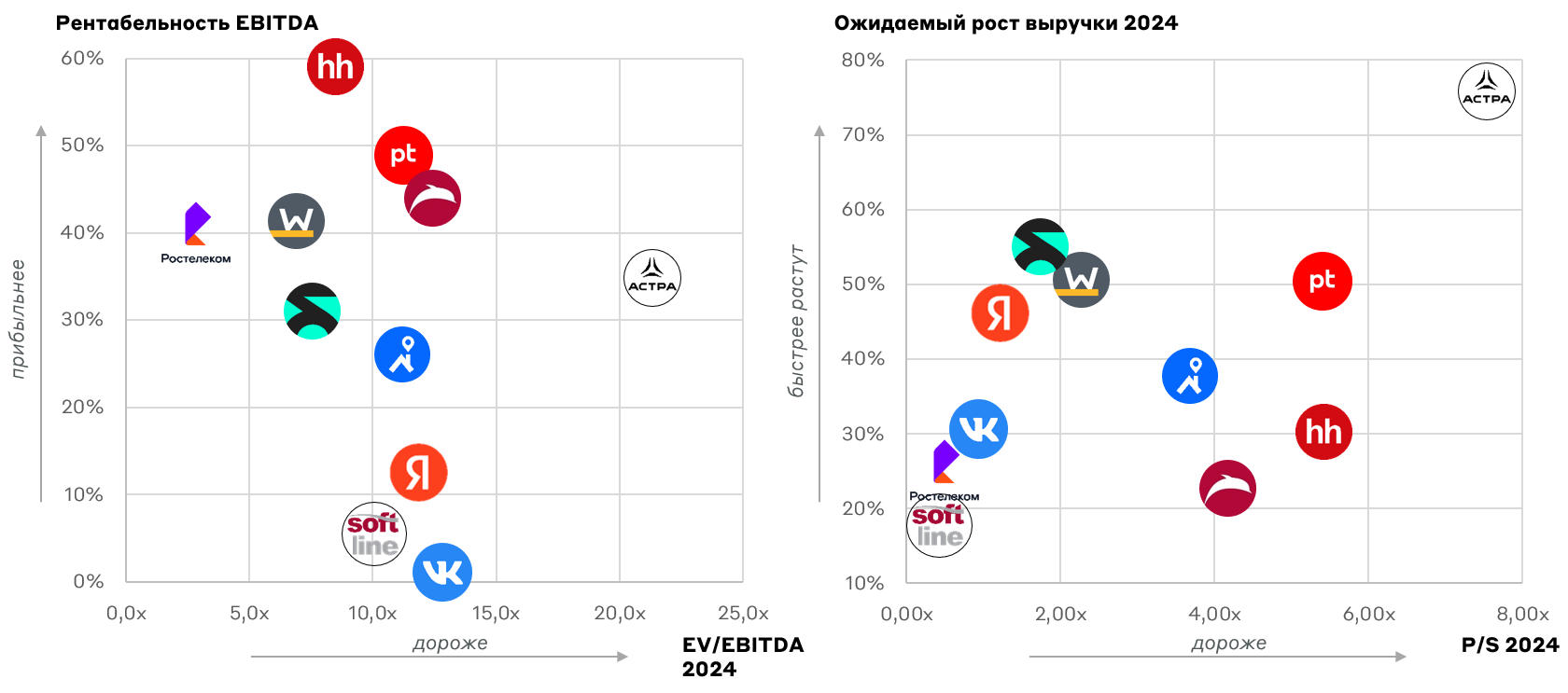

Сравнительная оценка по российским ИТ-компаниям, исходя из форвардной оценки и операционной прибыльности приведена в таблице ниже.

Сравнительная оценка ИТ-компаний

Источник: А-Клуб

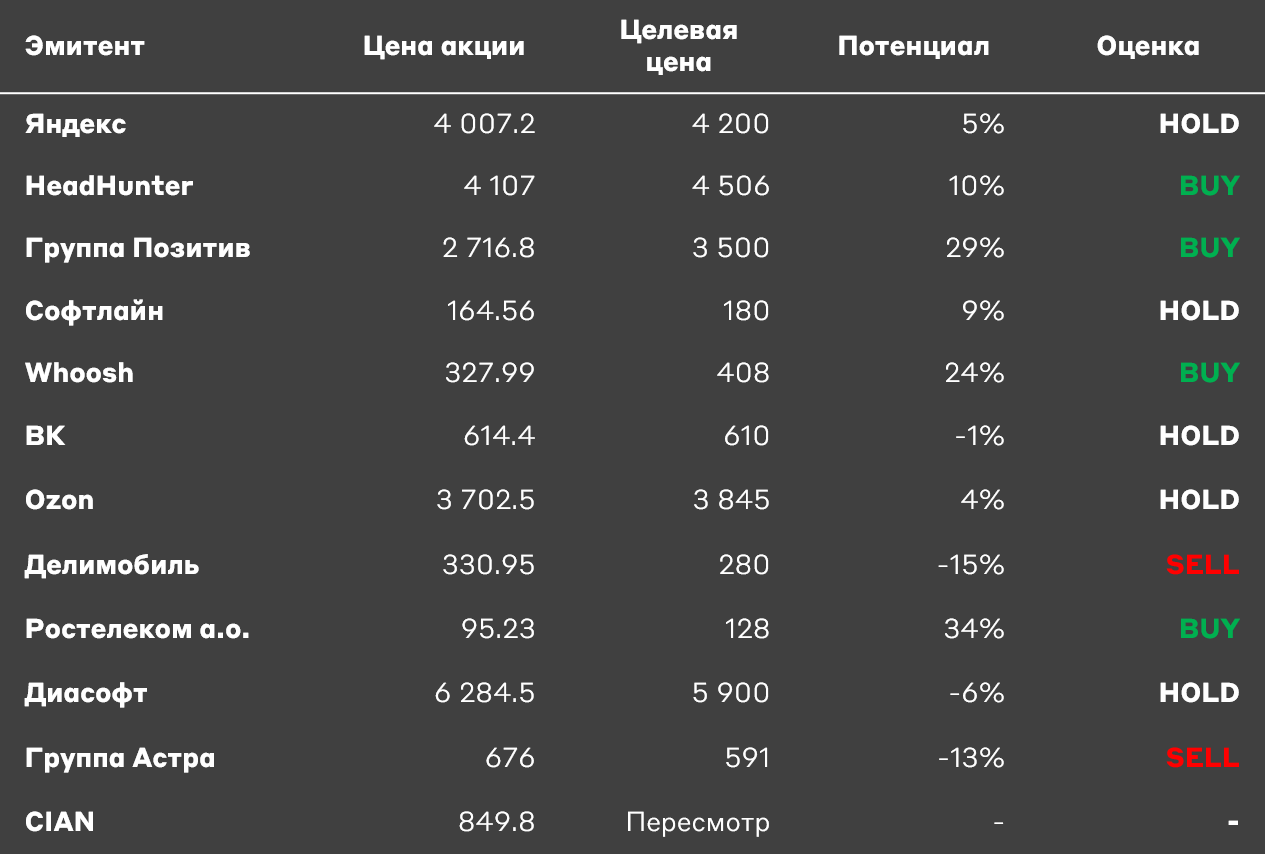

Нашими фаворитами в ИТ-секторе являются HeadHunter, Группа Позитив, Whoosh и Ростелеком, имея наибольший потенциал роста на горизонте 12 месяцев.

Инвестиционная привлекательность ИТ-компаний

Источник: А-Клуб

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.