Первичные размещения

В конце недели пройдет опорное заседание Банка России. Мы ожидаем, что регулятор оставит ставку без изменений. При этом ЦБ может смягчить среднесрочный прогноз. В текущей конъюнктуре мы отдаем предпочтение длинным корпоративным выпускам.

В регулярном материале рассматриваем предстоящие размещения облигаций от эмитентов инвестиционного рейтинга.

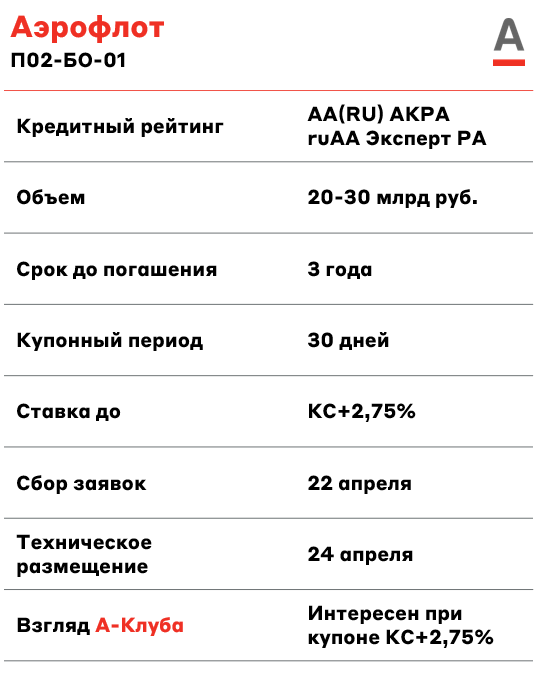

Аэрофлот – российская авиакомпания, входящая в число крупнейших авиационных холдингов мира. Парк воздушных судов компании состоит из 171 авиалайнера. За 2024 год группа Аэрофлот перевезла более 55 млн пассажиров. В портфель холдинга входят авиакомпании «Аэрофлот», «Россия» и лоукостер «Победа». Ключевым бенефициаром компании является государство – 73,8% акций принадлежит РФ.

У Аэрофлота умеренная долговая нагрузка – отношение чистого долга к EBITDA находится на пограничном уровне 2,5х. При этом большая часть долга приходится на лизинговые обязательства: компания арендует воздушные суда. Уровень покрытия процентных расходов операционной прибылью также находится на пограничном уровне – 1,7х.

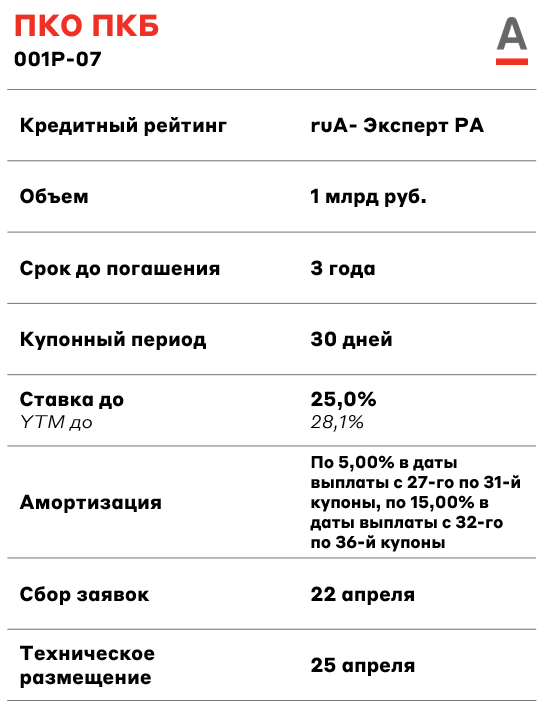

Первое клиентское бюро – профессиональная коллекторская группа, которая специализируется на приобретении долговых портфелей (принудительное и добровольное взыскание), агентском коллекторском обслуживании (через дочерние структуры), аутсорсинге колл-центров для работы с должниками. Деятельность охватывает полный цикл взыскания – от выкупа долгов до комплексного сервисного сопровождения.

У компании комфортное соотношение Долг/Капитал на уровне 1,4х. Тем не менее стоит помнить о рисках ужесточающих регулятивных требований в отрасли, которые в значительной степени могут оказать давления на финансовые показатели компании.

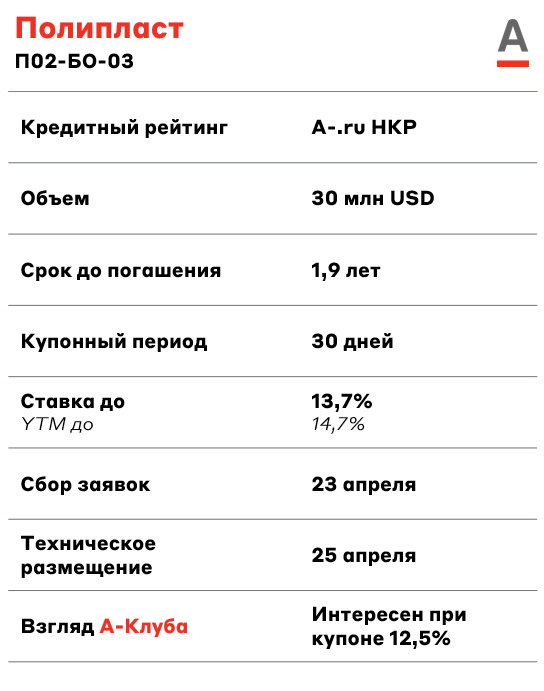

Полипласт – российский производитель химических добавок для строительной и промышленной отрасли. Компания специализируется на производстве промышленных химикатов для строительной сферы (лидер данного сегмента в РФ), а также выпускает промышленные химикаты для нефтедобычи, металлургии, кожевенной отрасли, производства чистящих и моющих средств. Портфель холдинга включает в себя 6 заводов и 4 научно-технических центра.

У компании высокая долговая нагрузка – отношение чистого долга к EBITDA находится на уровне 3,8х. Полипласт проводит масштабную инвестиционную программу, привлекая для этого долговое финансирование

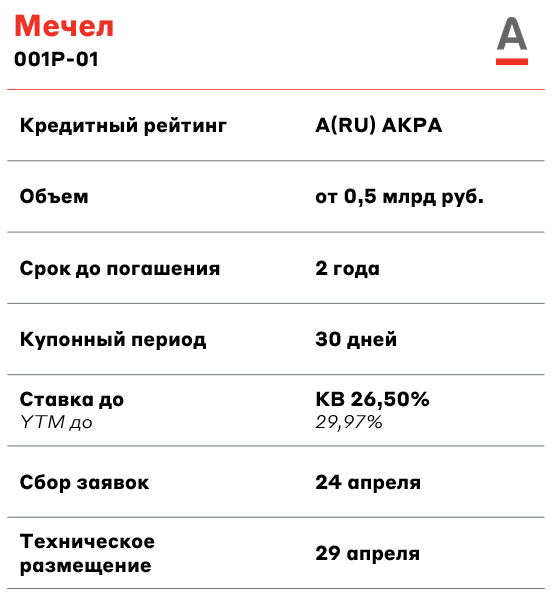

Мечел – один из крупнейших в России горно-металлургических холдингов, объединяющий более 20 промышленных предприятий. Все производства связаны в единую цепочку – от сырья до продукции с высокой добавленной стоимостью. В структуру также входят логистические активы (порты, транспортные операторы) и сбытовые/сервисные сети.

У компании высокая долговая нагрузка – отношение чистого долга к EBITDA находится на уровне 4,1х, а покрытие финансовых расходов операционной прибылью – на уровне 0,3x.

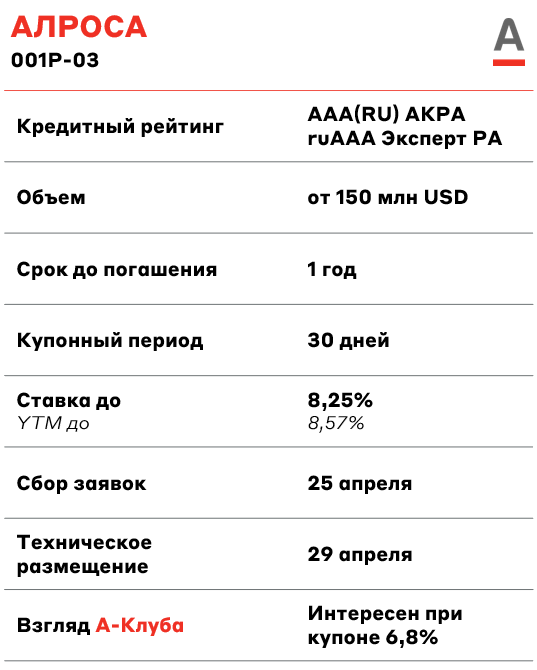

АЛРОСА – крупнейшая алмазодобывающая компания, которая обеспечивает 30% глобальной и около 90% российской добычи алмазов. Добывающие активы расположены на территории России – в Республике Саха (Якутия) и Архангельской области. Около 33% компании принадлежит государству, а 25% – Республике Саха

У компании умеренная долговая нагрузка – отношение чистого долга к EBITDA находится на уровне 1,4х.

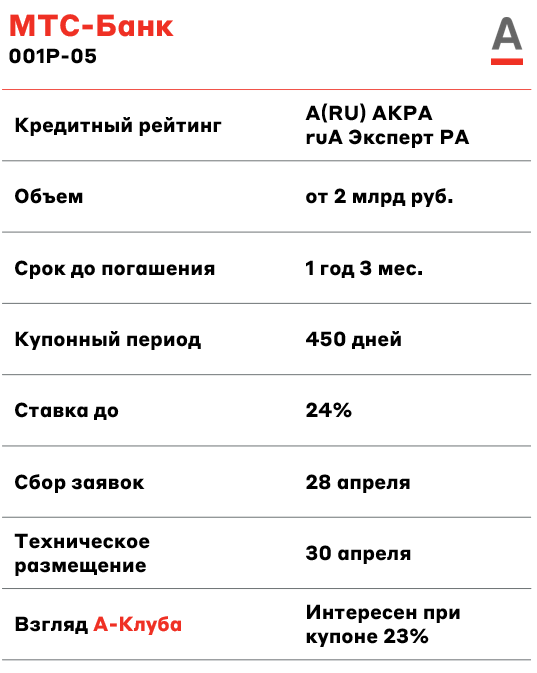

МТС Банк – это российский коммерческий банк, входящий в группу компаний ПАО "МТС" . Банк специализируется на цифровых финансовых услугах, розничном и корпоративном банкинге, а также на инновационных технологиях в финансовой сфере.

У банка хороший запас прочности. Согласно форме 135 ЦБ РФ на 1 марта 2025 года, достаточность собственного капитала по нормативам H1.0 составляет 10,5%. Как отмечает рейтинговое агентство Эксперт РА, у эмитента высокое качество выданных кредитов.

Взгляд А-Клуба

Из предстоящих выпусков наиболее интересно выглядит долларовый выпуск АЛРОСА 001P-03. Среди предстоящих рублевых размещений мы затрудняемся выделить фаворитов.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.