Первичный рынок: в фокусе размещения юаневых и золотых облигаций

На прошедшей неделе наблюдалось уплощение кривой ОФЗ. Ближний конец отражает потенциальное повышение ключевой ставки Банка России, а вот дальний конец кривой получил поддержку от слов замдиректора долгового департамента Минфина РФ. Он сообщил, что программу госзаимствований на 2023 год увеличивать не планируется, что снижает риски избыточного предложения на дальнем конце кривой ОФЗ. Текущая неделя будет небогата на макроэкономические данные по РФ, поэтому внимание инвесторов будет направлено на данные по еженедельной инфляции и аукционы ОФЗ.

Отметим, что годовая инфляции в РФ снизилась до 5.1% (эффект высокой базы 2022 года), а ее недельный показатель с 14 по 20 марта составил 0,1%. Впрочем, ценовые ожидания предприятий в марте выросли на 0.6 п.п. до 16.8%, что может свидетельствовать о сохранении проинфляционных рисков, что отражается в росте доходности ближнего конца кривой ОФЗ.

Инфляционный обвал в марте снизил привлекательность линкеров и привел к отмене размещения ОФЗ-ИН 52005 в прошлую среду. Параллельно с этим Минфин разместил ОФЗ-ПД выпуска 26242 (с датой погашения в 2029 году) на 15.3 млрд рублей при спросе в 32,7 млрд рублей со средневзвешенной доходностью 10,18% годовых.

21 марта Борец Капитал провел рублевое размещение, по итогам которого премия выпуска к ОФЗ снизилась на 50 б.п., а доходность снизилась до 12,39% годовых. Несмотря на это, премия в размере 350 б.п. выглядит по-прежнему интересно относительно других эмитентов с рейтингом A+. Впрочем, стоит помнить о рисках, которые мы отразили в нашем посте.

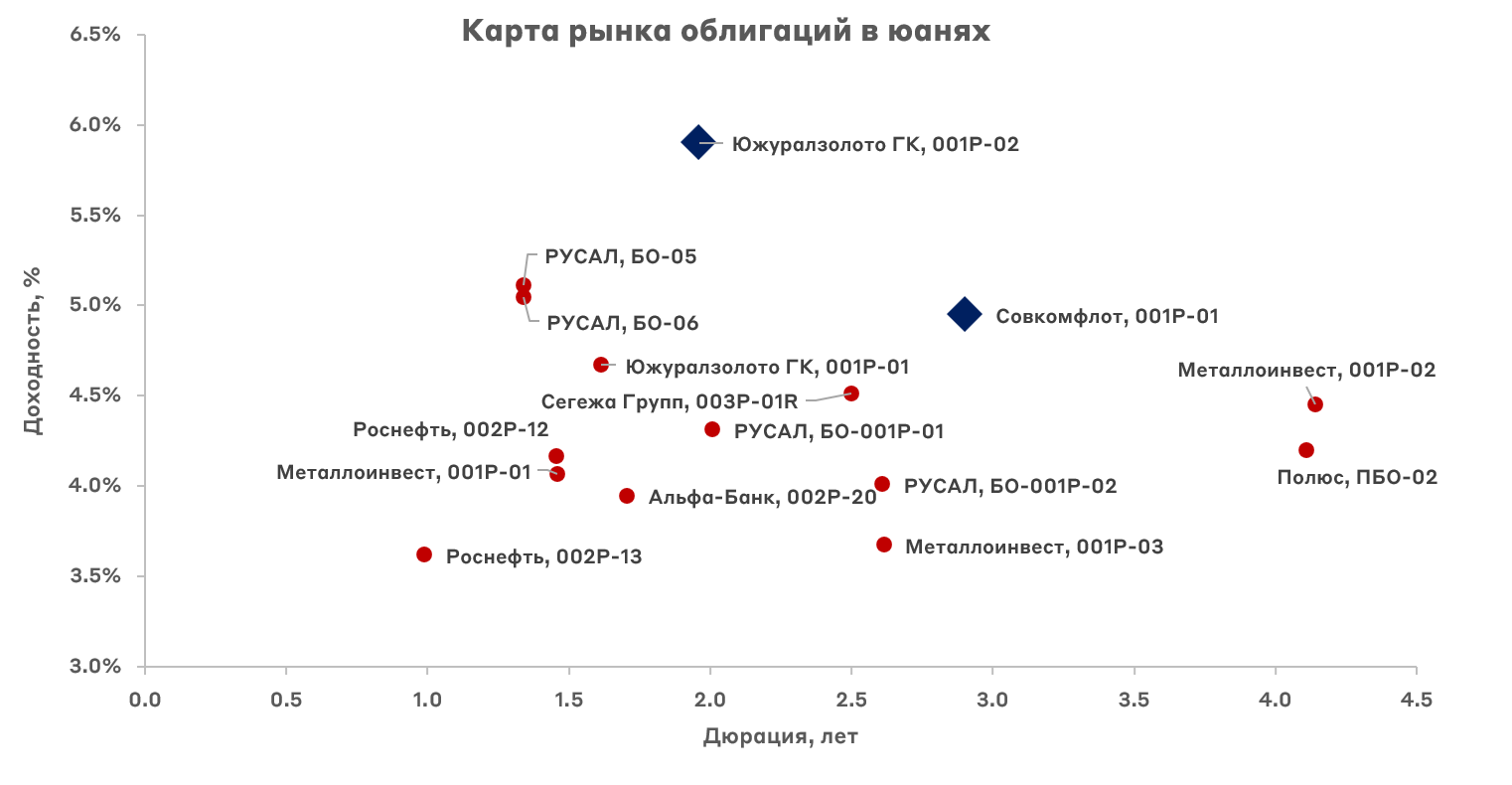

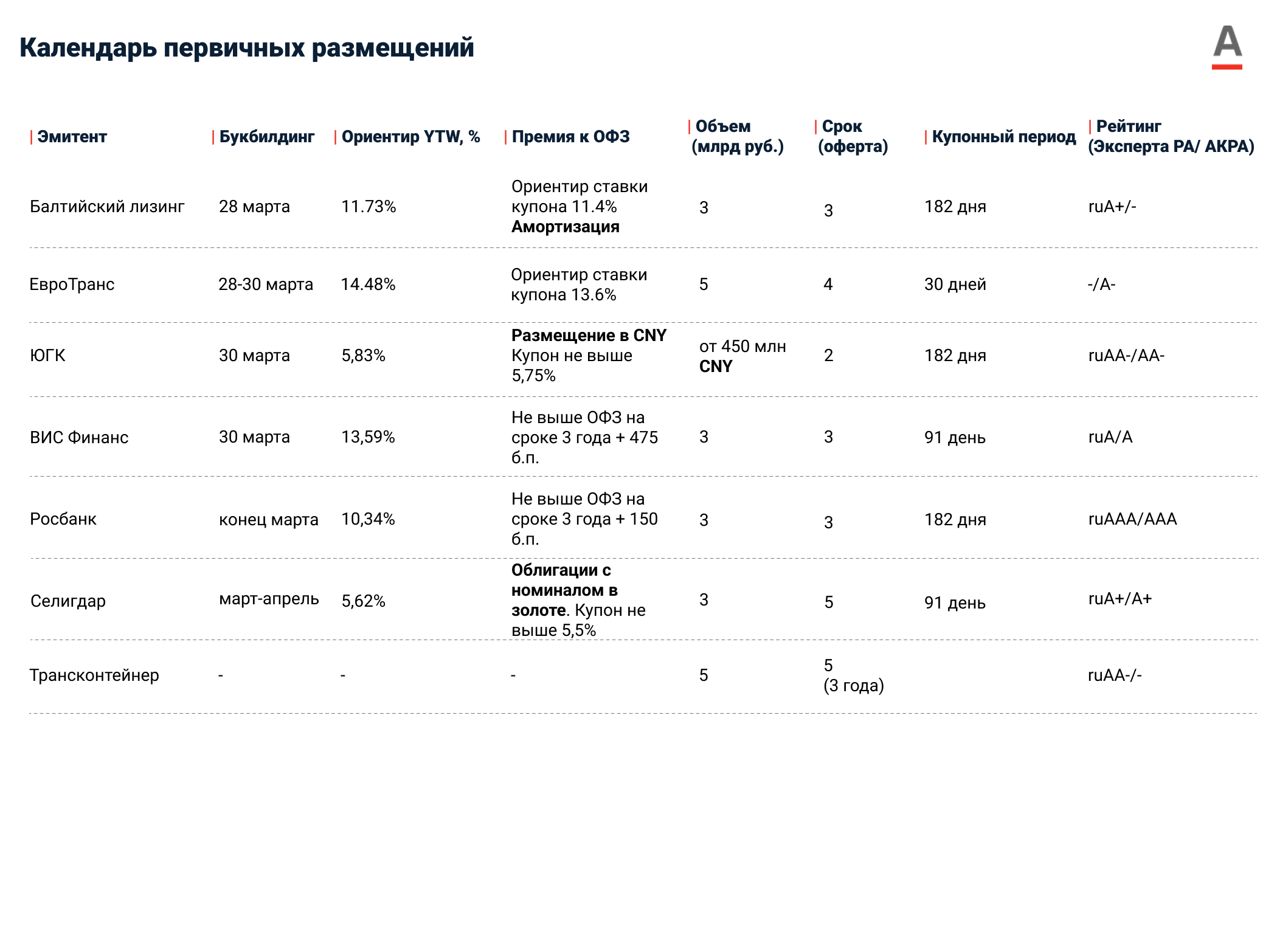

Совкомфлот успешно вышел на рынок облигаций в юанях. В рамках сбора заявок ставка купона снизилась с 5,25% до 4,95%. Размещение прошло с премией около 40-50 б.п. к рынку, что добавляет ему привлекательности. Будем следить за выпуском на вторичном рынке. Южуралзолото (ruАА-/AA-) тоже выходит на рынок юаневых облигаций со значительной премией, ставка купона не выше 5,75% на сроке 2 года. Вероятно, мы будем наблюдать постепенное смещение кривой облигаций в юанях вверх на таких размещениях.

В рублевом контуре интересным размещением этой недели является ВИС Финанс. Оно предлагает инвесторам доходность на уровне крупных российских девелоперов инвестиционного рейтинга (доходность до 13,59% к ОФЗ), но при этом эмитент обладает более низким уровнем риска из-за особенностей своего бизнес-профиля. Подробнее читайте здесь .

Также с 28 по 30 марта "ЕвроТранс" проведёт сбор заявок в рамках размещения четырехлетних облигаций объемом 5 млрд рублей со ставкой купона 13,6% годовых. Предыдущее размещение облигаций компаний прошло не самым лучшим образом, да и в текущих условиях лучше избегать его.

Селигдар конкретизировал данные о размещении своих золотых облигаций. Сбор заявок пройдёт в марте-апреле, а ориентировочный объем размещения и ставка купона составят 3 млрд рублей и 5,5% годовых. Подробнее читайте здесь.

Напоминаем, что у инвесторов осталась последняя неделя, чтобы подать заявку на участие в размещении субординированных облигаций Банк ДОМ. РФ (цена 100% + НКД). Датой окончания приема заявок является наиболее ранняя дата: 31.03.2023 или дата размещения последней облигации. Ранее мы включили бумагу в МП "Рублевые облигации" с весом около 10%.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.