Турция: what the hell is going on?

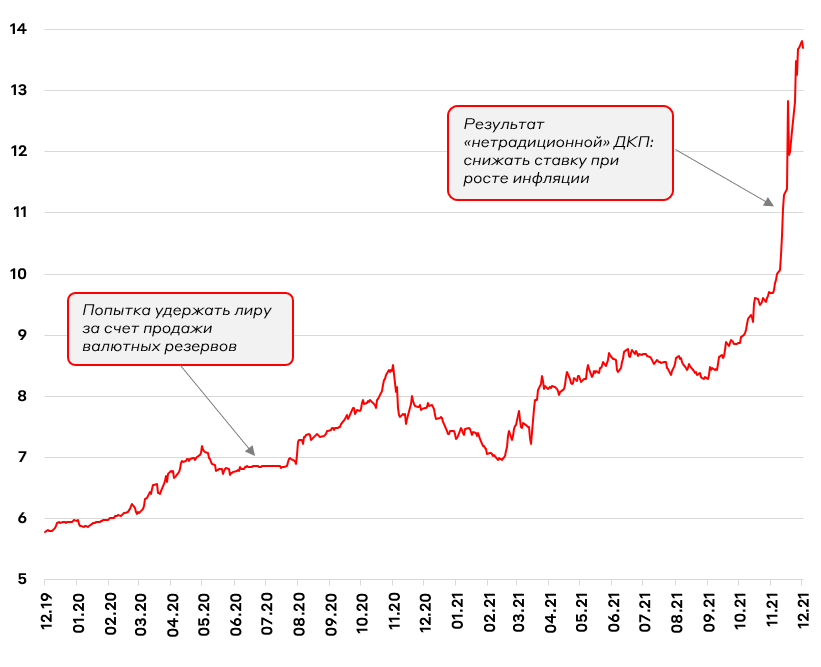

В последние недели Турция является одним из самых «горячих» сегментов emerging markets. Инвесторы обеспокоены сложившейся ситуацией в монетарной политике, в социальном секторе и на валютном рынке страны. За последний месяц курс USDTRY вырос на 40%, а индекс турецких еврооблигаций проиграл широкому рынку около 4%.

Для столь слабой динамики турецких активов есть ряд причин:

1. Центральный Банк Турции потерял независимость, парадоксальная монетарная политика властей. Президент Эрдоган является сторонником, мягко говоря, неортодоксальной политики, которая состоит в том, что низкие процентные ставки сдержат инфляцию, одновременно стимулируя экономический рост. Так, инфляция в ноябре достигла 21% г/г, а ключевая ставка была снижена с 19% до 15%. В результате лира девальвировалась на 46% с начала года, в том числе на 40% с начала сентября.

Это приводит к росту недовольства и социальным волнениям. Люди жалуются на активное снижение доходов, что давит на спрос и явно не способствует экономическому росту. Рост издержек компаний, в свою очередь, будет активно давить на цены со стороны предложения – компании будут перекладывать расходы на потребителей. Инфляция по итогам года может превысить 25% и, оглядываясь на текущую политику и мировые тенденции, вряд ли она остановится сама по себе, повинуясь «нетрадиционной» политике Эрдогана.

2. Политическая неопределённость. Любое официальное лицо, которое несогласно с политикой Эрдогана или идет против него, уходит в отставку. Так за последние 2 года Эрдоган сменил уже трех глав ЦБ и уволил многих высокопоставленных чиновников. Недавно свой пост покинул Министр Финансов Турции, а на его место был назначен лояльный президенту Нуреддин Небати, бывший заместитель министра финансов. Это лишний раз огорчило инвесторов, так как, по словам официальных лиц, прежний министр финансов был одним из последних лиц, отстаивающих традиционную экономическую политику.

3. Рост кредитных рисков Турции. За последний год валютные резервы увеличились с минимумов осени 2020 года более чем вдвое, до $79,6 млрд. С учетом золота, резервы составляют $119 млрд. Однако в последние дни ЦБ начал активно продавать иностранную валюту для удержания курса, что может повторить ситуацию лета 2020 года. Кроме того, большой свободы у ЦБ нет, так как чистые резервы – за вычетом свопов и взаимных требований к банкам – являются отрицательными и составляют -$30 млрд.

Кредитный рейтинг Турции уже на уровне B2 от Moody’s, а Fitch недавно установил негативный прогноз по своему рейтингу ВВ-, отмечая именно повышенную непредсказуемость экономической политики. Риск рефинансирования у Турции также достаточно большой, на горизонте 3-х лет общий объем погашений достигнет $115 млрд или 43% от общего объема долга.

4. Геополитическая напряженность вокруг Турции также высокая. Последние годы США активно давят на Турцию, усиливается санкционная риторика. Продажа Турцией оружия Украине также увеличивает напряжённость в отношениях с РФ. Кроме того, Турция активно принимает участие в региональных военных конфликтах, что в целом не способствует повышению инвестиционной привлекательности станы в глазах иностранных инвесторов.

Что хорошего?

1. Плюсом текущей монетарной политики и девальвации лиры является значительное стимулирование и рост экспорта страны, так в ноябре он вырос на 33% г/г до $21,5 млрд долларов, что, по словам министра торговли, является самым высоким показателем за всю историю страны. По мнению рейтинговых агентств, пока что корпоративный сектор остается относительно устойчивым к обесценению валюты и в целом показывает восстановление.

2. Бюджетная политика Турции сбалансирована. В отличие от многих ЕМ стран бюджетный дефицит Турции небольшой, по итогам года он составит около 3,5% от ВВП. Кроме того, доходы правительства сильно выросли в 2021 году - более чем на 34% г/г, в то время как рост расходов остался умеренным. Исключением являются процентные расходы по долгу (~60% долга в валюте), которые резко выросли в этом году.

3. Долговая нагрузка на адекватном уровне. Отношение госдолга к ВВП у Турции составляет около 40%, что немного по мировым меркам. На конец 3к21 совокупный внешний долг Турции со сроком погашения в течение следующих 12 месяцев составляет $168 млрд, при этом большая часть приходится на банки и корпорации, а объем погашения еврооблигаций Турции в 2022 ожидается в объеме ~$40 млрд (15% от общего объема государственного долга). Смягчающим долговую нагрузку фактором, по мнению Fitch, является наличие у эмитентов доступа к внешнему финансированию в периоды стресса и постепенный делевередж частного сектора.

Вывод

На текущий момент в Турции достаточно много рисков, большая часть которых лежит в плоскости политики. Очевидное расхождение между инфляцией и монетарной политикой не оставляет лире шансов, а значит высоки риски дальнейшего нарастания социальной напряженности. В будущем это может привести к расширению бюджетного дефицита, т.к. необходимо будет наращивать расходы для поддержки населения.

Мы считаем, что ввиду описанных выше рисков необходимо избегать суверенных и банковских еврооблигаций турецких эмитентов. Бумаги качественных экспорто-ориентированных компаний (например, Coca-Cola Icecek, Efes, Siseti, Ulker, Mersin) могут включаться в портфель. Однако общую долю Турции целесообразно ограничить 3-5% портфеля, а инвестор должен быть готов к высокой волатильности турецких активов.

Динамика турецкой лиры

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту