Роснефть. Атлант нефтяной индустрии

Примерно 40% экспорта России за 2021 год приходится на нефть и нефтепродукты, а основным экспортером является Роснефть, на которого приходится ~50% экспорта "черного золота". В этой статье мы решили разобраться в структуре главного нефтяного экспортера страны и влиянии санкций на него.

Структура российского нефтяного рынка

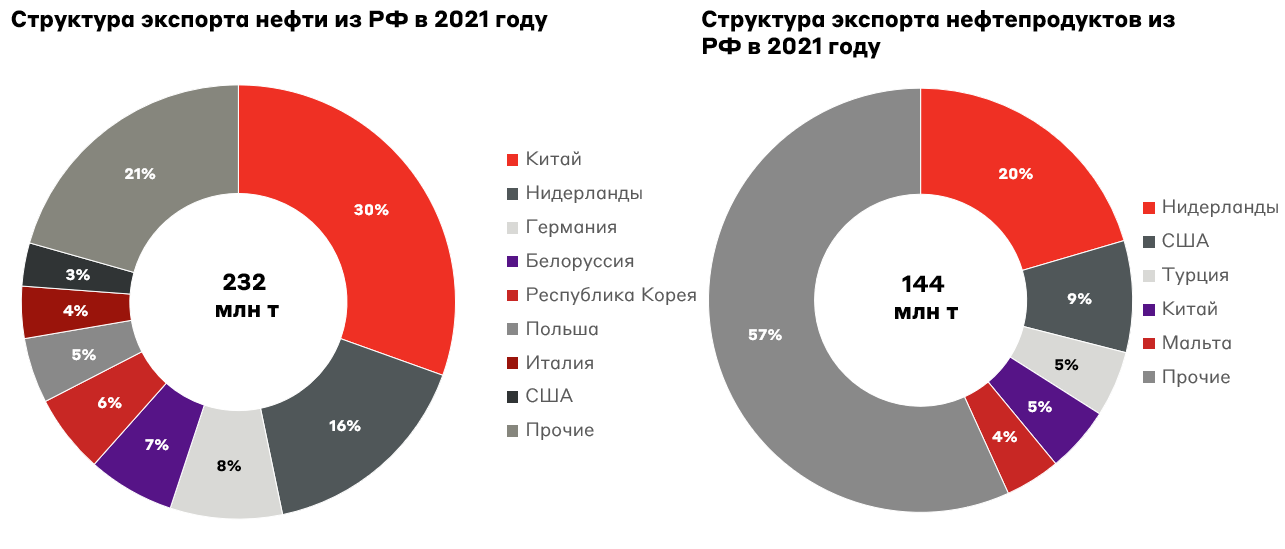

Россия занимает второе место в мире по объемам экспорта нефти, за 2021 год она экспортировала 232 млн т нефти и 144 млн т нефтепродуктов. В обоих сегментах доля Европейского региона составляет ~50%.

Транспортировка нефти в Европу преимущественно осуществляется по морю через порты в Арктике, Балтийском и Черном морях. Вторым и наиболее экономичным способом является транспортировка нефти через трубопровод “Дружба” на него приходится ~30% от общего объема поставок в ЕС.

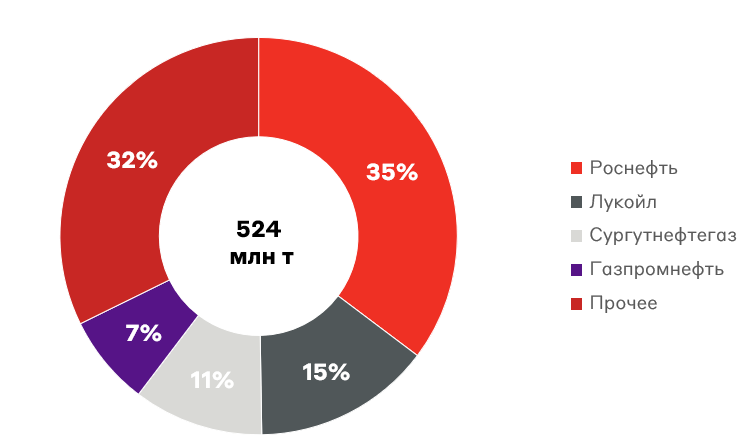

За 2021 год объем добычи нефти и газового конденсата в России вырос на 2,2% по сравнению c 2020г. и составил 524,05 млн т. Ниже представлены крупнейшие нефтяные компании России.

Как видно из круговой диаграммы сверху Роснефть является ключевым игроком по объемам добычи нефти.

О компании

Роснефть - это крупнейшая нефтяная компания России, на которую приходится ~40% от всей добываемой нефти в стране. Также компания добывает 63.7 млрд м3 газа, например Газпром добывает более 500 млрд м3 голубого топлива. Отличительной особенностью Роснефти является одна из самых низких себестоимостей добычи и крупнейшие объемы запасов жидких углеводородов (ЖУВ).

Выручка компании примерно в равных пропорциях состоит из продажи нефтепродуктов и нефти. Около 50% добытой нефти идет на нефтепереработку, из них 10% отправляется в Германию на местный НПЗ, принадлежащий Роснефти, а 90% перерабатывается внутри страны.

Ключевым регионом для компании является Европа, на которую приходится 40% от всех продаж.

Ниже представлена бизнес-модель компании из отчета Роснефти за 2020 год.

Как санкции отразились на компании?

Ранее страны ЕС наложили эмбарго на российскую нефть, которое преимущественно затрагивает поставки морскими путями. Предполагается, что страны ЕС должны будут полностью отказаться от морских поставок российской нефти через полгода после вступления санкций в силу, от нефтепродуктов — через восемь месяцев. Для поставок по трубопроводу «Дружба» предполагается отсрочка.

Роснефть преимущественно осуществляет доставку нефти в Европу по нефтепроводам. Кроме того, около 90% экспортируемой в Европу нефти поставляется по долгосрочным контрактам, что минимизирует вероятность отказа от них со стороны стран-импортеров в краткосрочной перспективе.

Вероятно, что выпадающие объемы будут перенаправлены на азиатско-тихоокеанский регион (АТР), в частности в Индию, которая воспользовалась высоким дисконтом на российскую нефть и стала наращивать объемы импорта.

Некоторые зарубежные отказываются от партнерства с Роснефтью и продают свои доли в СП. Так нефтетрейдер Trafigura намерен выйти из проекта “Восток Ойл”, в котором приобрел долю в 10% в 2020 году. Для Роснефти - это нейтрально позитивный фактор поскольку компания может приобрести обратно активы с дисконтом.

Также несмотря на объявление BP о намерении продать долю в Роснефти и списание связанных убытков в размере $ 20 млрд, британская нефтегазовая компания так и не вышла из состава акционеров.

Восток Ойл

Флагманским проектом для компании является “Восток Ойл”, объединяющий самые крупные месторождения на севере Красноярского края. Запасы месторождений оцениваются в 6 млрд т ЖУВ и 2 млрд м3 газа. Ожидается, что после выхода на полную мощность в 2030 году отдача от проекта составит до 100 млн тонн нефти в год.

Проект будет преимущественно нацелен на АТР, а отправка нефти будет осуществляться по Северному морскому пути через нефтеналивной терминал Бухта Север. Также данный проект повышает гибкость логистики Роснефти.

На данный момент сложно оценить влияние санкций на проект. Однако компания готовилась к импортозамещению оборудования. Также с большой долей вероятности любой недостаток в финансировании будет перекрыт гос. поддержкой. Эти факторы минимизируют вероятность срыва сроков по реализации проекта.

Дивидендная политика

Дивидендная политика компании предполагает выплату дивидендов в размере 50% от чистой прибыли по МСФО и предусматривает возможность выплат два раза в год. Согласно рекомендации СД, Роснефть выплатит инвесторам 23.63 руб. дивидендами на одну обыкновенную акцию по итогам 2021 года. Так учитывая выплату дивидендов по итогам первого полугодия 2021 года, суммарный дивиденд на акцию за 2021 год составит 41.66 руб., а общая сумма средств на выплату дивидендов составит 441,5 млрд рублей. Дата дивидендной отсечки назначена на 11.07.2022 (07.07.2022— последний день, когда вы можете попасть в реестр, чтобы получить выплату дивидендов).

СД Роснефти решил возобновить программу обратного выкупа акций до 31 декабря 2023 года. Программа была утверждена в 2018 году предполагает покупку не более 340 млн акций на сумму не превышающую $2 млрд. Так с момента начала программы компания выкупила около 81 млн акций на сумму $371 млн.

Подведем итоги

Даже с учетом текущей геополитической нестабильностью бизнес Роснефти выглядит устойчиво. Возможное выпадение экспорта нефти из-за западных санкций будет перенаправлено в АТР, в частности в Индию и Китай. Также развитие проекта “Восток Ойл” повысит логистическую гибкость поставок Роснефти и снизит зависимость от рынка ЕС. Высокие цены на энергоносители будут способствовать росту маржинальности бизнеса в среднесрочной перспективе.

Более того, компания обладает высоким уровнем гос. поддержки, что будет способствовать финансированию компании даже в трудные времена.

Все эти факторы делают компанию одной из лучших ставок на нефтегазовый сектор России.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.