Полюс. Мировое господство золотого медведя.

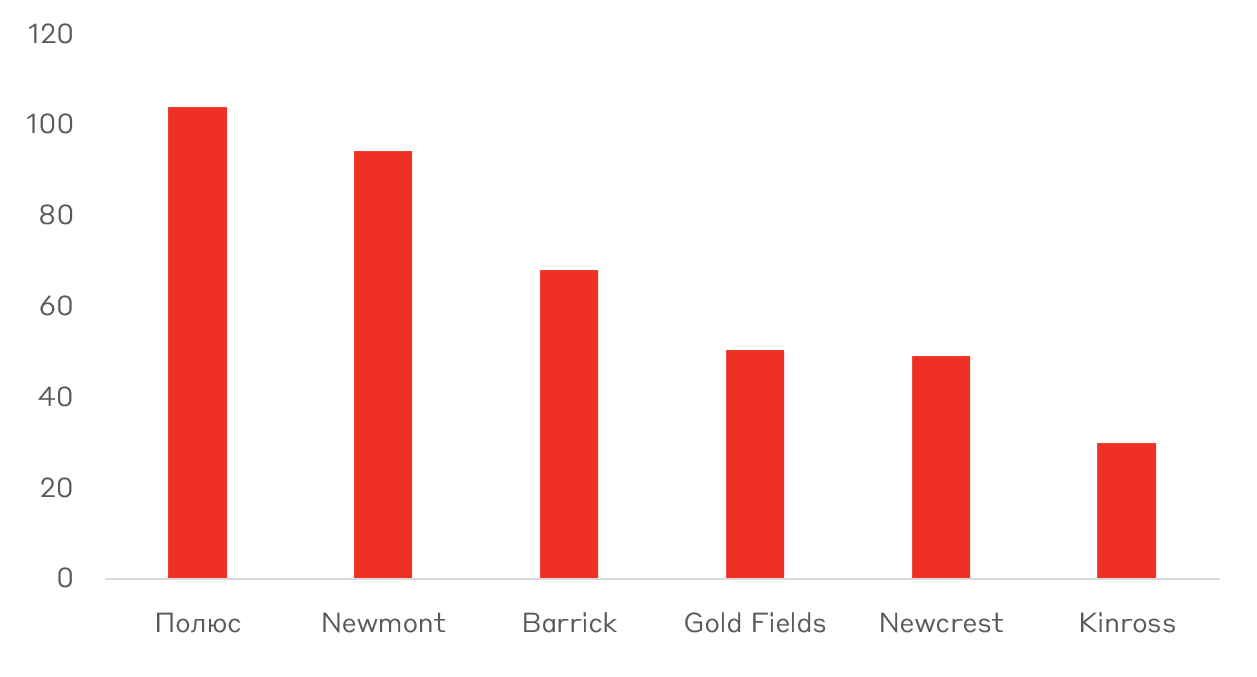

Полюс - крупнейший производитель золота в России и четвёртый в мире по объёмам добычи. По запасам компания занимает первое место в мире, с доказанными и вероятными запасами в 104 млн унций.

Запасы крупнейших золотодобывающих компаний, в млн унций.

Основные предприятия компании расположены в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутия), и включают пять основных рудников: Олимпиада, Наталка, Благодатное, Вернинское, Куранах, а также россыпные месторождения. Возвращаясь к перспективам, компания инвестирует в новые месторождения: Чертово Корыто, Сухой Лог (40 млн унций – крупнейшее неосвоенное месторождение в мире), Панимба и Раздолинская, а также Бамское. Полный запуск производства прогнозируется к 2025-2027 годам.

По итогам 2021 года компания сократила уровень добычи согласно плану с 2,76 млн унций в 2020 году до 2,72 млн унций в 2021, основной вклад был внесен сниженным содержанием в переработке на крупнейшем месторождении Олимпиада. Остальные месторождения показали однозначный рост добычи. В 2022 и 2023 году компания планирует нарастить добычу до 2,8 млн унций и 2,9 млн унций соответственно.

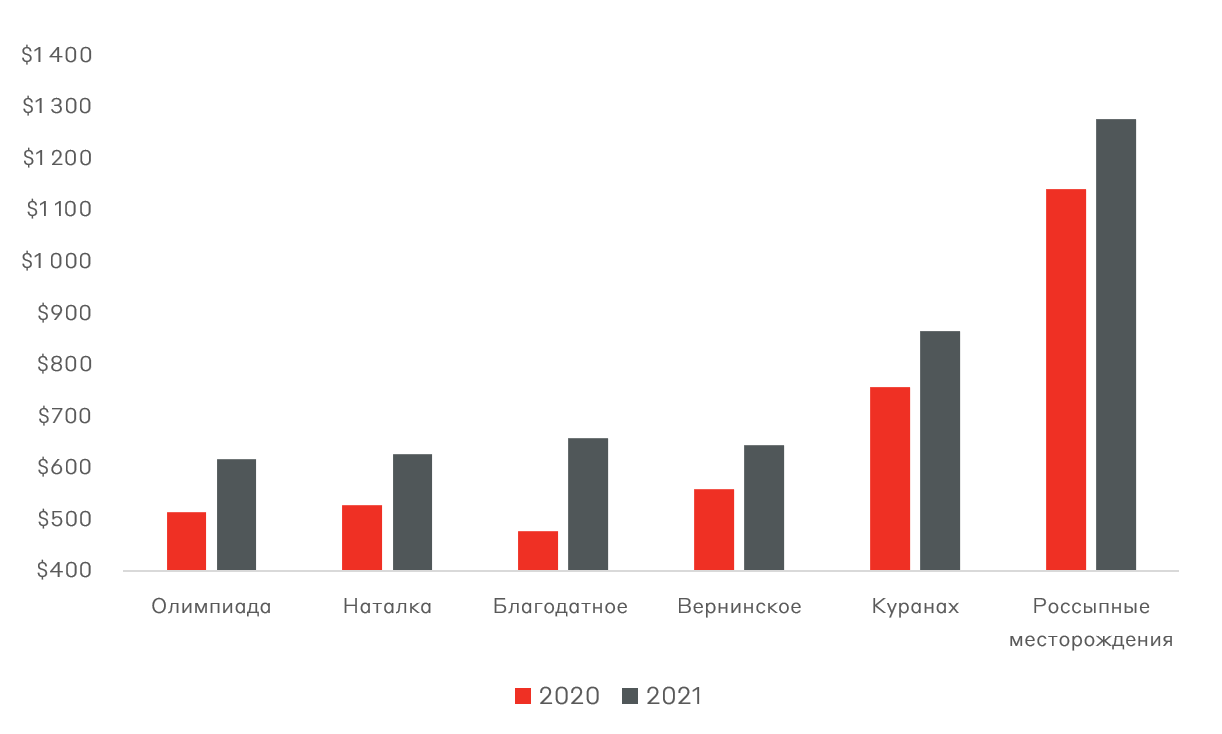

Компания отличается высокой маржинальностью операционной и чистой прибыли. Так средняя стоимость добычи компании в ближайшие годы не должна уйти выше отметки $450. А общая себестоимость, включая дальнейшую обработку на ГОКах и административные расходы не превышают $715 на унцию

Общая себестоимость добычи и продажи золота в зависимости от месторождения Полюса.

Стоит ли инвестировать ?

В прогнозах компании стоит цель показывать IRR выше 20% на акционерный капитал. Благоприятная конъюнктура позволяет компании придерживаться данной стратегии. Недавнее объявление санкций на импорт золота из России не сможет существенно повлиять на бизнес компании, так как более 60% выручки генерируется в РФ, а остальная часть приходится на, так называемые, «дружественные» страны. По факту запрет приведет к переориентации менее 10% золота на новые рынки, что вместе с простотой перевозки не приведет к значимым дисконтам относительно мировых цен.

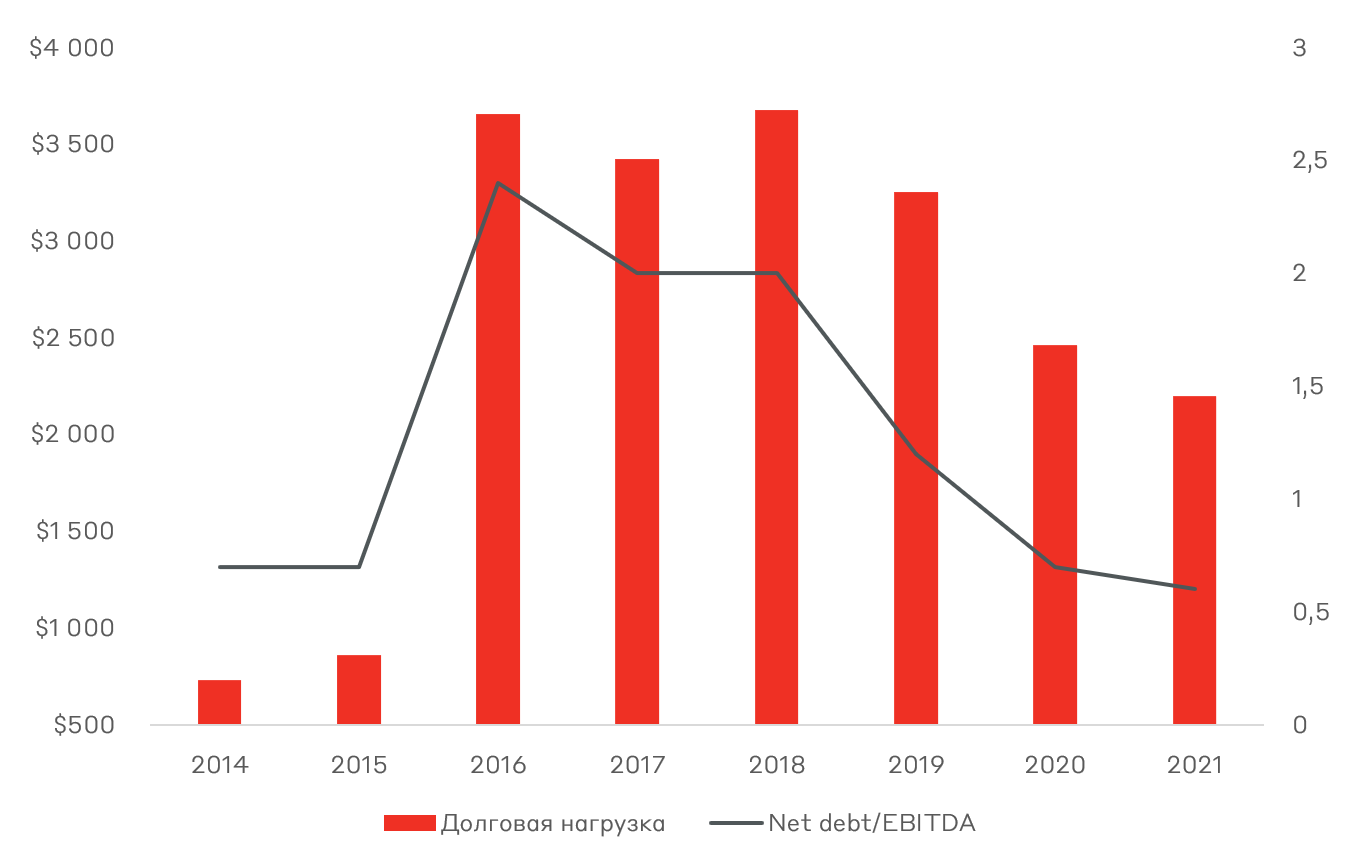

Долговая нагрузка. Стабильная программа Capex позволяет сокращать долговую нагрузку компании в течении последних 6 лет за счет благоприятной конъюнктуры рынка. Большая часть долговой нагрузки компании сконцентрирована в долларовых долговых инструментах с фиксированной ставкой. На текущий момент компания решает вопрос по дальнейшей выплате купонов и погашении выпусков. Чистый долг составляет около $2 млрд (55% годового EBITDA), основная волна погашений приходится на 2023-2024 год.

Объем долговой нагрузки в млн долларов и коэффициент Net debt/ EBITDA.

Дивиденды. В соответствии с дивидендной политикой компании, размер выплаты равен 30% от показателя годовая EBITDA. Это предполагает выплату более $4 на акцию за вторую половину 2021 года. С учетом инфраструктурных ограничений на текущий момент Совет Директоров не выносил решение по выплате дивидендов. Дата очередного или внеочередного заседания по данному вопросу не анонсирована.

Обратный выкуп акций. 31 января 2022 года «Полюс» запустил программу обратного выкупа акций с рынка на максимальную сумму $200 млн, но не более 1,4% акционерного капитала. Срок ее реализации 6 месяцев. На 29 июня 2022 года компания не приобрела ни одной акции в рамках указанной программы. Решение вопроса по реализации программы обратного выкупа может привести к заметному росту акций на рынке со сниженными объёмами торгов.

Структура владения компании позволяет сохранить операционные процессы даже после введения санкций на прежнего мажоритарного акционера Саида Керимова. Сейчас 46,35% акций находятся во владении у Фонда поддержки исламских организаций, акции были пожертованы, 29,99% у группы компаний «Акрополь» Ахмета Паланкоева.

Преимущества

1. Компания показывает самую высокую маржинальность по чистой прибыли в мире среди золотодобывающих компаний.

2. Перспектива кратного роста добычи в течение 5-7 лет, что станет драйвером роста капитализации даже в случае коррекции цен на золото.

3. Реализовались санкционные риски, которые фактически окажут слабое влияние на показатели компании.

Риски

1. Отмена программы обратного выкупа акций и дивидендов по итогам второго полугодия 2022 года.

2. Нерешенный вопрос по выплате купонов и "тела" долга по еврооблигациям.

3. Сохранение крепкого рубля долгий период времени, что будет приводить к сжатию маржинальности. Базовый прогноз компании предполагает курс 65 рубля за доллар и $1300 за унцию золота, то есть около 85 000 рублей за унцию, что даже при 50 курсе доллар/рубль позволяет компании оставаться в прибыли на краткосрочном горизонте! Так как необходима цена реализации $1700 при рынке $1800+. Хотя себестоимость с $715 может смещаться ближе к $900, что и давит на маржинальность.

Резюмируя, считаем акции компании привлекательным активом с защитными опциями в виде валютной оценки выручки. Мы сохраняем позицию в компании в рамках МП "Российские акции" с весом более 5% и допускаем увеличение доли в краткосрочной перспективе, как ставку на девальвацию рубля. Основной рост бизнеса компании, как упоминали выше будет происходить до 2027 года, в связи с чем считаем целесообразным долгосрочно удерживать акции компании в портфеле, несмотря на рыночные колебания и ожидать, что, вероятно, может принести среднегодовую доходность выше 20%.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.