Опасно быть вне рынка

Популярной инвестиционной стратегией на рынке акций является маркет тайминг (market timing) – попытка предугадать направление движения рынка, продавая бумаги в ожидании коррекций и покупая их в ожидании роста. Существует множество исследований, посвященных эффективности стратегии маркет тайминг на развитых рынка. Так, статистические данные по рынку США демонстрируют несостоятельность данной стратегии. По оценке JP Morgan , инвестирование $10 тысяч в S&P 500 в 2003 году принесло бы инвестору $55 тысяч чистого дохода за 20 лет. Но если бы инвестор пропустил 20 лучших дней, то его прибыль оказалась бы менее $8 тысяч. Разница – почти в 7 раз.

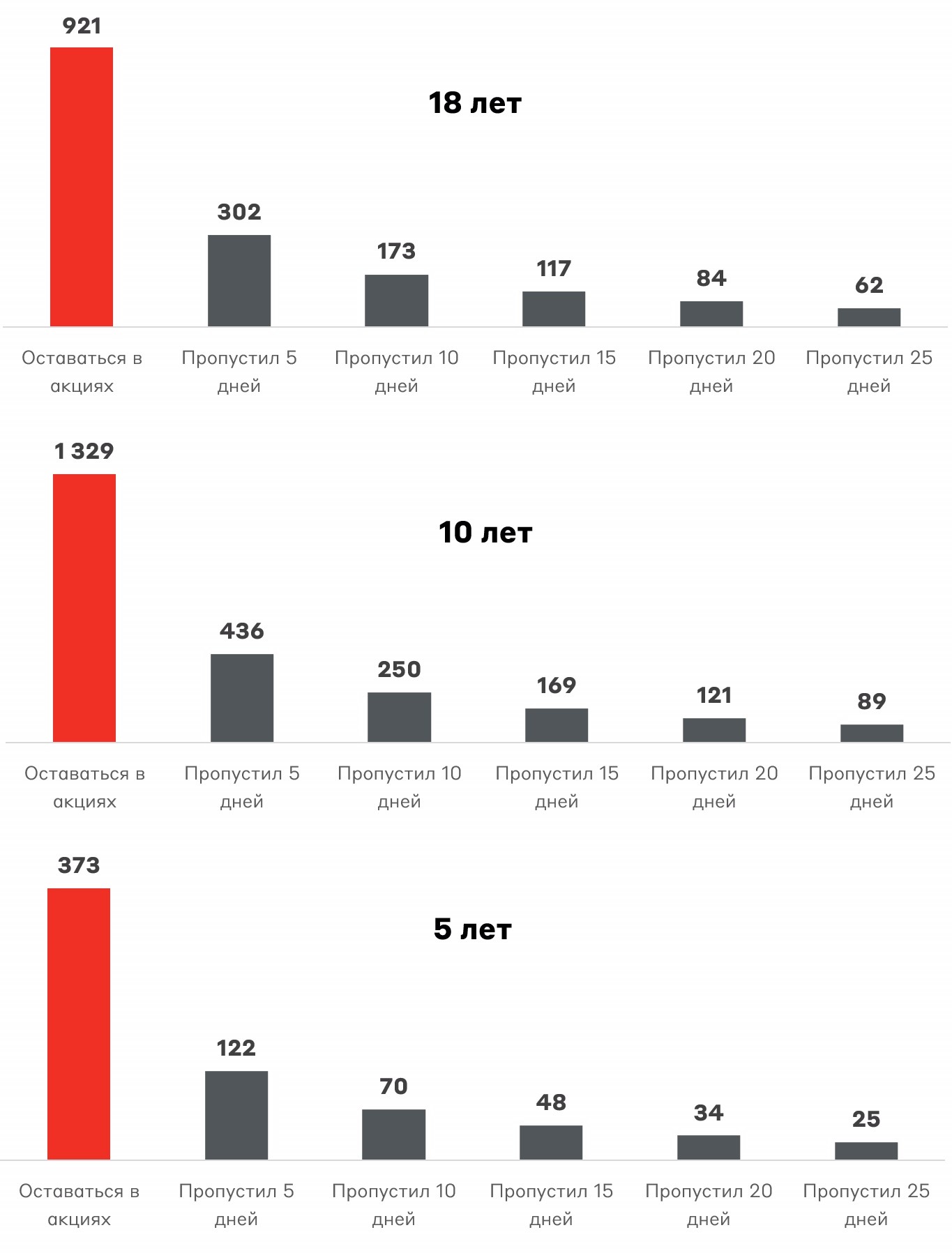

Мы повторили данные расчеты для российского рынка акций, чтобы понять, сколько может потерять инвестор, оказавшись вне рынка. При вложении 1000 рублей в индекс Мосбиржи 10 лет назад чистый доход инвестора бы составил 1329 рублей (без учета дивидендов). Но что было бы, если он пропустил лишь несколько самый доходных дней? Потенциальная доходность бы снизилась катастрофически. Так, упущение 5 лучших дней снизило бы чистую прибыль в 3 раза – до 436 рублей. На пятилетнем и восемнадцатилетнем горизонте результат сопоставимый.

Чистый доход инвестора при вложении 1000 рублей

Источник: А-Клуб

Чаще всего, наибольший рост наблюдается в день после прекращения резкого падения, но систематически "угадывать" день восстановления не представляется возможным. Зачастую это заканчивается попытками “поймать падающий нож” или слишком поздним возвращением в рынок. Напрашивающийся вывод: портфель должен быть заинвестированным.

Альтернативной стратегией инвестирования является отбор компаний или stock selection. Это подразумевает, что инвестор не пытается прогнозировать момент падения и роста рынка, а фокусируется на выборе ценных бумаг. Реализация данной стратегии позволяет оставаться в рынке и зарабатывать на опережающем росте определенных акций.

В модельном портфеле «Российские акции» мы реализуем стратегию stock selection, фокусируясь на 8-10 эмитентах. По итогам прошлого года доходность нашего портфеля составила 77%, обогнав индекс полной доходности на 23%. В этом году мы также существенно опережаем рынок – 17% против 7%.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.