MANGAMAN – поводырь рынка США

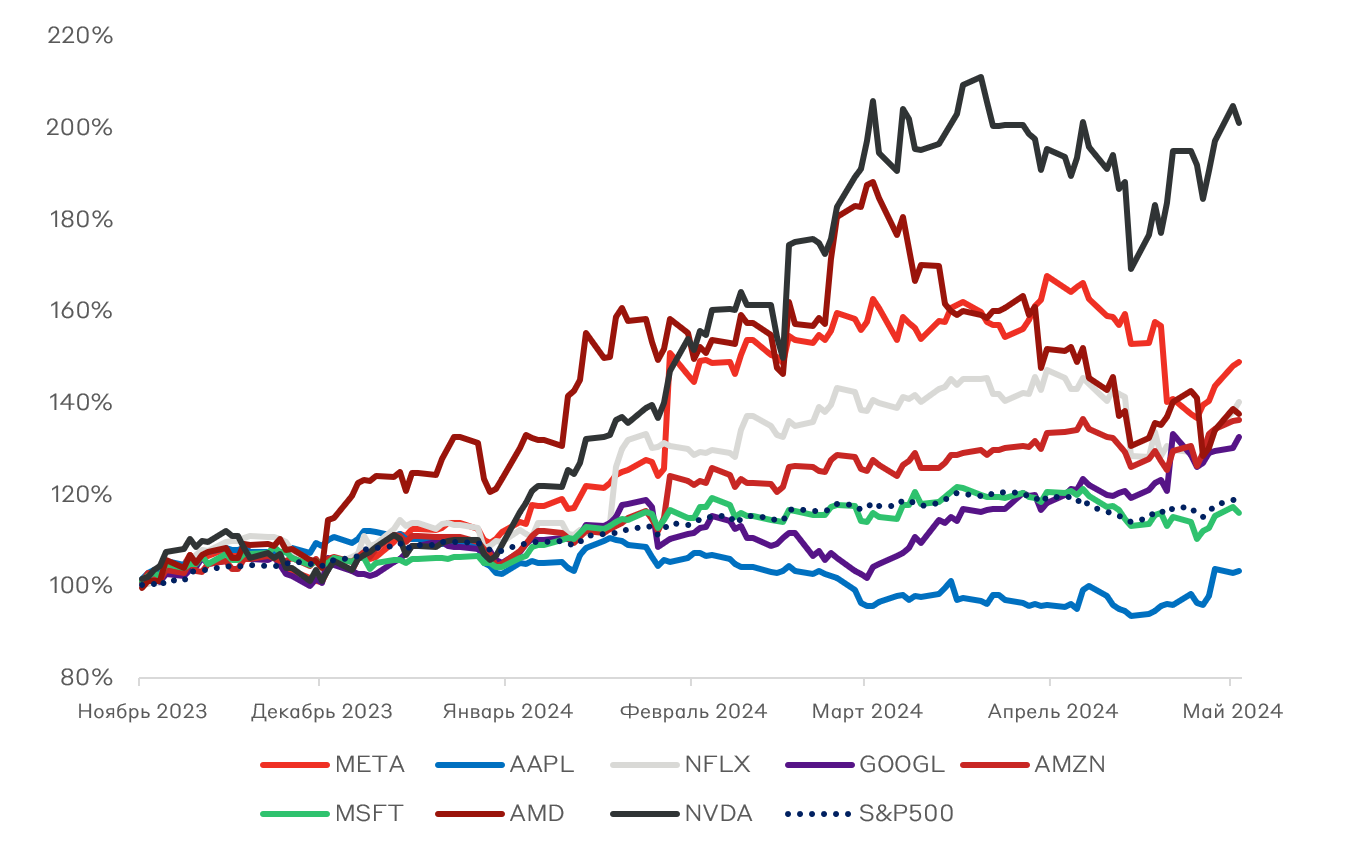

MANGA – в переводе с испанского «рукав». MAN – в переводе с английского «мужчина». MANGAMAN – наш собственный список компаний, по факту дополненный и уже известный большинству инвесторов в западные рынки – FANGMAN. MANGAMAN – «мужской рукав» достаточно эпично и точно отражает состояние фондового рынка США, MANGAMAN задает направление всему рынку. Эти 8 компаний составляют около 30% капитализации S&P 500, и за последние 6 месяцев из роста индекса S&P 500 на 19% они обеспечили более 11% его роста.

Динамика акций MANGAMAN в сравнении с S&P500 за 6 месяцев

В данном материале мы разберем основные тезисы из отчетов компаний за I квартал и дадим оценку относительно перспектив бизнеса и капитализации в ближайшем будущем. MANGAMAN – Microsoft, Apple, Netflix, Google (Alphabet), Amazon, Meta*, AMD и NVIDIA.

Microsoft – сильный отчет компании был обеспечен ростом продаж облачных услуг с AI функциями, несмотря на некоторую слабость рынка в целом в последние месяцы. Другими словами - компания наращивает долю рынка. Внедрение AI в продукты компании позволило увеличить выручку сегмента серверных решений на 24% г/г, офисных продуктов - на 13% г/г. Остальные сегменты компании: гейминг, соцсети и продажа операционной системы Windows также показали рост. Маржинальность чистой прибыли увеличилась на 90 б.п. до 35,4%. Стабильный положительный денежный поток компании способствует финансовой устойчивости эмитента. К примеру, у Microsoft отрицательный чистый долг и денежная подушка в размере $80 млрд . На первый взгляд завышенная оценка по мультипликаторам, P/E – 35х и P/S – 13х нивелируется растущей прибылью, по которой прогнозные темпы роста на ближайшие 5 лет более 10% в год . Вес в МП «Глобальные акции» - 10%.

Apple – компания продолжает стагнировать с точки зрения выручки, особенно в сегменте iPhone (-10% г/г) из-за провальных продаж в Китае, в том числе вследствие запретов на использование смартфонов чиновниками КНР. Уверенный рост показывает сегмент сервисов, доходы этого сегмента в I квартале 2024 года увеличились на 15% г/г. Компания в свою очередь сосредоточила внимание инвесторов на повышении дивидендов и обратном выкупе акций, авторизовав программу обратного выкупа на $110 млрд. Часть средств пойдет в противовес продаж от Berkshire Hathaway Уоррена Баффета, который продолжает продавать самую крупную позицию в портфеле уже второй квартал. По нашему мнению, отсутствие роста у компании и переход к модели «дойной коровы» снижает привлекательность акций. По этой причине у нас нет Apple в МП "Глобальные акции". Полагаем, что оценка (P/E – 28х) будет стремиться к value (P/E – 17х) компаниям, хотя сейчас оценка больше похоже на growth.

Netflix – компания продолжает показывать отличные результаты после начала борьбы с многопользовательским использование одной подписки. Количество платящих подписчиков выросло на 16% г/г. Маржинальность чистой прибыли выросла на 7% до 28,1%. Компания остается зависима от валютной переоценки выручки из-за высокой доли развивающихся рынков в структуре (~30%), особенно странах Латинской Америки (13%). Чистый долг Net Debt/EBITDA – 1,1х, достаточно высоко для нетоварного Big Tech. Оценка Netflix относительно рынка и других технологических компаний остается завышенной (P/E – 42х), и несмотря на понятный трек дальнейшего увеличения фундаментальных показателей, мы не видим потенциала для дальнейшего роста бумаги.

Google (Alphabet) – наш фаворит в крупнейших компаниях США. Выручка в I квартале от рекламы показала рост на 12,8% г/г, подписки - на 17,5% г/г и облачные решения - на 29% г/г. Маржинальность чистой прибыли составила 28,3%, по сравнению с I кварталом прошлого года – 21,4%. Чистый отрицательный долг компании составляет $80 млрд. Несмотря на консервативные ожидания по росту доходов в будущем, преимущественно из-за замедления роста рекламных доходов, компания выглядит очень перспективно с точки зрения потенциальной переоценки акций, P/E – 22х, при этом компания в сравнении, например с Apple, смотрится значительно лучше. Также нельзя исключать появления новых точек роста, например автопилота Waymo. Вес в МП «Глобальные акции» -12%.

Amazon – вертикальная интеграция увеличивает долю электронного гиганта на рынке онлайн-ритейла, выручка I квартала выросла на 13% г/г. Amazon Web Services (AWS) также продолжает расти, выручка облачных услуг увеличилась на 17% г/г. Неожиданно высокими темпами вырос доход от рекламы на 24% г/г. Основным катализатором роста капитализации в будущем станет увеличение маржинальности компании. Относительно I квартала 2023 года она увеличилась на почти в 3 раза с 3,2% до 8,5%, а уже к конце 2024 года компания прогнозирует выход маржинальности чистой прибыли выше 10%, что существенно снизит оценку по мультипликатору P/E – 50х. Собственная интернет-площадка приносит порядка 40% выручки и требует оборотных средств, что обосновывает повышенную для Big Tech компании долговую нагрузку Net Debt/EBITDA – 2х. Мы полагаем, что гигант электронной коммерции продолжит становиться все больше и увеличит свою маржинальность, что приведет к росту капитализации компании. Вес в МП «Глобальные акции» - 10%.

Meta* - отчетность компании вышла сильной, при этом уже 3 квартал заметно торможение роста эффективности, маржинальность чистой прибыли стабилизировалась на отметке чуть выше 30%. Падение акций после выхода отчетности по большей части связано с одобрением законопроекта по потенциальной блокировке TikTok в США, если ByteDance не продаст американские активы компании локальным игрокам. Так как китайские онлайн-ритейлеры Temu и Shein являются самыми быстрорастущими клиентами Meta* по покупке рекламы, и здесь возникает сразу 2 риска от властей США и Китая по ограничению деятельности этих компаний на территории США. Темпы роста компании остаются на высоком уровне - 12%+ г/г, у компании отрицательный чистый долг - $20 млрд, но в тоже время темпы могут серьезно снизиться по обозначенным выше причинам. Потенциал роста бумаг относительно текущих отметок ограничен, и мы полагаем, что бумаги компании несут в себе больше рисков, чем потенциальной выгоды.

Advanced Micro Devices (AMD) – компания, как и весь сектор, проходит цикл трансформации, в то время как потребительские сегменты бизнеса, например – гейминг, теряют выручку (-33% г/г), в то время как ИИ и центры обработки данных (ЦОД) растут на десятки процентов. Компания выпустила ускоритель Instinct MI300 APU для ЦОД (40%+ доля в выручке), что позволило выручке данного сегмента показать рост на 85% г/г. Мы полагаем, что решение от компании действительно позволит ей нарастить доходы и долю рынка в ближайшие кварталы, так как сопоставимых решений по технологичности нет даже у NVIDIA. Текущая оценка компании (P/E – 43х) выглядит справедливо, учитывая потенциал роста фундаментальных показателей. Прибыль компании, по прогнозам, увеличится в 3 раза к 2028 году. Среднесрочный потенциал для роста мы оцениваем в 15-25%. Вес в МП «Глобальные акции» - 12%.

NVIDIA – компания представит свой отчет только 22 мая после закрытия рынка. При этом мы считаем ее переоцененной относительно рынка, особенно учитывая решения и оценку компании AMD. Полагаем, что факт выхода отчетности негативно скажется на котировках компании, так как ожидания выглядят крайне оптимистично. При наличии акций в портфеле стоит рассмотреть продажу в пользу AMD.

Взгляд А-Клуба

В среднесрочной перспективе общее направление рынка США остается скорее слабовосходящим за счет возобновления программ обратного выкупа акций, они останавливаются на период выхода отчетности, и роста доходов компаний. К основным рискам стоит отнести: сильный рынок труда – более поздний старт цикла снижения ставок, рост товарных рынков и инфляции, геополитические риски и обострение экономических отношений между США и Китаем.

* Признана в России экстремистской организацией, ее деятельность запрещена.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.