Русская аквакультура, стоит ли инвестирвать?

Русская аквакультура — вертикально интегрированная компания по производству атлантического лосося и форели. Компания отличается высокой операционной эффективностью, выручка на одно сотрудника составляет более 20 млн в год, а отраслевой показатель EBIT/кг равен 2.09 евро, что является самым высоким значением в отрасли.

Производственный цикл

Мощности компании по итогам 2022 года позволяют производить около 50 тыс. тонн красной рыбы в живом весе. Производство обеспечивается за счет владения двумя крупными смолтовыми (Смолт – мальки лосося) заводами в Норвегии, откуда специализированными баржами рыба доставляется на рыболовные фермы компании в Мурманской области (40 участков). Товарной массы (около 5 кг) рыба достигает за 17-28 месяцев, в зависимости от температурных условий на фермах. Далее рыба поступает на собственные, либо долевые заводы по переработке рыбы, где производственные мощности позволяют перерабатывать до 73 тыс. тонн в год при пиковой нагрузке. В республике Карелия компания ведет выращивание озерной форели.

Источник: отчет компании Русская аквакультура

Текущее состояние компании

Компания показывает двузначные темпы роста, несмотря на сезонность бизнеса, что обусловлено ежеквартальным приростом производственных мощностей. Выручка компании состоит из трех сегментов: продажа лосося (73%), продажа форели (26%) и продажа прочей продукции (1%), в том числе икры.

По итогам 9 месяцев 2021 года EBITDA компании показала рост на 52% относительно 2020 года, а чистая прибыль практически удвоилась до 4,81 млрд рублей. Стоит отметить, что около 2 млрд прибыли сформировалось за счет переоценки биологических активов компании, без one-off эффекта рост прибыли составил около 21%. Долговая нагрузка компании находится на уровне 1,7 Net debt/EBITDA, важно отметить, что часть займов субсидируется государством, что снижает процентные расходы компании. Операционный доход компании по итогам 2021 года выше процентных расходов в 15 раз.

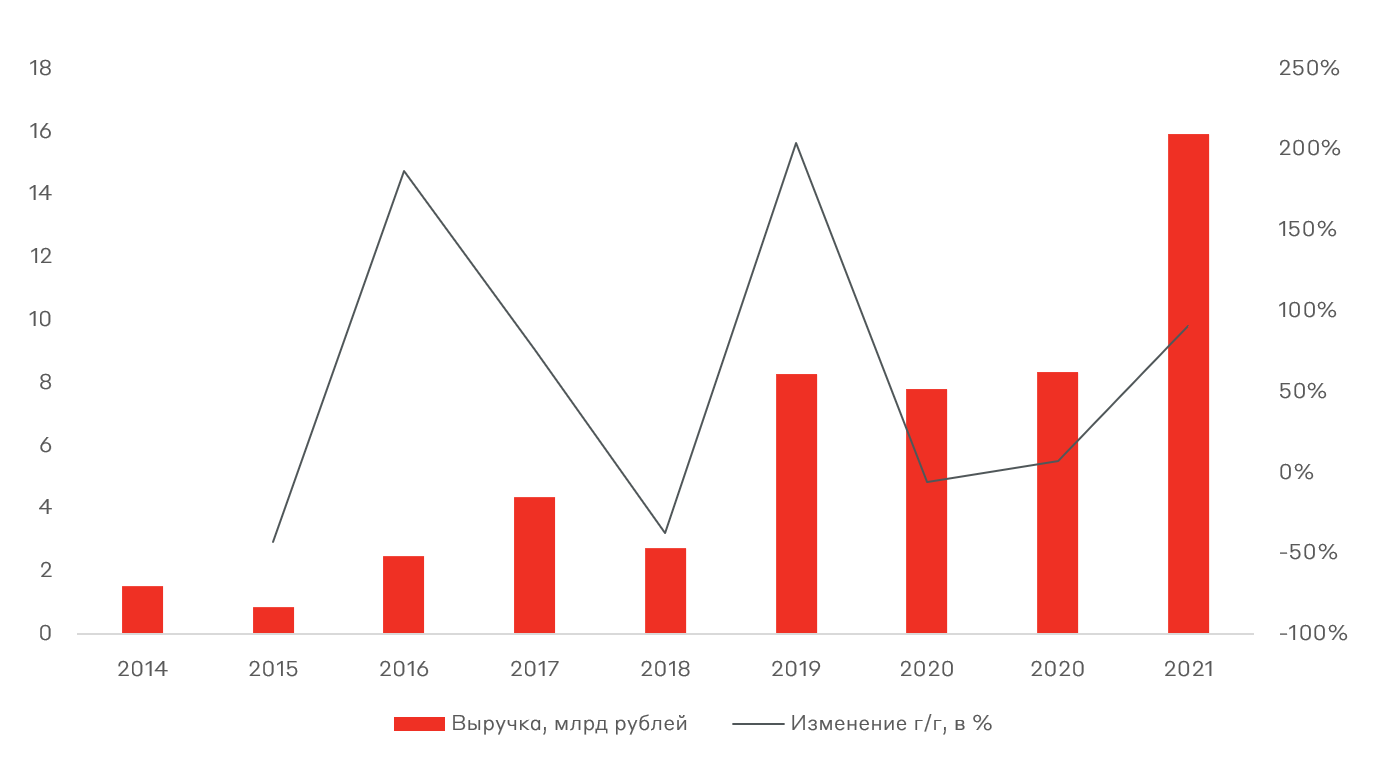

Выручка компании Русская аквакультура по годам:

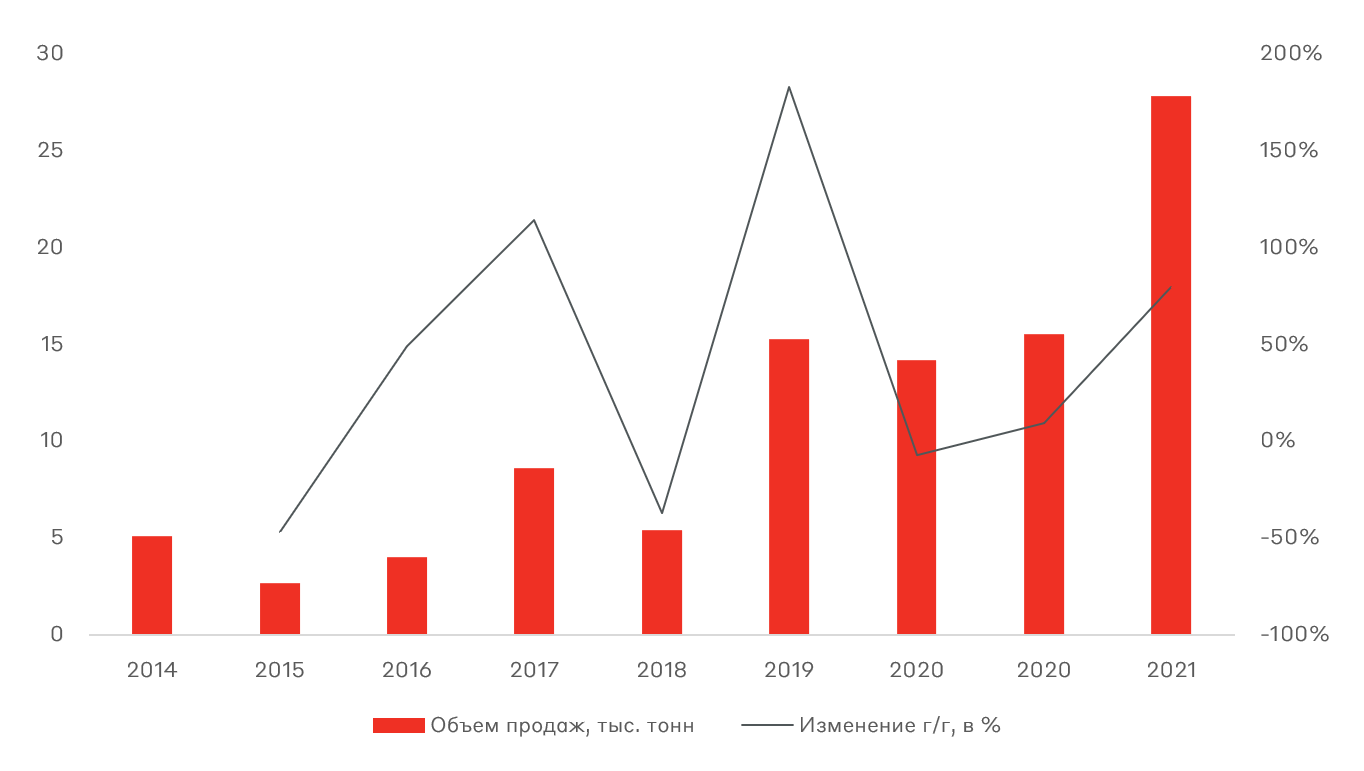

Объем продаж компании в тыс. тонн:

Преимущества

1. Реализация проекта по строительству смолтового завода в Мурманской области. Завершение строительства завода прогнозируется в 2024 году, производственные мощности могут составить до 7 млн единиц смолта в год, в то время как норвежские заводы обеспечивают около 6 млн смолта и мальков.

2. Низкое проникновение отечественных рыбопроизводителей на российском рынке, доля импорта лососевых составляет более 80% потребления от 114 тыс тонн потребления в 2021 году. Стратегия компании, а также положение на рынке могут позволить РусАква наращивать темпы производства двузначными темпами и занимать все большую долю рынка, особенно при поддержке государства в части субсидирования импортозамещения.

3. Растущие цены на лососевую аквакультуру, среднегодовые темпы роста цен в валюте достигают 3,8%.

4. Русская аквакультура получила два новых рыбоводных участка в качестве льготы от государства, где высадила рекордное количество смолта на рыбоводные фермы. Уже через 1-1,5 года это обеспечит существенный рост объема продаж.

5. Компания приобрела опцион на приобретение 100% доли в перерабатывающем заводе в Мурманске, в котором сейчас доля владения составляет 40%.

Риски

1. Биологический риск является ключевым для компании. Например, в 2015 году компания уже сталкивалась с ним, что привело к выбыванию 70% биомассы и кратному снижению доходов компании до 2018 года.

2. Геополитический риск может привести к вынужденной продаже или утрате смолтовых заводов в Норвегии, что ставит под угрозу весь бизнес, так как сопоставимые мощности по производству мальков в России будут построены только к 2024 году.

3. Климатический риск может привести к долгому периоду вырастания рыбы и падению доходов эмитента.

4. Рост себестоимости производства, рост цен на кормовые культуры для рыбной биомассы.

Стоит ли покупать?

Права на водные ресурсы для выращивания атлантического лосося, почти на всех пригодных для этого участках в России, делает Русскую аквакультуру главным бенефициаром развития рынка красной рыбы в стране. Оценка P/E компании за 2021 год составила менее 7х, что при двузначных темпах роста в будущем выглядит привлекательно. Сдерживающим фактором является низкая ликвидность акций компании.

Мы видим долгосрочный потенциал роста акций компании, особенно к 2024 году, когда производственные мощности по производству смолта будут либо перемещены, либо расширены за счет запуска завода в России. Бумаги стоит удерживать в портфеле с весом не более 3%.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту