Газпром: туманное будущее

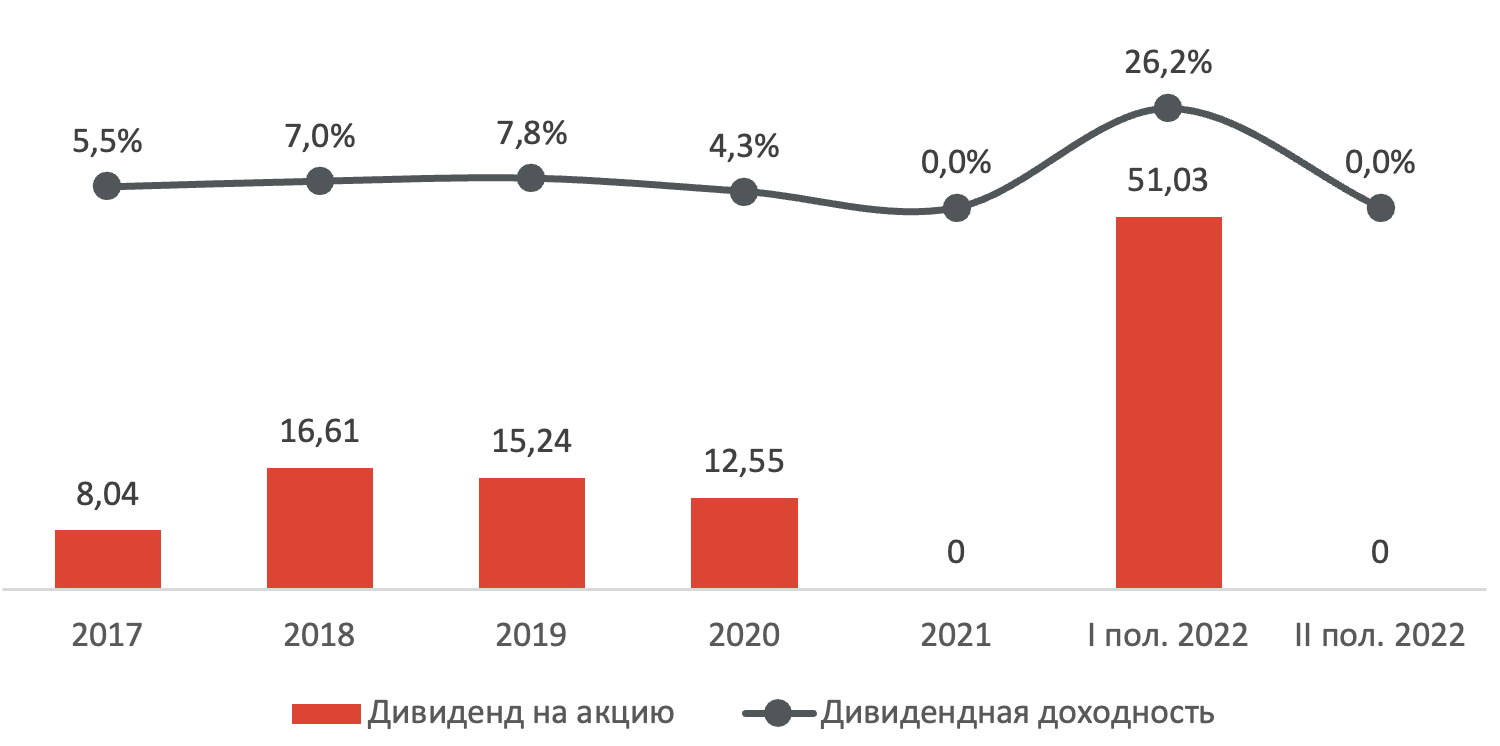

Недавно Газпром представил расширенную отчетность по МСФО за 2022 г. с решение с совета директоров не выплачивать дивиденды. На текущем тонком рынке инвесторы умеренно-негативно отреагировали на отсутствие выплат, ребалансируя портфели в сторону более надежных эмитентов. В данной статье мы оценим текущую ситуацию в бизнесе Газпрома и его перспективы, а также подберем потенциальные альтернативы акциям “национального достояния”.

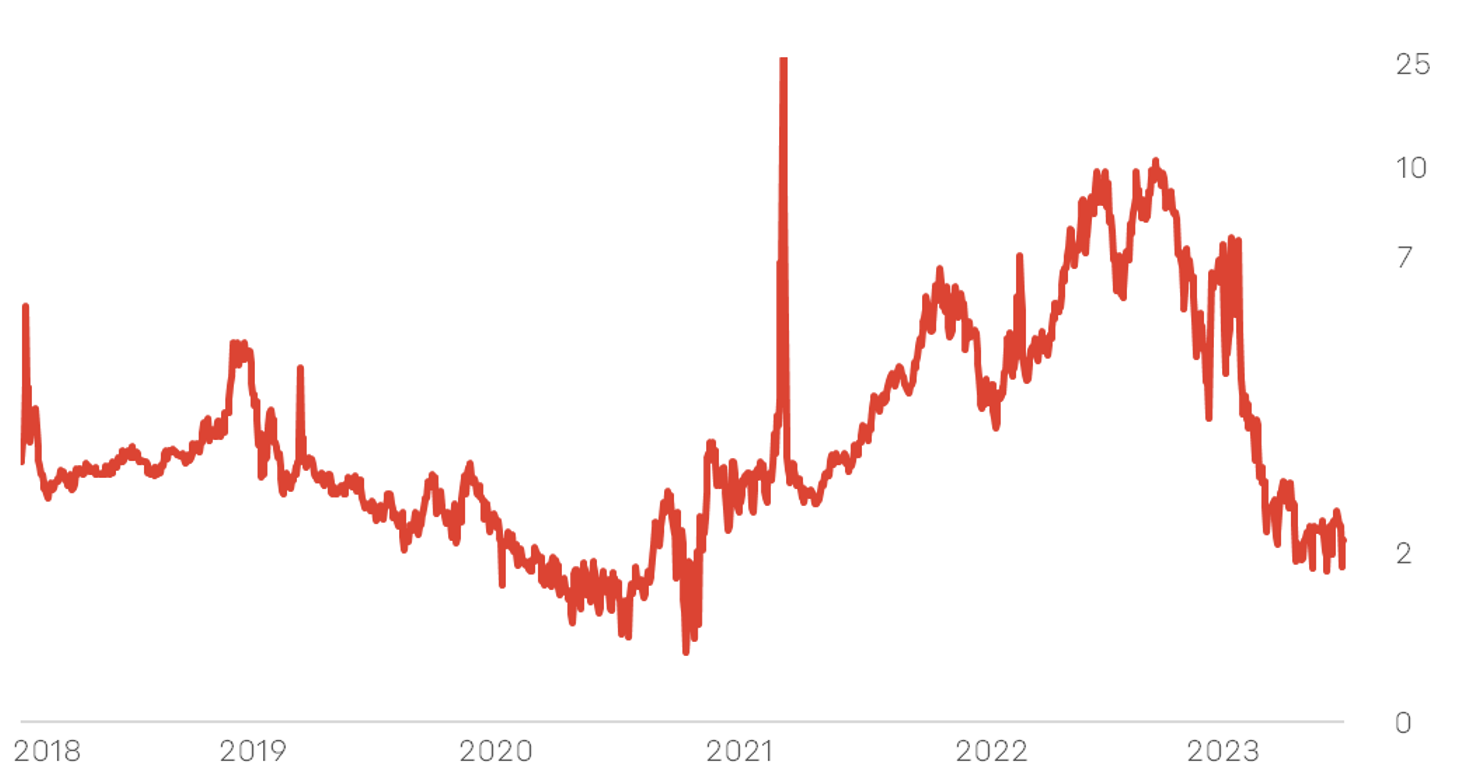

Ключевым драйвером финансовых показателей Газпрома являются цены на природный газ. В первой половине 2022 г. Газпром работал при рекордных ценах на газ, повышенном спросе европейских стран и слабом рубле, сгенерировав большую часть выручки. Далее последовала коррекция на рынке газа на фоне снижения спроса со стороны Европы и Китая, а также взрывы "Северных потоков". В мае 2023 г. котировки обвалились еще сильнее. Возобновление роста в течение года возможно при увеличении использования кондиционеров и электричества в случае аномальной жары и при росте потребления из подземных хранилищ газа. Впрочем, рекордных цен прошлого года скорее всего не будет, в первую очередь из-за диверсификации поставок в страны ЕС и сокращении объемов потребления газа.

Цены на природный газ*, $/MMBtu

* Логарифмическая шкала

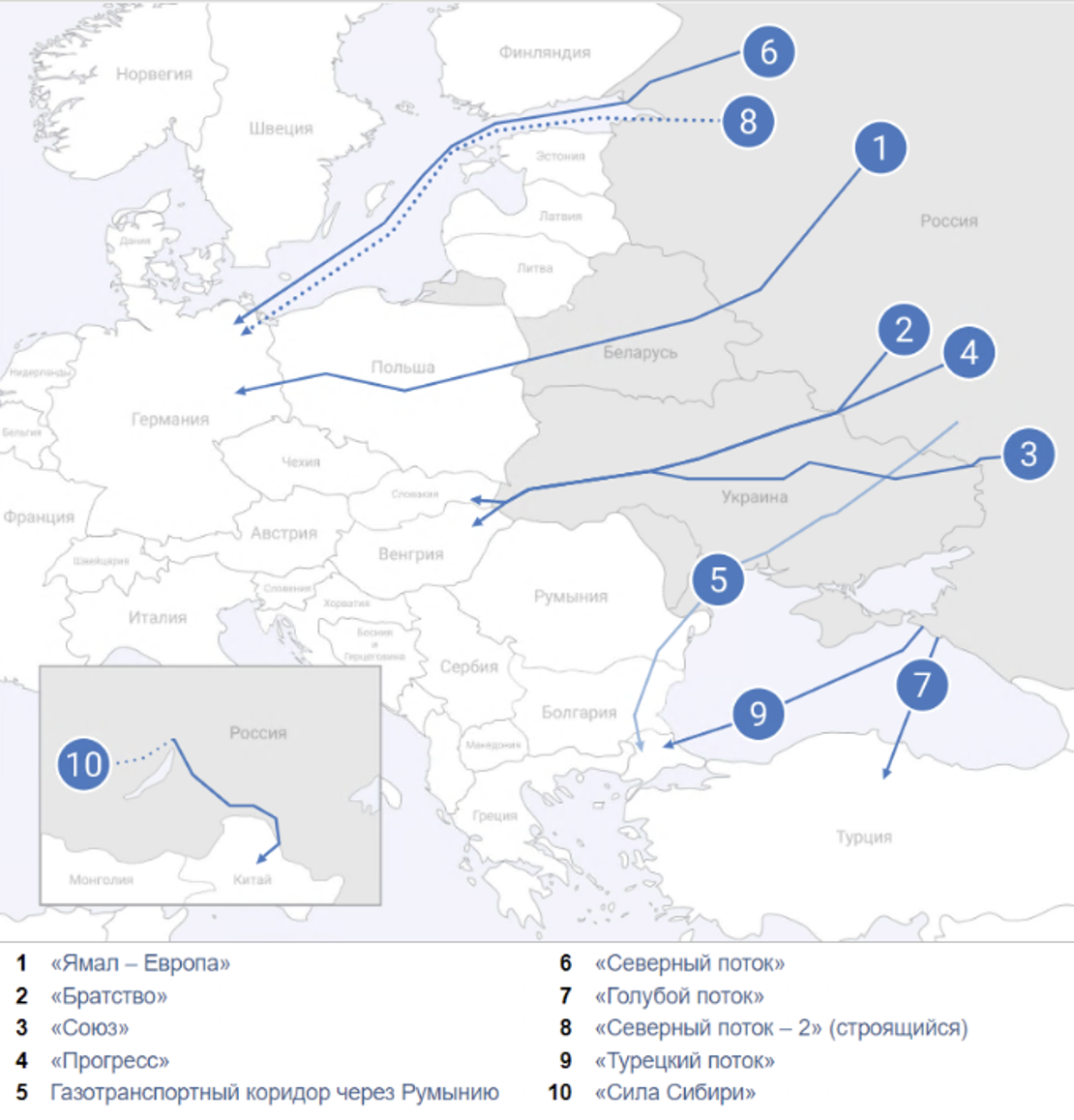

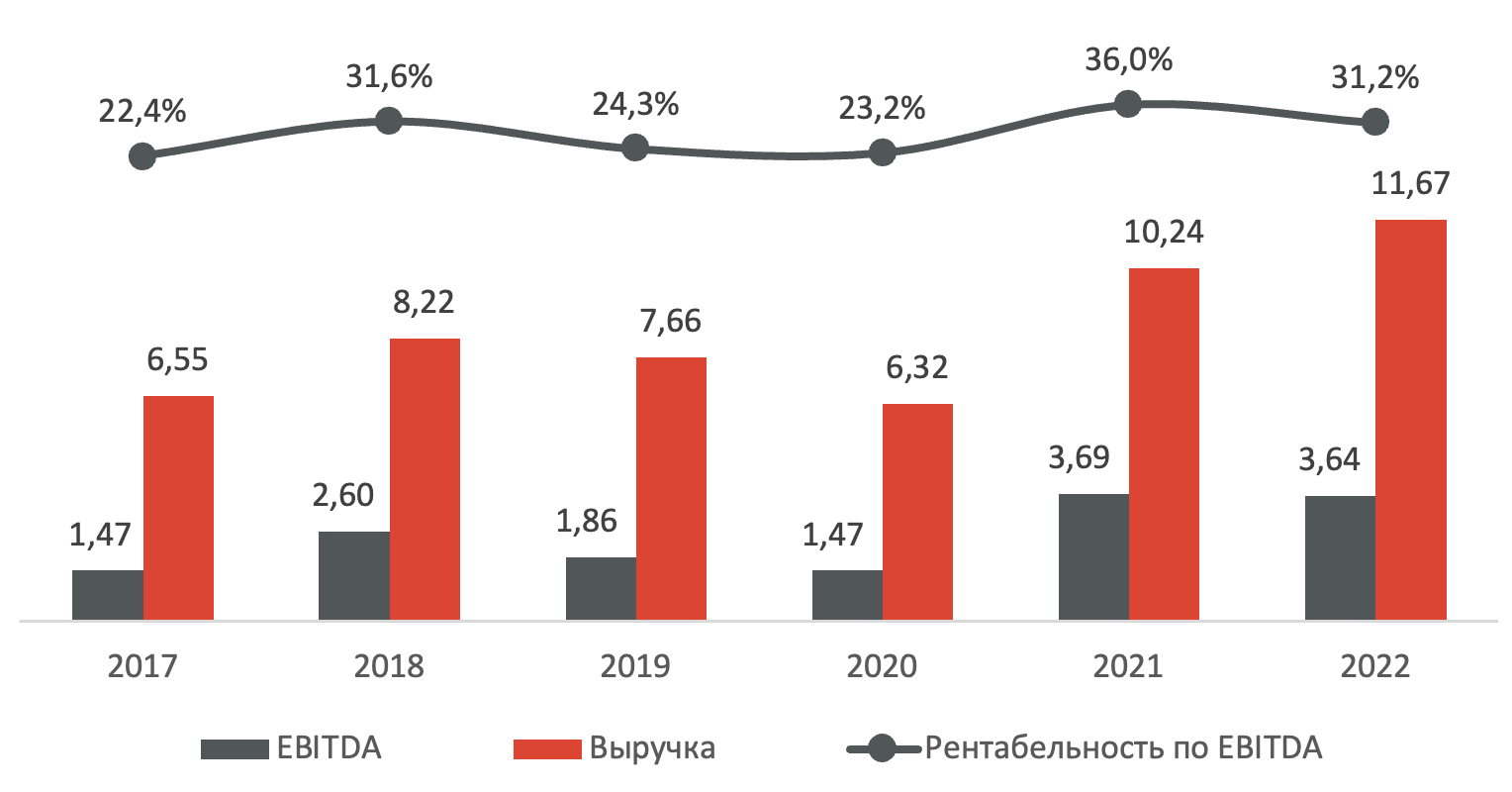

Благодаря благоприятной ценовой конъюнктуре Газпром заработал рекордную выручку по результатам 2022 г. С учетом выбытия Северных потоков и нормализации цен Газпром еще как минимум несколько лет не покажет такие результаты. По итогам 2021 г. объем экспорта природного газа Газпрома в дальнее зарубежье составил 185,1 млрд куб. м и лишь 100,9 млрд куб. м в 2022 г. (-46%). После взрыва газопровода «Северный поток» (59,2 млрд куб. м) и остановки «Ямал — Европа» (32,9 млрд куб. м) компания поставляет газ в Европу лишь двумя маршрутами – через «Турецкий поток» и транзитом через Украину. Если экспорт газа в Китай в 2023 году составит, как предполагается, 25 млрд куб. м, а поставки в Турцию и ЕС останутся на текущем уровне, общий экспорт Газпрома в дальнее зарубежье будет около 75 млрд куб. м.

Газопроводы Газпрома в Европу

Источник: презентация Газпрома.

Газпром раскрыл EBITDA за первое и второе полугодие 2022 г. – 3,05 трлн руб. и 0,59 трлн руб. соответственно. Даже с учетом повышенного НДПИ операционные результаты за второе полугодие 2022 г. уже были ниже средних исторических за прошлые годы.

Выручка и EBITDA Газпрома, трлн руб.

Кроме того, Газпром будет дополнительно отчислять 50 млрд руб. ежемесячно по НДПИ (600 млрд руб. за год) в 2023-2025 гг. По нашим расчетам, в 2023 г. Газпром заработает 1 трлн руб. или менее по EBITDA. В результате повышенного НДПИ и неработающих "Северных потоков" Газпром уже во втором полугодии 2022 г. получил убыток, что может сохраниться в 2023 году из-за инвестиционной программы с рекордными капитальными затратами 2,3 трлн руб. (1,08 трлн руб. в 2021 г. и 1,98 трлн руб. в 2022 г.). Следовательно, Газпром сможет покрывать данные расходы только в долг, что при текущей долговой нагрузке, на первый взгляд, допустимо – Чистый долг/EBITDA 0,79x в 2022 г.). Однако после стремительного падения EBITDA в 2023 г. мультипликатор может уйти за 3-4x. С учетом текущих цен, разрушенных Северных потоков, увеличенного НДПИ и рекордной инвестпрограммы маловероятно, что Газпром будет осуществлять дивидендные выплаты в 2023 и 2024 г.

Размер дивидендов на одну акцию Газпрома, руб.

Для государства, владеющего 50% Газпрома, нет острой необходимости в получении дивидендных выплат, так как компания будет отдавать денежные потоки РФ напрямую через механизм дополнительного НДПИ.

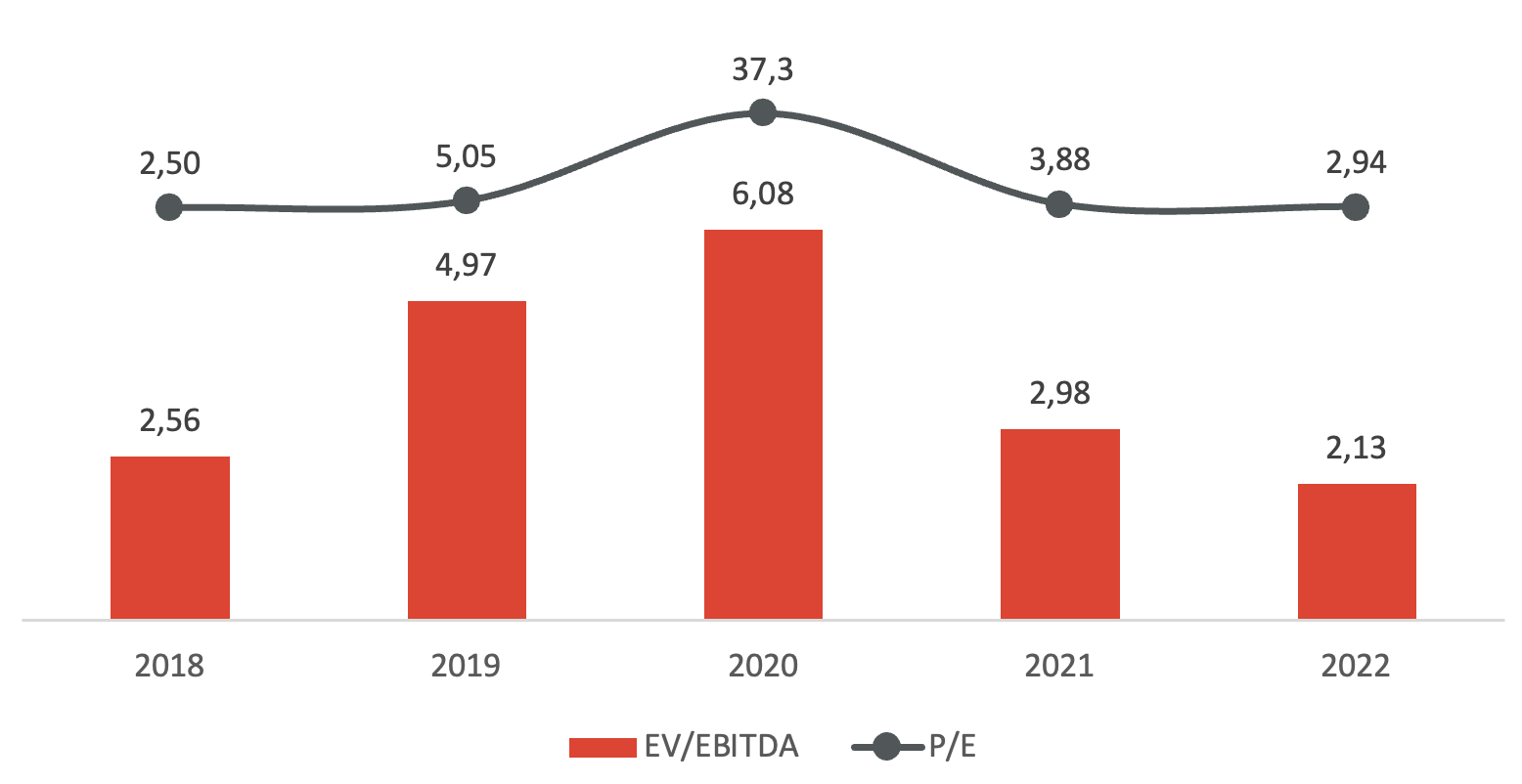

На данный момент Газпром стоит дешево относительно исторической оценки, но это связано с расчетом мультипликаторов по финансовым данным (EBITDA и чистая прибыль) ударного 2022 г. По форвардным показателям 2023 г. EV/EBITDA Газпрома составит не менее 8x, что делает Газпром дорогим со значительным потенциалом снижения цены акции.

Мультипликаторы EV/EBITDA и P/E Газпрома

Газпром вступил в очередной цикл больших инвестпрограмм, на который сейчас у компании недостаточно денег. Следовательно, компания в ближайшие годы будет наращивать долг и направлять весь операционный доход на строительство новых газопроводов, скорее всего оставляя инвесторов без дивидендов, так как главный акционер извлекает прибыль в виде прямых платежей (НДПИ).

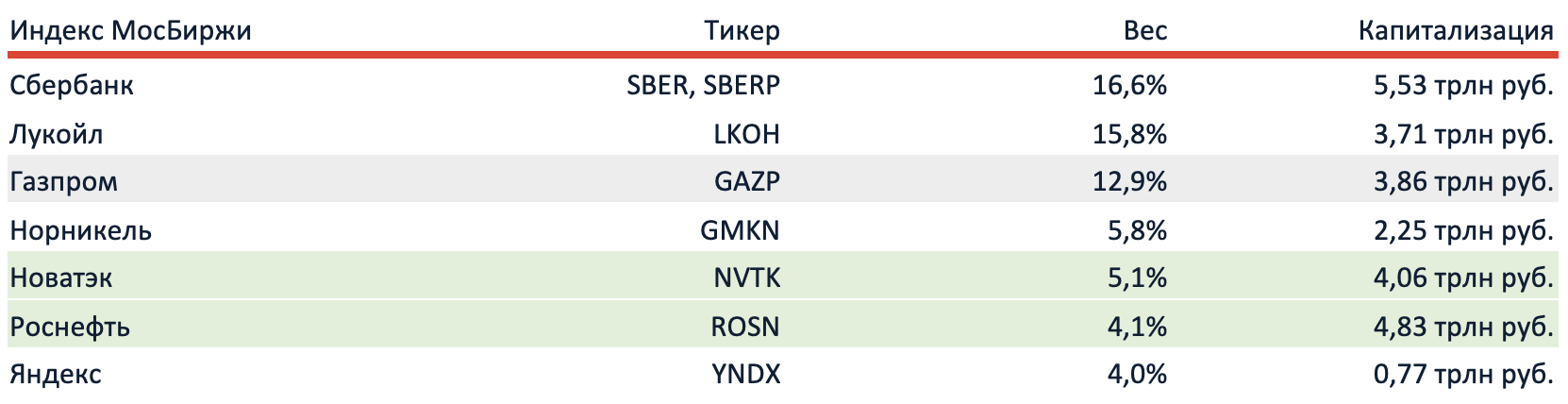

На текущий момент Газпром занимает 12,8% в индексе МосБиржи (IMOEX), будучи третьей бумагой в индексе после Сбербанка и Лукойла. Мы считаем, что по мере ослабления финансового положения Газпрома его долю в индексе будут занимать другие компании. Поэтому мы хотим прокомментировать потенциальные альтернативы для “национального достояния” в портфеле инвестора, желающего иметь экспозицию на газовый сектор.

Крупнейшие компании индекса МосБиржи на 05.06.2023 г.

Первым кандидатом на замену Газпрома является Новатэк. Новатэк входит в тройку крупнейших в мире компаний по объему доказанных запасов природного газа. Компания имеет сбалансированную географию экспортных продаж, при этом основным рынком является Россия. По мере увеличения объемов производства СПГ все большую роль будут играть азиатские рынки за счет развития проекта «Арктик СПГ-2». С начала 2024 г. ожидается запуск круглогодичной транспортировки продукции в Азию по Северному морскому пути, что снизит логистические расходы компании и улучшит рентабельность.

По итогам 2022 г. Новатэк реализовал 76,6 млрд куб. м газа (рост на 1% к 2021 г.), из которых 89% приходится на внутренний рынок, 11% - на международные рынки через СПГ. Большая часть газа поставляется конечным потребителям в РФ, тарифы для которых регулируются ФАС и не подвержено краткосрочным колебаниям цен на газ из-за поставок по фиксированным тарифам. По заявлениям Л. Михельсона, компания планирует сохранить добычу газа в 2023 г. на уровне 2022 г.

Санкционное давление усложнило реализацию новых проектов и создало логистические трудности при реализации СПГ. Тем не менее Новатэк сумел найти новые направления сбыта и в дальнейшем оптимизирует логистику благодаря Северному морскому пути. Сроки реализации главного проекта Новатэка «Арктик СПГ-2» не были изменены – компания сумела найти альтернативное оборудование, а его локализация будет увеличена с 50% до 70-80%. Также на днях Л. Михельсон подтвердил планы Новатэка по строительству Мурманского СПГ-завода. Компания планирует построить три линии по 6,8 млн тонн, две из которых будут введены уже в 2027 и 2029 г. Главным преимуществом данного проекта являются свободные мощности Кольской АЭС, которые будут использованы для питания будущего завода, а также незамерзающий порт. Следовательно, финансовые результаты компании будут кратно увеличены в ближайшие годы.

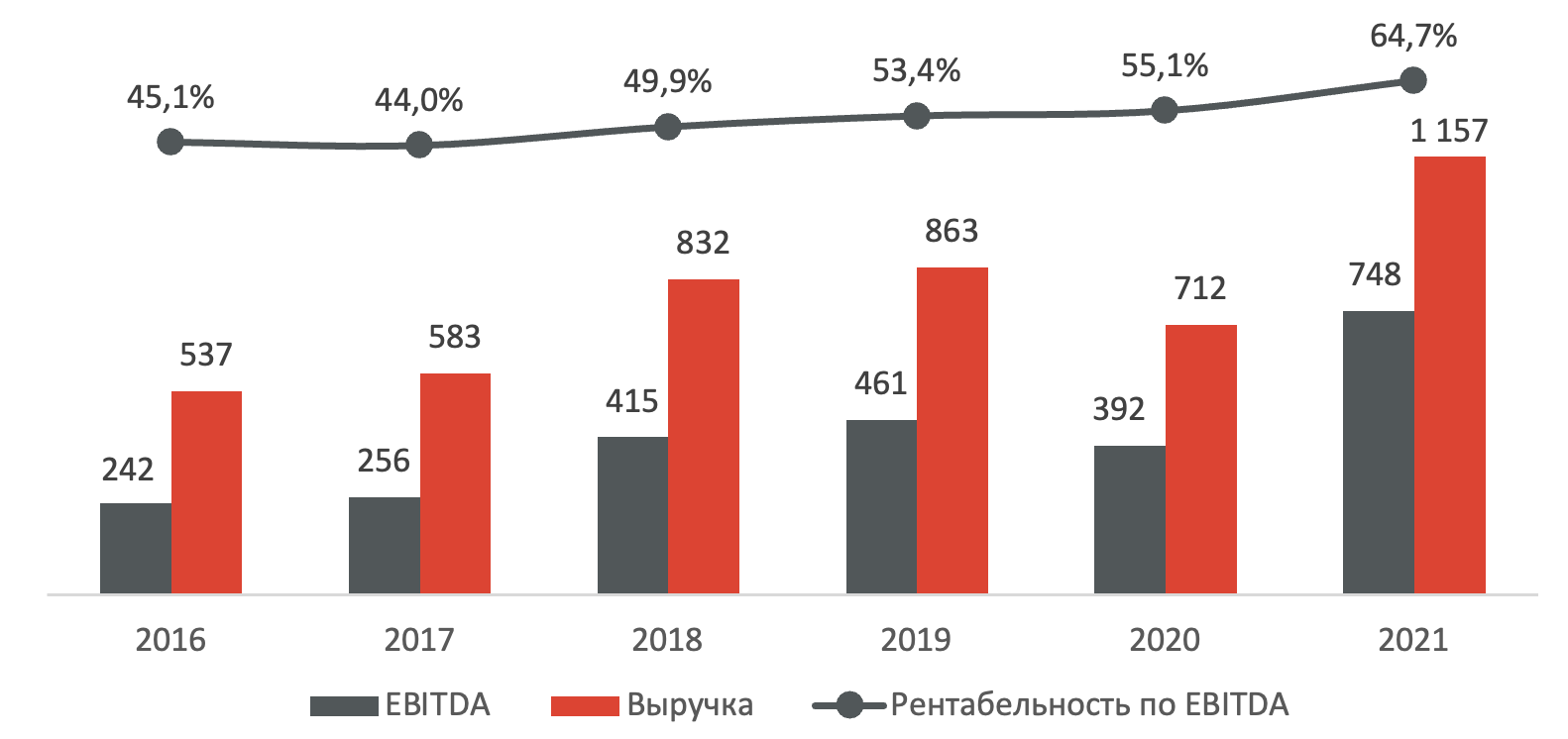

Выручка и EBITDA Новатэка, млрд руб.

С точки зрения финансовых показателей Новатэк не раскрывает отчетность за 2022 г., однако производственные показатели компании свидетельствуют о растущей динамике. Исходя из комментариев Михельсона, чистая прибыль Новатэка выросла более чем на 50% за 2022 г. При этом компания выплатила рекордные дивиденды по итогам 2022 г. (доходность выплаты на момент объявления составила 5,6%), сохраняя статус дивидендного аристократа российского рынка, последовательно увеличивая дивидендные выплаты с 2006 г.

В отличие от Газпрома Новатэк имеет большую гибкость реализации продукции за счет СПГ, а не трубопроводных поставок. Также Новатэк реализует проект «Артик СПГ-2», который позволит увеличить более маржинальную экспортную выручку, одновременно улучшив гибкость логистики за счет поставок по Северному морскому пути. Отличительным преимуществом Новатэка являются амбициозные планы по кратному увеличению добычи газа на Ямале. На рынке СПГ ожидается благоприятная ценовая конъюнктура с дефицитом в 2024-2025 гг., что совпадает запуском 2-й и 3-й линии «Арктик СПГ-2». Это позволит Новатэку нарастить объем поставок в дефицитные регионы, в то время как Газпром не имеет возможности быстрой переориентации. Дивидендная история Новатэка позволяет рассчитывать на получение стабильных денежных потоков от компании, при этом с потенциалом роста благодаря новым проектам.

Еще одной компанией, которая имеет высокие шансы поглощать долю Газпрома в рыночных индексах, является Роснефть. Мы делали разбор эмитента пару недель назад, с которым можно ознакомиться по ссылке. Помимо нефтяного бизнеса Роснефть активно развивает газовое направление, имеющее более высокую маржинальность и обеспечивающее интенсивную динамику EBITDA. Как и Новатэк, Роснефть реализует крупный проект, «Восток Ойл», с запасами 6,5 млрд т премиальной малосернистой нефти, что будет способствовать кратному увеличению доходов компании.

После нашего разбора Роснефть опубликовала финансовые результаты по МСФО за Q1 2023 г. Несмотря на ухудшение внешней среды, выручка компании сократилась лишь на 1,1% кв/кв при падении рублевой цены нефти Urals на 8,2%. Также Роснефть нарастила добычу углеводородов на 1,3% благодаря замещению Exxon на проекте «Сахалин-1». При этом EBITDA компании за Q1 2023 г. близка к рекордной и составила 672 млрд руб. Менеджмент компании не дает комментариев, с чем связан значительный рост EBITDA (+25%) и рентабельности (36,7%). Мы полагаем, что EBITDA Роснефти демонстрирует стремительный рост благодаря увеличению продаж более маржинального газа (с минимальными затратами на логистику из-за поставок на внутренний рынок) и более высокой цены реализации нефти. Второй фактор связан с тем, что Роснефть больше других нефтедобытчиков продает нефть марки ESPO (около 37% от экспорта нефти на конец 2021 г., по данным Транснефти), дисконт по которой к Brent практически вернулся к историческому уровню (в отличие от Urals). В налоговом законодательстве расчет НДПИ привязан к средней цене нефти сорта Urals, по данным агентства Argus, которое больше не учитывает стоимость транспортировки (использование базиса FOB вместо CIF с ноября 2022 г.). Таким образом, Роснефть реализует нефть по более высокой цене с меньшей налоговой нагрузкой благодаря разнице между ценами ESPO и Urals, а также не учетом логистических затрат. В результате чистая прибыль Роснефти находится близко к рекордным уровням, и за Q1 2023 г. компания заработала 15,24 руб. на дивиденды, что соответствует потенциальной квартальной доходности 3,3%. Роснефть продолжает показывать сильные финансовые показатели, близкие к рекордным уровням. Для компании существуют специфические риски надстройки налогового законодательства, которые могут негативно повлиять на итоговый финансовый результат за 2023 г., однако в среднесрочной перспективе бизнес Роснефти выглядит сильным. Учитывая, что Роснефть демонстрирует стабильный трек-рекорд дивидендных выплат, компания выглядит уместной альтернативой для Газпрома в портфеле инвестора.

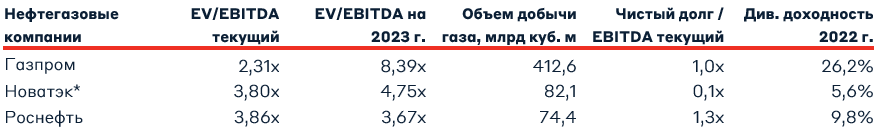

Сводная таблица по Газпрому, Новатэку и Роснефти

* Новатэк не раскрывает отчетность по МСФО за 2022 г. – расчет на основании комментариев Михельсона

Исходя из текущей оценки стоимости бизнеса, Газпром является дешевым в сравнении с Роснефтью и Новатэком, но при этом доходы Газпрома имеют предпосылки к критическому снижению в 2023 г., при реализации которых цена акции Газпрома может значительно скорректироваться. Мы удерживаем акции Новатэка и Роснефти в модельном портфеле «Российские акции» с весами 17,2% и 16,2% соответственно, предпочитая данных эмитентов акциям Газпрома.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.