Дивидендные отсечки: как действовать?

В мае начался сезон дивидендных выплат по итогам финансового 2023 года. В прошлом материале мы подытожили объявленные и прогнозные дивиденды в ближайшие месяцы . В данной статье определим оптимальную стратегию инвесторов в преддверии дивидендных отсечек.

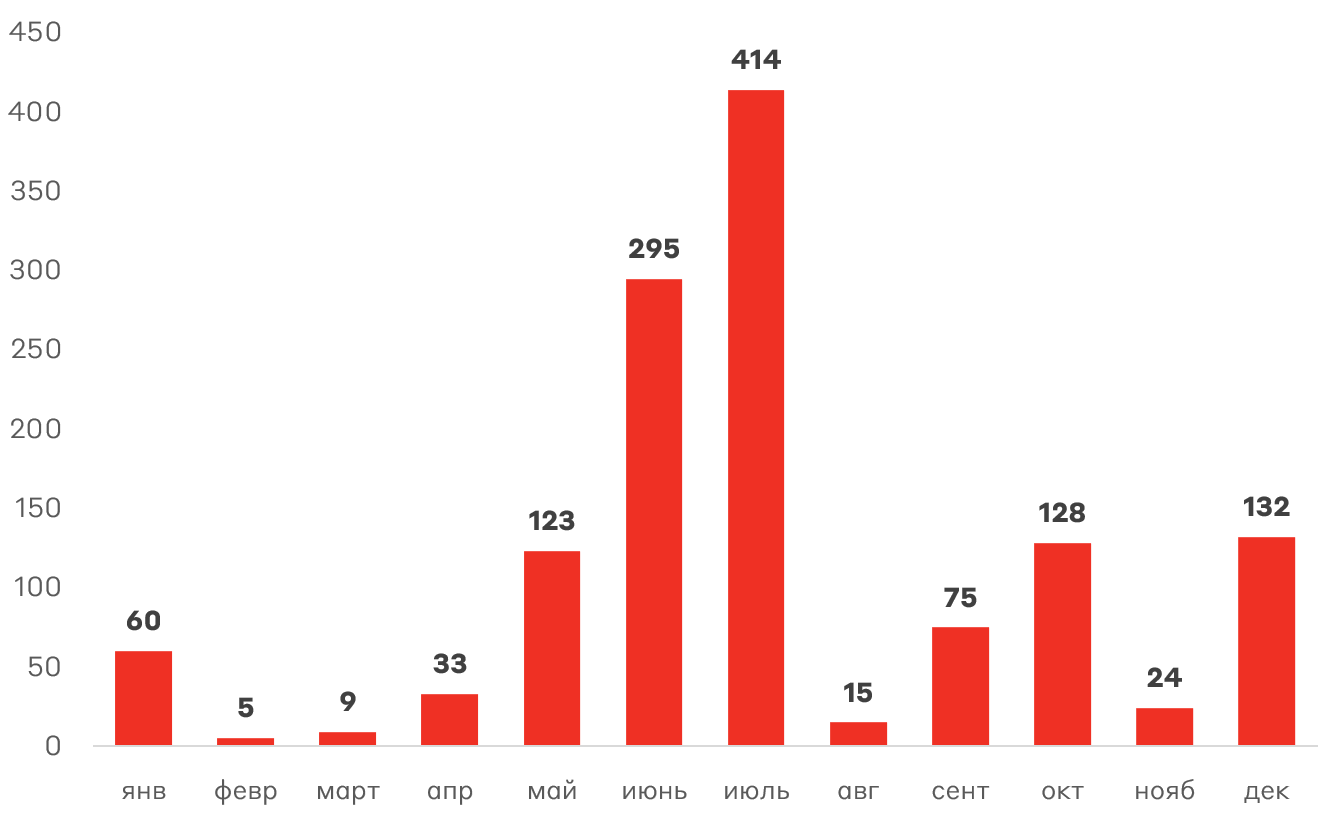

Исторически наибольшая концентрация дивидендных отсечек приходится на июнь-июль с возобновлением выплат лишь к концу года. В текущем году мы ожидаем рекордную доходность по индексу Мосбиржи – около 9,5%. Крупнейшими плательщиками в абсолютном выражении станут Сбербанк, Лукойл, Сургутнефтегаз (прив.), Магнит, Транснефть (прив.)

Количество дивидендных отсечек (с 2013 года) по месяцам

Источник: Альфа-Инвестиции

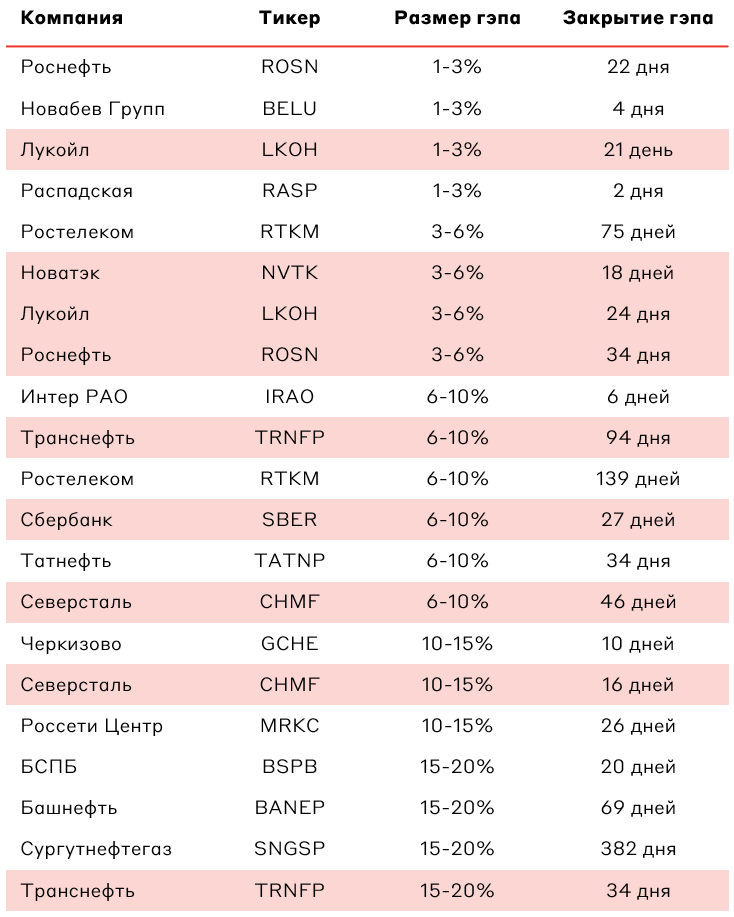

Аналитики Альфа-Инвестиций провели исследование по срокам закрытия дивидендного гэпа (отсечки) крупнейших компаний на Мосбирже в зависимости от среднего размера дивидендов. В среднем низкий размер дивидендной выплаты означает более быстрое закрытие гэпа.

Скорость закрытия дивидендных отсечек

Источник: Альфа-Инвестиции, А-Клуб

Среди наиболее ликвидных эмитентов быстрее других закрывают гэп акции Сбербанка, Лукойла, Интер РАО и Новатэка. Наибольшие шансы на скорое закрытие гэпа у компаний с дальнейшими перспективами роста.

Например, Сургутнефтегаз исторически закрывает гэп больше года. Это связано с переоценкой валютной позиции компании, составляющей основу чистой прибыли. В 2024 году мы ожидаем аналогичную ситуацию. Дивиденд 12,3 руб./акцию (18% доходность) и долгое закрытие гэпа, так как следующая выплата в 2025 году, вероятно, окажется существенно меньше из-за меньшего ослабления рубля за календарный год. Стоит отметить, что большинство розничных инвесторов реинвестируют дивиденды после их получения, зачастую – в акции компаний, осуществивших выплату. Данный фактор будет способствовать более быстрому закрытию гэпов.

Таким образом, стратегия покупки акций за один день до дивидендной отсечки в среднем приводит к закрытию гэпа в течение 142 дней, однако избирательный выбор акций позволяет значительно сократить срок окупаемости. Мы ожидаем, что такими акциями могут оказаться Сбербанк, Лукойл, Ростелеком и Северсталь. При этом эффективность данной стратегии повышается за счет приобретения акций за 3 месяца до выплаты дивидендов – дополнительная доходность формируется за счет покупки до объявления выплат и в среднем составляет 14%.

Альтернативная стратегия заключается в покупки акций после дивидендной отсечки. Она является наименее доходной, начиная обгонять индекс примерно с 51 дня после выплаты. Следовательно, более выгодной стратегией является покупка дивидендных акций до их объявления, а затем докупка через 1-2 месяца после произведения выплаты.

Взгляд А-Клуба

Сезон дивидендов весна-лето традиционно является важным с точки зрения притока новых денежных средств на фондовый рынок. Большая часть выплат, получаемых розничными инвесторами-резидентами, реинвестируется в акции «голубых фишек». В МП «Российские акции» мы отдаем предпочтение Лукойлу, Транснефти прив. и Ростелекому в рамках стратегии одновременной максимизации дивидендных выплат и акционерной стоимости компаний.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.