Черные металлурги не стали прозрачнее

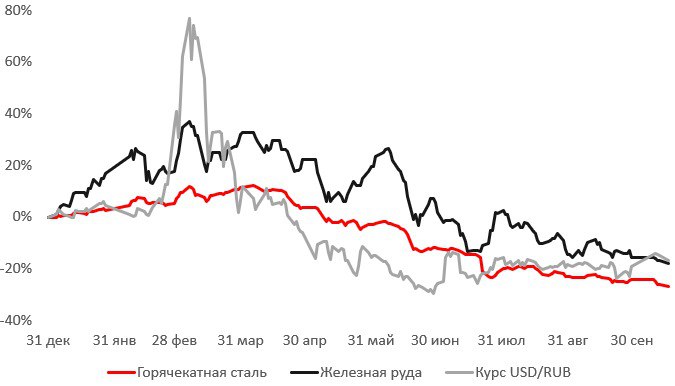

На этой неделе компании черной металлургии опубликовали операционные результаты по итогам 3 квартала 2022. Крупнейшие игроки (Северсталь, НЛМК, ММК) поддержали общий тренд на рынке - не публиковать полноценную финансовую отчетность, а значит вопрос рентабельности производства остаётся открытым, что особенно важно на фоне: глобального снижения цен на сталь, укрепления рубля и дисконта к глобальному рынку из-за санкций.

В среднем цены на продукцию металлургов в рублях просели на 36%.

Далее рассмотрим более детально операционные результаты игроков за 9 м 2022 года:

*динамика цен на стать и руду номинирована в долларах

Результаты:

Северсталь. Производство чугуна выросло на 1% г/г, а стали сократилось на 7% г/г по причине снижения спроса и ремонтных работ. С другой стороны, наблюдается рост продаж в полуфабрикатах на 20% г/г и незначительное снижение - ВДС (продукции с высокой добавленной стоимостью) на -2% г/г, что может свидетельствовать о перенаправлении экспорта в сторону Азии.

НЛМК. Объемы производства относительно прошлого года остались без изменений (12,8 млн т), однако темпы роста падают по причине снижения спроса из-за европейских санкций. Наравне с этим у компании незначительно выросли продажи на 4% г/г за счет реализации полуфабрикатов.

ММК. Производство стали и чугуна снизилось на 12% и 15% соответственно. Продажи также упали на 12% из-за снижения экспорта на 40%. Позитивно выглядит рост продаж на внутреннем рынке на 1,3% г/г, а также рост средней стоимости продукции в долларах США на 1,3% по итогам 9 месяцев .

Результаты компаний говорят, что внутренний спрос на сталь остается на нормальном уровне, объём производства при этом не растет. Основные риски для компаний выступают со стороны валютного курса и спроса на внешних рынках на российскую продукцию.

Если говорить об экспортном направлении бизнеса, то выбытие западных рынков из-за санкций вынуждает переориентироваться НЛМК и Северсталь на азиатский рынок, который имеет свои нюансы. Компании вынуждены продавать полуфабрикаты в ущерб маржинальности и вероятно предоставляют скидки, чтобы конкурировать в Азии. Значимая часть мирового потребления стали приходится на Китай, в частности на его строительный сектор, который сейчас стагнирует. Поэтому наивно полагать, что азиатско-тихоокеанский регион проглотит весь объем стали, предназначавшийся для Европы. ММК также страдает от роста конкуренции на внутреннем рынке и ограничений по импорту коксующегося угля.

На текущий момент мы не видим драйверов в данном секторе для динамики лучше широкого российского рынка акций.

Рост капитализации черных металлургов, может случиться на фоне публикации финансовой отчетности, так как снизится риск неопределенности. Курс USD/RUB также станет определяющим фактором для будущих финансовых показателей компаний.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.