Автомобиль – не роскошь, а средство передвижения. Или нет?

Пандемия привела к перебоям поставок на рынке полупроводников, что сказалось на объеме выпуска автомобильной промышленности – он сократился банально по причине отсутствия чипов. Сейчас же производство в значительной степени восстановилось, и уже в следующем году мы можем увидеть профицит чипов, что будет играть на руку производителям автомобилей. Причем, на руку автокомпаниям будет играть, с одной стороны, гигантский отложенный спрос, а с другой – снижение цен на технологические компоненты.

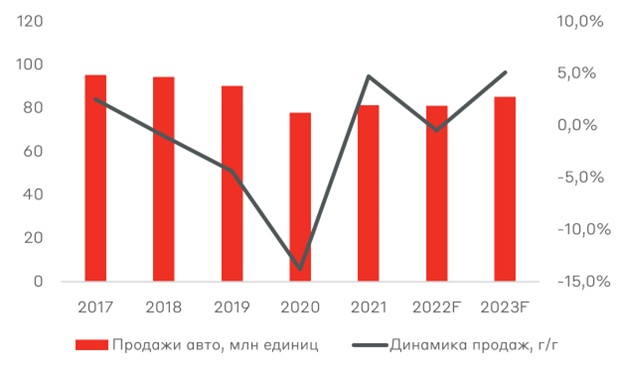

Ниже представлена динамика мирового производства автомобилей (в млн. единиц), а также прогноз на 2022-2023 гг.:

Источник: JATO Dynamics

Мы решили разобраться, что будет с автоиндустрией в ближайшие годы и какие компании выглядят наиболее привлекательно.

Нехватка чипов сходит на нет. Это позитивный фактор для всей автомобильной отрасли, т.к. происходит снижение издержек. Вообще, стоимость оборудования на полупроводниках в среднем составляет 40% от общей стоимости автомобиля. При этом в электрокарах (EV – electric vehicles) больше чипов, чем в автомобилях на ДВС. Соответственно в случае профицита чипов основными бенефициарами станут именно производители EV.

Налоговое стимулирование. Во всех крупных регионах, будь то Китай (единственный растущий крупный рынок по продаже авто), США или ЕС, запущены меры по стимулированию продаж электромобилей. В среднем льгота позволяет покупателю экономить от $7000 до $10000 при покупке нового EV. Это также фактор в пользу производителей электромобилей: Tesla, Xpeng, Nio, Li Auto. В этот список также стоит добавить традиционные автоконцерны, которые активно выходят в сегмент EV: General Motors и Ford.

Замедление потребительской активности. Этот фактор, очевидно, не в пользу автомобильного рынка. Мировая инфляция, отчасти ставшая следствием СВО на Украине, привела к снижению потребительской активности и даже к рецессии в ряде развитых стран (прежде всего, в США). Основной вопрос заключается в том, получится ли у регуляторов обуздать инфляцию и восстановить потребительскую уверенность? Вопрос риторический. Кажется, что первопричины текущей инфляции не лечатся монетарными методами. Кроме того, ряд показателей, в частности по американской экономике, свидетельствуют о признаках перегрева. Это и загрузка производственных мощностей, находящаяся в районе 80% в последние 5 месяцев, и безработица, которая составляет менее 4% с февраля 2022 года. Добавим к этому рекордную инфляцию в Британии, прогнозы по замедлению китайской экономики и взлетевшие до небес счета за электричество в Европе.

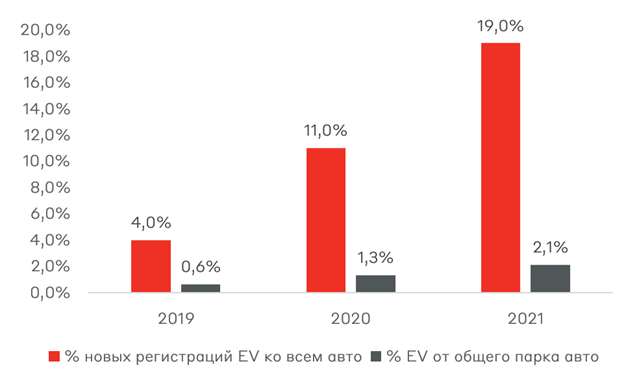

Результатом данного фактора является естественное сокращение трат на новые автомобили. Так, в 2021 году в Европе было обновлено всего 4% парка, а средний возраст авто достиг 12 лет. Из-за низкого уровня замены электрификация автопарка также идет медленно.

Доля электромобилей в новых продажах в Европе и доля электромобилей в общем парке авто ЕС%

ESG, а именно «E» все никак не хочет уходить из мировой повестки. Государственные бюджеты, а также бюджеты компаний на ESG, становятся все больше. И здесь очевидным победителем становится EV производитель.

Китайский рынок электромобилей растет особенно быстро. В 2021 году было продано 3.3 млн. электромобилей, включая подключаемые гибриды (электромобиль с маломощным ДВС, который подключается в случае разрядки основной батареи). Стоит отметить, что на китайский EV-производитель BYD уже обогнал показатели Tesla в 1 половине 2022 года, произведя 654 тыс. единиц (против 564 тыс. у Tesla).

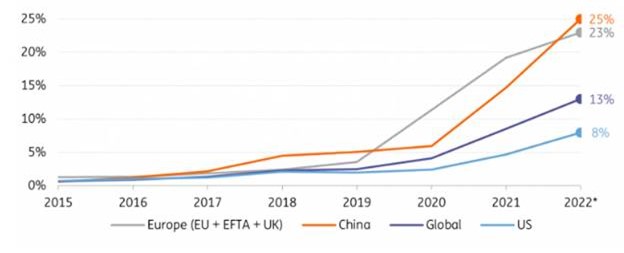

В США процесс электрификации несколько отстал, но времена меняются, и электромобили также набирают популярность по всей Америке, о чем свидетельствует большой портфель заказов на полностью электрический Ford F-150 Lightning. В глобальном масштабе это приведет к росту доли продаж электромобилей в общем числе продаж до 13%.

Доля продаж электромобилей, включая гибриды от общих продаж авто по регионам реализации:

Подводя итоги, мы хотим выделить следующих игроков на рынке:

Без каких-либо «но» явными фаворитами являются китайские автопроизводители: Xpeng (XPEV US; 9868 HK), NIO (NIO US; 9866 HK), Li auto (LI US) и BYD (1211 HK). Даже в случае замедления экономической активности в развитых странах, стоит ожидать роста финансовых показателей данных компаний за счет продаж на объемном внутреннем рынке.

Из глобальных компаний стоит отметить General Motors (GM US) и Ford (F US). При этом в случае эскалации отношений Китай-США более выигрышно выглядит Ford за счет более высокой доли производства и продаж в США.

В рамках модельного портфеля «Глобальные акции» мы удерживаем акции китайского производителя электромобилей Xpeng. Компания показывает самые высокие темпы роста продаж за последние 2 года и по общему объему уже обошла прежнего лидера Nio.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.