Российский ретейл: подпитка инфляцией

Ключевая информация

Потребительский спрос на рынке продуктового ретейла

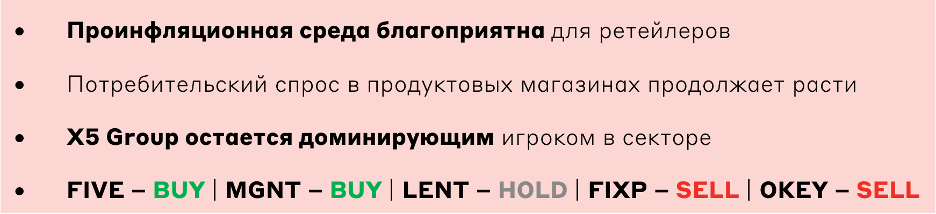

Прогнозным показателем для доходов ретейлеров является состояние потребительского спроса на продукты. В 3 квартале наблюдалось превышение расходов к прошлому году. При взгляде на 4 квартал динамика объемов расходов относительно сопоставимой недели прошлого года отражает резкое ускорение расходов в продуктовых магазинах – 11,4% г/г и 13,5% г/г в первые две недели ноября. Это может быть связано с ускорением роста цен, в том числе на продукты.

Изменение расходов в продуктовых магазинах (% г/г)

Источник: «Сбериндекс»

Основные показатели деятельности российских ретейлеров

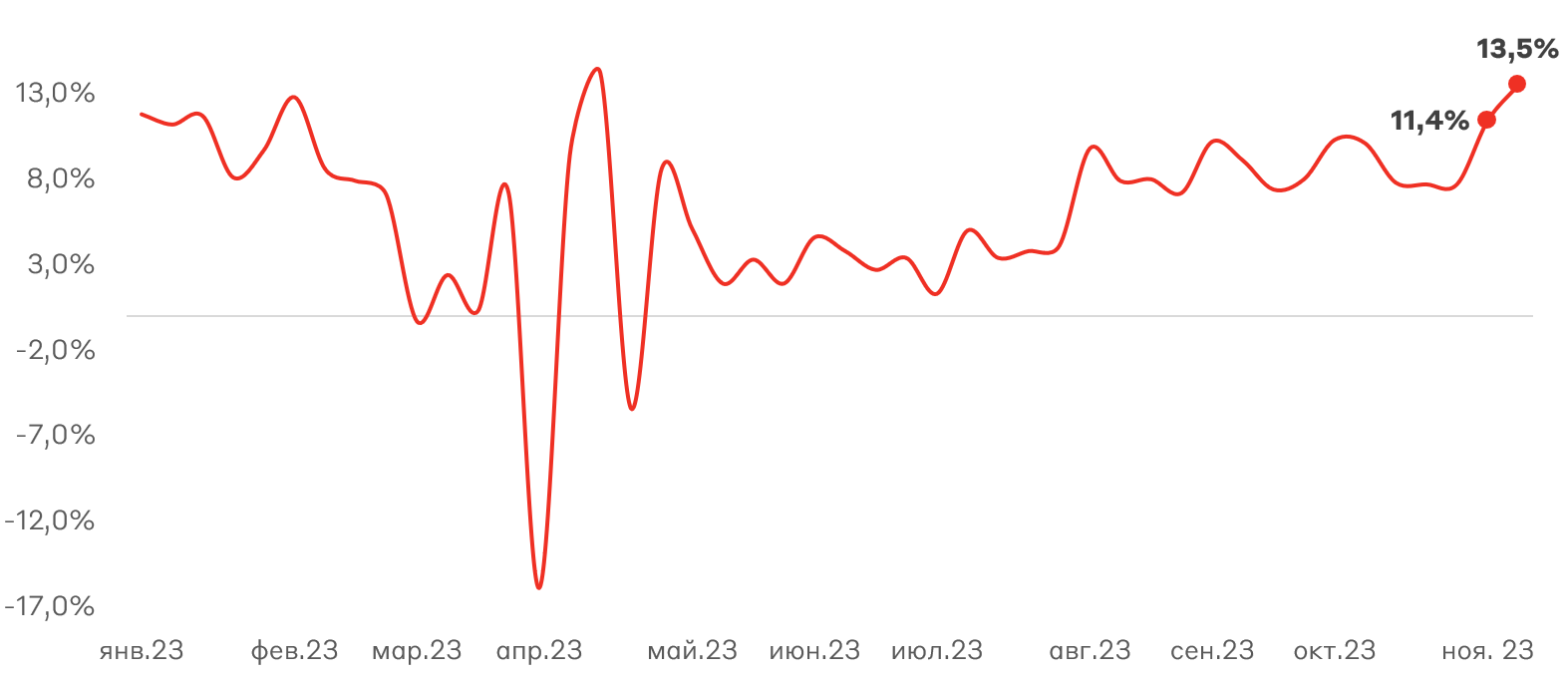

Сфокусируемся на 5 публичных продуктовых ретейлерах на Мосбирже: X5 Group (FIVE-ГДР), Магнит (MGNT), Лента (LENT), Fix Price (FIXP-ГДР) и О`КЕЙ (OKEY-ГДР).

X5 Group остается лидером сектора по величине выручки с долей 46% среди топ-5 публичных ретейлеров. Из крупных игроков на Мосбирже не представлены Mercury Retail Group (сеть «Красное и Белое»), АШАН, METRO и ВкусВилл.

Распределение выручки за 9 мес. 2023 г. среди топ-5 ретейлеров

Источник: данные компаний

С точки зрения открытия новых точек X5 Group и Магнит продолжают экспансию за счет активного открытия новых магазинов, с акцентом на дискаунтеры. При этом Лента является единственным ретейлером, который оптимизировал торговую сеть. Количество магазинов за 9 месяцев сократилось на 144 шт., что связано с реализацией стратегии по повышению эффективности. В 4 квартале ждем резкого скачка за счет присоединения дискаунтеров «Монетка» в размере 2120 магазинов (торговая площадь 606 тыс. кв. м).

Торговая площадь и количество магазинов ретейлеров

Источник: данные компаний

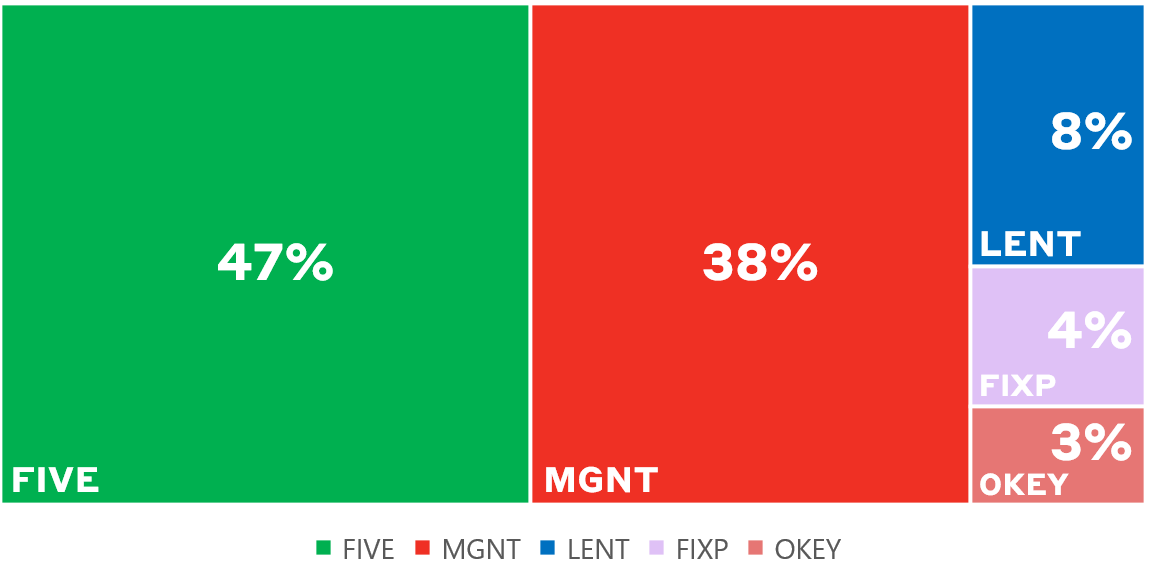

Исторически гипермаркеты (Лента и О`КЕЙ) демонстрируют более высокую выручку на 1 кв. м торговой площади, однако в последние два квартала X5 Group опередил всех конкурентов, работая в формате магазинов у дома и дискаунтеров. Удельная выручка Магнита значительно отстает от X5 Group, оставляя компании окно для улучшения эффективности. Также заметны результаты оптимизации Ленты, что указывает на постепенное оживление бизнеса.

Выручка оффлайн на 1 кв. м торговой площади, тыс. руб.

Источник: Альфа-Банк, данные компаний

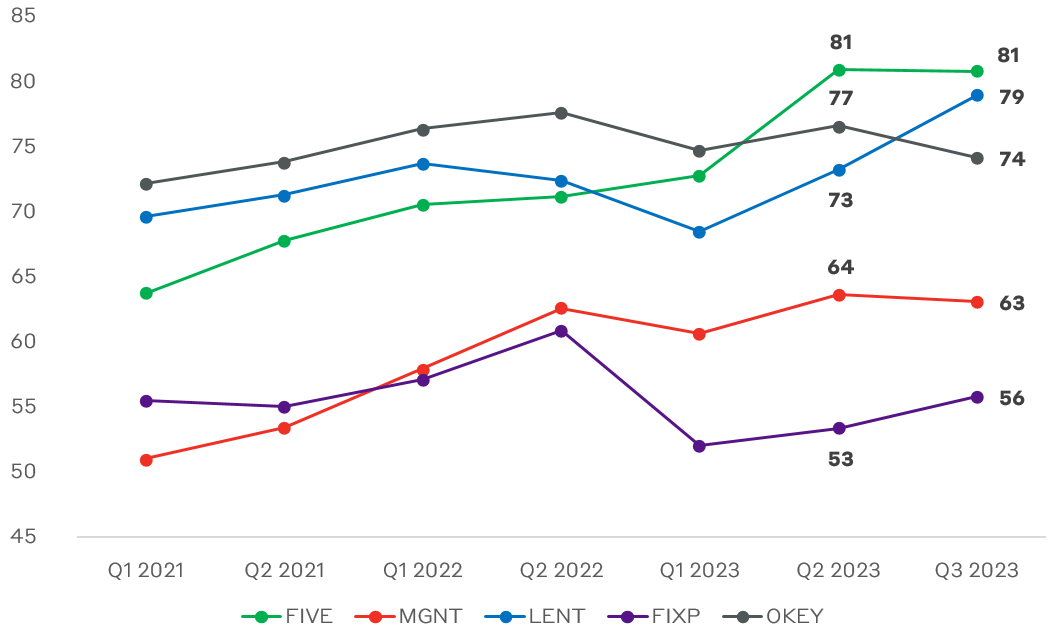

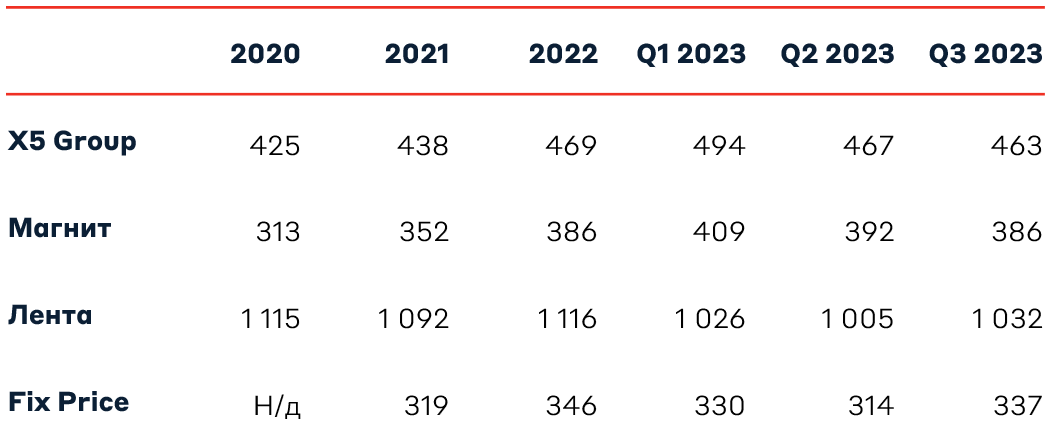

Средний чек в гипермаркетах Ленты остается самым крупным среди ретейлеров, однако мы ожидаем снижения в связи с переориентацией на магазины малого формата и инвестициями в цены. Fix Price продолжает увеличивать цены, упуская трафик ради более высокой рентабельности.

Средний чек ретейлеров, руб.

Источник: Альфа-Банк, данные компаний

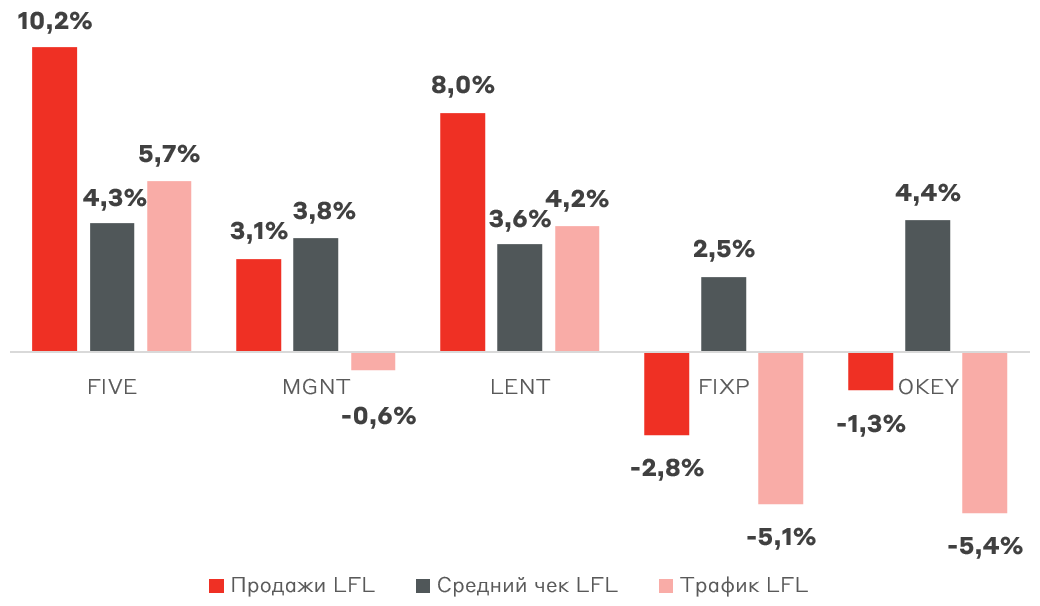

Динамика сопоставимых продаж

В динамике сопоставимых продаж LFL мы видим отражение эффективности ретейлеров. X5 Group продолжает оставаться самым сильным игроком сектора, демонстрируя рост как среднего чека, так и трафика. На глаза – продолжение перетока клиентов из Fix Price и О`КЕЙ. Приятно радует Лента ростом сопоставимых продаж в 3 квартале, в том числе за счет трафика. Это стало возможным благодаря закрытию неэффективных магазинов (в 3 квартале было закрыто 102 магазина), а также оптимизации ассортимента и снижению рентабельности. Преобразование из гипермаркетов в формат более близкий к дискаунтерам в перспективе позволит Ленте демонстрировать сильные операционные показатели.

Динамика сопоставимых продаж LFL за Q3 2023 г., % г/г

Источник: данные компаний

Магнит столкнулся с оттоком трафика в 3 квартале, компенсируя это ростом среднего чека. В дальнейших кварталах будем пристально следить за динамикой LFL продаж, так как Магнит может столкнуться с продолжением переманивания клиентов со стороны X5 Group и Ленты.

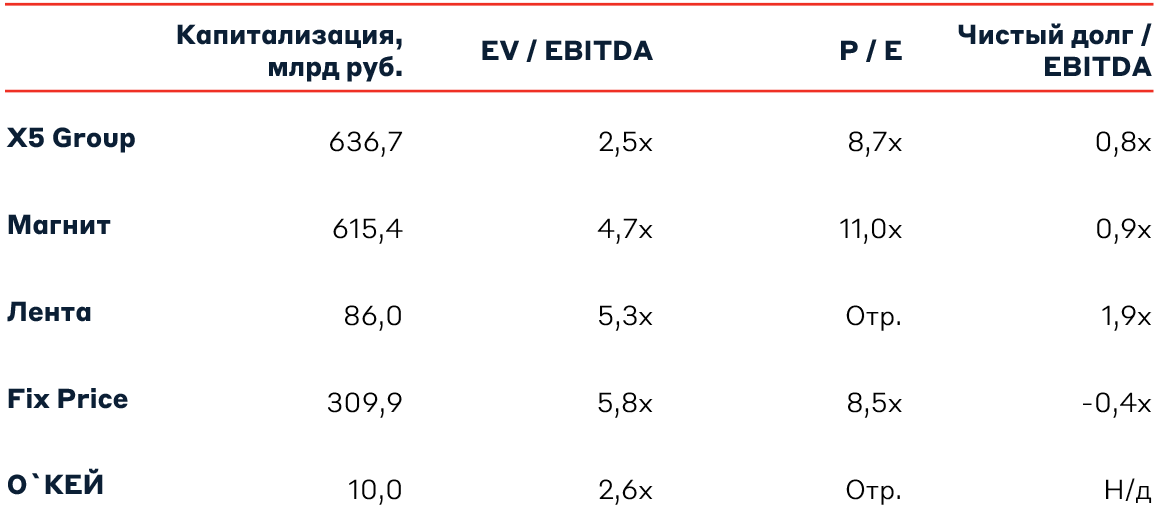

Оценка стоимости бизнеса и долговая нагрузка

X5 Group остается самым дешевым российским ретейлером по мультипликатору EV/EBITDA. Компания имеет наиболее сильные финансовые показатели с дисконтом в рыночной оценке к историческому уровню. С объявлением плана по редомициляции как ЭЗО мы рассчитываем на значительную переоценку в акциях X5 Group.

Оценка стоимости бизнеса и долговая нагрузка ретейлеров

Источник: Альфа-Банк, данные компаний

В рамках двух тендерных предложений Магнит должен выкупить до 29,4% акций в обращении, что потенциально позволит избежать исключения из индекса Мосбиржи и позволит вернуться к выплатам дивидендов в следующем году. Если компания решит погасить часть выкупленных акций, это может привести к росту котировок благодаря увеличению эффективной доли владения в капитале текущих акционеров. Также в 4 квартале Магнит закрыл сделку по покупке маркетплейса KazanExpress. На его базе планируется запуск собственной платформы под брендом «Магнит Маркет». Выход на рынок электронной коммерции позволит Магниту компенсировать значительное отставание от X5 Group и Ленты в онлайн-продажах. При этом Магнит сумеет выйти на рынок с меньшими расходами и временем благодаря установке ПВЗ в магазинах Магнита по всей стране. Однако с учетом отрицательного свободного денежного потока маркетплейсов на стадии роста Магнит столкнется с давлением на рентабельность.

Лента переживает трансформацию сети, которая началась во втором квартале. Приобретение «Монетки» увеличит выручку формата магазинов у дома. Модель дискаунтеров «Монетка» существует 22 года, поэтому вместе с новыми точками Лента получит налаженный формат эффективных продаж в дешевом сегменте.

Взгляд А-Клуба

Проинфляционная среда в экономике России создает удачную конъюнктуру для ретейлеров. Лучше других себя чувствует формат дискаунтеров, продолжая переманивать трафик. X5 Group остается «национальным чемпионом» с доминирующей эффективностью и возможностью редомициляции. Магнит сохраняет инвестиционную привлекательность благодаря выкупу акций у нерезидентов. Напомним, что результаты оферты планируется объявить до 15 ноября. Также мы пересматриваем нашу позицию по Ленте с SELL (продавать) на HOLD (держать). Трансформация сети позволила вернуть рост трафика и сопоставимых продаж. Успешность интеграции «Монетки» и финансовые показатели (особенно рентабельность) в ближайшие кварталы станут определяющими для акций Ленты.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.