IPO HENDERSON: мужская мода выходит на биржу

В начале ноября ожидается листинг и начало торгов акциями HENDERSON – монобрендовой сети салонов мужской одежды в РФ. Компания станет первым представителем фэшн-ретейл сектора на Мосбирже. В данном материале мы подробнее расскажем про бизнес HENDERSON и перспективы данного IPO.

HENDERSON управляет сетью из 159 магазинов в 64 городах России и 2 городах Армении, реализуя широкий ассортимент мужской одежды и обуви. По размеру сети HENDERSON является крупнейшей сетью в РФ, опережая «Сударь», Kanzler и lady&gentleman CITY. Компания позиционирует ассортимент с фокусом на сегмент «доступный люкс».

Структура ретейла по ценовым и стилевым сегментам

Источник: презентация инвесторам HENDERSON

HENDERSON обладает базой лояльных клиентов в количестве 1,5 млн человек (0,7 млн активных), на которых приходится 92% выручки. Бизнес компании нацелен на оффлайн-реализацию одежды в салонах (82% выручки), однако также развиваются каналы собственных онлайн-продаж и через маркетплейсы.

В рамках стратегии развития бизнеса HENDERSON переформатирует салоны в более расширенный формат для представления максимально широкого ассортимента, а также расположения в более выгодных локациях. С точки зрения выручки на 1 кв. м и эффективности трафика данная стратегия полностью себя оправдывает. Основной капитал с размещения будет направлен на переформатирование салонов.

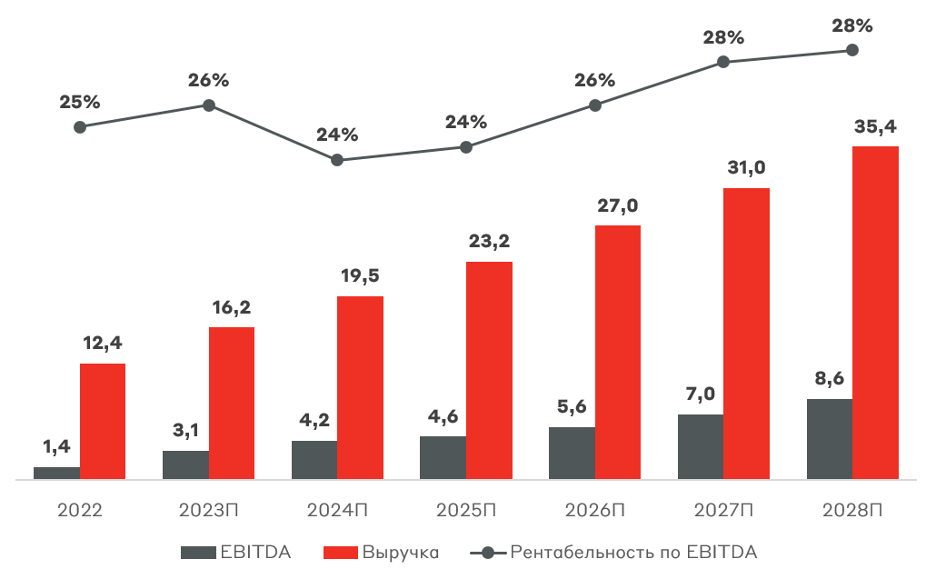

Выручка и EBITDA HENDERSON, млрд руб.

Источник: данные компании, Альфа-Банк

Целевой рынок компании будет расти среднегодовыми темпами 13% в ближайшие 5 лет. В прогнозный период рост выручки во многом ожидается за счет увеличения торговых площадей (на 7% в год) и роста количества проданных товаров (на 9% в год). С уходом зарубежных брендов, которые занимали около половины сегмента «доступный люкс» у HENDERSON открываются возможности роста как локального лидера.

В будущем мы ожидаем давление на рентабельность из-за увеличения расходов на маркетинг. На данный момент доля рекламы от выручки составляет 0,9%, что значительно меньше зарубежных компаний-аналогов (Ralph Lauren 7,1%; BOSS 7,9%). Также существует угроза роста себестоимости при дальнейшем ослаблении рубля из-за ориентации на зарубежных поставщиков и производителей коллекции. Тем не менее в 2015-16 гг. HENDERSON удалось нейтрализовать влияние девальвации рубля за счет повышения цен на товары и оптимизации себестоимости (релокация заказов из Европы в Китай и Вьетнам).

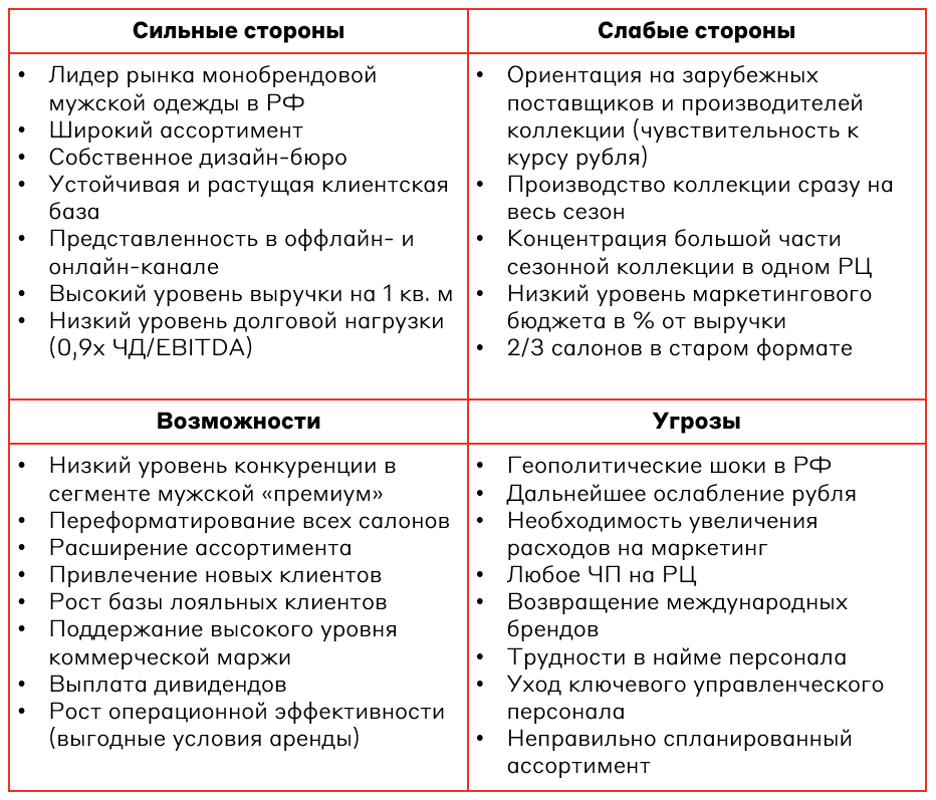

Подробный анализ сильных и слабых сторон компании, а также возможности и угрозы в среднесрочном горизонте представлены в таблице ниже.

SWOT-анализ HENDERSON

У HENDERSON низкий уровень долговой нагрузки с показателем чистый долг/EBITDA 0,9x. Компания планирует направлять не менее 50% чистой прибыли на дивиденды с выплатой дважды в год (при чистый долг/EBITDA <2,5x). Потенциальную дивидендную доходность мы озвучим в подкасте в пятницу после объявления ценового диапазона IPO.

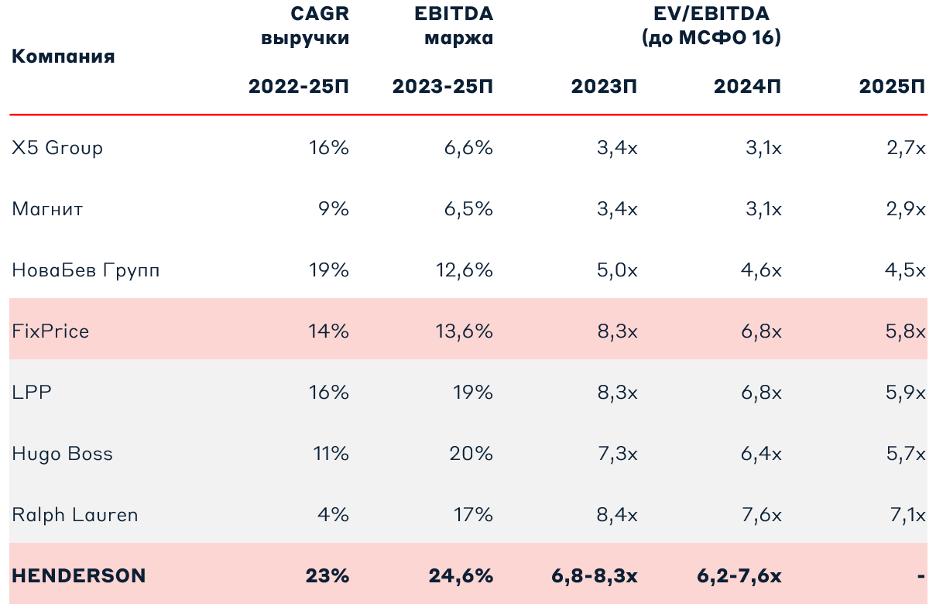

HENDERSON планирует разместить до 15% акций, а акционерный капитал может составить 28,5-35,0 млрд руб. (оценка Альфа-Банка). Таким образом, предварительная оценка соответствует FixPrice и зарубежным компаниям-аналогам. Это объясняется более высокими темпами роста выручки и рентабельности по EBITDA у HENDERSON.

Сравнительная оценка HENDERSON и компаний-аналогов

Источник: Альфа-Банк

Итого, HENDERSON будет первым публичным представителем фэшн-индустрии на Мосбирже. Операционно и финансово компания имеет сильный профиль, выигрывая от ухода западных брендов, что определяет наиболее удачный период для IPO этой осенью. Инвестиционная привлекательность участия в IPO будет определяться финальным ценовым диапазоном. В зависимости от него мы посчитаем итоговый мультипликатор и потенциальную дивидендную доходность акций, о чем поделимся в нашем подкасте в пятницу.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.