Операционные результаты X5 Group: рост продолжается

X5 Group представила операционные результаты за 3 квартал 2023 года. Компания объявила о росте выручки на 22,7% г/г до 795 млрд руб. и LFL продаж на 10,2% г/г. В данном материале мы детально изучим динамику продаж X5 и оценим инвестиционную привлекательность акций.

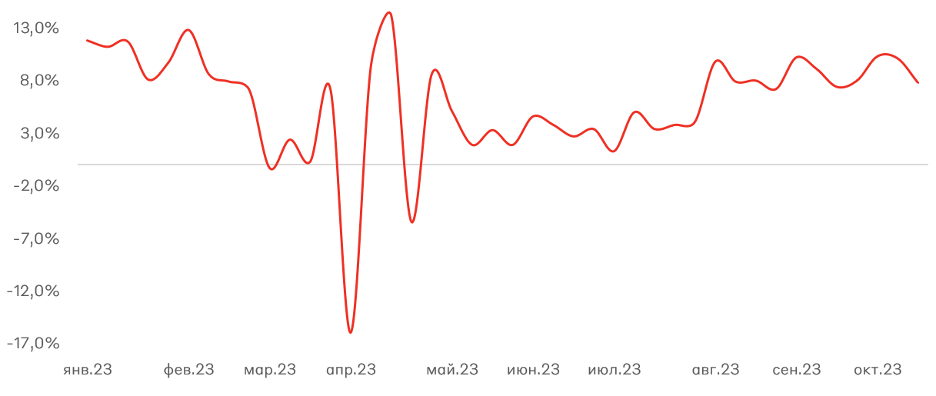

Традиционно мы проводим первичную оценку состояния ретейл сектора с помощью анализа потребительского спроса в продуктовых магазинах. Темпы роста расходов относительно сопоставимой недели предшествующего года превышают уровень инфляции в последние месяцы. Ждем превалирование инфляционных факторов до конца года в продуктовых расходах, что будет положительно сказываться на доходах ретейлеров.

Изменение расходов в продуктовых магазинах (% г/г)

Источник: СберИндекс на 17.10.2023 г.

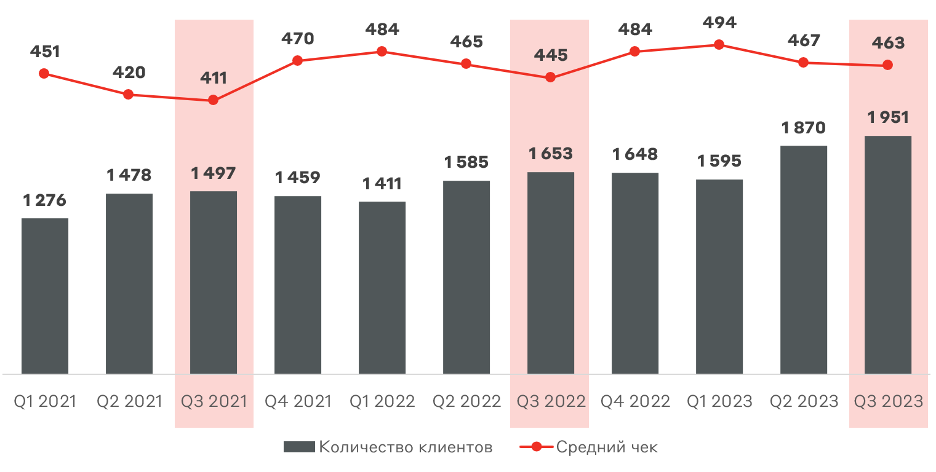

Средний чек X5 Group на 3 квартал составил 463 руб., увеличившись на 4,1% к прошлому году. Основной рост наблюдается по сети Перекресток (+7,7% г/г) из-за формата супермаркетов. Количество клиентов уверенно увеличивается по всей сети (+18% г/г) с наибольшим ростом по активно развивающимся жестким дискаунтерам «Чижик», где рост составил 3x.

Средний чек (руб.) и количество покупателей (млн) X5 Group

LFL (сопоставимые г/г) продажи X5 Group выросли на 10,2% в 3 квартале 2023 г. По сравнению с прошлым кварталом рост был достигнут не только за счет трафика, а так же среднего чека, что происходит на фоне ускорения темпов инфляции. X5 Group не испытывает проблем с перекладыванием роста цен на поставщиков и покупателей, что отражается моментально в операционных показателях. Традиционно наибольший рост у ядра бизнеса – магазинов у дома «Пятерочка» (78% выручки). Но в этом квартале также супермаркеты «Перекресток» (12% выручки) показали сильные операционные результаты – удалось нарастить средний чек выше уровня инфляции.

Результаты LFL X5 Group, % г/г

Общие продажи X5 Group в 3 квартале выросли на 22,7% г/г до 795 млрд руб., отражая уверенную операционную позицию сети и превышая ожидания аналитиков. Цифровые бизнесы по-прежнему занимают небольшую долю (3,7%) в выручке компании, однако практически удваиваются год-к-году. Количество заказов в цифровых сервисах растет трехзначными темпами, а компания является одним из лидеров на фрагментированном рынке e-grocery. Фокус на экспресс-доставке и достижение положительной экономики в сегменте в будущем позволит диверсифицировать бизнес X5 Group, достигая еще большей операционной эффективности.

Выручка X5 Group, млрд руб.

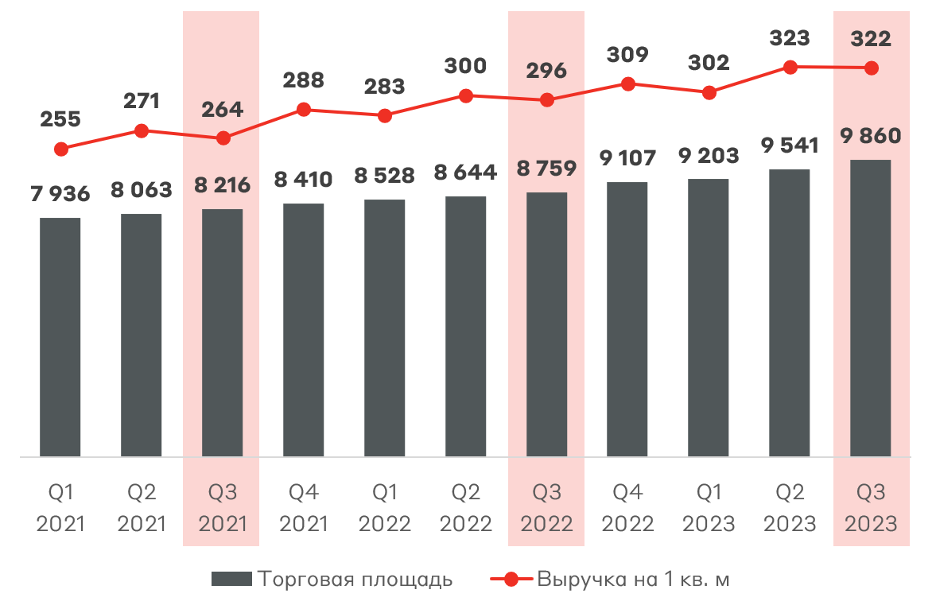

В 3 квартале компания открыла (с учетом закрытий) 784 новых магазина (+10,1% г/г), при этом торговая площадь выросла на 8,3% г/г. Помимо улучшения абсолютных показателей менеджменту X5 Group удается повышать эффективность. Операционная эффективность с точки зрения выручки на 1 кв. м продолжает улучшаться, выгодно отличая X5 Group от всех конкурентов – 322 руб./кв. м. Например, аналогичный показатель у Магнита составляет 248 руб./кв. м. Тем не менее долгосрочно X5 Group способна и далее демонстрировать рост эффективности благодаря развитию цифровых бизнесов и жестких дискаунтеров «Чижик» с малой площадью.

Торговая площадь (тыс. кв. м) и аннуализированная выручка на 1 кв. м (руб./кв. м) X5 Group

С учетом роста доходов X5 Group по-прежнему торгуется с существенным дисконтом к историческим значениям (текущий P/S 0,22x) – более 50% к пятилетней средней. Это связано с нидерландской юрисдикцией компании, препятствующей выплате дивидендов. Мы ожидаем значительную переоценку акций после редомициляции в РФ – компания подпадает под статус ЭЗО. Недавно Банк России зарегистрировал проспект ГДР X5 Group, что обеспечит непрерывный доступ к торгам бумагами и позволит получить первичный листинг на Мосбирже.

X5 Group сохраняет лидерство на рынке продуктовой розницы с фокусом на самых крупных и быстрорастущих сегментах – магазинах у дома и жестких дискаунтерах. Компания успешно пользуется перетоком клиентов в более дешевый сегмент, демонстрируя рост сопоставимых продаж выше темпов инфляции. На данный момент X5 Group занимает долю 13% в МП «Российские акции», и мы продолжаем сохранять позитивный взгляд на акции компании при текущей цене.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.