Российские техи: взгляд на 3 квартал. Часть 2

Сегодня мы продолжаем обзор на российский сегмент IT с определением инвестиционной привлекательности VK, Ozon и Cian. За второй квартал индекс Мосбиржи вырос на 13%, в то время как акции VK, Ozon и Cian прибавили в цене 27%, 7% и 49%, соответственно. В данной статье мы разберем текущее положение бизнеса компаний, а также определим, какие из них могут быть интересны к покупке на 3 квартал.

VK

В середине августа VK объявила результаты по МСФО за 2 квартал, а также сообщила о намерении прекратить листинг глобальных депозитарных расписок (ГДР) на Лондонской фондовой бирже с получением первичного листинга на Мосбирже. Остановимся на редомициляции, так как компания стала первой, кто воспользовался обновленным законодательством для переезда в РФ. После гос. регистрации в РФ VK станет МКПАО «ВК», зарегистрированной в САР на о. Октябрьский. Каждая ГДР будет соответствовать одной обыкновенной акции МКПАО «ВК». После делистинга ГДР VK на LSE данные ценные бумаги вне РФ будут доступны только для внебиржевых сделок. В то же время ГДР продолжат временно торговаться на Мосбирже. После завершения гос. регистрации акции ГДР внутри НРД будут автоматически конвертированы в акции МКПАО «ВК», без участия держателей. Для иностранных держателей акции могут быть зачислены только на счёт в российском депозитарии или в иностранном депозитарии, имеющем счет депо в российском депозитарии. С подробной информацией о деталях редомициляции VK можно ознакомиться по ссылке.

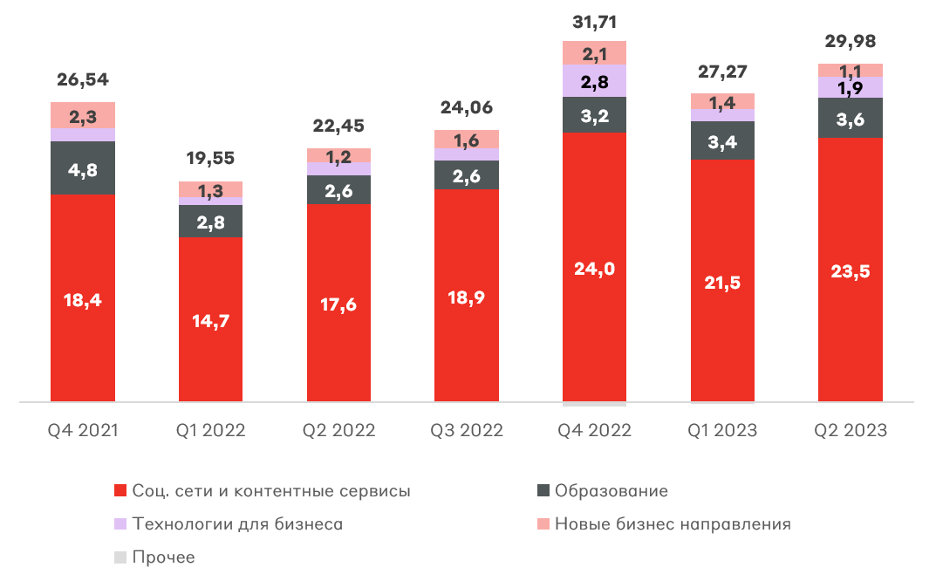

Выручка VK во 2 квартале выросла на 33,5% г/г до 29,98 млрд руб. с корректировкой на выбытие игрового подразделения My.Games. Без учета игрового холдинга доходы VK снизились на 4% г/г. Еще год назад VK продала My.Games за $642 млн, однако компания по-прежнему не получила денежные средства по сделке, которые отражены на счете торговой и дебиторской задолженности в размере 68,3 млрд руб. Ядром выручки VK является сегмент «Социальные сети и контентные сервисы» (доля 79%), который включает ВКонтакте, Одноклассники, Почту и Дзен. Он показал прирост на 34% г/г. Также сегменты «Образование» (Skillbox, Учи.ру, Сферум) и «Технологии для бизнеса» (облачное хранилище и HR-сервисы) демонстрируют уверенный рост (+36% и +69% г/г), однако их доля в общем доходе по-прежнему остается незначительной (12% и 6%).

Выручка VK по сегментам бизнеса, млрд руб.

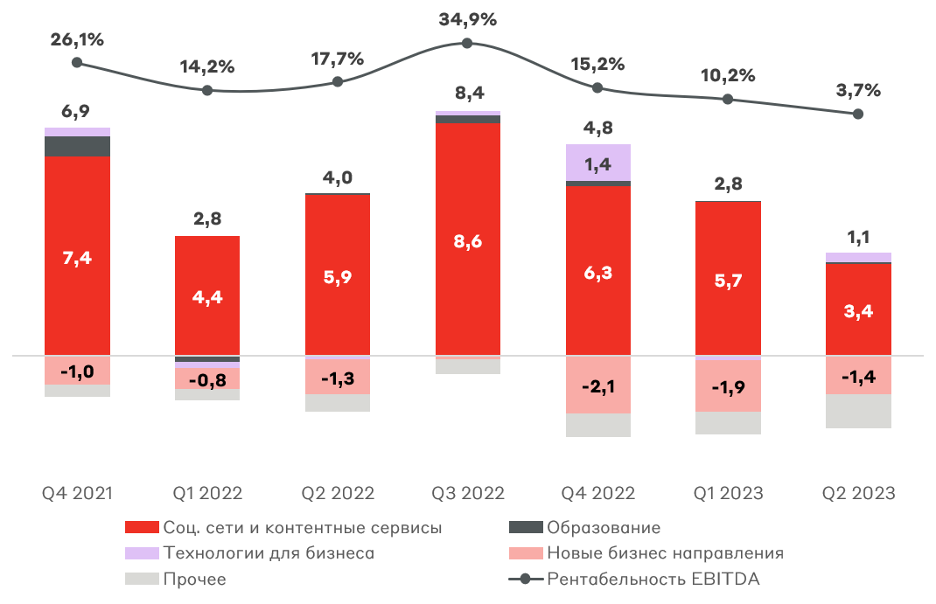

Двузначные темпы роста выручки достигаются ценой низкой EBITDA, находящейся на минимальных значениях за несколько лет. Операционная рентабельность составляет 3,7% из-за развития новых бизнес направлений: игрового подразделения VK Play, магазина приложений RuStore, доски объявлений «Юла», голосового помощника «Маруся» и пр. В операционных расходах наибольшая потеря рентабельности возникла в результате увеличения вознаграждений агентам, расходов на персонал и маркетинг.

EBITDA VK по сегментам бизнеса, млрд руб.

Чистый убыток VK во втором квартале составил 5,38 млрд руб. При этом чистый долг компании находится на высоком значении, превышая 91 млрд руб. с мультипликатором чистый долг/EBITDA 5,35x. Стоит учитывать, что VK не получила средства за продажу игрового сегмента, а также 60 млрд руб. долга было получено по льготным условиям из ФНБ. На данный момент финансовые расходы составляют 13,3% от выручки VK (5,2% в 2021 г. и 12,7% в 2022 г.). Долговая нагрузка VK не является комфортной и может препятствовать долгосрочному развитию, поэтому стоит помнить, что мажоритарный акционер потенциально может прибегнуть к дополнительному выпуску акций в свою пользу в случае возникновения проблем.

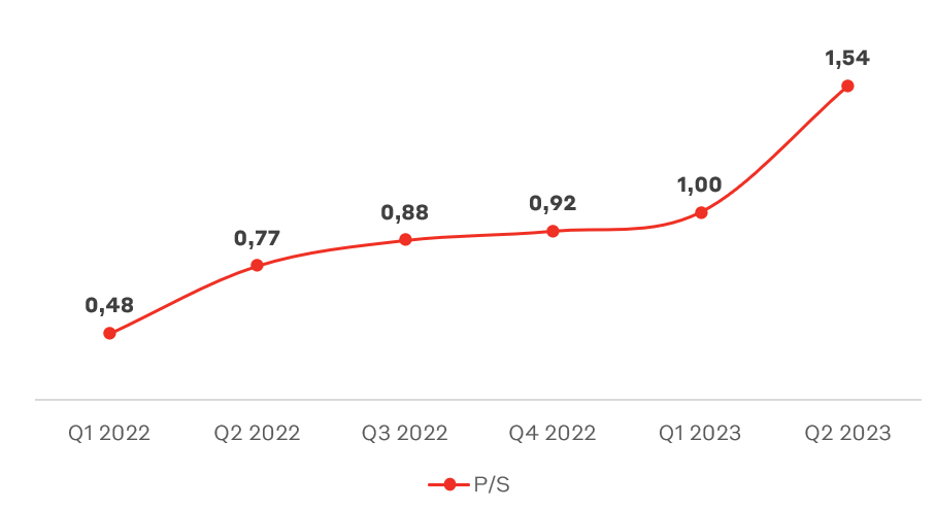

Мультипликатор стоимости P/S VK

Оценка VK по мультипликатору P/S находится на уровне второй половины 2021 г., что отражает справедливый уровень с учетом переезда. Отсутствие дисконта в оценке и низкая рентабельность создает негативный сентимент в акциях компании, что будет довлеть на котировки в 3 квартале. Однако мы ожидаем сезонно сильные результаты ближе к концу года по мере увеличения рекламной активности. Вопрос маржинальности остается критическим, потому что в отличие от Яндекса VK растет меньшими темпами и на данный момент имеет более низкую операционную маржинальность даже в ядре бизнеса (14,5% против 52,3% у Яндекса). С учетом возможной редомициляции Яндекса и фундаментальных факторов мы отдаем предпочтения Яндексу в МП «Российские акции», однако VK находится в нашем шорт-листе на 4 квартал.

Ozon

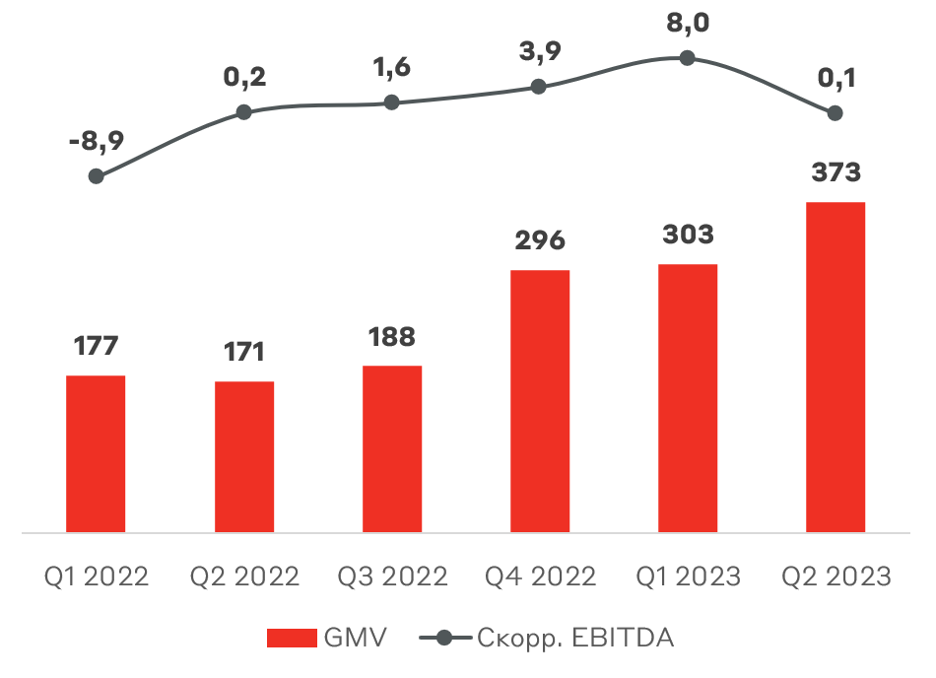

Вторым игроком на активно развивающемся рынке электронной коммерции является Ozon. Ключевым показателем для Ozon является GMV и темпы его роста. Во втором квартале консенсус аналитиков по GMV составлял рост на 81% г/г до 308,6 млрд руб. Фактически оборот Ozon составил 372,6 млрд руб., увеличившись на 118% г/г. Количество заказов составило 208,7 млн с ростом на 131% г/г. Ozon повысил прогноз годового роста GMV до 80-90% (с 60%). Компания нащупала траекторию опережающего конкурентов роста, захватывая долю рынка. Однако данный рост был достигнут за счет крупных инвестиций ценой маржинальности. Скорр. EBITDA снизился на 67% г/г до 62 млн руб.

GMV и EBITDA Ozon, млрд руб.

Инвесторы негативно отреагировали на снижение операционной рентабельности после рекордного 1 квартала, однако иначе компания не может обеспечивать трехзначные темпы роста на конкурентном рынке электронной коммерции. Компания вынуждена инвестировать значительные средства в маркетинг (+21% г/г) и привлечение клиентов выгодными условиями (фулфилмент и доставка +107% г/г). Снижение рентабельности EBITDA было ожидаемым и является регулируемым процессом. При необходимости Ozon может снизить расходы, показав высокую рентабельность (8,5% по EBITDA в рекордном 1 квартале). Сейчас компания делает ставку на расширение мощностей и открытие складских помещений, рассчитывая на высокий сезон 4 квартала. Мультипликатор стоимости бизнеса EV/GMV составляет 0,4x, оставаясь неизменным с 3 квартала 2022 года.

Главной идеей в акциях Ozon является возможный переезд в российскую юрисдикцию. Компания изучает возможность редомициляции, подпадая под статус экономически значимой организации с упрощенной возможностью исключений иностранных акционеров из цепочки владения. Акции компании начали обращаться на Международной бирже Астаны после принудительного делистинга с NASDAQ. Финдиректор Ozon отмечает, что компания хочет изменить юрисдикцию и быть ближе к основному бизнесу, однако без обозначения конкретных сроков переезда.

В прошлом квартале мы отмечали отставание Ozon от роста Wildberries и Яндекс Маркета, однако после результатов 2 квартала мы смотрим более позитивно на инвестиционную привлекательность Ozon. Компания вышла на рост 90% по итогам года, а текущая слабость в операционной рентабельности не является определяющей в растущем бизнесе Ozon, и потенциально может быть использована под идею возможной редомициляции.

Циан

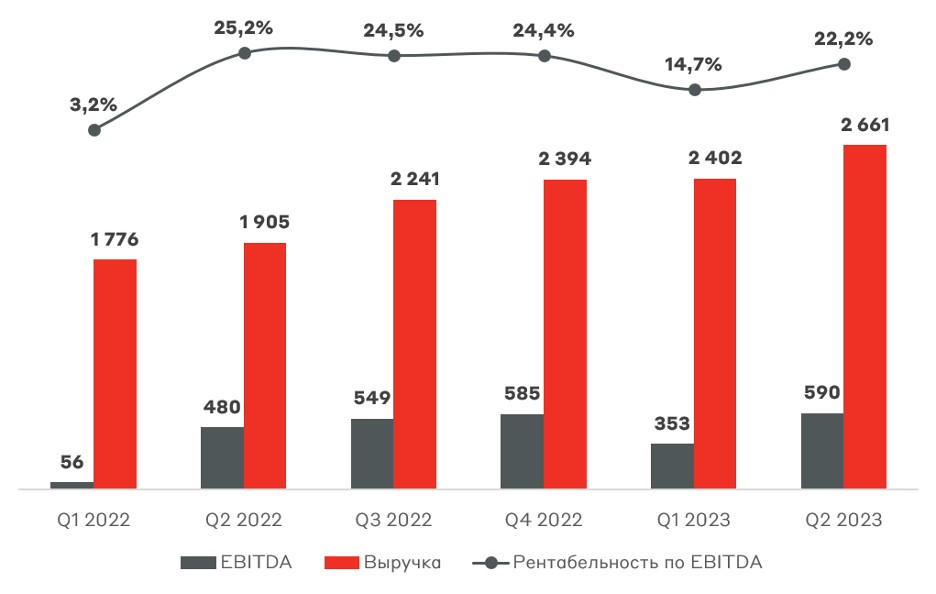

В прошлом разборе мы анализировали компанию Whoosh, однако она по-прежнему не представила отчетность за 2 квартал, поэтому мы проанализируем компанию Циан. С начала года акции компании выросли на 123% на фоне повышенного спроса на недвижимость. Выручка компании увеличилась на 40% г/г до 2,66 млрд руб. благодаря росту рекламы, монетизации и лидогенерации. Скорр. EBITDA выросла на 23% г/г до 0,59 млрд руб. с рентабельностью 22,2%. Циан достиг операционной устойчивости с маржинальностью в диапазоне 20-25%, что выгодно выделяет компанию.

Выручка и EBITDA Циан, млн руб.

Несмотря на финансовый рост, операционные показатели (размещенные объявления) Циан продолжают стагнировать, снижаясь с 3 квартала 2021 г. UMV (уникальные посетители сайта) снизился с 20,5 млн в месяц в 2021 г. до 19,0 млн по итогам 6 месяцев 2023 г. Долгосрочно стагнация операционных показателей и рост за счет стоимости услуг приведет к вынужденному “сжиганию” денежных средств или снижению текущих темпов роста. Чистый долг Циана отрицательный, и компания имеет 5 млрд руб. денежных средств, которые могли бы быть использованы для M&A сделок в будущем.

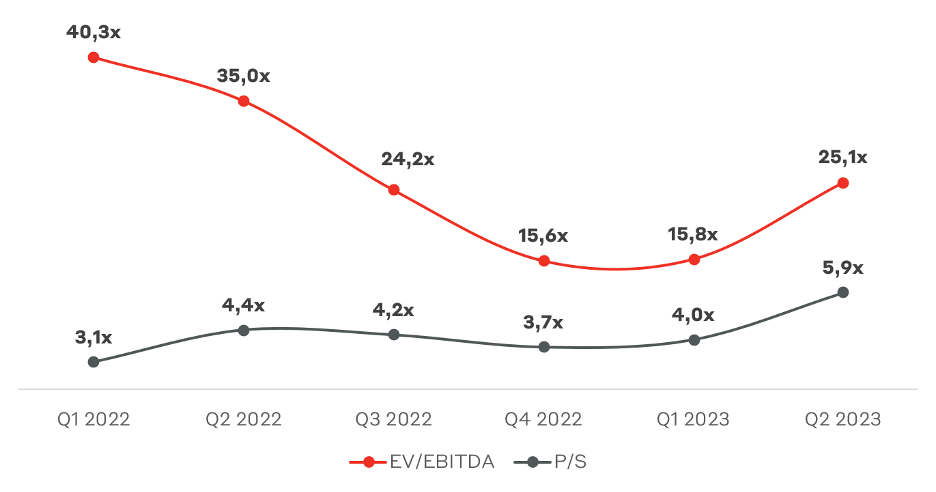

По мультипликаторам P/S и EV/EBITDA Циан исторически, еще с момента IPO, стоил дорого. Сейчас – очень дорого, являясь самой дорогой IT компанией в секторе по мультипликаторам. При этом Циан не обладает наибольшим темпом роста выручки, продолжая в основном монетизировать текущую базу. С учетом повышения ключевой ставки Банком России до 12% мы ожидаем постепенного охлаждения рынка недвижимости, что может оказывать негативное влияние на доходы компании.

Мультипликаторы стоимости Циан

Cian не объявляет планы по редомициляции и не подпадает под критерии экономически значимой организации, что также ограничивает инвестиционную привлекательность акций компании.

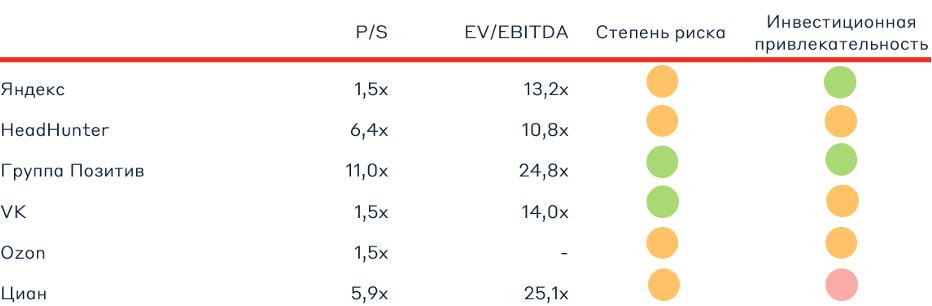

Итоговая таблица с краткой справкой по российским IT-компаниям представлена ниже. С учетом текущих рисков и рыночной оценки мы считаем, что акции Яндекса и Группы Позитив являются наиболее интересными инвестициями среди российских техов на 3 квартал. VK и Ozon входят в наш шорт-лист, и мы готовы рассмотреть акции компании к покупке ближе к концу года.

Инвестиционная привлекательность российских IT-компаний

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему клиенту.