Как повышение ставки скажется на рынке жилой недвижимости и застройщиках?

Внеочередное повышение ставки Банком России на фоне усиления проинфляционных рисков и резкого ослабления курса рубля привело к распродаже акций застройщиков. С локальных максимумов акции ПИК, Самолета, ЛСР и Эталона снизились на 7-12%. В данном материале мы проанализируем, как будут чувствовать себя рынок жилой недвижимости и застройщики в ближайшее время.

В этом году продолжился бум рынка недвижимости благодаря рекордному спросу на льготную ипотеку. Только во 2 кв. 2023 г. российские банки предоставили 190 тыс. льготных ипотечных кредитов на сумму 920 млрд руб. Неделю назад президент РФ пообещал продолжить развитие программ льготной ипотеки, тщательно отслеживая качество заемщиков.

«Мы прекрасно понимаем и отдаем себе отчет, что в значительной степени этот рекордный, так скажем, урожай жилищного строительства связан с ипотекой. Будем все делать для того, чтобы она продолжалась.»

«Будем работать, будем продолжать. Здесь есть только один момент, на который обращает внимание Центробанк, - это качество заемщиков. У некоторых заемщиков уже под 80% расходов, связанных с обслуживанием ипотечных кредитов. Поэтому здесь нужно внимательно смотреть за этим, что мы будем с правительством, с ЦБ делать. Но льготную ипотеку, безусловно, будем поддерживать.»

В.В. Путин, ТАСС (08.08.2023 г.)

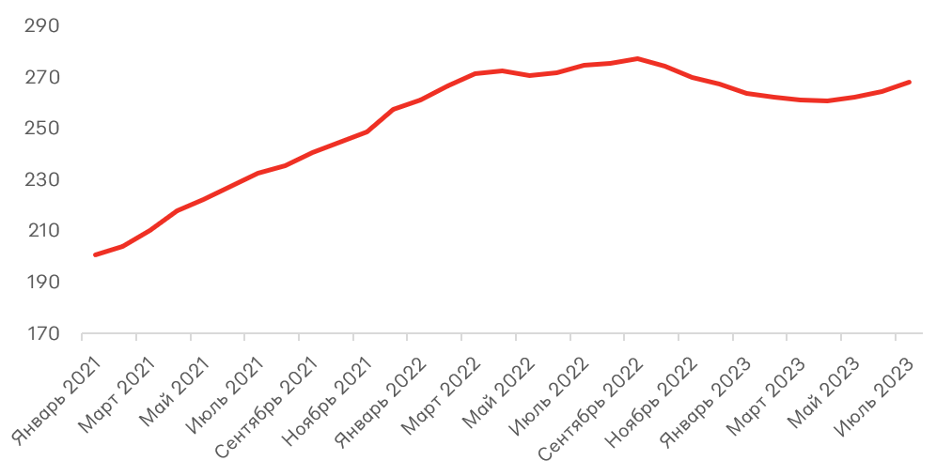

Цена на новостройки находятся вблизи рекордного уровня, составляя на конец июля 268 тыс. руб. за кв. м в Москве. Население пользуется возможностью льготных условий в том числе на фоне возросших инфляционных ожиданий. При этом застройщики, вероятно, продолжат повышать цены на жилье. Эксперты ожидают роста средней стоимости на первичном рынке Москвы как минимум на 5-7% до конца года.

Динамика цен по фактическим сделкам на первичном рынке Москвы, тыс. руб.

Источник: «Сбериндекс»

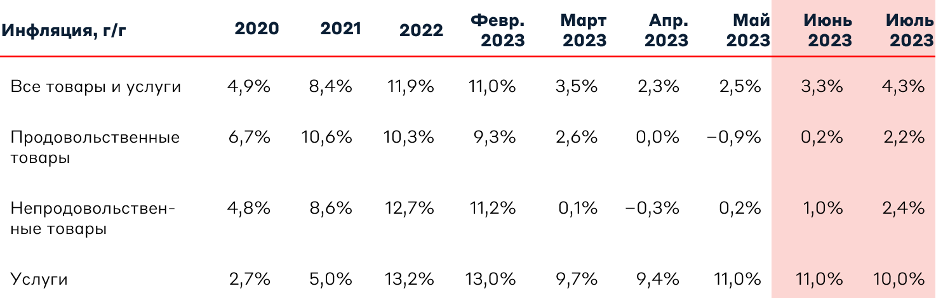

Банк России отмечает, что в последние недели произошел скачок инфляционных ожиданий населения в основном из-за ослабления курса рубля. Уже на 7 августа показатель годовой инфляции увеличился до 4,4% с ускорением текущих темпов прироста цен. В пересчете на год и с поправкой на сезонность инфляция составляет 12,2%. Характерная модель поведения населения в кризисы предполагает покупку жилой недвижимости, чтобы сохранить сбережения в реальных активах.

Динамика потребительских цен

Источник: Банк России

При этом ситуация на рынке недвижимости складывается в пользу застройщиков. Предложение вторичного жилья значительно сокращается, что особенно заметно на рынке Москвы, где крайне сложно стало найти квартиру для аренды или покупки. Одновременно застройщики сохраняют высокое предложение жилья, что отразилось в рекордных продажах во втором квартале как в квадратных метрах, так и в деньгах. Кроме того, стоит держать в уме, что застройщики имеют ограничения по минимальной цене квадратного метра от банков при проектном финансировании. Следовательно, даже в негативном сценарии ожидать значительного снижения цен на первичном рынке не стоит.

Предложение новостроек и вторичного жилья в России, тыс. объявлений

Источник: «Сбериндекс»

Интересная ситуация со спросом. Краткосрочно повышение ставки из-за роста инфляции и нестабильного курса провоцирует повышение спроса на жилую недвижимость со стороны населения. Повышение ставки приведет к значительному удорожанию жилищных кредитов на вторичном рынке. Уже сейчас Сбербанк и ВТБ (~70% рынка) подняли ставку по базовым ипотечным программам на 2 п.п. Это охладит вторичный рынок недвижимости, а значит все меньше денег будет доходить до первичного рынка, в том числе когда домохозяйства хотят улучшить жилищные условия. Впрочем, Президент РФ заверил о сохранении программы льготной ипотеки, но сейчас появляется риск, что их параметры могут быть пересмотрены: ставки и сумма ипотеки.

Тем не менее повышение ставки бьет по долговой нагрузке застройщиков. У девелоперов проектное финансирование осуществляется по плавающим ставкам с привязкой к ключевой ставке, что приведет к росту процентных расходов. ПИК является «черным ящиком» в плане отчетности, поэтому его долговую нагрузку оценить невозможно. На конец 2022 г. у Самолета около 65% кредитов выплачиваются по переменной ставке (проектное финансирование) на сумму 138 млрд руб. Аналогичный показатель у Эталона составляет 59% при сумме 55 млрд руб., у ЛСР – 27% и 57 млрд руб. Это частично будет компенсировано льготными кредитами застройщикам от Правительства РФ. До конца 2023 года девелоперы могут рассчитывать на субсидирование процентной ставки по кредитам. Механизм господдержки подразумевает готовность банков предоставлять застройщикам кредиты по ставке не выше 15% годовых. В плане кредитного качества застройщиков дальнейшая ситуация будет определяться движением ключевой ставки Банка России. Если за счет улучшения платежного баланса курс валюты удастся удержать в коридоре 85-90 руб., который устраивал как Правительство, так и ЦБ РФ, то влияние эффекта переноса должно снизиться, и ставка не должна расти, снижая давление на застройщиков. При этом если фронтальный прирост цен сохранится и, соответственно, ключевая ставка будет оставаться повышенной продолжительное время, спрос на первичном рынке вскоре снизится и кредитное качество застройщиков может ухудшиться.

Итого, облигации качественных застройщиков представляют интерес, несмотря на повышение ставки, так как нет предпосылок для значительного ухудшения кредитных метрик. В МП «Рублевые облигации» у нас есть долговые инструменты Самолета и Сэтл Групп. По текущим ценам акции застройщиков по-прежнему выглядят рискованной инвестицией. Стоит отметить, что акции Самолёта будут выглядеть сильнее других девелоперов. Покупка девелоперской группы МИЦ и программа байбэка на сумму 10 млрд руб. (~5% free float) до конца года будут служить дополнительным буфером поддержки акций компании.

По нашему мнению, ожидать опережающего роста цен на недвижимость сейчас точно не стоит, но как и на рынке акций некоторые сегменты даже в кризисное время показывают отличные результаты. Это может быть складская недвижимость или отдельные жилые комплексы с внешними точками роста.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.