Перспективы юаня в 2023 году

Китайская экономика все больше открывается миру после нескольких лет ограничений, связанных с эпидемией COVID. Этот фактор будет ключевым драйвером укрепления юаня в течение этого года. Мы решили оценить перспективы валюты в 2023 году, в том числе на предмет инвестиционной привлекательности для российского инвестора.

Для этого рассмотрим основные факторы, влияющие на курс валюты:

- Торговый баланс страны

- Спрос на валюту внутри экономики

- Движение капитала и объем инвестиций в экономику страны

- Реальная доходность локальных активов

- Макроэкономическая ситуация в стране

- Объемы международной торговли в валюте страны

- Политическая ситуация в стране

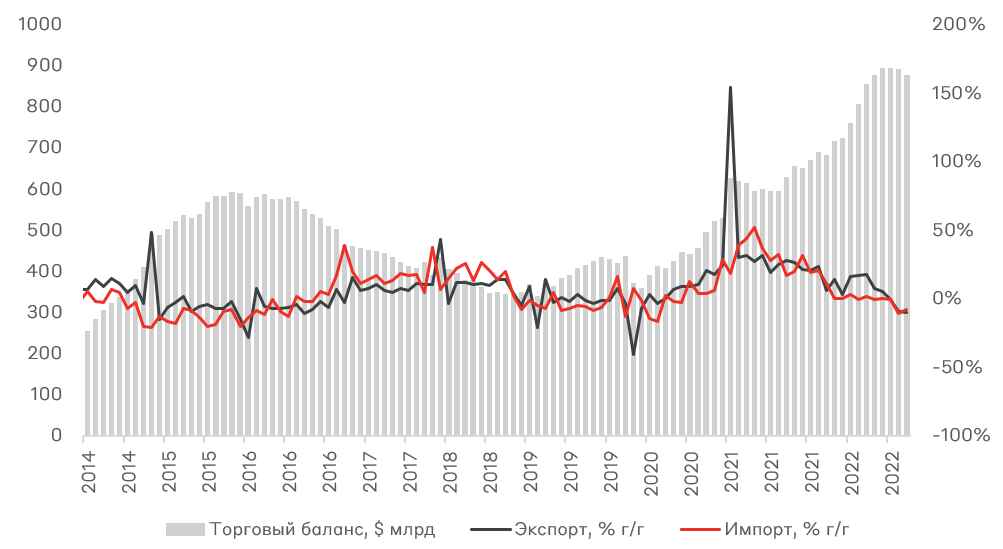

1. Торговый баланс страны, экспортные и импортные потоки.

Торговый баланс Китая остается на максимальных значениях, хотя и начал немного снижаться в середине 2022 года. Снятие Covid ограничений, вероятно, приведет к запуску новой волны роста внешнеторгового оборота.

Торговый баланс Китая и изменение экспорта и импорта Китая:

2. Спрос на валюту внутри экономики.

В китайской экономике остается большое количество накопленной долларовой ликвидности. В то же время открытие границ и восстановление торговли уже привело к значительному оттоку долларовой ликвидности во второй половине 2022 года. Мы полагаем, что размер оттоков будет сокращаться, и его пик уже пройден в декабре 2022 года, что будет оказывать сдерживающий эффект на укрепление CNY.

Ежемесячное изменение депозитов в иностранной валюте в китайских банках:

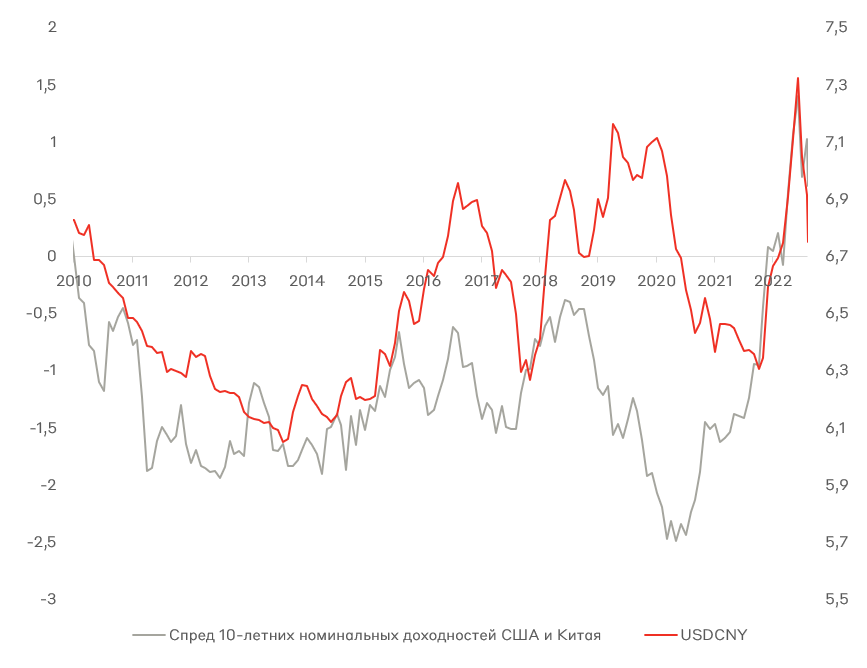

3. Инвестиционные потоки

В поддержку курса юаня выступают прямые и портфельные инвестиции в ценные бумаги, которые помогают увеличивать объем расчетов в юанях. Привлекательным для международных инвесторов также может быть китайский долговой рынок, который является вторым по величине после американского с объемом более $17 трлн (111% ВВП). С начала 2022 года 10-летние китайские суверенные облигации принесли абсолютную доходность на уровне 4,2% (US Treasuries за этот же период потеряли более 10%). При этом в перспективе ближайшего года стоит ожидать положительной доходности US Treasuries на фоне потенциального завершения повышения процентной ставки ФРС, что негативно для юаня.

В такой парадигме интерес инвесторов к китайским государственным облигациям будет оставаться на низком уровне. И, вероятно, доля нерезидентов в китайских государственных облигациях пока останется на прежнем уровне около 11%. Например, в РФ данный показатель составляет около 11%, в Южной Корее - 14%, Индонезии - 23%. Стоит отметить, что корреляция китайских гос. облигаций с US Treasuries положительная. Инвесторы используют их как защитный активов при росте мировой нестабильности, поэтому не стоит исключать, что на рынке найдутся новые покупатели китайских суверенных облигаций.

Графики курса USDCNY и спреда между номинальными 10-летними доходностями государственных облигаций США и Китая:

4. Юань укрепляет свой статус международной резервной валюты.

На долгосрочном горизонте многие страны начинают обсуждать уменьшение доли долларов в структуре международных резервов и рост доли золота и юаней, в том числе принимая во внимание печальный опыт с заморозкой внешних активов РФ. В структуре совокупных международных резервов всех стран доля юаня составляла 2,76% на конец третьего квартала 2022, а за последние 3 года она выросла на 1,3%. Для сравнения доля доллара США снизилась с 62% до 59,8%. Доля юаня в ЗВР РФ составляет около 17%. Таким образом, значимость юаня как резервной валюты постепенно возрастает как в Азиатском регионе, так и во многих странах ЕМ, включая Латинскую Америку, Африку и Ближний Восток.

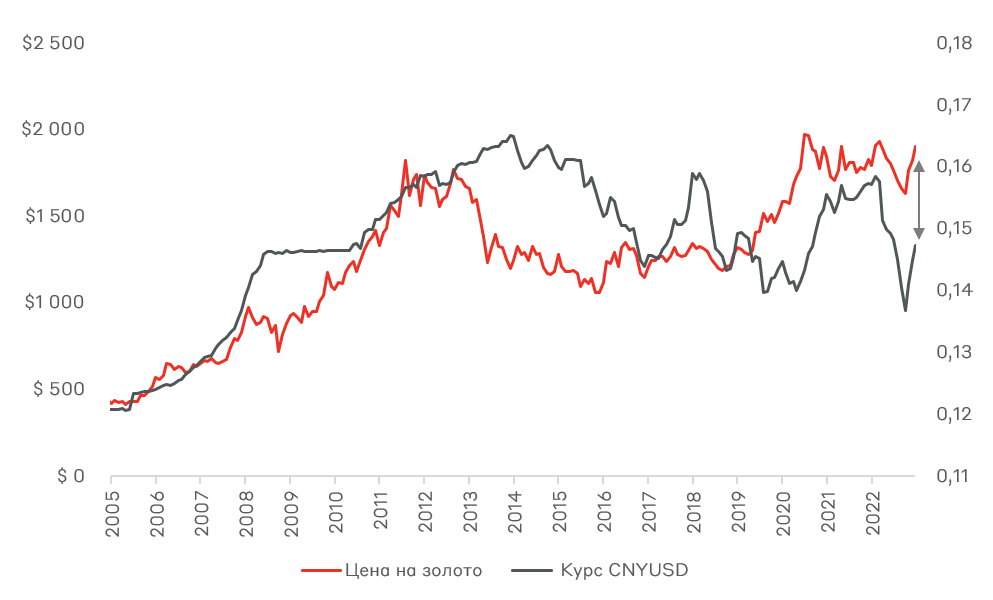

5. Историческая корреляция с котировками золота.

Курс юаня и золота, традиционно, имеют высокую корреляцию. Для понимания, рост золота на 16% обычно может привести к укреплению юаня на 10% относительно доллара США. Однако в 2022 году коррекция в юане была сильнее, чем в золоте. Поэтому мы скорее видим предпосылки для большего укрепления юаня, как инструмента сокращения долларового риска.

Графики цен на золото и курс CNYUSD:

6. Фундаментально на длинном горизонте юань выглядит привлекательно, однако сейчас он несильно востребован: по данным рейтинга глобальной системы межбанковских переводов SWIFT доля юаня составляет всего лишь 2,4%. Для сравнения этот показатель у доллара и евро составляет 41,4% и 36% соответственно. Впрочем, стоит не забывать, что ещё есть китайская система международных платежей - CIPS (China International Payment System).

7. Рост геополитической напряженности между США и Китаем будет оказывать давление на юань. Ярким примером является китайский фондовый рынок, который торгуется со значительным дисконтом к своим международным аналогам. Возвращение к тайваньскому вопросу будет оказывать давление в паре юань-доллар.

8. Властям Китая нет острой необходимости девальвировать юань. Исторически девальвация юаня была привлекательной стратегией для экспортоориентированной экономики Китая, поскольку делало китайскую продукцию конкурентоспособной на международном рынке. Хотя текущий пятилетний план КПК сфокусирован на развитии внутреннего потребления, поэтому слабый юань уже не является критичным фактором для правительства страны.

Таким образом, долгосрочно покупка юаня кажется нам интересной и подходит как для диверсификации портфеля, так и для инвестиций в долговые/депозитные инструменты. В 2023 году мы, равно как и глобальные инвестиционные банки, ожидаем укрепления китайской валюты до 6,5-6,6 юаня за доллар США, то есть потенциал около 3%. Для российских инвесторов размещение средств в депозиты в юанях может позволить получить около 5-6% доходности в долларах США по итогам 2023 года (2,6% ставка по депозиту + 3% укрепление юаня к доллару США).

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту