Так ли позитивен Positive Technologies?

Positive Technologies предоставляет решения в сфере кибербезопасности для компаний и государственных структур в РФ, СНГ и странах Африки. Уход западных компаний с российского рынка играет на руку бизнесу группы, и сегодня мы хотим дать оценку привлекательности акциям данной компании. Детально бизнес Positive Technologies мы разбирали в мае, здесь.

Вчера компания представила впечатляющую отчетность по итогам 1 полугодия 2022 года, за полугодие выручка взлетела на 78% г/г и составила более 2 млрд рублей, прибыль вышла в положительную зону по сравнению с прошлым годом. На конференции компания подтвердила планы по 2х кратному наращиванию доходов группы каждые 2 года – то есть средний ожидаемый ежегодный рост выручки составит более 40%.

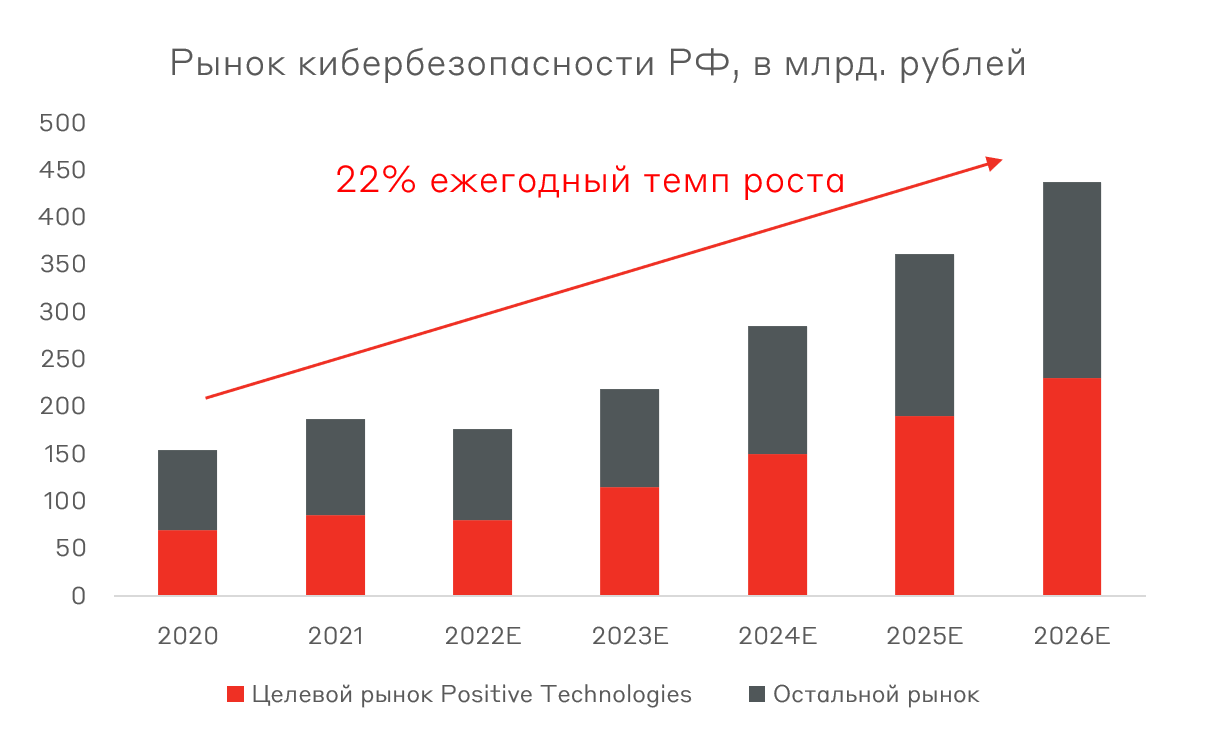

Рост выручки будет обеспечиваться за счет ухода западных компаний с российского рынка, переходом государственных ведомств на отечественные IT решения для критической инфраструктуры, а также поднятием цен на 30% в июле текущего года.

Кроме того, Positive планирует увеличивать маржинальность бизнеса, что неминуемо приведет к росту ее прибыли. Опираясь на первое полугодие, операционные расходы выросли всего на 44% г/г. При этом выше среднего растут исключительно маркетинговые и коммерческие расходы, на 78% г/г.

По словам менеджмента, он заинтересован в росте капитализации компаний. Чтобы увеличить привлекательность акций среди инвесторов, компания приняла следующие решения:

1. Проведена конвертация привилегированных акций в обыкновенные

2. Несмотря на то, что компания из IT сектора и относится к компаниям роста, она уже выплачивает дивиденды и планирует сохранять выплаты в размере 50% от чистой прибыли

3. Выделение средств для осуществления сделок M&A

4. Рост расходов на повышение узнаваемости среди инвесторов

5. SPO компании, которое позволит увеличить ликвидность бумаги на рынке

В то же время есть риски снижения капитализации компании:

1. Большое количество розничных инвесторов и закрытые лимиты у институциональных игроков из-за низкой ликвидности акций. В бумагах эмитента может наблюдаться чрезмерная волатильность.

2. Высокая оценка, компания хоть и растет быстро, но текущие цены соответствуют 7-13 EV/EBITDA на конец 2023 года, что существенно ограничивает апсайд и повышает риски снижения цены в случае отставания реального роста от высоких прогнозных значений.

3. Для обеспечения высоких темпов роста бизнеса, необходимы высокие темпы найма высококлассных IT специалистов. Поддерживать найм может быть проблематично в текущих условиях дефицита кадров и их оттока из страны. Кроме того, в общей структуре себестоимости расходы на персонал, оказывающего услуги в области информационной безопасности, занимают 43%, что с учетом борьбы за IT-специалистов достаточно много. Для привлечения клиентов компании придётся тратить средства на маркетинг, что будет также давить на маржинальность бизнеса.

4. Медленное восстановление российской экономики после кризиса и как следствие снижение бизнес активности как со стороны российских, так и иностранных компаний, в будущем может снизить объем целевого рынка Positive.

5. Проблемы с поставками оборудования и IT решений могут ограничивать темпы роста бизнеса и давить на маржинальность компании.

6. Смягчение санкционной риторики может вернуть иностранные компании на российский рынок, что может негативно сказаться как на объемах бизнеса, так и на его рентабельности.

Ранее мы рекомендовали к покупке акции компании, однако сейчас на фоне высокой стоимости воздерживаемся от инвестиций в акции эмитента и считаем, что риски превалируют над гораздо более многочисленными преимуществами.

Мы рассмотрим добавление акций компании в модельный портфель «Российские акции» при снижении оценки ниже 5х EV/EBITDA на конец 2023 года, что соответствует ценам около 800-900 рублей за акцию.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту