IPO МФК Займер: микрозаймы под риском

Ключевая информация

Обзор рынка

Займер является крупнейшей микрофинансовой организацией (МФО) в России, оперирующей на рынке микрофинансовых услуг. МФО специализируются на выдаче необеспеченных кредитов на небольшие объемы и короткие сроки. Отличительной чертой рынка является контрцикличность, так как спрос на услуги МФО возрастает во время кризиса.

В отличие от банков МФО характеризуются высокой долей онлайн-займов (78%), доступностью и скоростью выдачи, коротким сроком продуктов и повышенным уровнем одобрения. Банки не способны предоставить кредитные продукты всем клиентам из-за регулирования и контроля за рисками. В этом контексте появляется возможность для функционирования МФО.

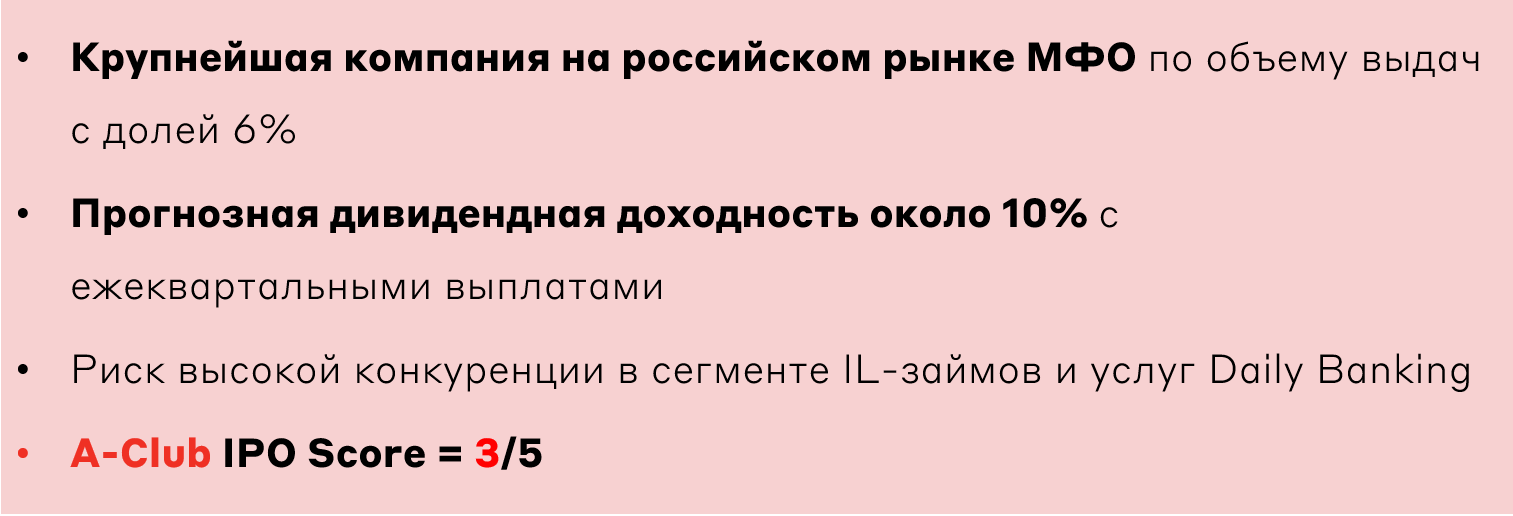

На рынке МФО выделяются 3 основных типа продукта: PDL, IL и POS. PDL-займы ограничены суммой 30 тыс. руб. и обладают повышенным кредитным риском, который компенсируется высокой ставкой. IL-займы подразумевают выплату по графику в течение срока, что обеспечивает снижение нагрузки на клиента. POS-займы являются менее маржинальным продуктом (для привлечения новых клиентов), который растет за счет онлайн-торговли и в основном выдается МФО, связанными с банками.

Основные продукты МФО

Источник: Б1, данные Компании

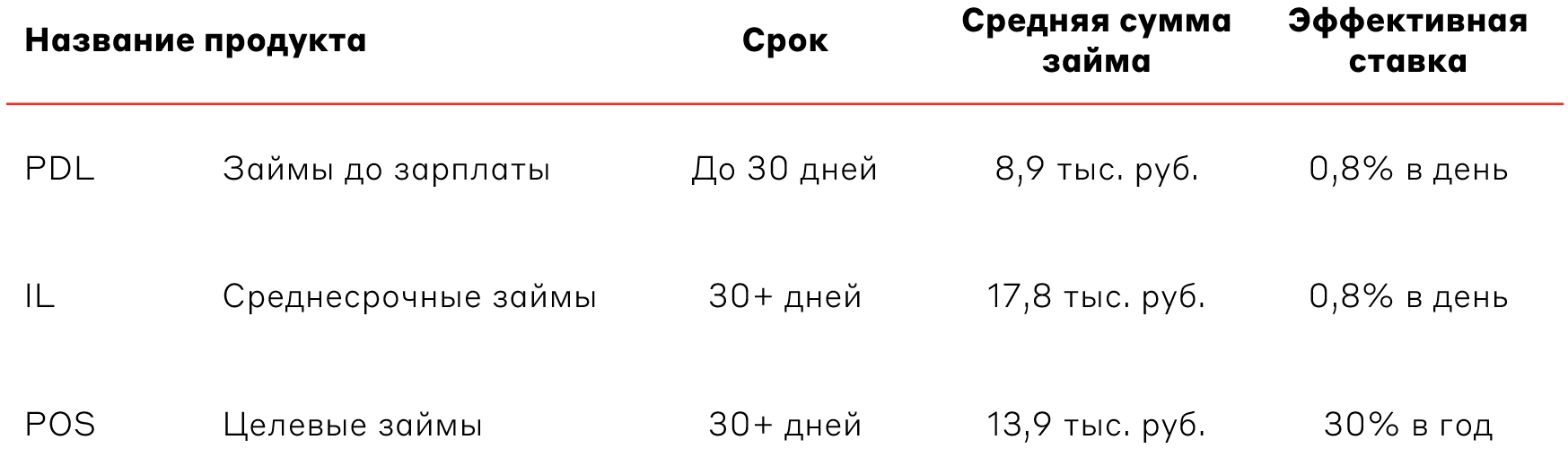

К 2027 году ожидается среднегодовой темп роста объема выдач микрозаймов на уровне 13% за счет притока новых заемщиков при ужесточении риск-политики банков. В продуктовой структуре рынка IL-займы занимают долю 41% с потенциалом для дальнейшего увеличения благодаря ограничительным мерам Банка России, способствующим снижению спроса на PDL-займы. По итогам 2023 года доля сегмента PDL в выдачах достигла минимального значения за 7 лет.

Структура рынка МФО по объемам выдачи, млрд руб.

Источник: Б1

Наиболее рентабельными являются МФО, которые специализируются на IL-займах, а также имеющие онлайн бизнес-модель. Кроме того, наибольшая рентабельность характерна для МФО с крупным кредитным портфелем благодаря эффекту масштаба за счет развитой технологической инфраструктуры.

Обзор бизнеса

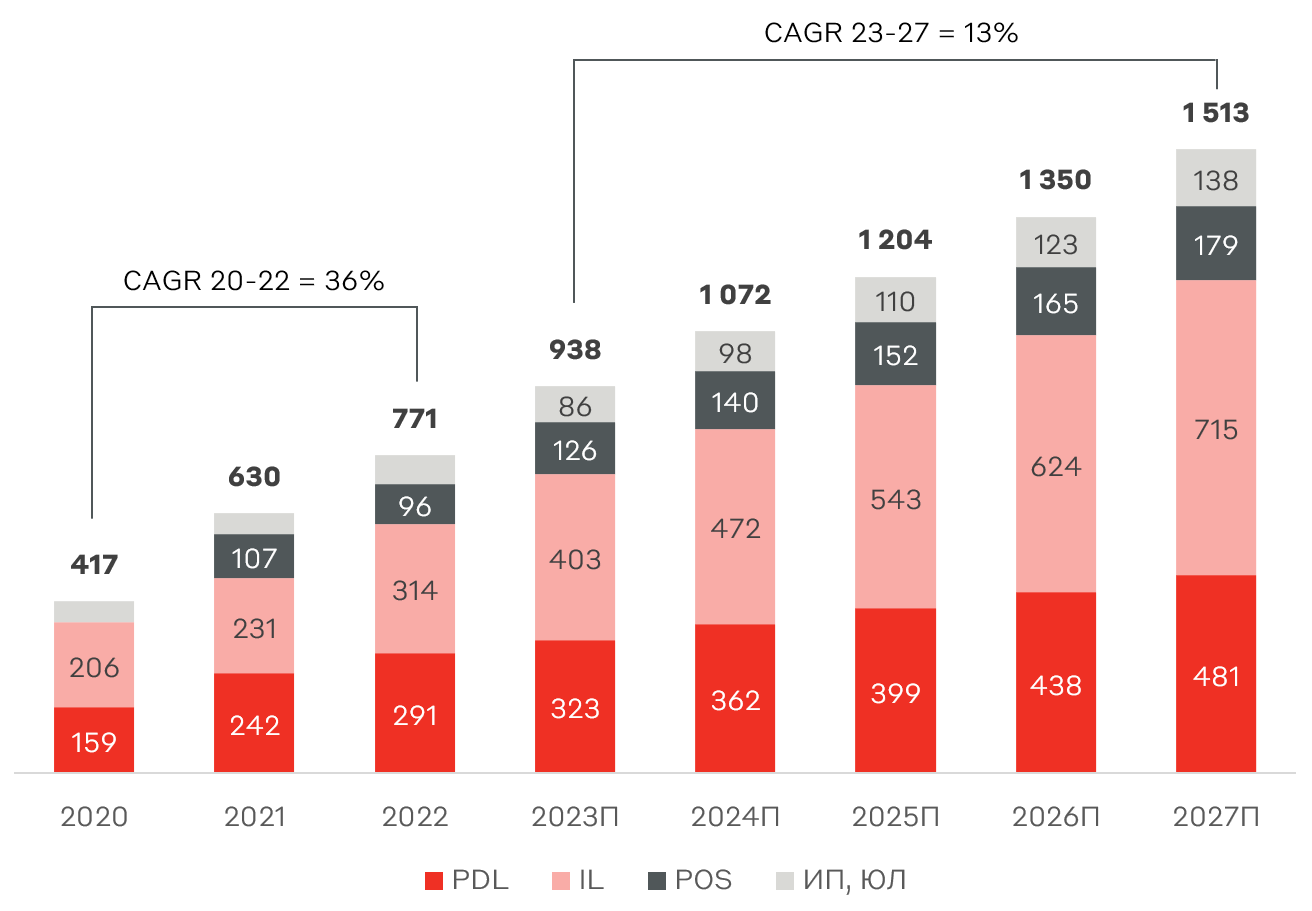

На рынке МФО Займер занимает первое место по объему выдач с долей рынка 6%. На топ-10 МФО приходится 26% рынка с трендом на постепенную консолидацию отрасли. Усиление регулирования отрасли со стороны Банка России приводит к росту доли крупнейших участников рынка, имеющих выстроенную риск-политику и операционную эффективность.

Объем выдач крупнейших МФО, млрд руб.

Источник: данные Компании

МФК Займер фокусируется на выдачи PDL-займов, уступая MoneyMan на рынке IL-займов, рост которого ожидается в ближайшие годы. Компания планирует диверсифицировать продуктовую линейку за счет расширения POS-кредитования, а также развития виртуальной карты с кредитным лимитом (в партнерстве с банком).

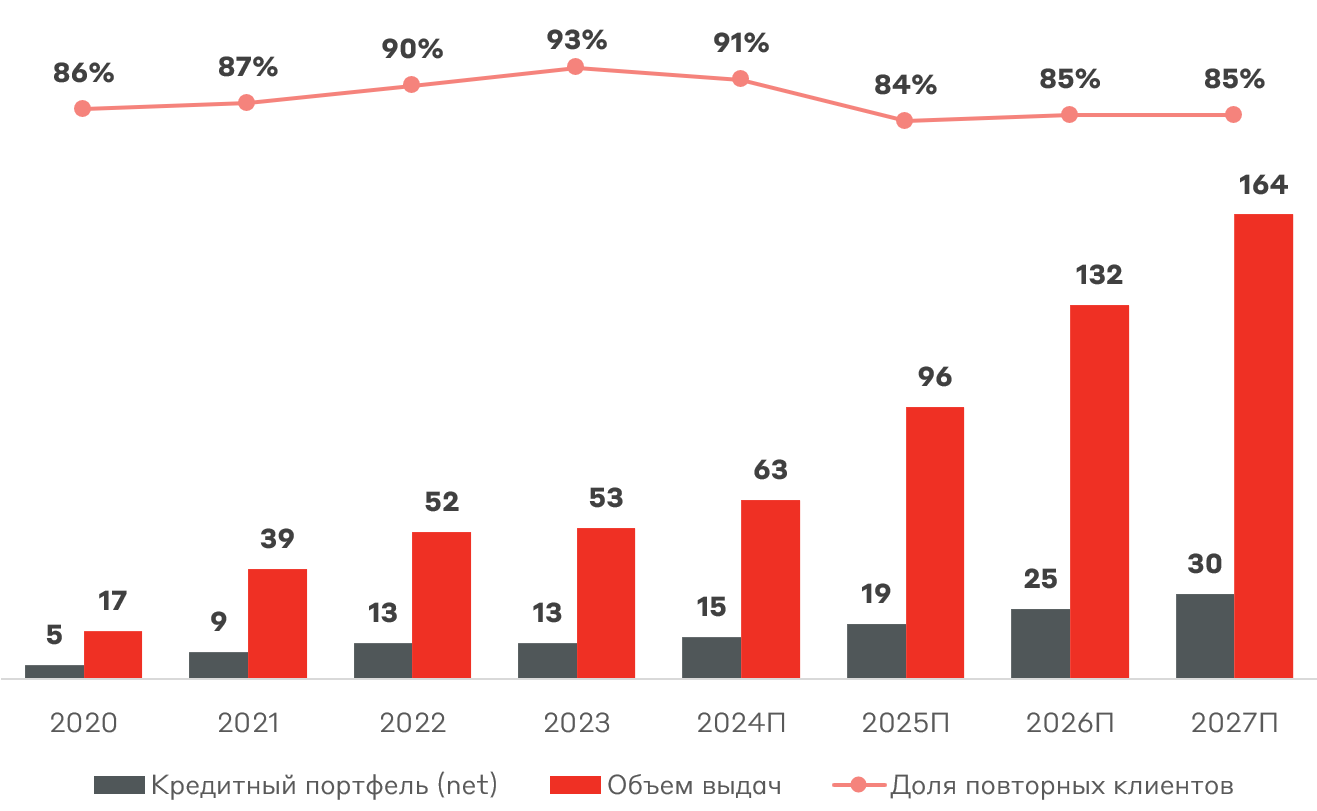

Рассмотрение 90% кредитных заявок осуществляется в автоматическом режиме по клиентской базе 17,3 млн человек. Наибольший интерес представляют повторные клиенты, чей уровень одобрению составляет 98% и доля просрочки на 30 день - 8% (по новым клиентам 20%). Именно данные клиенты обеспечивают высокую маржинальность МФО, так как стоимость их удержания в 50-60 раз ниже привлечения новых клиентов через интернет-витрину. На конец 2023 года около 93% клиентов Займер являются повторными.

Финансовые результаты

Юнит-экономика одного займа окупается в течение 18 месяцев с учетом всех затрат. При средней выдаче 6 тыс. руб. на клиента МФК Займер чистый доход составляет 10,3 тыс. руб.

Исторически драйверы роста объема выдач - это количество клиентов и средним размер займа. В 2024-2027 гг. аналитики Alfa CIB прогнозируют средний темп роста выдач Займера – 30% в год.

Объем выдач и кредитный портфель Займера, млрд руб.

Источник: данные Компании, Alfa CIB

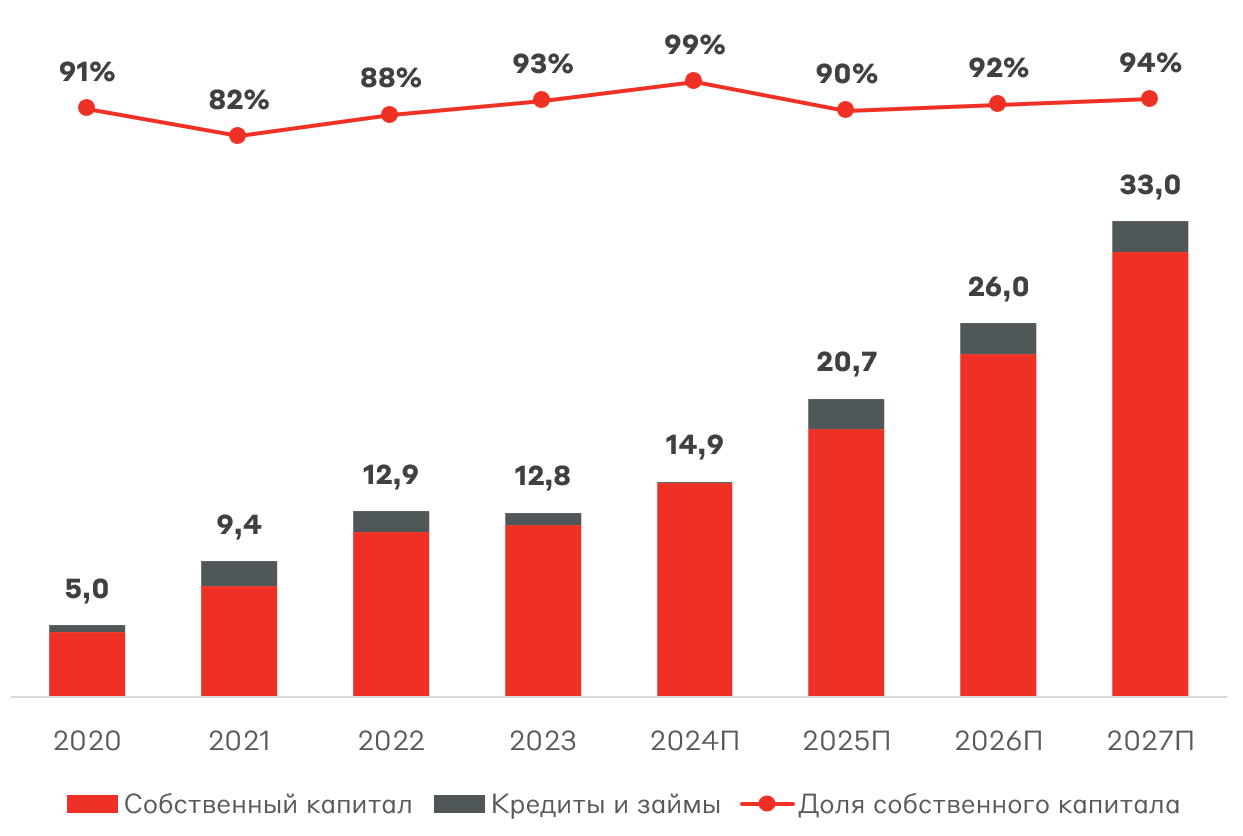

Основным источником фондирования Займера является собственный капитал, чья доля превышает 93%.

Структура фондирования Займера, млрд руб.

Источник: данные Компании, Alfa CIB

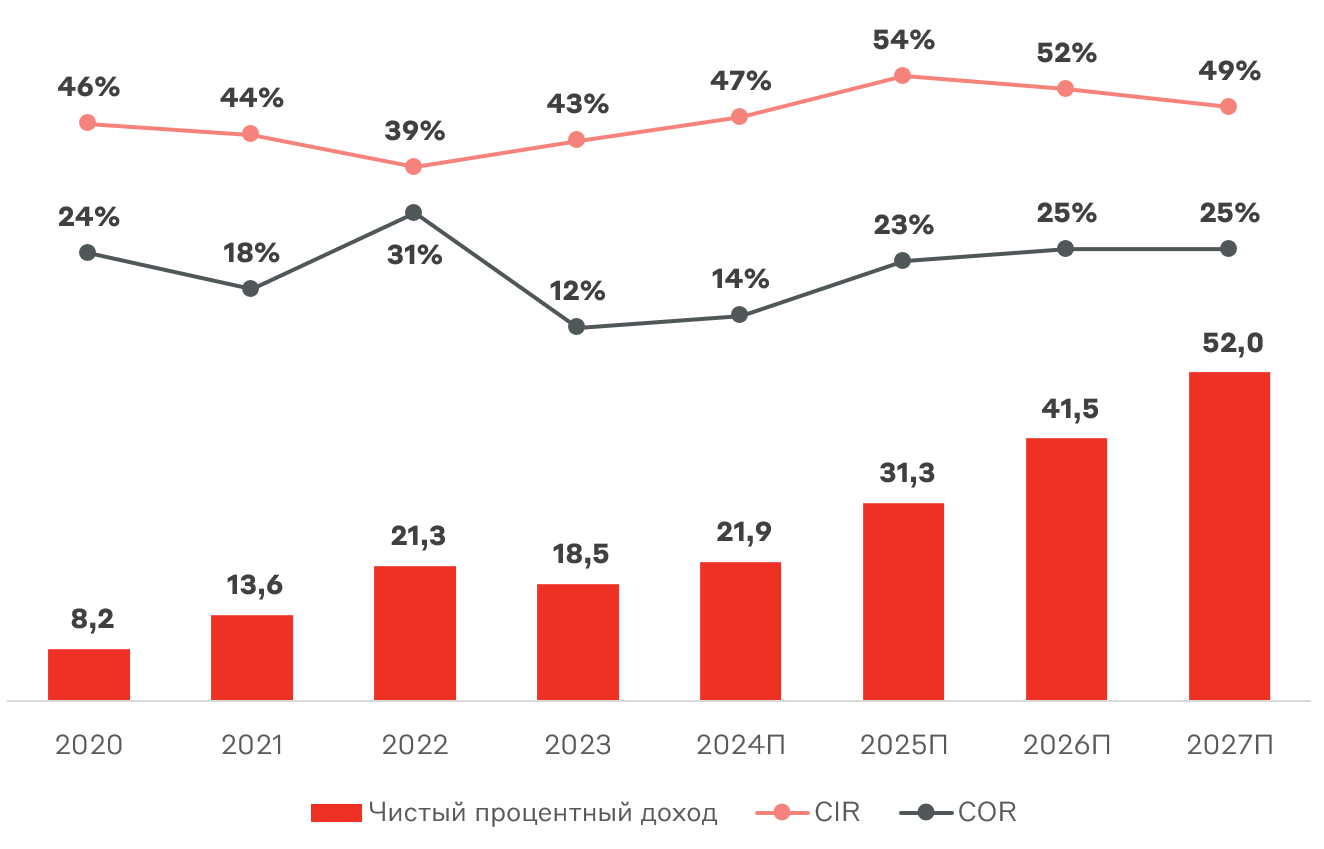

Операционный доход образуется процентной маржой по займам, рост которой ожидается по мере увеличения портфеля. Несмотря на ожидаемое снижение максимальной ставки начисления до 0,5% в день, наращивание IL-займов должно нивелировать данный фактор. По итогам 2023 года стоимость риска (COR) составила 12%, а отношение операционных расходов к доходам (CIR) – 43%. В прогнозном периоде аналитики Alfa CIB ожидают рост резервов под кредитные убытки из-за поддержание консервативной кредитной политики, а также ухудшение CIR из-за роста расходов на маркетинг и IT-услуги.

Чистый процентный доход Займера, млрд руб.

Источник: данные Компании, Alfa CIB

Исторически рост чистой прибыли Займера превышал процентные доходы благодаря более медленному наращиванию резервов. Средняя рентабельность (ROE) крупных МФО с портфелем более 1 млрд руб. в 2023 г. составила 39,3%, в то время как ROE Займера превышает 50%, начиная с 2020 года. Компания соблюдает высокие уровни достаточности капитала НМФК1 за счет использования собственного капитала – 37% против минимального уровня 6%.

Чистая прибыль Займера, млрд руб.

Источник: данные Компании, Alfa CIB

Высокая рентабельность и достаточность капитала обеспечивают возможность стабильных дивидендных выплат. Политика компании подразумевает ежеквартальную выплату 50% от чистой прибыли, что обеспечит доходность 10-17% в прогнозном периоде.

Стратегия развития

- Сохранение лидерства и рост доли рынка МФО по выдачам до 15%

- Наращивание доли рынка в IL-займах

- Расширение продуктовой линейки за счет запуска дебетовых карт и услуг Daily Banking

- Увеличение активной клиентской базы: более 3,5 млн человек

- Улучшение ценностного предложения: retention rate 40%

Ключевые риски

- Высокая конкуренция на рынке IL-займов и услуг Daily Banking с одновременным снижением спроса в PDL сегменте

- Ужесточение регуляторных требований, которые ограничат дивидендные выплаты

- Снижение предельной процентной ставки окажет давление на рентабельность бизнеса

- Необходимость существенного роста расходов на маркетинг для привлечения новых клиентов

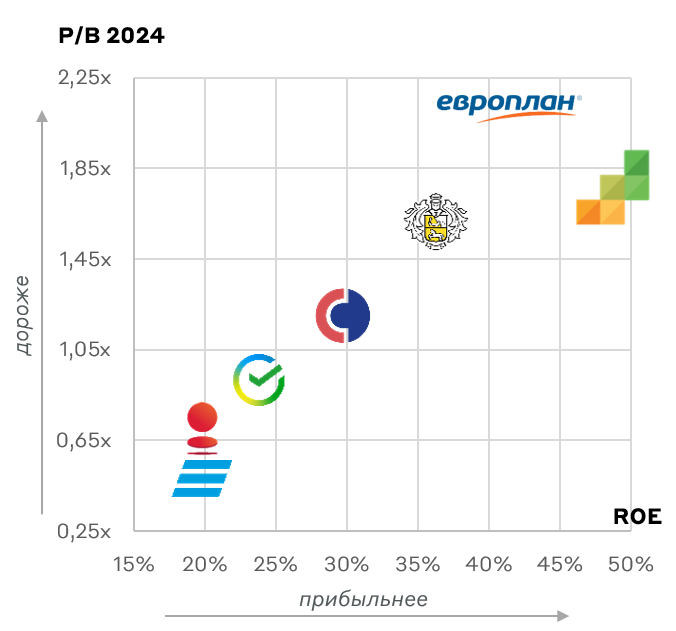

Оценка бизнеса

МФК Займер планирует привлечь около 3 млрд руб. путем продажи доли единственного акционера – сделка cash-out. По данным «Ведомостей», справедливый диапазон стоимости компании оценивается на уровне 35-40 млрд руб. Это соответствует мультипликатору P/E 24П 5,1x-5,9x и P/B 24П 2,4x-2,7.

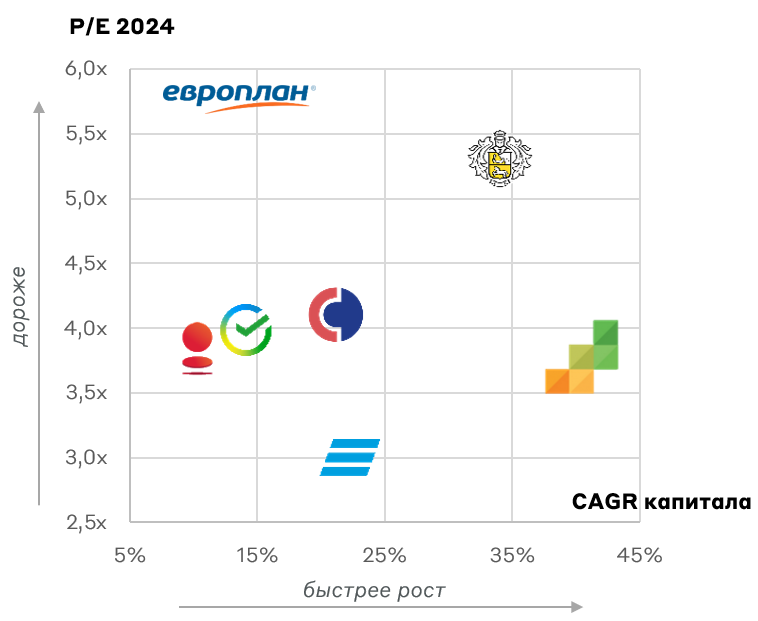

Мы полагаем, что размещение пройдет с дисконтом и рыночной оценкой около 25 млрд руб. Это подразумевает P/E 24П 3,7x и P/B 24П 1,7x – дисконт 9% к Сбербанку. Несмотря на более высокую рентабельность и рост капитала Займера, компания также обладает большими рисками по сравнению с банковским сектором.

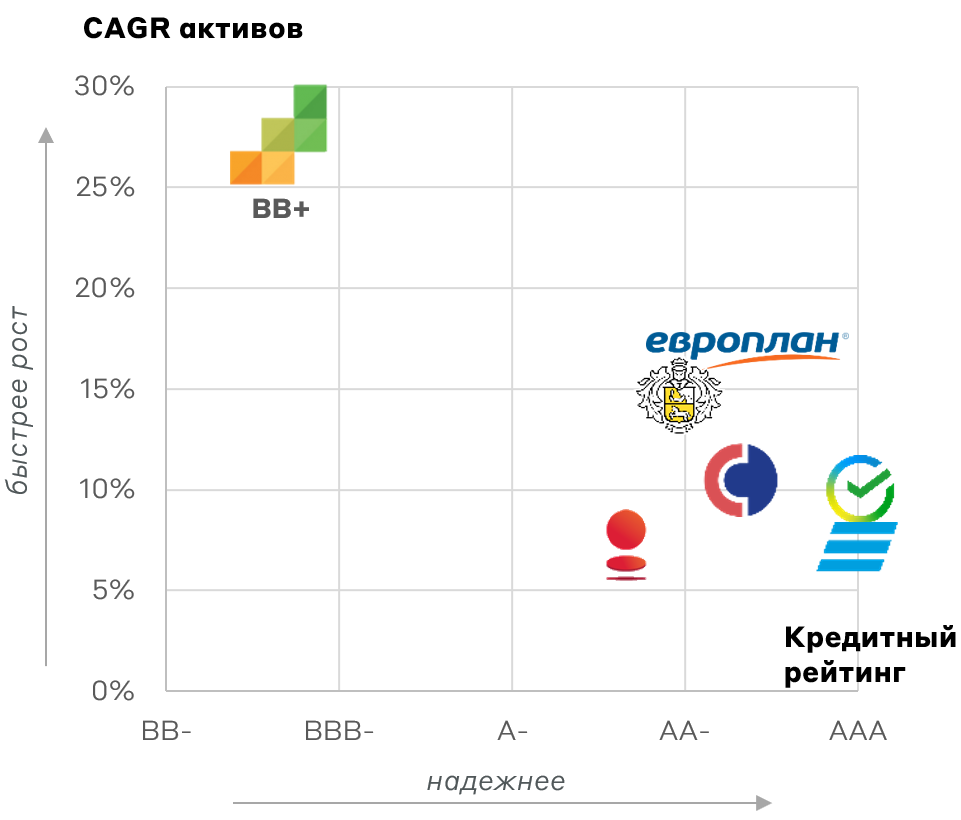

Сравнительная оценка Займера

Источник: А-Клуб, Alfa CIB

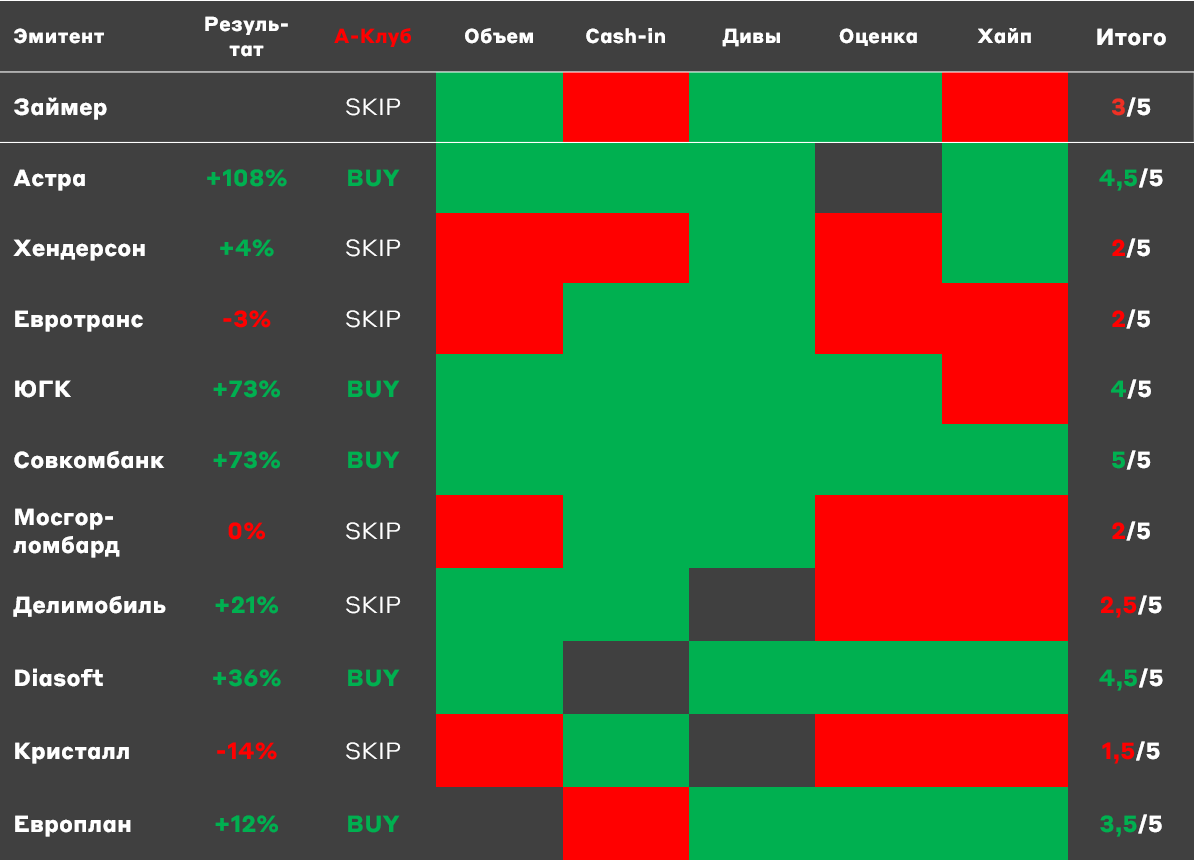

Взгляд А-Клуба

МФК Займер является лидером МФО здесь и сейчас. Однако отрасль подвергается ужесточению регулирования, заставляя игроков переориентироваться на IL-займы и выходить в новые сегменты (дебетовые карты и Daily Banking). На IL рынке Займер занимает 6-е место среди МФО, а в околобанковском бизнесе и вовсе столкнется с конкуренцией как классических банков, так и финтехов. Это будет оказывать давление на рост и рентабельность бизнеса, что ставит под угрозу значительные дивидендные выплаты.

Мы не считаем данное размещение инвестиционно привлекательным, а участие может быть обусловлено спекулятивными целями благодаря существенному дисконту к стоимости компании.

В соответствии с критериями “успешного” IPO компания привлекает небольшой объем, размещается с дисконтом и выплачивает дивиденды, однако сделка осуществляется в формате cash-out, а также мы не ожидаем широкий интерес инвестиционного сообщества. A-Club IPO Score составляет 3 из 5.

A-Club IPO Score

Источник: А-Клуб

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.