Западные инвестиционные банки пересмотрели взгляд на S&P

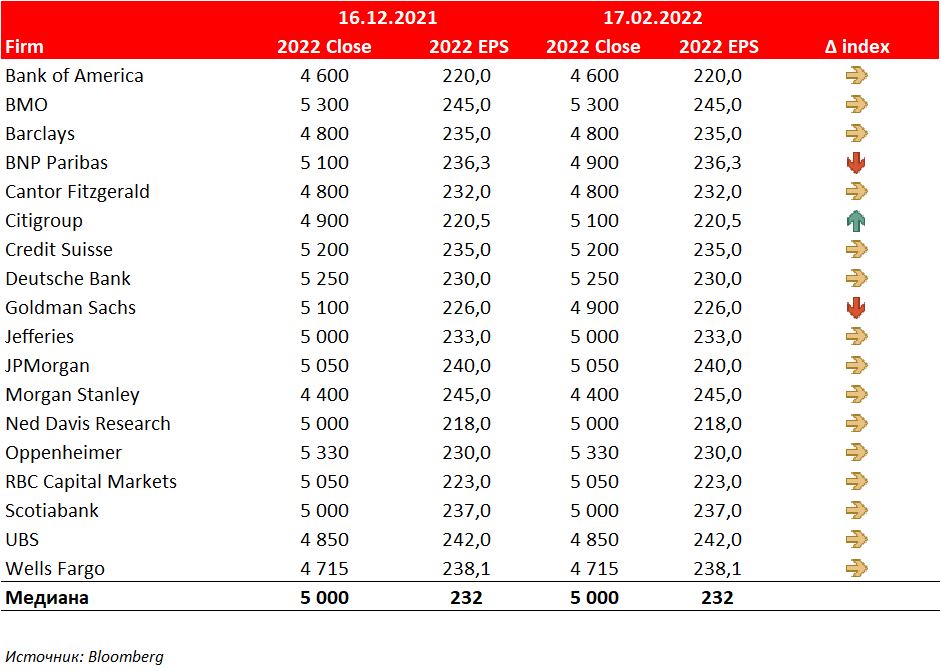

На прошлой неделе вышли агрегированные данные прогнозов глобальных инвестдомов по динамике S&P 500. В целом, прогнозы остались на том же уровне, что и в конце прошлого года. Медианное значение прогноза по значению S&P 500 на конец 2022 года находится на уровне 5000 пунктов, что предполагает на 15% от текущих значений индекса. Ожидаемое значение EPS составляет 232 доллара, что предполагает форвардный Р/Е на уровне 21,6х.

Стоит отметить, что среднее (не медианное) прогнозное значение снизилось с 4950 до 4933 пунктов из-за того, что ряд инвестиционных банков снизили свои агрессивные прогнозы по росту индекса, которые они давали в конце 2021. Например, Goldman Sachs понизил свои ожидания с 5100 до 4900 пунктов, так же поступил французский BNP Paribas. Citi, в свою очередь, наоборот повысил свой прогноз до 5100 пунктов.

Глобальных причин для снижения фондового рынка на горизонте 2022 мы на текущий момент видим три: ужесточение монетарной политики со стороны ФРС (рост ставки и сокращение баланса), снижение финансовых показателей компании из-за сокращения маржинальности и геополитика.

Тем не менее, несмотря на эти риски, большинство инвестиционных банков пока позитивно смотрят на рынок, предлагая увеличивать долю акций в портфеле. В том числе по причине того, что «облигации хуже».

Что мы считаем рациональным делать в текущей ситуации?

В целом, мы разделаем тезис о предпочтительности акций, как проинфляционного актива, но при этом считаем разумным придерживаться осторожного подхода к формированию портфеля.

- Логично фокусироваться на акциях value компаний, которые продолжают показывать устойчивую динамику за счет меньшей чувствительности к росту процентных ставок. Получать избыточную доходность (ценой повышения риска) можно через экспозицию на «изолированные» от американской инфляции активы. Например, это китайский и российский рынки, на которых значительный негатив уже реализовался. В Китае, кстати, логично делать акцент именно на промышленные компании.

- Отдельные growth имена уже выглядят привлекательно по мультипликаторам (например, тот же Netflix), однако нужно понимать, что покупая такие имена, инвестиционный горизонт должен быть никак не меньше 3-6 месяцев. Пока настрой инвесторов в отношении growth сегмента все же негативный.

- Облигации по-прежнему в крайне уязвимом положении: необходимо ограничивать дюрацию облигационных портфелей. Считаем рост геополитической премии на российские суверенные еврооблигации возможностью для входа.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту