WuXi Biologics: лекарство “под ключ”

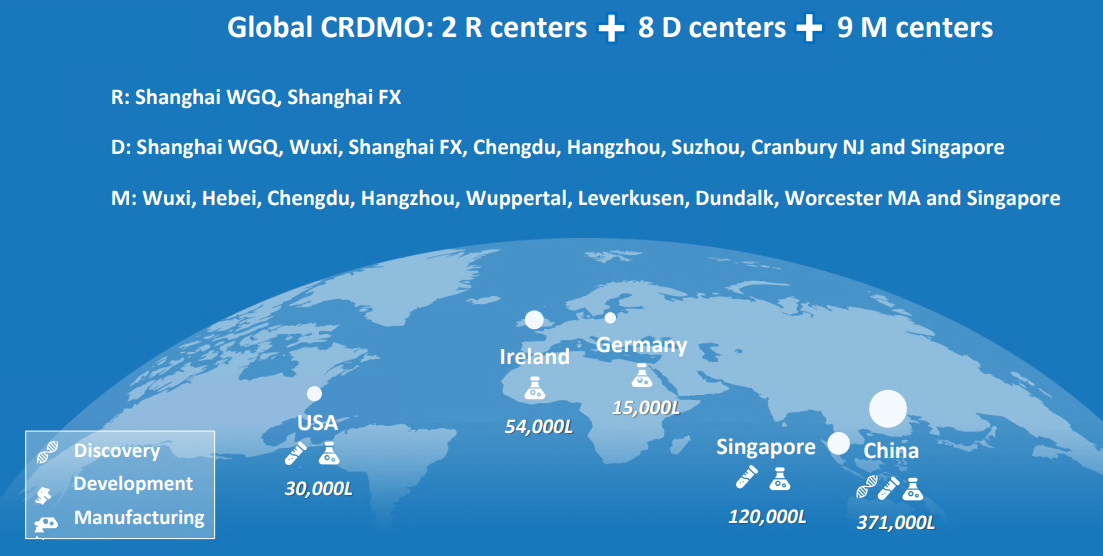

WuXi Biologics занимается аутсорсингом для фармацевтических компаний по всему миру. Ее бизнес-модель известна как "CRDMO" - процесс, который охватывает весь цикл от разработки и тестирования препарата до его коммерческого производства. WuXi Biologics предоставляет услуги 20 крупнейшим фармацевтическим компаниям мира, а ее клиентская база состоит из почти 600 организаций.

Бизнес-модель WuXi Biologics

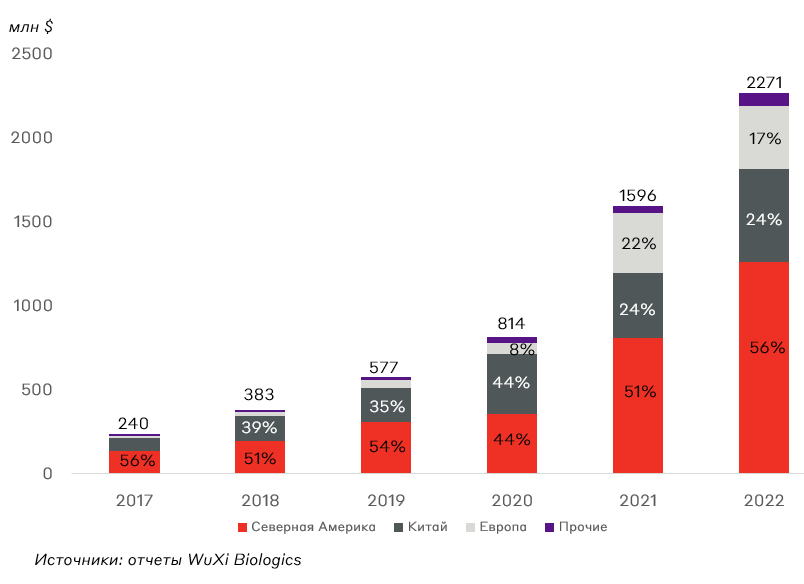

Это китайская компания со штаб-квартирой в одноименном городе Китая Wu Xi. Однако значимая часть ее бизнеса находятся за пределами Китая в США, Ирландии, Германии и Сингапуре, а основным рынком для компании является Северная Америка, с долей выручки 55,6%. Если откинуть фактор низкой базы, то Северная Америка еще и самый быстрорастущий рынок в портфеле WuXi Biologics.

Промышленные мощности WuXi Biologics на глобальной карте

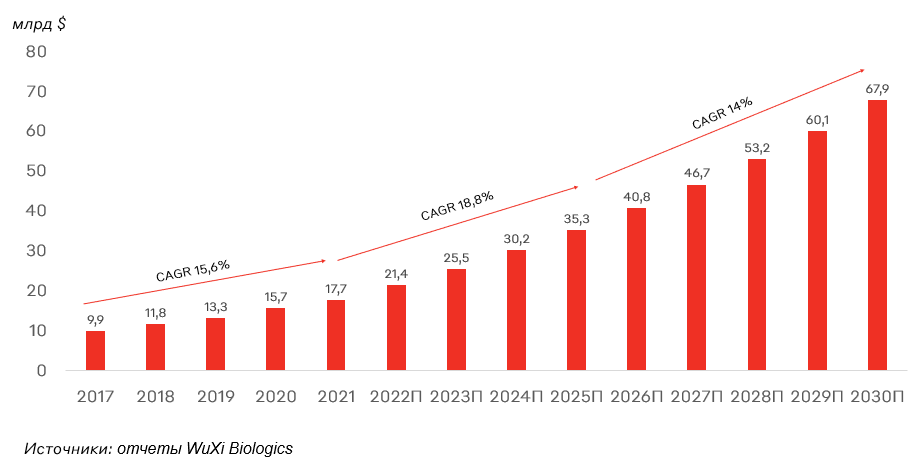

На данный момент глобальный рынок аутсорсинга в фармацевтике оценивается в $130 млрд, а его среднегодовой темп роста в ближайшие пять лет - на уровне 11,5%. Спрос на рынке формируют, как крупные фармацевтические компании по типу Pfizer и J&J, которые таким образом стремятся оптимизировать издержки своего производства, так и маленькие начинающие организации не имеющие своих мощностей.

Глобальный рынок аутсорсинга биофармацевтики

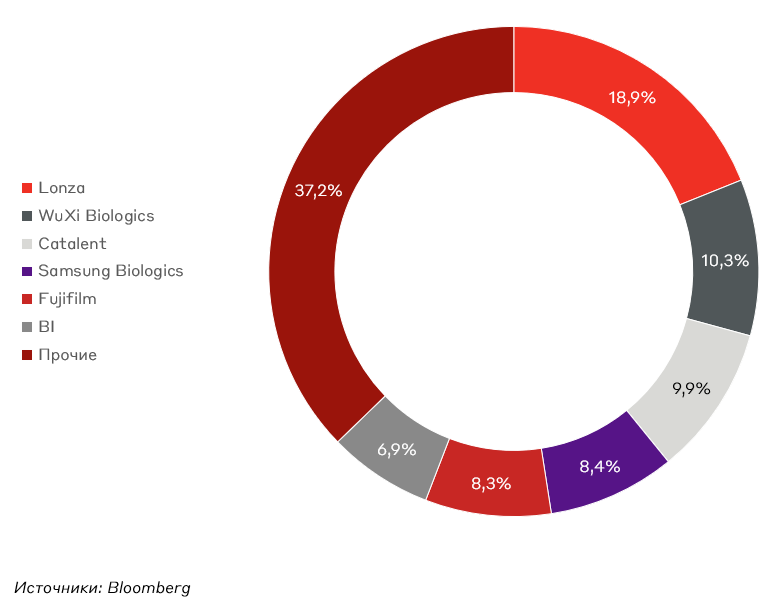

Компания позиционирует себя лидером биофармацевтического аутсорсинга, где занимает второе место (первое у Lonza) с долей рынка 13%. Это более узкая ниша (в рамках всего рынка фармацевтического аутсорсинга) общим объемом около $20 млрд и среднегодовым темпом роста 19% в ближайшие 3 года. В данном сегменте ее конкурентами являются: Lonza Group, Samsung Biologics, Boehringer Ingelheim Group, Fujifilm Diosynth Biotechnologies USA, Catalent. Также WuXi Biologics крупнейший игрок биофармацевтического аутсорсинга в Китае с долей рынка 80%.

Ключевые игроки на глобальном рынке биофармацевтического аутсорсинга

Финансовые показатели компании

За пять лет выручка компании выросла в 9 раз и достигла $2.2 млрд. Такие темпы роста были достигнуты двумя компонентами. Во-первых, органический рост - увеличение спроса со стороны крупных компаний, на которых приходит 40% выручки WuXi Biologics. Во-вторых, это покупка новых производственных мощностей в Европе и США, где на ее глобальных клиентов приходится 75% продаж. В ближайшие три года среднегодовой темп роста выручки WuXi Biologics оценивается на уровне 30%.

Динамика выручки WuXi Biologics

Несмотря на значительные темпы роста, компания поддерживает высокий уровень рентабельности бизнеса по EBITDA и чистой прибыли, в 2022 году они находились на уровне 44,9% и 29,8% соответственно. При этом средние значения этих показатели за последние 5 лет равны 44% и 29% соответственно.

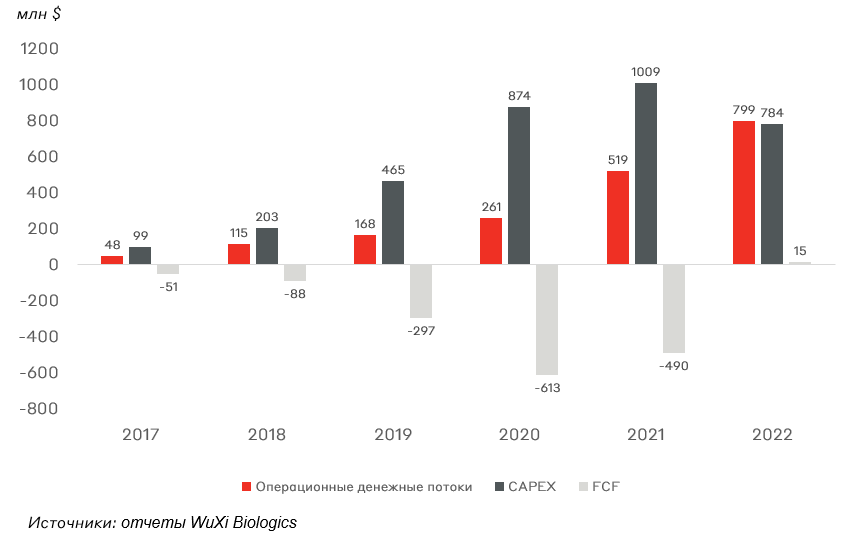

Из-за высоких темпов роста эмитента его свободный денежный поток до 2022 года был отрицательным. При этом с 2017 года показатель Net Debt/EBITDA также был отрицательным, в том числе благодаря регулярным SPO. В целом, это общепринятая стратегия для быстрорастущих компаний. Стоит отметить, что в 2022 году компания решила запустила программу обратного выкупа акций и уже выкупила около 1,5% своих акций.

Риски

- Замедление темпов роста выручки или даже её снижение на фоне роста протекционизма и деглобализационных процессов в мире.

- Утрата контроля или возникновение ограничений в американском сегменте бизнеса в случае усиления конфронтации между Китаем и США.

- Снижение рентабельности на фоне роста производственных издержек.

- Замедление темпов роста компании из-за снижения инвестиций в антиковидные вакцины.

Стоит ли покупать?

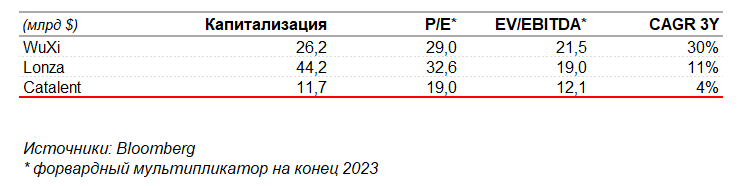

Если рассматривать стоимость WuXi Biologics с поправкой на ее темпы роста относительно ближайших конкурентов, то она выглядит сравнительно дешево. И для этого есть две причины. Во-первых, WuXi Biologics - китайская компания (со своими рисками), а Lonza и Catalent - западные. Во-вторых, у компании высокая зависимость от западных рынков. Если раньше диверсификация была преимуществом, то сейчас - это источник риска.

Мы смотрим на компанию нейтрально. Нам нравится бизнес-модель компании, а также её устойчивый баланс и высокая рентабельности, которые формируют хороший потенциал роста акций. Впрочем, в текущем рыночном моменте стоит обратить внимание на источники рисков. Компания определенно будет фаворитом в случае снижения градуса напряженности между США и Китаем, но сейчас стоит ограничивать вес бумаги в портфеле не более 3%.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.