Первичные размещения

В последние недели недели мы наблюдаем улучшение макроданных. Месячная инфляция с учетом сезонности (SAAR) снизилась с 14% годовых в декабре до 7,6% годовых в феврале. Инфляционные ожидания также прошли пик: 12,9% в марте после 14,0% в январе. Темпы роста кредитования сократились с 2% в конце прошлого года до 0% в месяц с начала года. А на прошлой неделе Набиуллина заявила, что ЦБ рассчитывает на среднюю ключевую ставку в 2025 году по нижней границе прогноза (19%). Это означает, что “ключ” может снизиться примерно до 16% к концу 2025 года.

В данном материале мы рассмотрим предстоящие размещения эмитентов инвестиционного рейтинг.

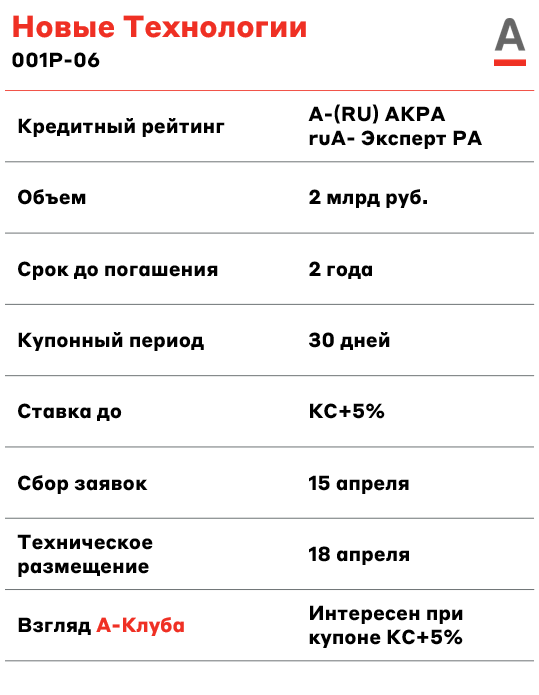

Важно! Компания отменила размещение выпуска с фиксированным купоном и решила оставить только флоатер.

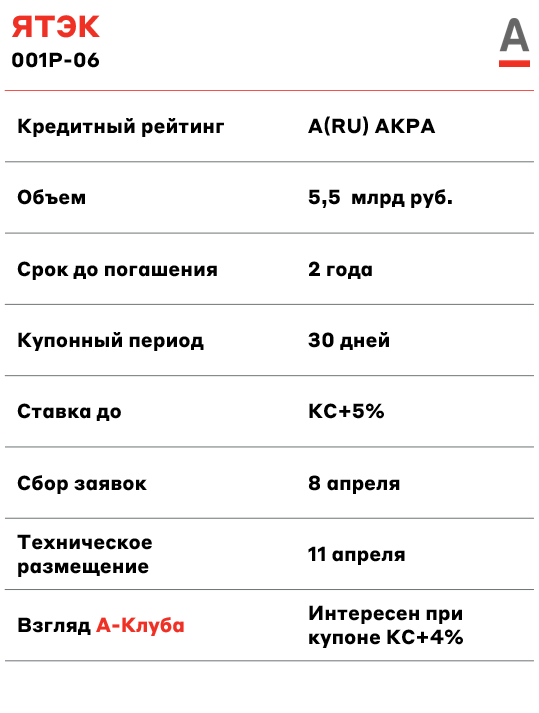

ЯТЭК — основное газодобывающее предприятие Республики Саха (Якутия), занимая 80% в общей добыче газа Якутии. Входит в топ-7 российских независимых газодобывающих компаний по объему добычи (1,9 млрд куб. м). ЯТЭК является единственным предприятием, которое снабжает газом центральные районы Якутии, а также входит в перечень системообразующих предприятий РФ.

У ЯТЭКа повышенная долговая нагрузка. По данным за 2024 год, чистый долг/EBITDA составил 2,5x.

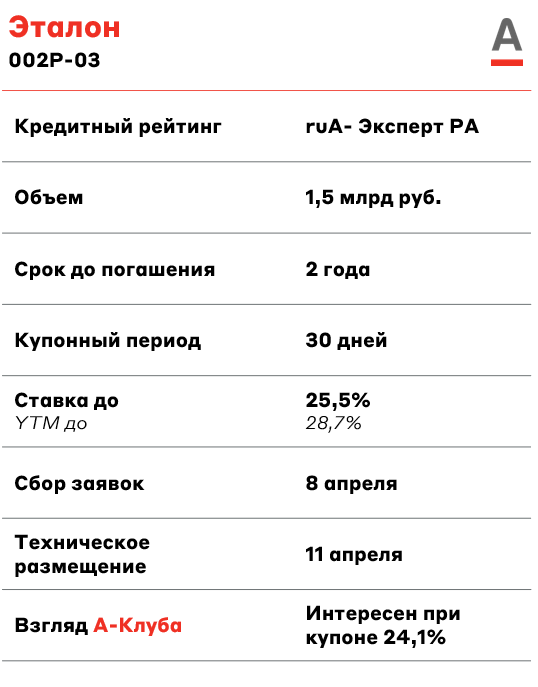

Эталон – одна из крупнейших российских девелоперских компаний, специализирующаяся на строительстве жилья в сегментах бизнес- и комфорт-класса. Также компания реализует проекты коммерческой недвижимости и ГЧП. По данным на 1 апреля 2025 года, Эталон входит в топ-10 крупнейших застройщиков России по объёмам текущего строительства.

У компании умеренная долговая нагрузка. В 2024 году соотношение чистого долга (с учётом эскроу) к EBITDA составило 2,1x, а покрытие процентных расходов EBITDA – 2,7x. При этом отношение чистого корпоративного долга к скорректированной EBITDA у эмитента составляет 2,4x.

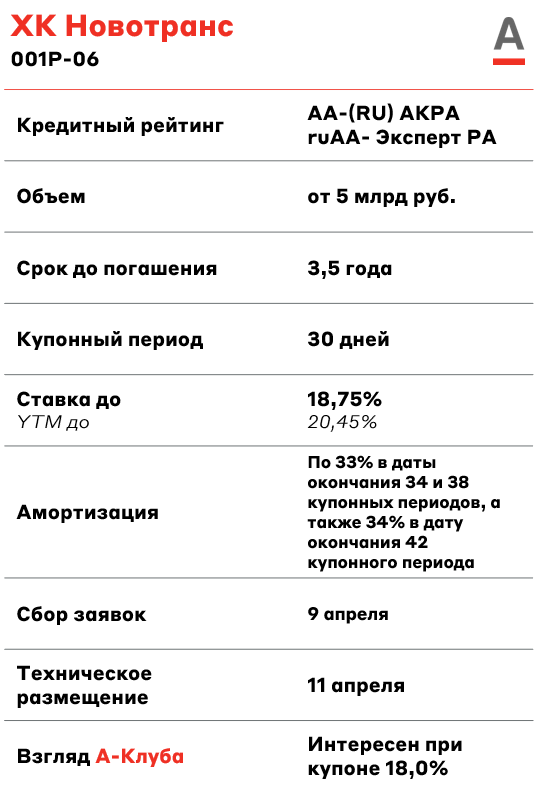

ХК "Новотранс" – один из крупнейших российских частных транспортных холдингов в сфере грузовых железнодорожных перевозок. В 2024 году объем перевозок компании составил 26,2 млн тонн. Кроме того, холдинг входит в топ-3 игроков вагоноремонтного рынка с совокупной долей 15%.

Компания сохраняет умеренную долговую нагрузку. По итогам 2024 года соотношение чистый долг/EBITDA – 1,7x. При этом бизнес демонстрирует высокую рентабельность (рентабельность по EBITDA 50%), что обеспечивает эмитенту финансовую устойчивость и позволяет комфортно обслуживать текущие долговые обязательства.

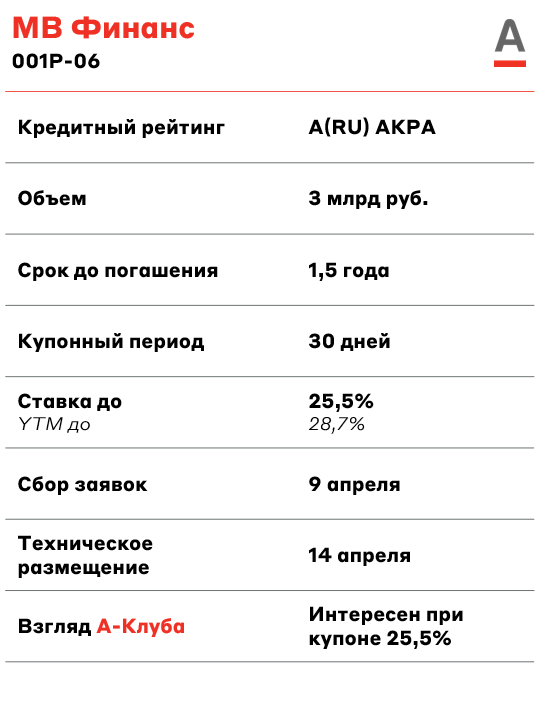

МВ Финанс (входит в группу М.Видео — Эльдорадо) является крупнейшим сетевым магазином цифровой и бытовой электроники в России. На конец марта 2024 года в состав сети входило 1226 магазина в 362 городах страны.

У компании повышенная долговая нагрузка. По данным на 1-е полугодие 2024 года, соотношение чистый долг/EBITDA составило 3,9x, а покрытие процентных платежей EBITDA – 1,0x. Однако компания провела докапитализацию на 30 млрд руб. (размер чистого долга был 79 млрд руб.), что улучшит долговую нагрузку эмитента.

Газпром — российская государственная энергетическая компания, крупнейший в мире производитель природного газа и один из ключевых игроков на мировом энергетическом рынке.

У компании повышенная долговая нагрузка. По данным за 9 месяцев 2024 года, соотношение чистый долг/EBITDA составило 2,46x.

*YTM не выше значение КБД +350 б.п.

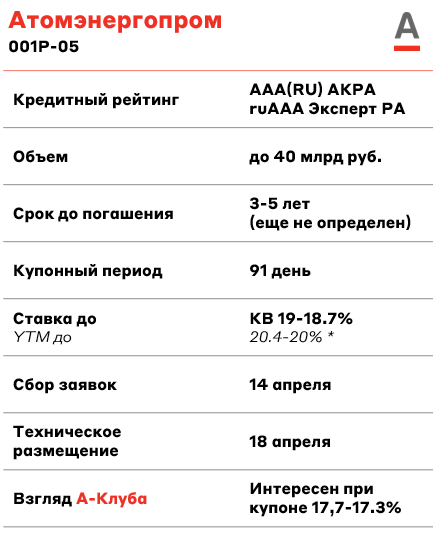

Атомэнергопром является консолидирующей компанией гражданских активов государственной корпорации по атомной энергии Росатом. Эмитент объединяет предприятия, связанные с обеспечением функционирования ядерного топливного цикла, строительством и эксплуатацией атомных электростанций, включая производство электроэнергии. Компания играет важную роль в обеспечении энергетической безопасности России и развитии высокотехнологичных отраслей промышленности.

По данным за 2024 год, соотношение чистый долг/EBITDA у Атомэнергопрома находится на уровне 3,9x. Однако данная долговая нагрузка является приемлемой, поскольку у компании есть доступ к льготному кредитованию, что отражается в высоком показателе покрытия процентных платежей ICR (EBIT/процентные расходы) на уровне 6,1x.

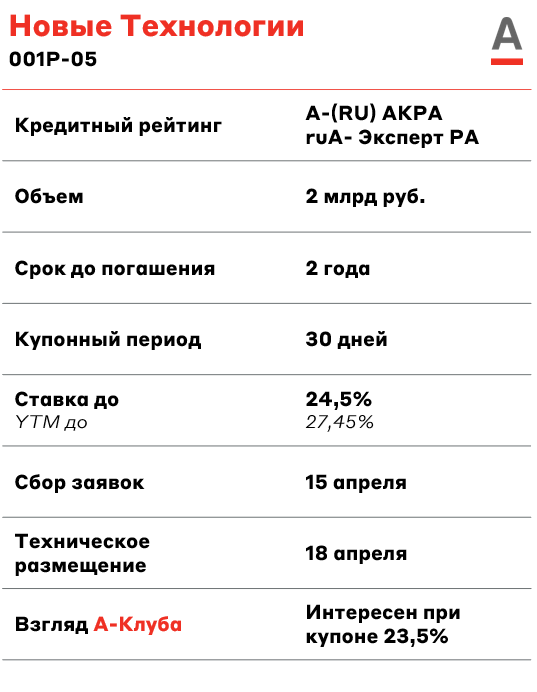

Новые технологии специализируются на разработке и производстве погружного оборудования (насосов) для добычи нефти, а также входит в топ-5 российских производителей в данном сегменте. Помимо этого компания оказывает услуги по аренде, сервисному обслуживанию и ремонту погружного оборудования.

У эмитента умеренная долговая нагрузка. По данным за 9 месяцев 2024 года, отношение чистого долга к EBITDA составило 2,3x.

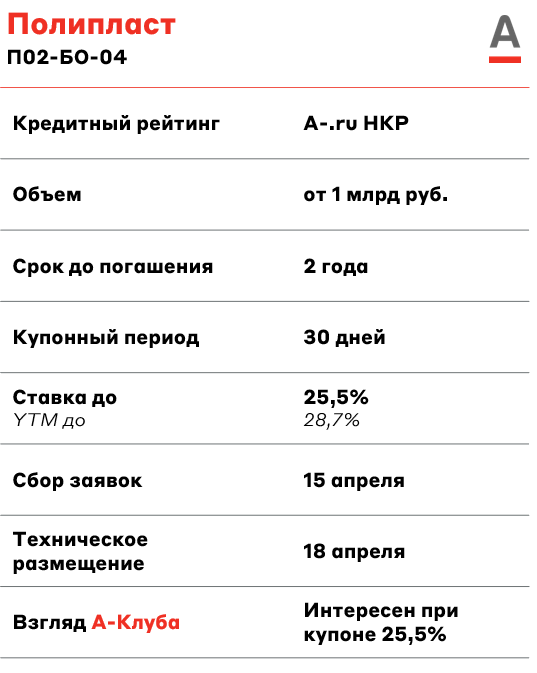

Полипласт — один из крупнейших нефтехимических холдингов России. Компания специализируется на производстве промышленных химикатов для строительной отрасли (лидер данного сегмента в РФ), а также выпускает промышленные химикаты для нефтедобычи, металлургии, кожевенной отрасли, производства чистящих и моющих средств. В состав холдинга входят 6 заводов и 4 научно-технических центра.

У Полипласта повышенная долговая нагрузка. За первое полугодие 2024 года соотношение чистый долг/EBITDA составило 4x. Значение коэффициента покрытия процентов (EBIT/%) составляет 2,1х.

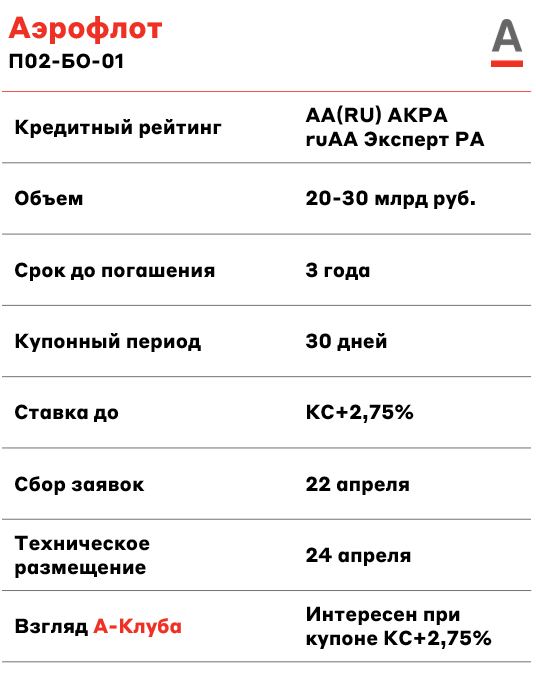

Аэрофлот — крупнейшая в РФ авиационная группа, объединяющая авиакомпании «Аэрофлот», «Россия» и лоукостер «Победа». Ключевым бенефициаром компании является государство (73,8% акций принадлежит РФ).

У Аэрофлота повышенная долговая нагрузка. По данным за 2024 год, чистый долг/EBITDA (с учетом лизинга) составил 2,6x. Показатель покрытия процентных расходов ICR (EBIT/процентные расходы) находится на уровне 1,3x

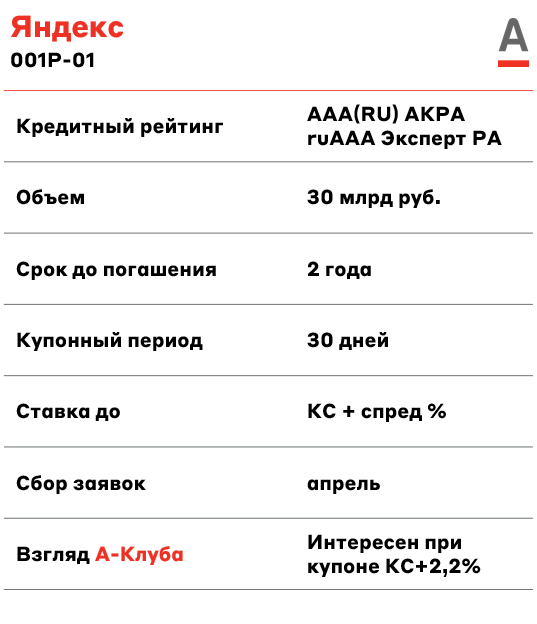

Яндекс — это российская технологическая компания, предоставляющая широкий спектр интернет-сервисов и продуктов. На текущий момент экосистема компании включает более 90 сервисов, ключевыми из которых являются поисковая система, сервис заказа такси, электронная коммерция и видео/аудиостриминг.

У компании комфортная долговая нагрузка. По данным за 2024 год, чистый долг/EBITDA (без учета расходов по операционной аренде) составил 1,3x. Показатель покрытия чистых процентных расходов скорректированной EBITDA – 7,9х.

Взгляд А-Клуба

Из предстоящих рублевых выпусков наиболее интересно выглядят выпуски ХК Новотранс 001P-06 и Атомэнергопром 001Р-05, а из валютных – Газпром капитал БО-001Р-12.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту