Первичные размещения: рынок в ожидании заседания ЦБ РФ

На прошлой неделе кривая доходности ОФЗ продолжила тенденцию снижения на ближнем конце до трех лет и незначительного роста на оставшемся промежутке кривой. Это отражает уверенность инвесторов в том, что регулятор не прибегнет к повышению ключевой ставки на заседании ЦБ РФ в следующую пятницу 28 апреля на фоне замедляющейся инфляции.

Так за неделю с 4 по 10 апреля рост цен в помесячном выражении замедлился до 0,11% м/м (0,13% предыдущее значение), а в годовом выражении темпы снизились до 3,15% г/г (3,29% предыдущее значение). Основной вклад в замедлении инфляции стали цены на плодоовощную продукцию.

12 апреля Минфин провел очередные аукционы ОФЗ, на которых разместил ОФЗ-ПД 26241 и ОФЗ-ИН 52005 на 31,3 и 5,1 млрд руб. соответственно. Существенного давления на рынок ОФЗ это не оказало, да и аукцион прошёл без значимой премии к рынку.

На рынке замещающих облигаций (ЗО) наблюдается рост доходности. Главным фактором выступает фиксация позиций со стороны инвесторов, которые использовали этот тип инструмента в качестве квази-валютной позиции. Так доходность (YTW) индекса замещающих облигаций Сbonds в прошедшую пятницу достигала 8,89%, а ряд инструментов предлагает отличную премию к рынку. Впрочем, мы считаем, что текущий уровень доходности по ЗО выглядит привлекательно для долгосрочного инвестора, поскольку на текущий момент не наблюдается значимых предпосылок для значительного укрепления курса рубля, к примеру ниже 75 рублей за доллар США.

В корпоративном сегменте на прошлой неделе состоялось два размещения. Компания ФосАгро провела букбилдинг объемом выпуска в 2 млрд юаней и сроком обращения три года. Ставка купона по нему составила LPR (loan prime rate; 1 год) + 1,2% годовых. Также в прошедшую пятницу Газпром нефть провел сбор заявок на облигации с плавающим купоном в ходе которого объем книги был увеличен с 15 до 22 млрд руб. В целом, стоит обратить внимание на один интересный момент, что за последнее время два крупных эмитента - Газпром и Газпром нефть - предложили рынку облигации с плавающими ставками. Возможно, они ожидают возвращение разговоров о снижении процентных ставок...

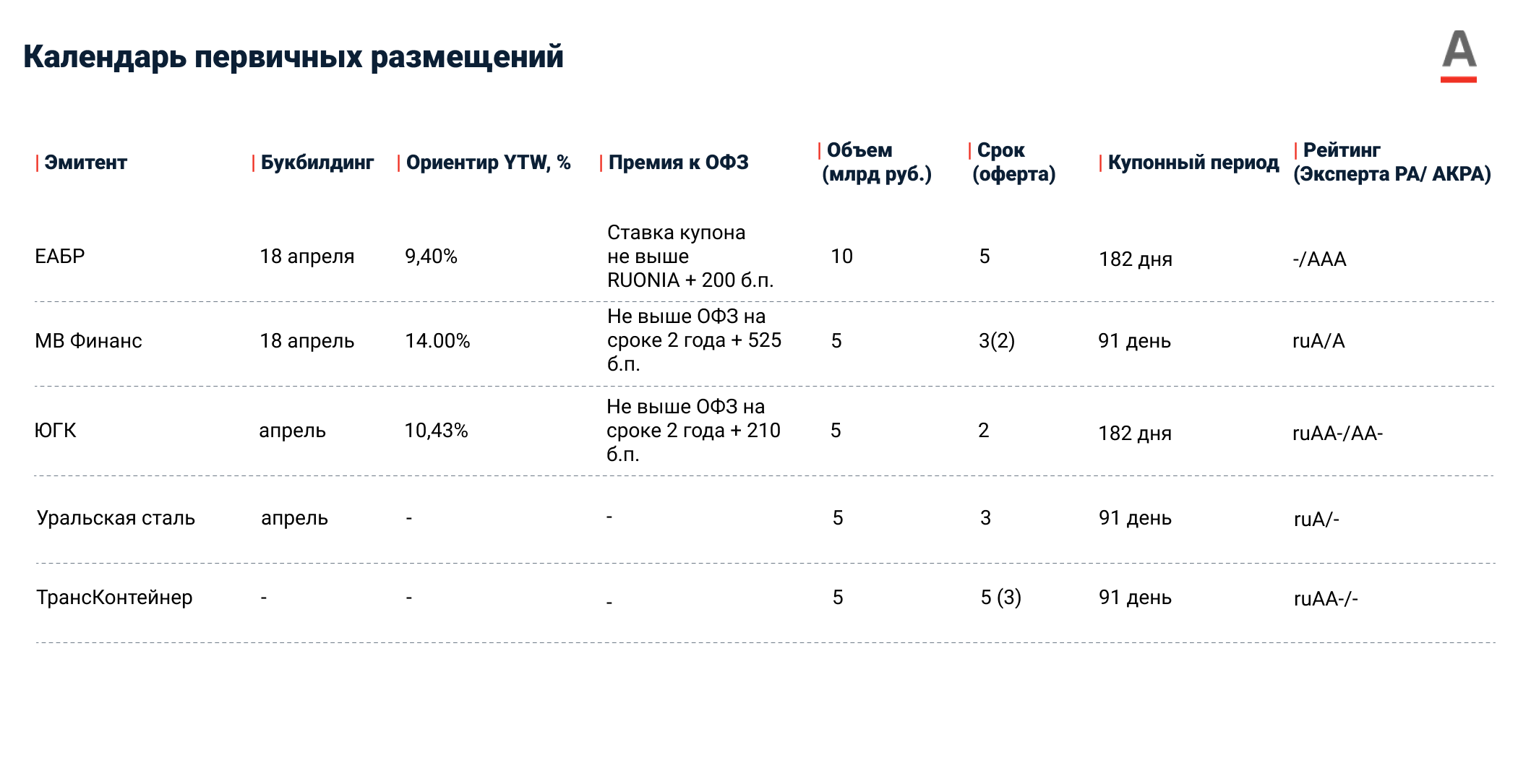

18 апреля пройдет сбор заявок в рамках нового размещения ЕАБР с доходностью на уровне 9.4% годовых. Выпуск выглядят привлекательно. Впрочем, до конца месяца на рынок должен выйти золотодобытчик ЮГК с дебютным рублевым выпуском, который выглядит еще интереснее с точки риск/доходности и предлагает доходность на уровне 2-2.5 летних ОФЗ + 210 б.п. На размещение МВ Финанс, сбор заявок на которое пройдет 18 апреля смотрим умеренно-негативно, так как видим значительные кредитные риски у эмитента. Также до 19 мая Селигдар оставил открытой книгу на золотые облигации. Подать заявку на участие в данном выпуске вы можете перейдя по ссылке здесь.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.