Влияние санкций на платежеспособность РФ

Заморозка резервов, снижение кредитных рейтингов, закрытие международного рынка капитала, риск дефолта. Все это фразы в последние недели как никогда часто звучат в отношении России. Мы постарались непредвзято рассмотреть основные показатели финансовой устойчивости РФ в новых реалиях.

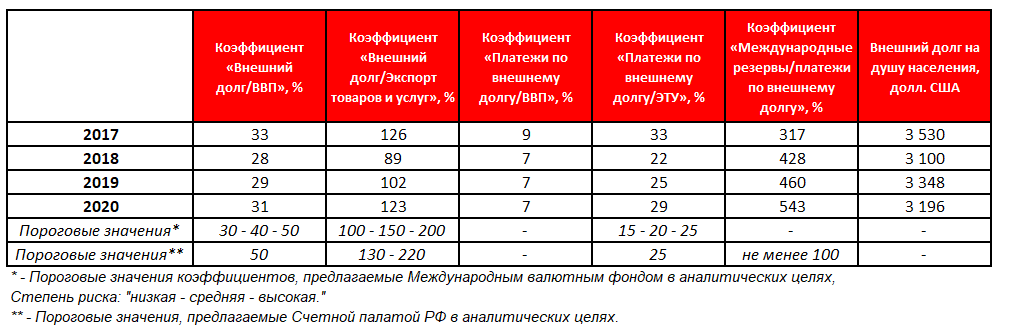

Банк России для анализа долговой устойчивости РФ использует следующие коэффициенты и критерии надежности:

- Коэффициент «Внешний долг / ВВП», %

- Коэффициент «Внешний долг / Экспорт товаров и услуг (ЭТУ)», %

- Коэффициент «Платежи по внешнему долгу / ВВП», %

- Коэффициент «Платежи по внешнему долгу / ЭТУ», %

- Коэффициент «Международные резервы / платежи по внешнему долгу», %

- Внешний долг на душу населения, долл. США

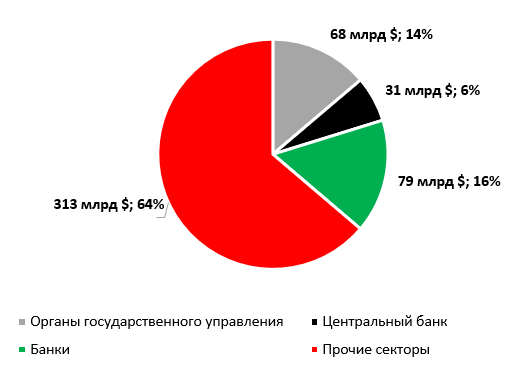

Все эти коэффициенты показывают устойчивость экономики РФ к внешним шокам, показывают ее платежеспособность и возможность покрывать долг и платежи по долгу золотовалютными резервами. Важно отметить, что в коэффициентах рассматривается совокупный долг всех эмитентов РФ (суверенный, банковский и т.д.). Структура на 01/10/2021 представлена ниже:

По итогам 2017-2020 гг. РФ выглядела отлично по всем направлениям, риск был либо низким, либо средним. Единственный коэффициент, который выбивался за рекомендуемые значения было отношение платежей по долгу к экспорту товаров и услуг.

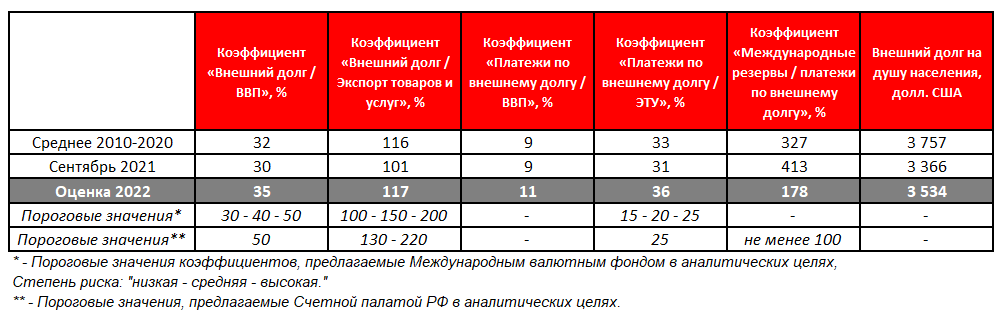

Что произойдет с этими коэффициентами после введенных ограничений? Речь, прежде всего, идет о заморозке внешних резервов и ограничений по экспорту.

За вводные мы берем что:

1. Объем долга увеличится незначительно (+5%), мы принимаем во внимание отсутствие возможности привлечения долга с внешних рынков, высокие ставки на рублевые займы, а также большой объем экспортных доходов бюджета и корпоративных эмитентов.

2. ВВП сократится на 10% - агрессивная оценка. По мнению многих экономистов, эффект санкций на ВВП РФ будет на уровне 7%.

3. Экспорт товаров и услуг снизится на 10%. Объем экспорта будет поддерживаться ростом цен на товарных рынках, но регуляторные ограничения на экспорт товаров как внутри страны, так и со стороны контрагентов будут оказывать давления на объем поставок. Стоит отметить, что формально торговый баланс РФ должен вырасти за счет значительного сокращения импорта из западных стран, то есть фактический приток безналичной валюты в страну может даже вырасти. Напомним, что по итогам 2015 года сальдо по счету текущих операций выросло до 5% от ВВП по сравнению с 1,5% на конец 2013 года.

4. Платежи по долгу вырастут на 7% - в соответствии с ростом объема долга и увеличением процентных расходов по займам.

5. Международные резервы, как один из столпов финансовой устойчивости, мы сократим более чем на 50%, с 615 до 283 млрд долл., то есть сохранив в них только юани, золото и «незамороженные» активы (на основании структуры на середину 2021 года - последние доступные публичные данные).

Все вводные приводят к следующему результату:

По итогам расчетов мы видим, что даже с учетом снижения уровня резервов на 50%, коэффициент остается в 1,8 раза выше рекомендаций Счетной палаты. Уровень долга относительно ВВП и экспорта по-прежнему низок, а основное опасение идет со стороны объема платежей по долгу, относительно экспортной выручки, по нему наблюдается «высокий риск», но даже он на уровне средних значений за последние 10 лет.

Таким образом, введенные против РФ санкции в целом негативные для экономики РФ, но с точки зрения платежеспособности формально страна остается в нормальном состоянии и имеет возможности выполнять свои обязательства. Очевидно, «мусорный» рейтинг РФ явно не соответствует.

Однако текущие ограничения на перевод денег за границу и предписание осуществлять выплаты по внешним долгам в рублях могут привести к техническому дефолту, как минимум в отношении нерезидентов, что и объясняет столь резкое снижение рейтингов от международных агентств.

Кроме того, стоит отметить, что наш прогноз построен с горизонтом на 1 год. Если введенные внешние ограничения будут сохраняться и/или усиливаться, на горизонте 2-3 лет мы увидим значительную эрозию основных метрик финансовой устойчивости. Пока же обязательным условием для платежеспособности эмитентов РФ остается доступ к внешним товарным рынкам, посредством которых и будет осуществляться экспорт и поступление валютной выручки в страну.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту