Индекс VIX, как он может помочь определить точку входа в рынок?

Мы хотим рассмотреть как нелинейные технические индикаторы могут позволить определять экстремумы на фондовых рынках. А именно, как VIX (индекс страха) на S&P 500 помогает определить точку входа в лонг. Разберем вопрос с 2000 года и посмотрим на эффективность данных покупок.

Для анализа нам нужны индекс VIX и RSI (Relative Strength Index, Индекс относительной силы) на него.

Что такое индекс VIX?

Фактически это показатель волатильности фондовых рынков, который рассчитывается исходя из цен опционов на индекс широкого американского рынка S&P500. Для подсчета используются опционы со сроком исполнения в 23–27 дней. VIX представляет собой значение подразумеваемой волатильности, умноженное на 100. Например, если VIX равняется 20, это подразумевает волатильность в 20%.

RSI – осциллятор, который имеет вполне понятную формулу расчета, но большинство тех, кто его хотя бы раз использовал как индикатор не скажет как он рассчитывается, поэтому мы просто покажем, как его можно использовать (стандартный, по значениям закрытия, 14 дней).

Когда же можно рассматривать покупки на рынке после коррекции?

Один из наших ответов - когда RSI на индекс VIX превысит 70 пунктов.

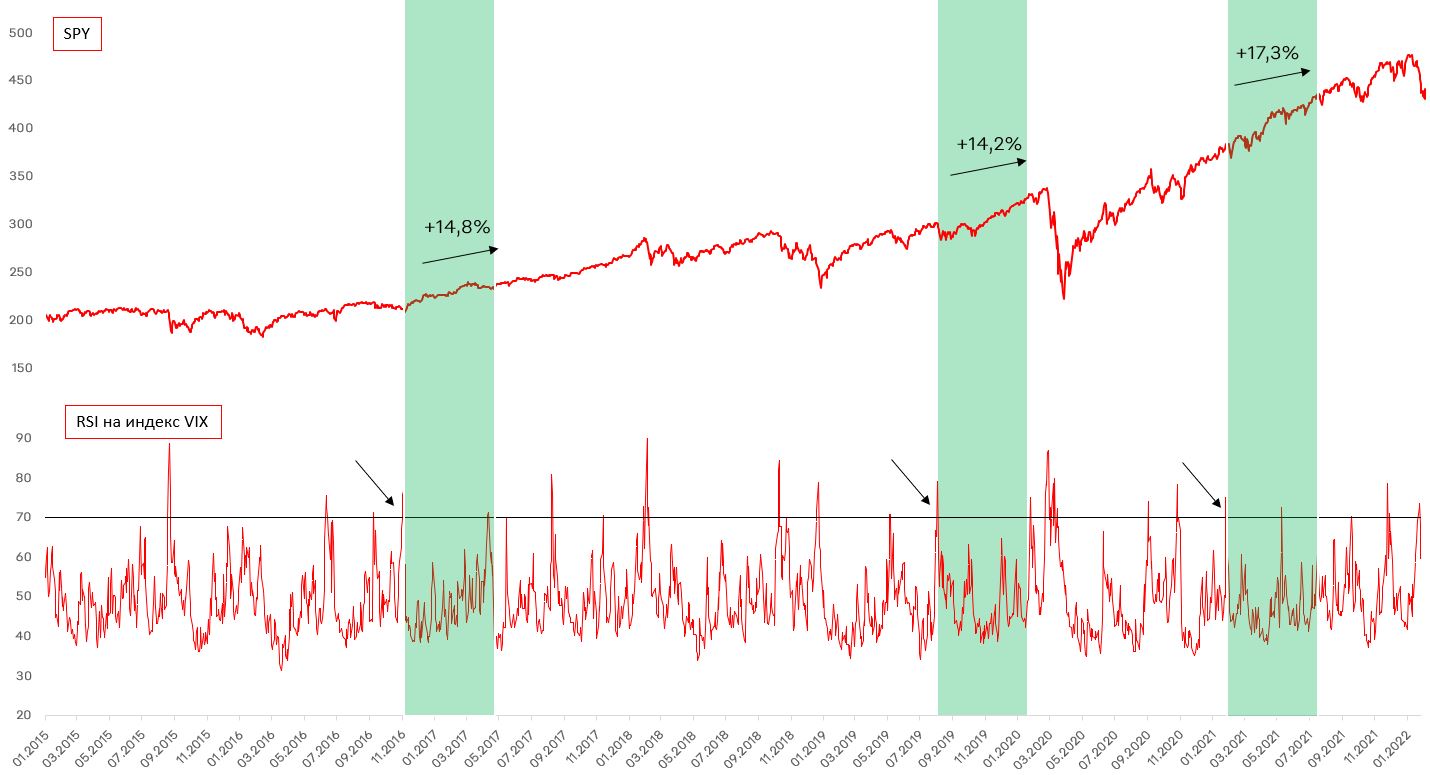

Покажем графически (январь 2015 - январь 2022):

Для наглядности выделили несколько диапазонов продолжительностью 6 месяцев. Нет, не каждая такая покупка принесет около 14-17% за 6 месяцев.

Статистика с 2000 года говорит, что дней, когда RSI индекса VIX выше 70 пунктов всего 106. Если покупать SPY ETF, в такие дни, то средняя доходность составляет 6,49% на перспективу 6 месяцев. 21 покупка из 106 была с отрицательной доходностью (-11,3%) за тот же период, то есть более 80% принесли плюс, который составил в среднем +10,9% за полгода.

К чему это мы все, всплески волатильности длятся не один день, соответственно реальных возможностей для усреднения за 21 год (более 5250 дней) не 106 (т.е. около 2%), а кратно меньше. А в конце января 2022 года было сразу 3 таких дня, которые, наверняка могли сигнализировать о локальном развороте.

Мы считаем, что текущий всплеск - это хорошая возможность для покупки, которую можно использовать для утилизации части свободных денежных средств в портфеле.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту