Глобальные рынки: обновлённый взгляд

Взгляд на макро

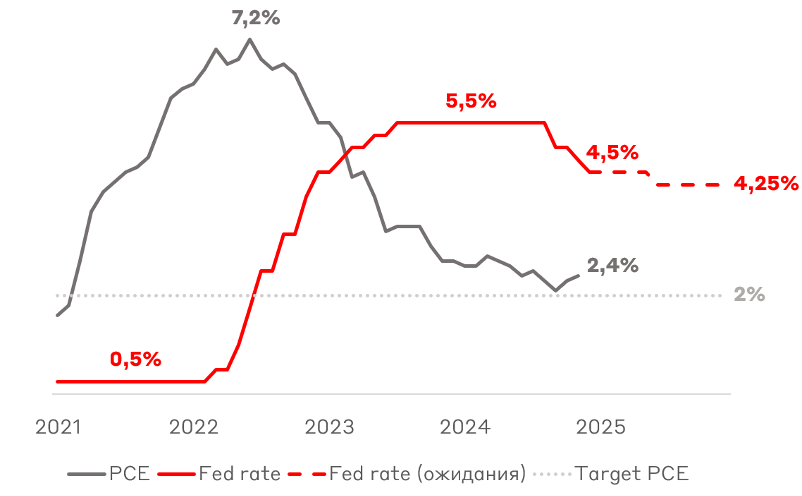

Начиная с 2021 года, экономика США находилась под значительным инфляционным давлением. Основными причинами стали последствия пандемии и мягкость денежно-кредитной политики (ДКП) ФРС. В итоге инфляция (PCE) к середине 2022 года достигла 40-летнего максимума - около 7%. В ответ ФРС всё же начал цикл значительного ужесточения. Регулятор сохранял ставку на уровне выше 5% в течение почти двух лет, и только осенью 2024 года запустил цикл снижения – начиная с сентября, ставка была снижена на 1 п.п. до 4,5%. Жесткая политика ФРС, нормализация рынков после пандемии и рост иммиграции (снижение жесткости рынка труда) привели к ослаблению инфляционного давления.

Главной неожиданностью для всех стал высокий уровень устойчивости экономики США – снижение инфляции произошло на фоне сохранения экономического роста. Этому способствовало повышение производительности труда (прежде всего за счет инноваций в полупроводниках и IT) и приток рабочей силы за счет иммиграции. Экономика США избежала рецессии, и на рынке реализуется сценарий «мягкой посадки». Инфляция по итогам осени 2024 года приблизилась к таргету ФРС в размере 2%.

Инфляция (PCE) и ставка ФРС (Fed rate)

Источник: Bureau of Economic Analysis

Однако на последнем заседании 18 декабря ФРС ужесточил риторику. Теперь в 2025 году ожидается два снижения ставки, а не четыре, как прогнозировалось ранее. Изменение риторики ФРС преимущественно обусловлено неопределенностью относительно будущей политики Дональда Трампа, считающейся проинфляционной. Ожидается, что на конец 2025 года ставка ФРС достигнет уровня 4,25%.

В 2025 году рынок ожидает замедления экономического роста в США из-за отложенного эффекта жесткой ДКП, а также фактора X в виде политики Дональда Трампа. Баланс рисков смещен в проинфляционную сторону. В базовом сценарии ожидаем, что инфляция в 2025 году останется выше таргета ФРС. Это определит более жесткую риторику ФРС и подтвердит ожидания рынка по более медленному снижению ставки.

Факторы, определяющие инфляцию

Источник: А-Клуб

Политика Трампа, судя по предвыборным заявлениям, также будет проинфляционной. Основные тезисы – ужесточение иммиграционного процесса, которое повысит жесткость на рынке труда, а также введение импортных тарифов, которое вызовет удорожание товаров. Основные тарифы будут приняты в отношении Китая.

Однако важно понимать, что реальные действия нового президента могут расходиться с ожиданиями, как это было в течение 1-го срока. Поэтому на рынке сохраняется неопределенность – будет ли в действительности политика Дональда Трампа совпадать с его предвыборной риторикой.

Резюмируя, экономика США, вероятно, преодолела период повышенной инфляции, при этом сохранив высокие темпы экономического роста. Однако в случае реализации проинфляционной политики Дональдом Трампом, темп снижения инфляции замедлится, и ставки останутся на уровне выше 4%.

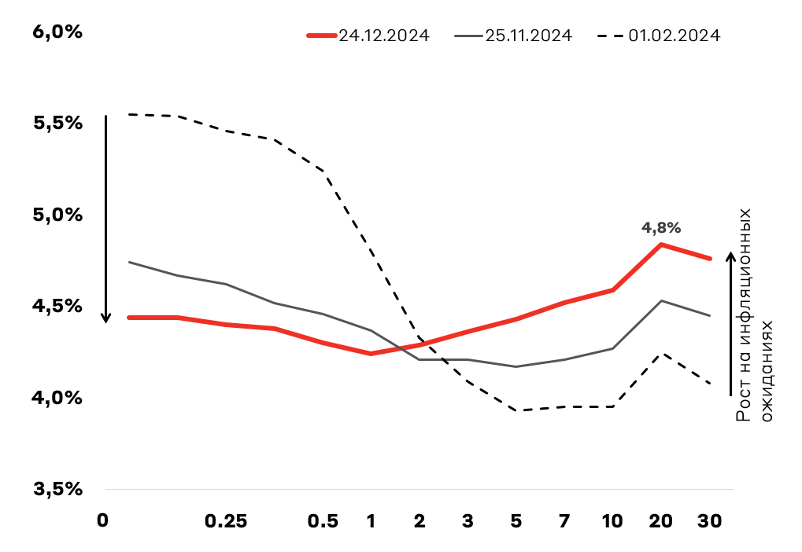

Рынок казначейских облигаций США

Снижение ставки ФРС привело к снижению доходности коротких US Treasuries с дюрацией до 2 лет. На длинном и среднем участках кривой US Treasuries во втором полугодии 2024 г., наоборот, наблюдается рост доходности. Это связано с агрессивным снижением ставки на фоне роста инфляционных ожиданий рынка, которые определяют движение дальнего и среднего конца кривой. Дополнительно участники рынка стали закладывать инфляционные риски, связанные с реализаций предвыборных обещаний Трампа.

Динамика доходности US Treasuries c начала 2024 г.

Источник: FRED

Мы ожидаем, что кривая US Treasury продолжит нормализовываться за счет снижения доходности короткого участка кривой и нейтральной динамики – длинного и среднего. Учитывая разворот в риторике ФРС, отыгрывать историю коротких ставок лучше в инструментах денежного рынка. Сейчас стратегически покупка длинных облигаций с доходностью вблизи 5% выглядит привлекательно.

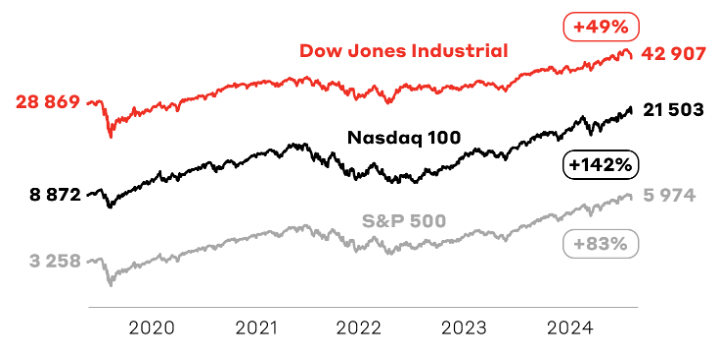

Акции США

С января 2020 года американский рынок акций продемонстрировал выдающийся рост по ключевым индексам, несмотря на коронавирусный и геополитический кризисы 2020 и 2022 гг. Топливо рынку дала “мягкая посадка” экономики и бум биг-техов, связанный с феноменом внедрения искусственного интеллекта.

Динамика индексов рынка США с начала 2020 г.

Источник: А-Клуб; Investing

Однако на текущий момент ситуация на рынке несколько ухудшилась из-за паузы ФРС в темпах снижения учетной ставки. На фоне этого в последние недели количество снижающихся бумаг в S&P 500 превышало количество растущих. Среднесрочный риск исходит со стороны корпоративных прибылей (EPS). По данным FactSet, компании из индекса S&P 500 покажут более слабую динамику выручки и прибыли в Q4 2024 по сравнению с прогнозами аналитиков. Впрочем, инвестиционные дома остаются умеренно оптимистичными относительно EPS 2025 года, ожидая расширение роста прибылей в том числе за пределами «Великолепной семёрки» MAG 7 (Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta (признана экстремистской организацией и запрещена на территории РФ) и Tesla). Ключевой катализатор – снижение корпоративного налога на прибыль, что улучшит EPS на 4% в 2025 году.

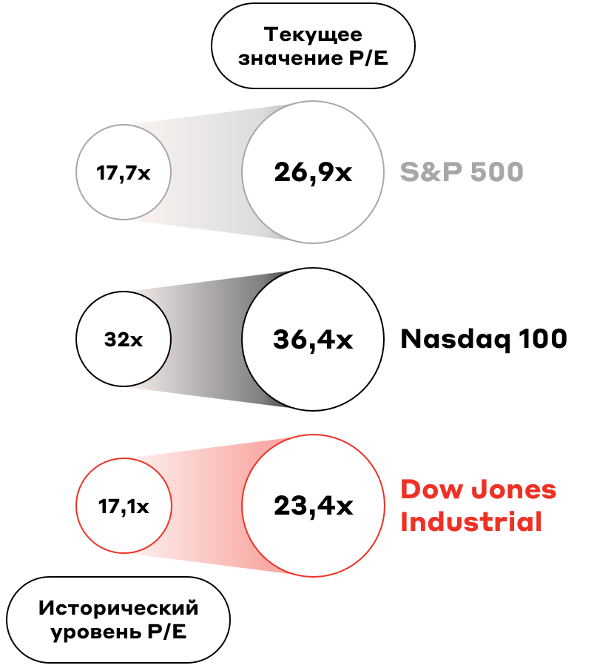

Рынок сейчас торгуется дороже исторических средних по мультипликаторам основных индексов. Умеренный негатив в Q4 2024 может благоприятно повлиять на показатели перекупленности, снизив значения мультипликаторов, что в свою очередь позволит продолжить рост рынка.

Мультипликатор P/E индексов рынка США

Источник: А-Клуб; Bloomberg

Гипотезу о перекупленности рынка подтверждает и известный индикатор Баффета (отношение капитализации фондового рынка к ВВП), находящийся на рекордно высоком уровне. На фоне этого фонд самого Уоррена Баффета Berkshire Hathaway накопил в денежных средствах рекордные $325 млрд (30% от AUM). Это может косвенно указывать на ожидание коррекции на рынке.

Несмотря на потенциальную дороговизну, аналитики ожидают позитивного перформанса ценных бумаг в 2025 году во всех отраслях, кроме потребительских товаров вторичного спроса. Даже с условием коррекции широкий рост индекса может продолжиться на фоне либеральной политики нового президента США в области налогообложения и регулирования, а также мер по защите внутреннего рынка.

Ожидания по доходности S&P 500 в 2025 г. по отраслям

Источник: А-Клуб; FactSet

В целом аналитики позитивно смотрят на 2025 год на рынке акций США. Из 10 инвестбанков, опрошенных Financial Times, 9 ждут роста S&P 500. Однако многие эксперты указывают на риски от неявных последствий политики Дональда Трампа.

Лучше рынка могут показать себя представители MAG 7, капитализация которой достигла $18 триллионов. Эти компании могут продолжить получать сверхдоходы от того, что являются лидерами рынка в секторах глобальных инноваций, потенциал которых огромен.

Аналитики также ожидают продолжения тренда на развитие ИИ, который поддержит развитие как биг-техов, так и компаний смежных отраслей. Однако рынок опасается, что эффект ИИ может быть переоценен.

Несмотря ни на что, рынок акций США силен, как и сильна экономика страны, пережившая «мягкую посадку». Возможно определенное снижение в рамках коррекции на перекупленности, но глобально рынку есть куда расти.

Рынок криптовалют

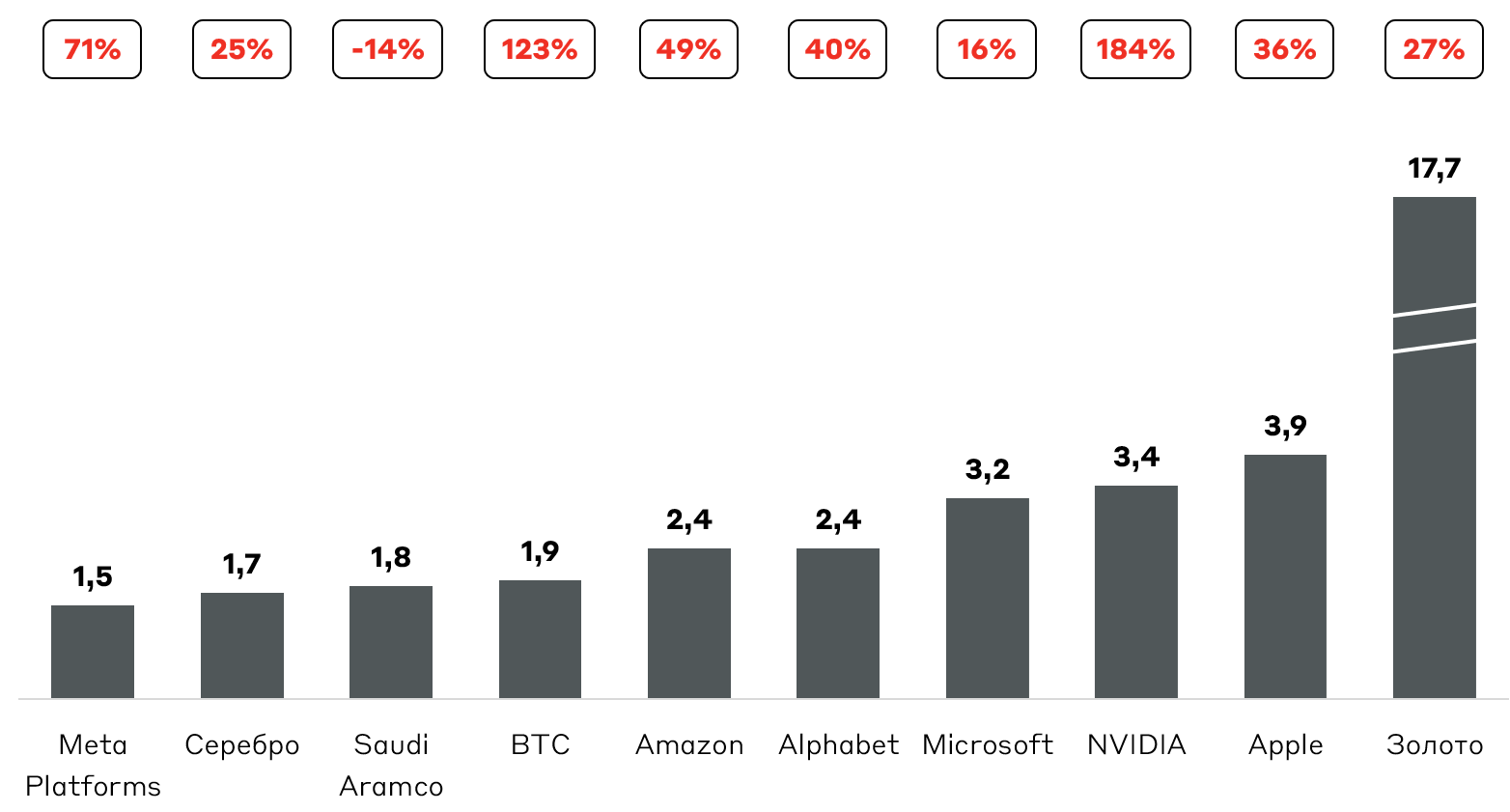

Криптовалюты – один из самых молодых, волатильных и доходных инструментов. За 2024 год биткоин (BTC) стал одним из лидеров по доходности, достигнув 7 места в мире по капитализации среди всех категорий активов.

Капитализация ($ трлн) и доходность активов с начала 2024 года

Источник: А-Клуб; TradingView; companiesmarketcap

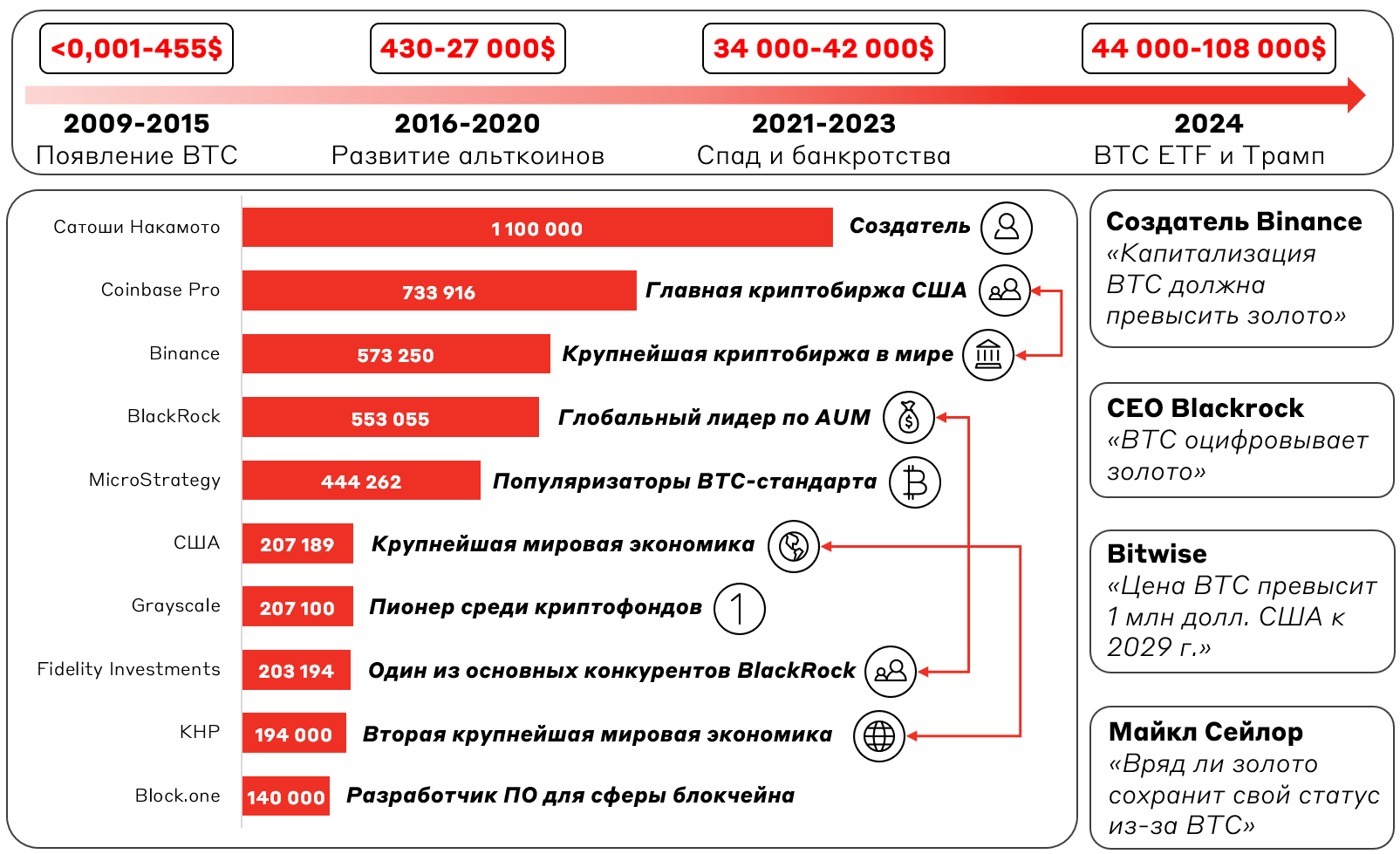

BTС является флагманом этого растущего рынка, его доля – около 57% (13% ETH, 4% USDT и 26% прочее). В 2025 году ожидается сохранение повышенного спроса со стороны как институциональных инвесторов (в основном BTC-ETF и компаний с BTC-стандартом), так и физических лиц. Рост цены будет подогреваться дефляционным характером BTC – ограничением предложения на 21 млн монет, из которых добыто примерно 19,8 (из них 1,6 млн потеряно, а 1,1 млн недоступны).

Структура владения BTC по топ-10 игрокам

Источник: Coinglass; Bitbo; Binance

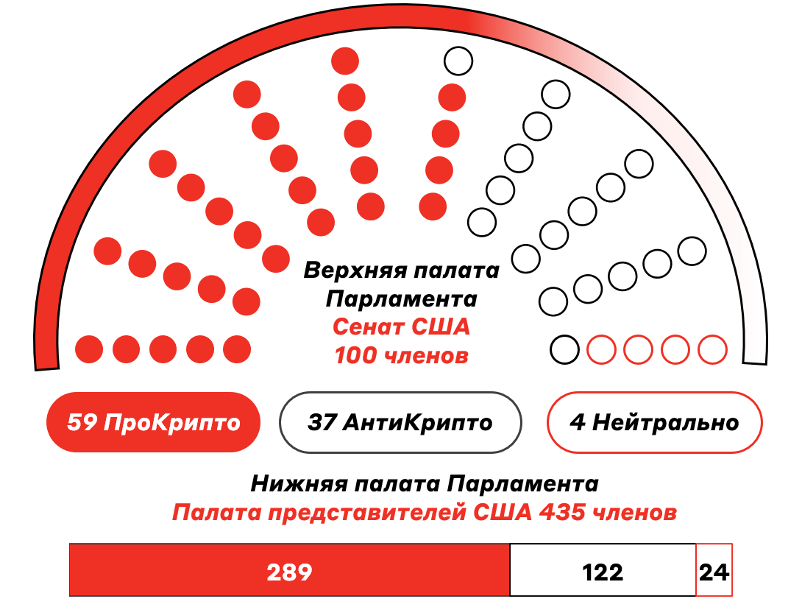

Исторически главное препятствие для развития рынка – регуляторные ограничения. Однако в США к власти пришел Дональд Трамп, который лояльно настроен по отношению к криптоактивам, а парламент впервые в истории более чем на половину состоит из “проКрипто” чиновников. Подобный регуляторный импульс может быть одним из ключевых драйверов в 2025 г.

Структура избранного парламента США по отношению к криптоактивам

Источник: Coinbase

Текущее состояние рынка позитивно не только для BTC, но и для крипторынка в целом. Основные ожидания на 2025 год представлены ниже.

Реальность такова, что у молодого рынка криптовалют большое будущее, и, несмотря на свою доминацию, BTC не единственный актив на нем.

Рынок Китая

Вероятно, уже можно утверждать, что десятилетия экономического роста в Китае сменились периодом торможения после пандемии. Прогноз роста ВВП на 2025 год лежит в диапазоне 4,0–4,5% (в 2018-2019 гг. рост был выше 6,5%). Китайское правительство в 2025 году установило целевой показатель экономического роста на уровне 5% (уже третий год подряд).

Традиционные драйверы развития китайской экономики – экспорт товаров и сектор недвижимости, а также вложения в инфраструктуру.

– Экспорт может оказаться под давлением в случае введения тарифов новой администрацией США.

– Девелопмент уже несколько лет находится в кризисе, сопровождаемом банкротствами застройщиков.

– Избыточное строительство за счет заемных средств столкнулось со снижением спроса и государственными ограничениями на кредитование, что привело к формированию пузыря на рынке.

Ситуация усугубляется близостью экономики к дефляции. Внутренний спрос находится на низком уровне, ограничивая возможности для роста. Правительство Китая в 2025 году намерено значительно увеличить стимулирующие меры – готовится выпуск облигаций на 3 трлн юаней, средства от которого пойдут в том числе на увеличение субсидий для повышения спроса. Для сравнения, в 2024 году выпуск составил 1 трлн юаней. Также поддержка будет оказана банкам и фондовому рынку.

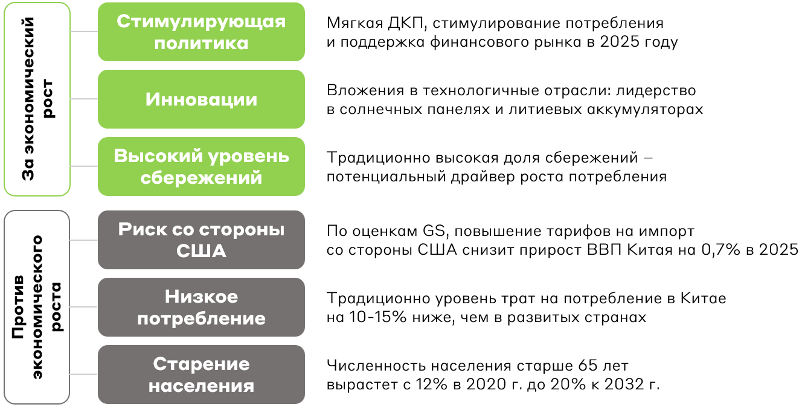

Перспективы восстановления экономики КНР

Источник: А-Клуб

В случае успеха стимулирующей программы экономика Китая сможет решить структурные проблемы и продемонстрировать восстановление. Однако ряд рисков, в том числе и жесткость политики Дональда Трампа, снижают ожидания по росту китайской экономики. Рынок акций Китая остается крайне дешевым по мультипликаторам (P/E 10x против исторического 26x), представляя инвесторам привлекательную точку для входа.

Глобальные тренды 2025

Искусственный интеллект продолжает изменять ландшафт мировой экономики. Мы выделили 4 тренда, связанных с технологиями, которые будут влиять на рынок в 2025 году.

Развитие генеративного ИИ

Способные создавать контент нейронные сети (например, ChatGPT) продолжат активно развиваться. Важную роль будет играть разработка «суперагентов» – нейронных сетей, способных управлять несколькими системами ИИ и решать более сложные задачи.

Раскрытие «черного ящика»

Ученые начинают лучше понимать, как именно ИИ принимает решения. Прогресс в области интерпретации данных и принятия решений позволит лучше контролировать ИИ и использовать его в отраслях с жестким регулированием.

Атомная энергетика

Для развития ИИ требуется все больше энергии. По различным оценкам, мировое энергопотребление центров обработки данных к 2026 станет равным суммарному потреблению энергии в Японии. Возобновляемая энергетика не может обеспечить такой объём, при этом потребность в чистой энергии остается. Решение – атомная энергетика. Ожидается развитие рынка полноразмерных и мобильных АЭС – небольших реакторов, обслуживающих отдельные производства и дата-центры. Пионерами могут стать крупные инновационные компании . Так, TerraPower (Билл Гейтс) находится в ранней фазе строительства ядерного реактора в Вайоминге, Google является со-инвестором ядерного стартапа TAE Technologies, а Amazon инвестирует в передовые ядерные реакторы компании X-Energy.

Важность кибербезопасности

ИИ может использоваться для хакерских атак, делая их более массовыми и опасными. Для устранения этой угрозы необходимы новые системы защиты с участием ИИ. В 2025 будем следить, на какой стороне нейронные сети будут эффективнее – добра или зла.

Взгляд А-Клуба

Главный итог 2024 года – это «мягкая посадка» экономики США. Политика администрации Трампа – ключевая интрига следующего года, разрешение которой определит динамику глобальных рынков. В разрезе активов мы ожидаем роста на рынке акций США и на крипторынке, а также отмечаем инвестиционную привлекательность длинных облигаций США вблизи 5%. Кроме того, мы видим значительную недооценку на рынке акций Китая. Потенциальный апсайд перекрывает возможные риски для экономики Поднебесной.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.