Рынок субординированных облигаций

Рынок субординированных облигаций в России на данный момент представлен 49 выпусками от 15 эмитентов общим объемом 1,2 трлн рублей. Речь идет только о рыночных выпусках, доступных инвестору на организованных торгах. В масштабах российского долгового рынка, объем которого составляет около 50 трлн рублей, это всего 2,4%. Тем не менее это один из самых сложных долговых инструментов, требующих отдельного разбора. Недаром субординированные облигации доступны только квалифицированным инвесторам, а минимальная стоимость одной облигации составляет 10 млн рублей (за исключением выпущенных до 28.12.2018 года).

Об инструменте

Субординированные облигации, или "суборды", выпускаются только кредитными организациями и учитываются в их капитале, а также являются младшим долгом. Минимальный срок до погашения или оферты для всех субордов при выпуске составляет не менее 5 лет, при этом возможность досрочного погашения облигаций эмитентом по требованию инвестора не предусмотрена. Подробно концепция данного инструмента изложена в рамках ст. 25.1 Федерального закона от 02.12.1990 № 395-1 «О банках и банковской деятельности».

Основные риски:

- Риск списания. Банк может списать свои обязательства по субординированным облигациям в 0 при снижении достаточности капитала ниже определенного значения. Это не будет дефолтом, а значит инвестор не сможет потребовать деньги обратно. Так уже делали Открытие и Промсвязьбанк.

- Риск остановки выплат купонов . Эмитент может временно отменить выплату купонов, а в дальнейшем пропущенные купоны инвестору не компенсируются. Данный риск актуален только для бессрочных субординированных облигаций. К примеру, так делали ВТБ, Совкомбанк и Т-Банк (Тинькофф) в 2022 году по своим бессрочным субордам.

- Высокая дюрация. В цикле повышения ставки субординированные облигации, в частности бессрочные, могут существенно снижаться в цене. К примеру, Банк ВТБ, СУБ-Т1-11 сейчас торгуется по 41% от номинала.

- При ликвидации эмитента держатели субординированных облигаций получают возмещение средств в последнюю очередь, пропустив вперед всех других кредиторов.

Взамен на эти риски эмитент при первичном размещении субордов предлагает инвесторам более высокую доходность, в сравнении с обычными облигациями. Однако из-за низкой ликвидности этих инструментов (причина в высокой стоимости одной облигации - 10 млн руб.) на вторичном рынке иногда возникает ситуация, когда доходность облигаций не отражает повышенные риски.

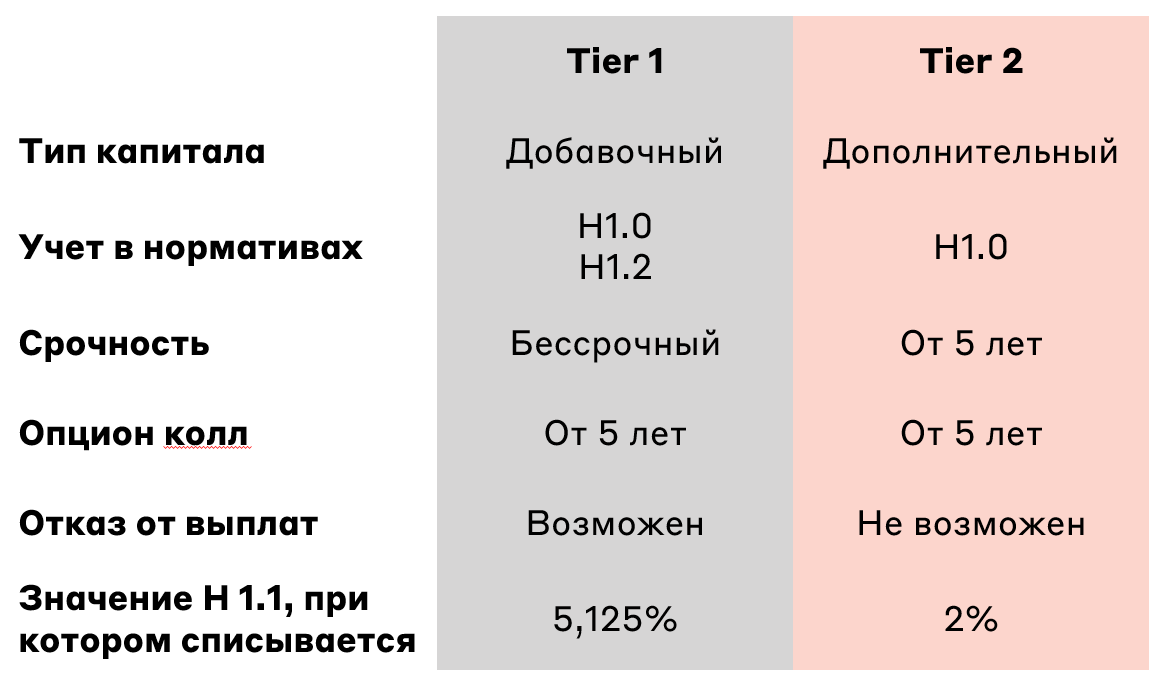

Отметим, что существует два типа субординированных облигаций: Tier 1 и Tier 2. Tier 1 - это всегда бессрочные облигации или “перпы” (от англ. perpetual), а Tier 2 имеют дату погашения. Субординированные облигации Tier 2 считаются более безопасными, поскольку имеют срок до погашения, по ним эмитент не может отказаться от выплаты купона и их списание происходит уже после Tier 1. К примеру, в 2023 Credit Suisse на фоне снижения достаточности капитала списал свои суборда Tier 1 на $17 млрд. При этом Tier 2 у Credit Suisse, 0,851% 30dec2024, USD (XS0105839426) по-прежнему торгуются.

Основные различия между Tier 1 и Tier 2

Источник: А-Клуб

Подробнее о различиях данных инструментов изложено в Положении Банка России от 4 июля 2018 г. N 646-П "О методике определения собственных средств (капитала) кредитных организаций ("Базель III")".

По истечении 5 лет после размещения субординированных облигаций у эмитента возникает право погасить выпуск через call-опцион, а также купон по выпуску начинает рассчитываться по заранее оговоренной формуле из проспекта эмиссии. К примеру, у субординированных облигаций Банка ВТБ (ПАО), СУБ-Т1-13, ежеквартальная ставка рассчитывается как значение ключевой ставки Банка России, действующей по состоянию на 5-й день, предшествующий дате начала купонного периода, плюс 3,75%. При этом ставка купона не может быть ниже 9,5%. Как правило, перед каждым ресетом купона у эмитента возникает право досрочного погашения облигаций. Если эмитент понимает, что он может существенно дешевле рефинансироваться на текущем рынке, чем выплачивать предстоящий купон, то он пользуется возможностью досрочного погашения.

Зачем эмитенты выпускают субординированные облигации?

Основной целью выпуска субординированных облигаций является привлечение капитала для выполнения нормативов достаточности Центрального Банка. Обычно банки делают это двумя способами: за счет выпуска акций или за счет выпуска субординированного долга. При этом второй вариант выглядит более привлекательным для акционеров, поскольку позволяет увеличить капитал банка без необходимости размытия доли существующих акционеров. Банки прибегают к такому инструменту в условиях низкой ключевой ставки и агрессивного роста кредитных портфелей.

Также бессрочных облигаций, по своей сути, можно сравнить с выпуском привилегированных акций. Компания выплачивает постоянные проценты в течение долгого времени до тех пор, пока она не выкупит свой долг.

Структура капитала банка (Базель III)

Источник: А-Клуб

Нормативы Банка России по достаточности собственного капитала

Источник: А-Клуб

Как сейчас устроен рынок субордов?

Как мы уже отметили, общий объем рынка публичных субординированных облигаций составляет 1,2 трлн. руб. Рынок непубличных выпусков составляет еще порядка 0,2 трлн руб. и в целом не представляет существенного интереса в силу отсутствия ликвидности. Топ-3 заемщика - это ВТБ, Газпромбанк и Альфа-Банк. На рублевые суборда приходится порядка 45% от общего объема, остальные 55% - на обязательства в USD и EUR. При этом в рублевых субордах преобладают размещения Tier 2, а в валютных, наоборот, Tier 1.

Структура рынка российских публичных субординированных облигаций

Источник: Cbonds, А-Клуб

Согласно Форме 135 за ноябрь от Банка России, наибольший запас прочности по достаточности капитала - у Сбербанка и Банка ДОМ.РФ. Оба эмитента представлены только четырьмя субординированными выпусками Tier 2, ликвидность которых крайне ограничена.

Норматив Н1.1 крупнейших эмитентов

Источник: Cbonds

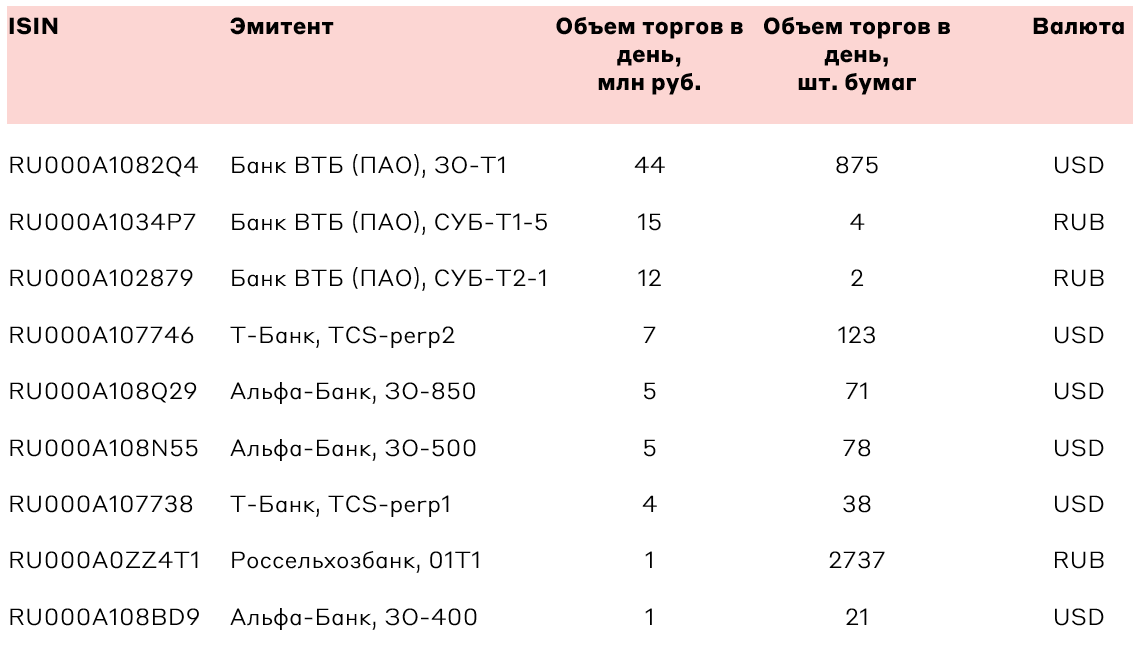

Отметим, что на рынке субординированных облигаций, основные объемы торгов проходят в валютных инструментах из-за их меньшей лотности. А самой ликвидной рублевой бумагой является Россельхозбанк, 01Т1 (номинал одной облигации 1000 рублей).

Наиболее ликвидные субординированные облигации

Источник: Cbonds

Бессрочные облигации нефинансовых организаций

Отдельно стоит упомянуть рынок бессрочных облигаций нефинансовых организаций. Они по своей сути похожи на привилегированные акции. Основное отличие от привилегированных - по ним не возникает права голосования даже при отсрочке/отмене купонов. При этом в отличие от субордов их не могут списать. Так эмитент выплачивает по ним купоны, пока не решит погасить облигации или не обанкротится. С российскими субординированными облигациями их объединяет то, что это младший долг. Другими словами, инвестор получает денежную компенсацию в случае банкротства эмитента в последнюю очередь.

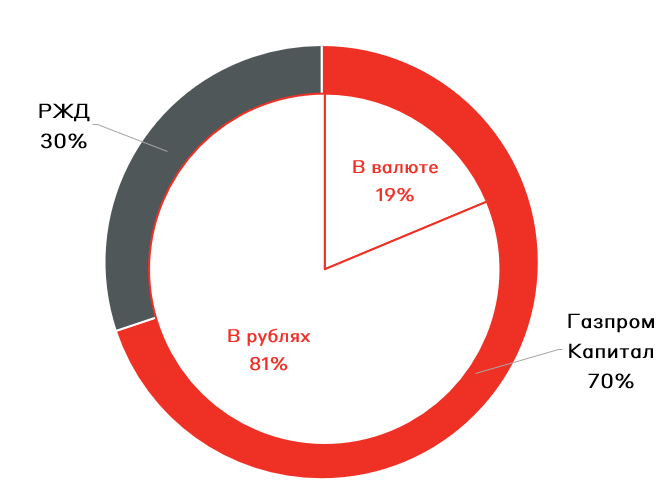

Структура рынка бессрочные облигации нефинансовых организаций

Источник: Cbonds

Общий объем рынка бессрочных облигаций нефинансовых организаций составляет порядка 1 трлн рублей и фактически представлен двумя эмитентами - РЖД и Газпром Капиталом. При этом, валютные облигации есть только у Газпрома. Они же и являются наиболее интересными для инвестора благодаря ликвидности.

Основная специфика бессрочных валютных облигаций Газпром Капитала - эмитент не может отменить купоны, а лишь делает отсрочку по их выплате. При этом на отсроченные купоны также начисляется процент.

Взгляд А-Клуба

Сейчас наибольший интерес для российского инвестора представляют валютные субординированные облигации:

- У них выше ликвидность и ниже порог входа.

- Локальные валютные облигации выглядят значительно привлекательнее своих аналогов на глобальном рынке.

- Рублевые субординированные облигации проигрывают флоатерам в условиях постоянно растущих ставок из-за процентного риска.

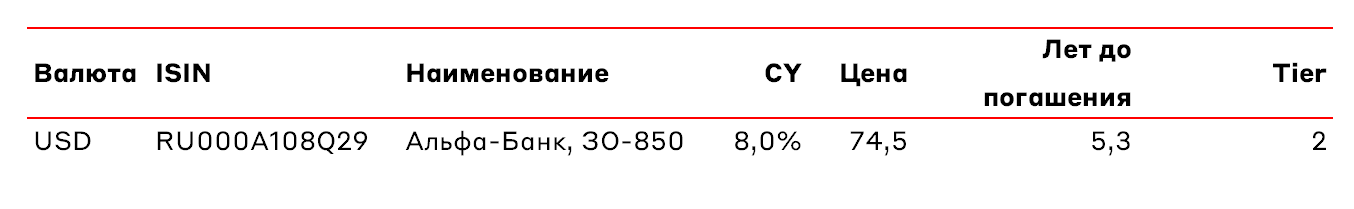

Нашим топ-пиком на рынке субординированных облигаций остаётся Альфа-Банк, ЗО850, который является субординированной облигацией Tier 2. В этом выпуске умеренная ликвидность и все преимущества Tier 2: нельзя отменить купон и конечный срок.

Российский рынок субординированных облигаций, на наш взгляд, является упрощенной версии глобального. Поэтому в будущем мы планируем сделать подробный разбор различных механик субордов на глобальных рынках.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.