SPO ЗПИФ «Рентал ПРО»: фонд с трек-рекордом

Ключевая информация

Покупка паев фонда доступна только для квалифицированных инвесторов.

Объем предложения: 3 млрд рублей

Цена пая: 990 рублей

Сбор заявок: 26 сентября - 3 октября 17.00 МСК.

Обзор рынка

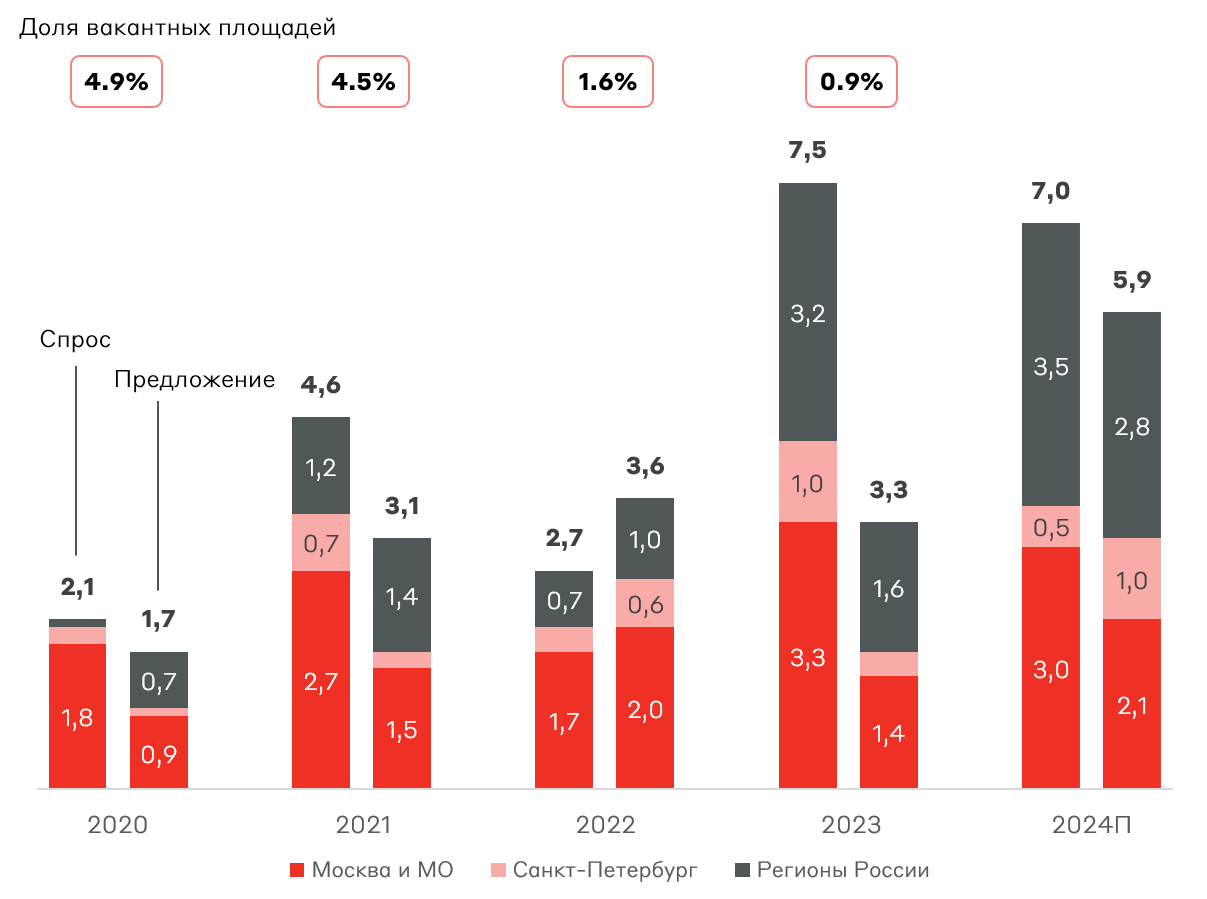

Стратегия фонда предполагает инвестирование средств в индустриальную недвижимость. Текущее состояние рынка отражает структурный дефицит с превышением спроса над вводом новых складских помещений. Доля вакантных площадей близка к 0% в Москве, а во всех регионах страны не превышает 1%.

Динамика спроса и предложения на индустриальную недвижимость, млн кв. м

Источник: NF Group

Вследствие исторически рекордного спроса ставки аренды находятся на максимальном уровне и продолжают рост. Благоприятная рыночная конъюнктура связана с низкой обеспеченностью качественным индустриальными объектами с одновременным ростом товарооборота у маркетплейсов и ретейлеров. Ежегодно более 30% общего оборота товаров и услуг в России проходит через индустриальные объекты. Дальнейшее расширение сектора электронной коммерции формирует устойчивый спрос на индустриальную недвижимость высокого класса.

Динамика ставок аренды triple net, руб./кв. м/год

Источник: NF Group

С учетом высокой ключевой ставки оценка объектов недвижимости находится в низкой части цикла из-за существенной альтернативной стоимости инвестиций. Постепенное смягчение монетарных условий приведет к переоценке объектов индустриальной недвижимости, способствуя росту стоимости чистых активов (СЧА).

Обзор фонда

ЗПИФ «Рентал ПРО» является инвестиционным фондом индустриальной недвижимости с целью покупки как готовых объектов, так и проектов на этапе строительства. Доходность фонда будет формироваться рентными платежами, а также прибылью от перепродажи активов. «Залповый» подход к продажам с периодической ротацией объектов будет формировать дополнительную доходность. Активное управление фондом требует статуса квалифицированного инвестора, однако позволяет реализовывать потенциал роста стоимости недостроенного объекта.

Отличительной особенностью фонда является приобретение объектов напрямую у ведущего девелопера индустриальных зданий. Застройщик присутствует на рынке 20 лет, обладая портфелем из 47 индустриальных парков и ежегодным объемом строительства более 1 млн кв. м. Компания осуществляет полный цикл реализации промышленных объектов «под ключ», обладая 5 собственными заводами по производству основных конструктивных элементов индустриальных зданий.

В целом, УК планирует упаковать в фонд преимущественно объекты складской недвижимости, однако добавление новых ЦОД может стать источником дополнительной доходности. Правда размеры ЦОД будут намного меньше, так как они намного ликвиднее, чем объекты подобные проданному центру обработки данных в Медведково.

Фонд «Рентал ПРО» будет торговаться на бирже и ежемесячно выплачивать доход инвесторам. При этом дополнительная прибыль за счет выгодной перепродажи объектов будет распределяться между инвесторами не в конце срока, а по мере реализации. Например, в августе ЗПИФ "Рентал ПРО" продал ЦОД "Медведково" Ростелекому с прибылью в 437 млн рублей. По итогам сделки пайщики получили 16,7 рублей на один пай, а общие выплаты за август составили 26,71 рублей, что эквивалентно доходности 2,7%.

Целевая доходность фонда на 10-летнем горизонте составляет не менее 22%, которая разбивается на два компонента: рентные платежи и доходы от роста стоимости активов Фонда. Управляющей компанией является «А класс капитал». Под управлением УК находится более 200 млрд руб., а прошлый фонд «ПНК-Рентал» был одним из самых доходных среди торгуемых ЗПИФ на складскую недвижимость. Среднегодовая доходность по нему составила 25% годовых.

В текущем фонде вознаграждение УК от доходности пайщиков составляет 3%, среднерыночный показатель находится на уровне 10%. При этом стратегия фонда не предполагает использование кредитного плеча, что обеспечивает независимость от банковского фондирования.

Среднегодовая доходность рыночных инструментов

Источник: данные Компании

Взгляд А-Клуба

ЗПИФ «Рентал ПРО» является привлекательным инструментом на рынке индустриальной недвижимости, предоставляя инвесторам возможность получать ежемесячную рентную доходность, а также периодически фиксировать прибыль от перепродажи объектов. По нашему мнению, целевая доля недвижимости в портфеле должна быть от 5 до 15 процентов, в зависимости от вашего риск-профиля.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.