Сплит Google. Сильный бизнес и доступность акций повысит капитализацию.

Последние несколько месяцев отметились чередой заявлений компаний о сплитах акций (дробление акций с целью снижения стоимости одной бумаги). Мы решили разобраться, как исторически данное событие влияло на общую оценку компаний, а также сравнить динамику компаний по сравнению с индексом S&P 500.

Для чего компании проводят сплит акций?

1. Рост ликвидности акций

2. Рост капитализации компании

3. Снижение стоимости привлечения заемных средств

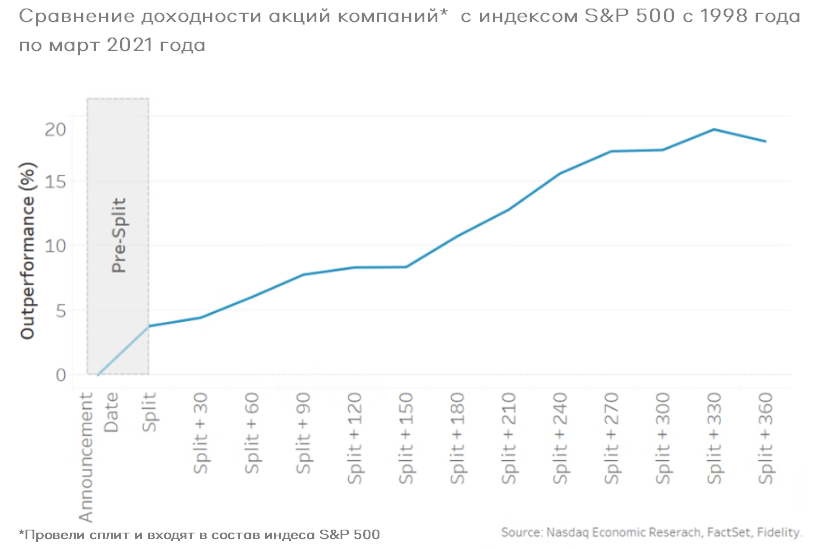

Для нас более интересен второй аспект, и имеются статистические данные, которые позволяют говорить об уверенной динамике акций эмитентов после сплита. Причем стоит сосредоточить внимание не на промежуток времени между объявлением сплита и его проведением, а на динамику актива после проведения корпоративного действия, которое известно за несколько месяцев.

По итогам календарного года акции компаний, которые провели сплит показывают более чем 14% опережение индекса, что даже при нулевом уровне доходности индекса обещает инвестору привлекательную доходность.

Из компаний, которые проводили сплит акций в 2021 году, рассмотрим кейс Nvidia, так компания показывает текущую доходность после сплита на уровне -11%, при этом индекс S&P 500 снизился на 13% за то же время с учетом дивидендных выплат. Tesla после сплита в августе 2020 года через год торговалась на 52% дороже, а индекс S&P 500 показал рост только на 29%. Однако есть и неудачные исходы, так акции Apple после сплита в августе 2022 года выросли на 15% за год, а индекс прибавил 31%.

В 2022 году уже прошли сплиты в таких акциях как Amazon (текущая динамика после сплита -14%). В ближайшие месяцы ожидается сплит акций в компаниях Alphabet, Tesla. Мы считаем целесообразным присмотреться к инвестициям в акции перечисленных компаний, особенно Alphabet ввиду фундаментальной недооценённости их акций.

Мы продолжаем удерживать акции головной компании Google в рамках МП "Глобальные акции" с весом 11.5% и считаем компанию одной из самых перспективных инвестиций на американском фондовом рынке.

Текущее снижение широкого фондового рынка, так или иначе снижает вероятность получения негативной доходности от инвестиций на долгосрочном горизонте.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.