SoftLine: BBB+ или A-?

24 мая пройдет сбор заявок на размещение облигаций Softline c общим объемом выпуска 3 млрд рублей и сроком до погашения 2.75 года. Эмитент дает ориентир по доходности облигаций до 13,17% годовых. Выплата купонов будет проходить на ежеквартальной основе. Рейтинг компании эмитента от Эксперт РА на уровне ruВВВ+. Деньги от размещения компания планирует направить на частичное погашение в конце года действующего облигационного займа СофтЛайн Трейд, 001P-04.

Бизнес-профиль эмитента

SoftLine предоставляет услуги в сегменте облачных технологий, собственные и партнерские ИТ решения по подписке, а также консультационные услуги. Компания является ведущим поставщиком решений в области цифровой трансформации и информационной безопасности, а также одним из крупнейших поставщиков программного обеспечения в России. Softline входит в список системообразующих IT предприятий.

Отметим, что опасаясь санкций в прошлом году компания разделила свой бизнес на российский сегмент (Softline Russia) и зарубежный сегмент (Noventiq). Займ проводится российским подразделением компании, поэтому все показатели ниже будут отражать ее бизнес в России. Также Softline Russia является частной компанией, а на Московской бирже торгуются Noventiq - глобальный бизнес компании. 100% акций Softline Russia находятся под управлением фонда в управляющей компании ООО "ТЕТИС Кэпитал", куда их продал основной акционер Игорь Боровиков и группа инвесторов весной 2023 года.

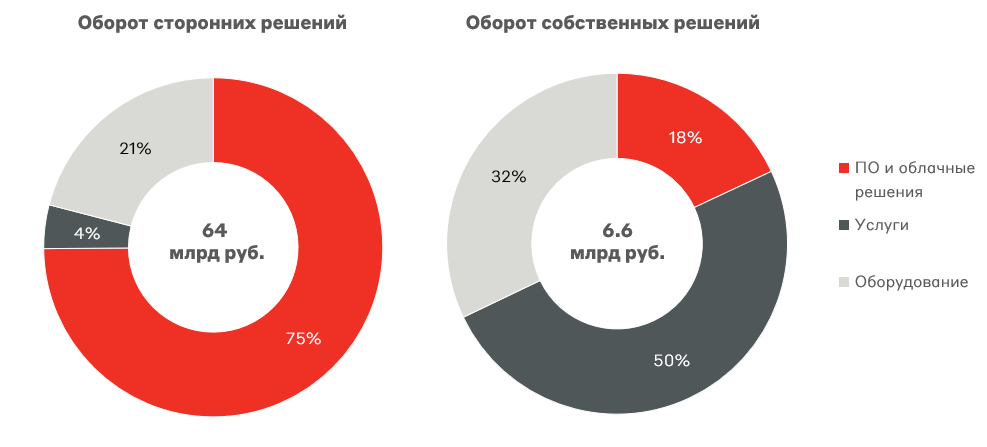

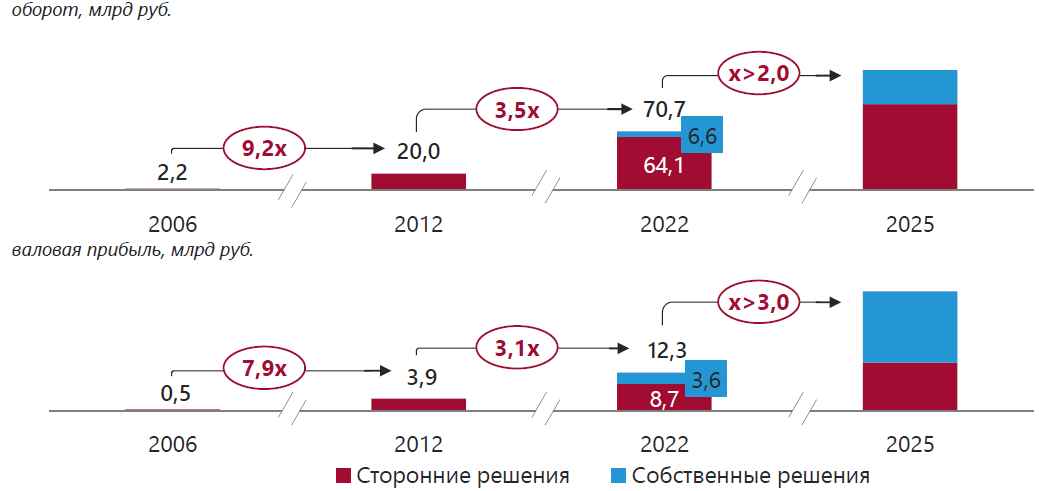

По итогу 2022 года из-за ухода некоторых западных вендоров у компании снизился оборот 9% г/г. Впрочем, это стало дополнительным стимулом для продвижения ее собственных продуктов: рост выручки данного сегмента составил 105% г/г, а его доля в общем обороте Softline выросла с 4% до 9%. К 2025 году компания ставит цель нарастить долю данного показателя до 28%. Параллельно с этим в ближайшие два года доля собственной продукции в валовой прибыли должна вырасти до 60% с текущих 29%.

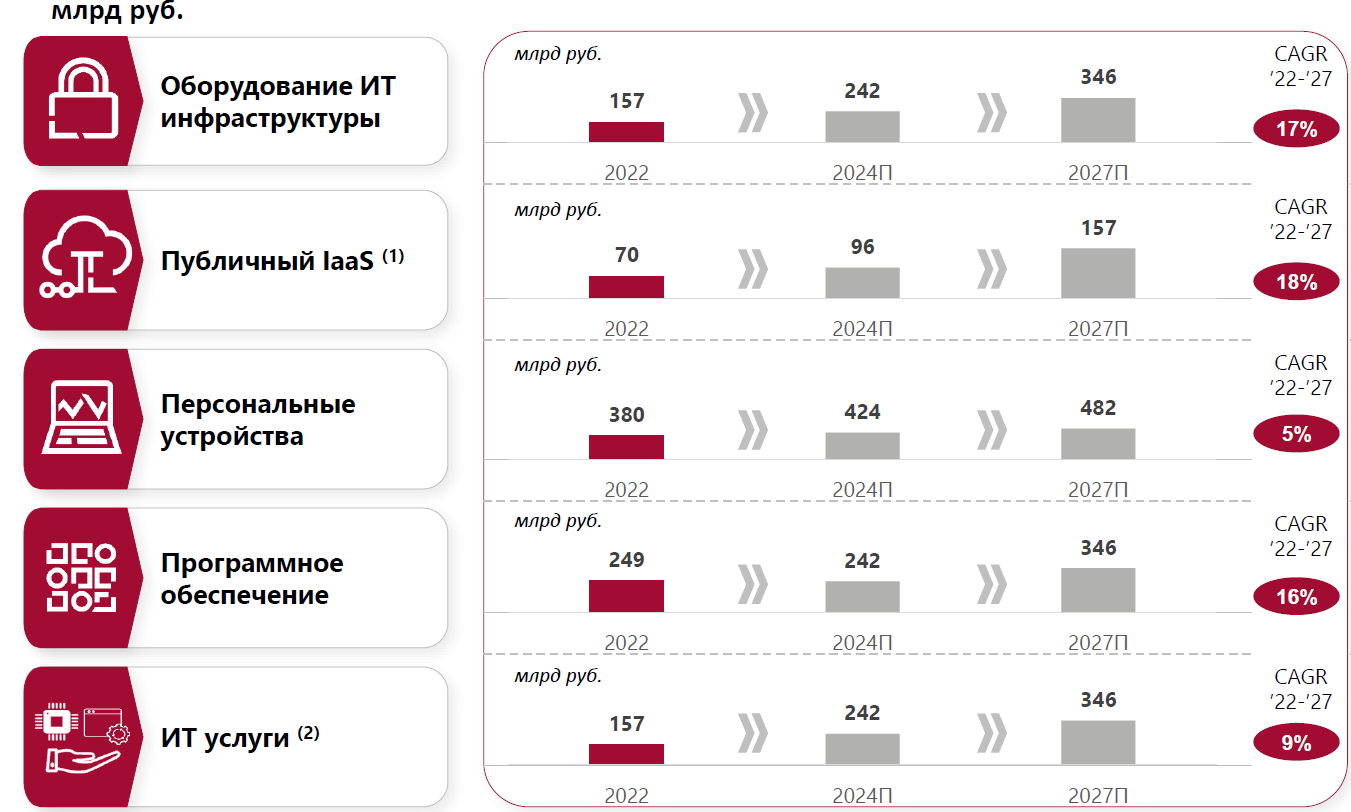

Из-за процесса адаптации и трансформации рынок ИТ-решений в 2022 году незначительно сжался на 7%. Однако уже в 2023 году, по прогнозам SoftLine, объем рынка вернется к значению 2021 года в 1.4 трлн рублей, а к 2027 достигнет 1.6 трлн рублей. Наибольший потенциал роста ожидается в сегменте аппаратного обеспечения и облачных технологий со среднегодовыми темпами роста - 17% и 18% соответственно. На данный момент компания занимает около 5,4% российского рынка, а основной фокус делается на замещение зарубежного оборудования. Также ожидается, что SoftLine будет опережать рынок, а к 2025 году менеджмент компании прогнозирует двукратный рост оборота продаж до 140 млрд рублей.

Финансовые показатели компании

Как мы уже отметили, оборот компании в 2022 году снизился на 9% г/г, по причине ухода иностранных производителей ПО из РФ, чьим вендором являлся SoftLine. Падение данного показателя в большей степени было нивелировано ростом продаж собственных решений (105% г/г). Благодаря этому увеличилась валовая рентабельности SoftLine на 2.1 п.п. до 17,4%. Отметим, что средняя данного показателя собственных решений компании в последние 2 года составляет более 70%.

Скорректированная EBITDA у компании просела на 28% г/г до 2,6 млрд рублей. Компания решила инвестировать в человеческий капитал и будущий рост за счет привлечение высвободившихся высококвалифицированных специалистов и увеличения мотивационной программы для удержания сотрудников. Также следует отметить, что компания инвестирует в собственные команды разработчиков ПО. Эти факторы оказали давление на операционную маржинальность бизнеса.

Чистая прибыль АО «Софтлайн» за 2022 год составила 6,5 млрд рублей, увеличившись практически в семь раз по сравнению с 2021 годом. Рост чистой прибыли был вызван изменением справедливой стоимости финансовых инструментов на 6,3 млрд рублей. В SoftLine отметили, что это было связано с беспрецедентной возможностью: арбитражем на ОФЗ между российским и западными рынками из-за санкций. При этом, в 2022 году компанией были понесены нетипичные и разовые расходы (связанные с M&A, разделением бизнесов и т.д.) на сумму 1,4 млрд рублей, что на 433 млн рублей больше по сравнению с 2021 годом.

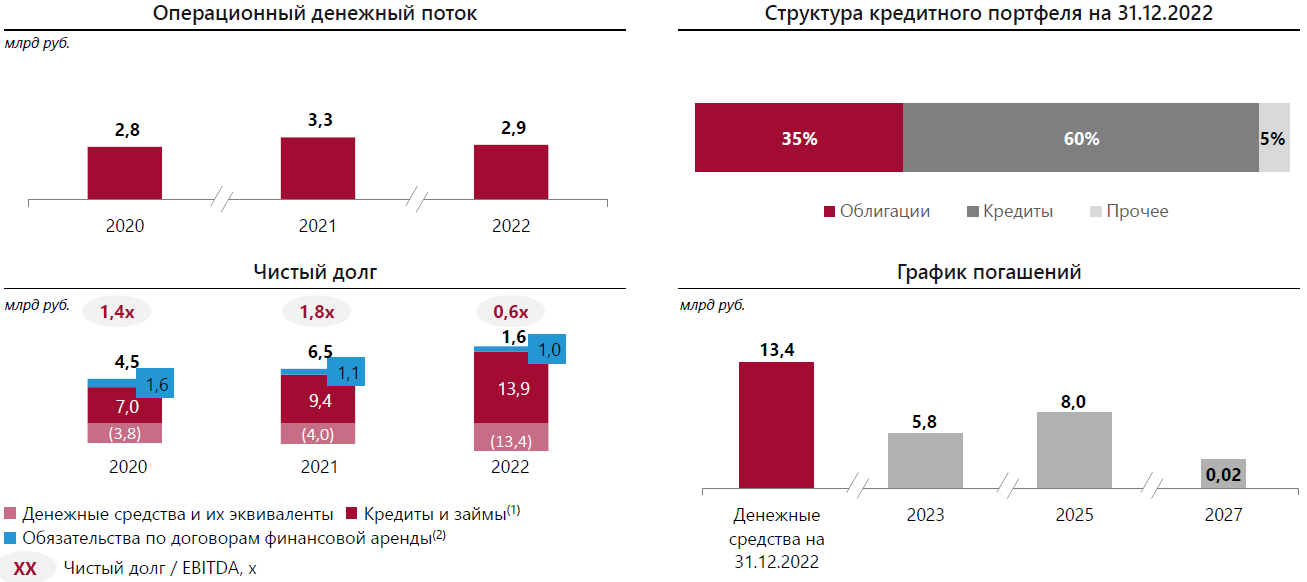

В 2022 году компания снизила долговую нагрузку с 1.8 до 0.7x Net Debt/ EBITDA. Основной причиной для этого стал рост денежных средств на счетах из-за озвученных выше факторов.

Риски эмитента

- возвращение западных вендоров и рост конкуренции на внутреннем рынке;

- регуляторные ограничения;

- потеря стратегического партнера Microsoft, на которого в 2022 году приходилось 23% выручки.

Стоит ли покупать?

На наш взгляд, российскому бизнесу компании удалось пережить трансформацию рынка в 2022 году с минимальными потерями. SoftLine даже смогла заработать на изменениях рынка как в профильном сегменте бизнеса, так и на финансовых рынках. Это помогло ей значительно усилить свой баланс и повысить свои кредитные метрики. Параллельно с этим, компания обладает хорошими перспективами для дальнейшего роста: маленькая доля на внутреннем рынке, снижение конкуренции из-за ухода западных игроков и растущий рынок. Нам нравится бизнес-профиль компании, а также мы видим возможность для дальнейшего повышения кредитного рейтинга компании. Тем не менее, стоит ограничить долю участия в новом размещении эмитента до 5% от портфеля. Кроме того, в рамках МП "Рублевые облигации" рассматриваем замену СофтЛайн Трейд, 001P-04 на новый выпуск.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.