Куда летит долг ГК Самолет?

Рынок недвижимости и сворачивание льготной ипотеки

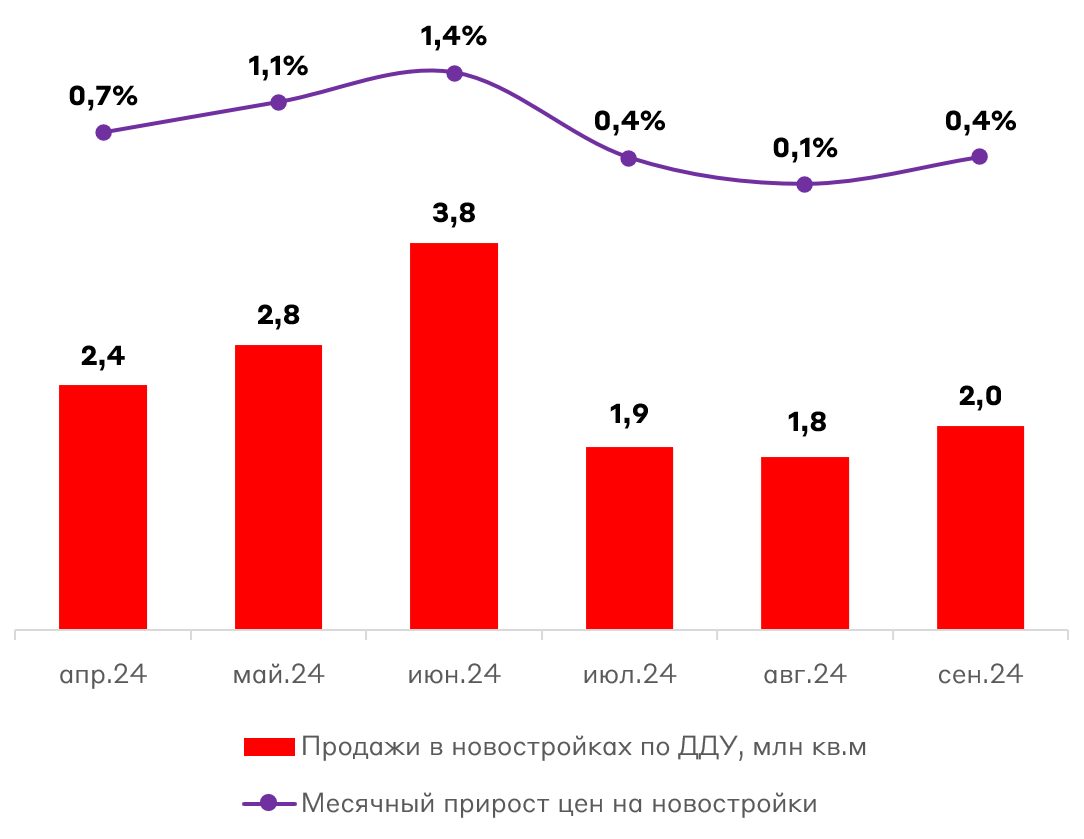

Рынок девелопмента испытывает значительное давление после отмены массовой льготной ипотеки в июле 2024 года и общего ужесточения денежно-кредитной политики (ДКП). Объем продаж квартир в новостройках существенно сократился после завершения массовой государственной поддержки: в период с июля по сентябрь 2024 года он составил 5,7 млн кв. м – снижение практически в два раза относительно июля-сентября 2023 года.

Продажи в новостройках по ДДУ, млн кв. м

Источник: Дом.рф

Вслед за снижением продаж наблюдается уменьшение отношения распроданности к стройготовности жилья – с 86% в июле до 81% в октябре. Однако, по данным ДОМ.РФ, это выше равновесного уровня в 70%. То есть по-прежнему сохраняется дефицит новостроек.

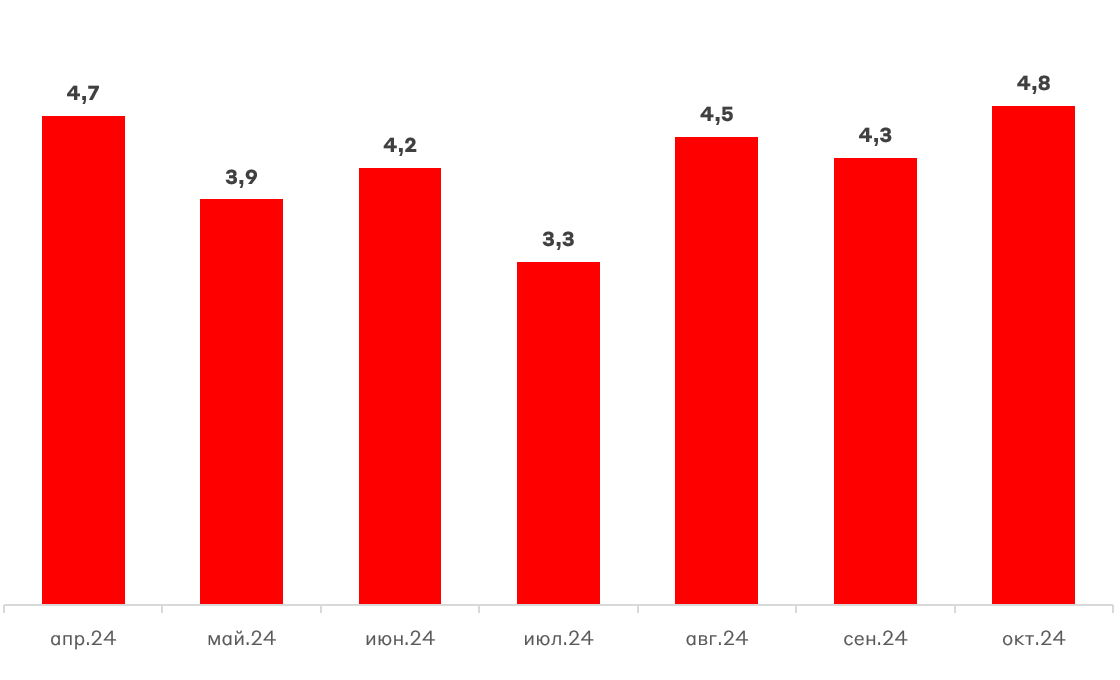

Несмотря на негативную рыночную конъюнктуру, застройщики пока продолжают наращивать объемы запуска новых проектов. В октябре 2024 года было запущено 4,8 млн. кв. м жилья, что соответствует пиковым значениям этого года. Это обусловлено инертностью рынка.

Запуск новых проектов, млн кв. м

Источник: Дом.рф

В основном такая динамика обеспечивается запуском проектов, подготовленных в позитивный для рынка период 2020-2022 гг. При этом запуск продаж сейчас позволяет застройщикам привлечь дополнительные средства для покрытия кредитных обязательств, возросших после роста ключевой ставки. Мы ожидаем, что при сохранении жесткой ДКП заметное снижение спроса продолжится. Вкупе с исчерпанием ранее подготовленных проектов девелоперов, это приведет к существенному откату рынка новых проектов и последующему снижению цен.

Подробнее про цены. На первичном рынке вслед за снижением спроса существенно замедлился рост цен, а в ряде регионов стоимость жилья в новостройках снизилась (в т.ч. в Москве). По итогам 3-го квартала цены выросли лишь на 0,9% (для сравнения, во 2-м квартале рост цен составил 3,2%). Наблюдаемая динамика, вероятно, продолжится на фоне снизившегося спроса.

Текущее состояние Самолета

Самолет остается лидером рынка по объему строящегося жилья с объемом текущего строительства около 5 млн кв. м. При этом группа ожидаемо сталкивается со сжатием рынка: по итогам 3 квартала 2024 года объем продаж сократился на 46% кв/кв (относительно 2 квартала 2024 года) и на 44% г/г (относительного 3 квартала 2023 года). Традиционно высокая доля продаж в ипотеку (в районе 80%) привела к значительному снижению операционных результатов после отмены льготных программ. Более того, это требует большей гибкости застройщика в отношениях с клиентами – компании приходится активно прорабатывать иные способы реализации квартир, в том числе с использованием рассрочки – около 25% продаж в 3 квартале 2024 года. Это дополнительно будет оказывать давление на денежный поток Самолета.

Из позитивного: соотношение распроданности к стройготовности у компании находится на уровне 86% (выше равновесного). Также Самолет обладает крупнейшим среди застройщиков земельным банком, который может частично реализовать на рынке при турбулентной конъюнктуре. В частности, в июне 2024 года в ожидании роста давления на рынок компания выставила на торги участки общей стартовой стоимостью в 8 млрд рублей. По оценке компании, общая стоимость земельного банка ГК Самолет составляет 848 млрд руб.

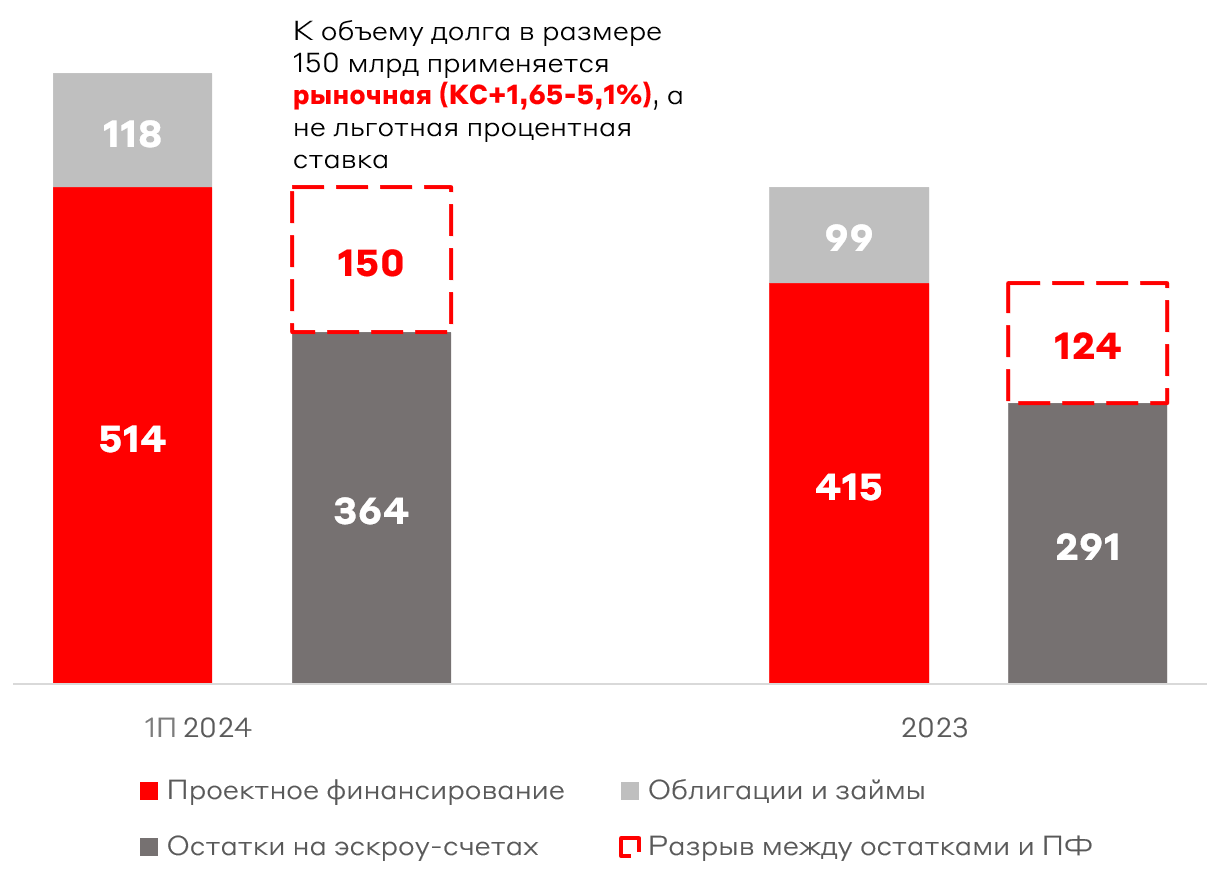

Что касается кредитного состояния, здесь мы ожидаем усиления давления высоких ставок на Самолет. Объем остатков на счетах эскроу по состоянию на 1 полугодие 2024 года находился на уровне 364 млрд рубл. При этом объем проектного финансирования составляет около 514 млрд руб., то есть мы видим разрыв с эскроу-счетами в размере 150 млрд рублей. Проценты по этому объему необходимо финансировать по рыночным ставкам (КС+1,65-5,1%), что в период высокой ключевой ставки окажет значительное давление на долговую нагрузку. Так, финансовые расходы за 1 полугодие 2024 года уже составили 39,8 млрд руб., что сопоставимо с объемами данного показателя за весь 2023 год (41,7 млрд руб.). Отметим, что в 3 квартале объем средств на эскроу-счетах вырос до 407 млрд руб., что, при отсутствии увеличения объема кредитов, может несколько снизить давление на кредитные метрики. Однако разрыв в любом случае остается значительным.

Разрыв между средствами на счетах эскроу и проектным финансированием

Источник: А-Клуб

Как рост давления на кредитные метрики сказался на стоимости долга на вторичном рынке?

Исторически G-Spread у облигаций Самолета держался на уровне 300 б.п. Однако на фоне ухудшения конъюнктуры рынка выросли и кредитные риски эмитента, что в конечном итоге транслировалось в расширение кредитного спреда облигационных выпусков. С начала второго полугодия кредитный спред по облигациям ГК Самолет вырос на 250 б.п. до 570 б.п. Основной же рост данного показателя произошел на фоне выхода крайне слабых операционных показателей Самолета за 3 квартал 2024 года.

Медианный G-Spread облигаций Самолета

Источник: А-Клуб

Стоит отметить, что расширение кредитных спредов происходило параллельно с ростом кривой ОФЗ, которая на участке до 2 лет, в среднем, за месяц выросла на 3 п.п. В свое время кривая Самолета за месяц выросла на 10 п.п.: с 20% до 30% YTW.

Динамика YTW выпусков ГК Самолет за месяц

Источник: А-Клуб

Стресс-тест эмитента

Несмотря на схожую динамику для всего рынка застройщиков, рост доходности облигаций ГК Самолет выбивается из общей картины. С одной стороны, это может быть следствием низкой ликвидности на рынке и снижения лимитов по эмитенту у отдельных банков, а с другой стороны, отражает возросшие опасения рынка в отношении Группы, в том числе учитывая значительный объем торгуемого долга. Для понимания ориентира справедливой стоимости долга мы решили провести стресс-тест компании на способность покрывать возросшие финансовые расходы в 2025 году. Основные предпосылки включают среднюю ключевую ставку 20% на 2025 год, снижение выручки во 2 полугодии 2024 года на 22% и нулевую динамику в 2025 году, неизменный размера текущего долга и разрыва между счетами эскроу и проектным финансированием. В базовом сценарии практически все операционные доходы компании будут уходить на покрытие финансовых расходов.

Прогноз финансовых показателей Самолета

Источник: А-Клуб

Также мы провели стресс-тестирование, оценивая изменение ключевой ставки и темпов роста выручки на коэффициент процентных расходов (EBIT/net interest expenses). Напомним, что данные расчеты не учитывают возможность компании по оптимизация земельного банка для снижения долговой нагрузки.

Чувствительность коэффициента процентных расходов к изменению ставки и темпам роста выручки в 2025 году

Источник: А-Клуб

Взгляд А-Клуба

На наш взгляд, на данный момент облигации компании выглядят перепроданным относительно их справедливой стоимости. Средний G-Spread для выпусков Самолета должен находиться на уровне 600-700 б.п. с учетом эрозии кредитного качества (против текущих 1000 б.п.). Следовательно, сейчас не лучшая точка для выхода из облигаций эмитента. Отдельно отметим изменения как в составе топ-менеджмента, так и акционеров. Совладелец ГК "Киевская площадь" Год Нисанов вышел из состава акционеров Самолета, сообщают источники "Ведомостей". Следовательно, рыночные котировки также инкорпорируют GR-риски. Поэтому мы не считаем облигации Самолета инвестиционно привлекательными.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.