Лукойл или Газпром нефть?

В среду в модельном портфеле «Российские акции» мы заменили акции Газпром нефти на Лукойл. Газпром нефть отлично отработала в прошлом году, совокупно принеся 17,9% дивидендной доходности. Лукойл долго оставался в тени на фоне изменения корпоративной структуры, тем не менее порадовав инвесторов щедрыми дивидендами с доходностью 17%. В течение ближайших месяцев ожидается надстройка законодательства в нефтегазовой отрасли, что окажет влияние на финансовые результаты российских нефтяников.

Во-первых, Минфин планирует снизить выплату по топливному демпферу в два раза, начиная с сентября 2022 г. Демпфер был введен в России в 2019 г. и обеспечивает выплаты нефтяникам, в случае если экспортные цены на нефтепродукты выше, чем внутренние цены. В обратном случае – нефтяники производят выплаты в бюджет. Данный механизм был введен для сдерживания роста цен на внутреннем рынке за счет государства, уравнивая доходность нефтепереработки при поставках на экспорт и внутренний рынок. Министр финансов Антон Силуанов оценивает суммарный эффект в 30 млрд руб. в месяц. Нефтяные компании частично компенсируют снижение демпфера ростом цен на бензин, однако общий эффект будет заключаться в общем снижении операционной рентабельности. В этом смысле больше других пострадают нефтяники с наибольшей долей нефтепереработки в выручке, поставляющие продукты на внутренний рынок. Газпром нефть не раскрывает финансовую отчетность в течение последних полутора лет, однако на конец 2021 г. доля нефтепереработки в выручке компании составляла 65%, из которых на внутреннем рынке было реализовано 63% продаж, что эквивалентно 1,26 трлн руб. Таким образом, доля нефтепереработки, поставляемой на внутренний рынок, в выручке Газпром нефти составляла 41% на конец 2021 г. В результате введения санкций данный сегмент мог только вырасти, так как компания заявляет о намерениях удержания нефтепереработки на своих НПЗ на уровне рекордного 2022 г. (~41 млн т нефти и газа). С учетом эмбарго на российские нефтепродукты вполне вероятно, что Газпром нефть только нарастила поставки на внутренний рынок.

Лукойл является более экспортно-ориентированной компанией – доля экспорта нефти и нефтепродуктов за рубеж составляла 83% выручки. При этом доля реализации нефтепродуктов в России на внутреннем рынке составляла 11% в 2021 г. Следовательно, с точки зрения влияния на EBITDA мы ожидаем, что снижение топливного демпфера ударит больнее всего по Газпром нефти и меньше всего – по Лукойлу.

Вторая мера заключается в снижении дисконта Urals к Brent для расчета налогов с $25 до $20 за баррель. По данным Минфина, в июле данный дисконт составил $19,4 за баррель. По мере адаптации нефтяных компаний к эмбарго дисконт продолжает снижаться. В долгосрочной перспективе это окажет наибольшее влияние на компании, которые имеют более высокую удельную стоимость добычи и продающих нефть с большим дисконтом, так как более дорогие инвестиционные проекты становятся менее рентабельными. Данная мера имеет нейтральное значение для Лукойла и Роснефти, однако может негативно повлиять на Газпром нефть.

В-третьих, в рамках поправок месторождения сверхвязкой нефти, которые лишились льгот с 2021 г., смогут перейти в режим НДД (налог на дополнительный доход от добычи углеводородного сырья). В отличие от НДПИ механизм НДД подразумевает, что налогооблагаемая база образуется не выручкой, а выручкой за вычетом расходов на добычу нефти и логистику. Это повышает рентабельность месторождений, который используют НДД. Больше всего от введения механизма НДД выигрывают Татнефть и Лукойл, потому что компании имеют в своем портфеле выработанные месторождения и месторождения с сверхвязкой нефтью.

Помимо этого, в начале мая Лукойл закрыл сделку по продаже НПЗ в Италии, сформировав дивиденды около 150 руб. на акцию. По результатам первого полугодия мы ожидаем, что Лукойл направит около 400 руб./акция в качестве дивидендной выплаты (доходность 7,5%). По итогам года мы ожидаем выплату от 900 руб./акция, что эквивалентно дивидендной доходности 17%. Для сравнения ожидаемая дивидендная доходность по акциям Газпром нефти в этом году составит около 11%.

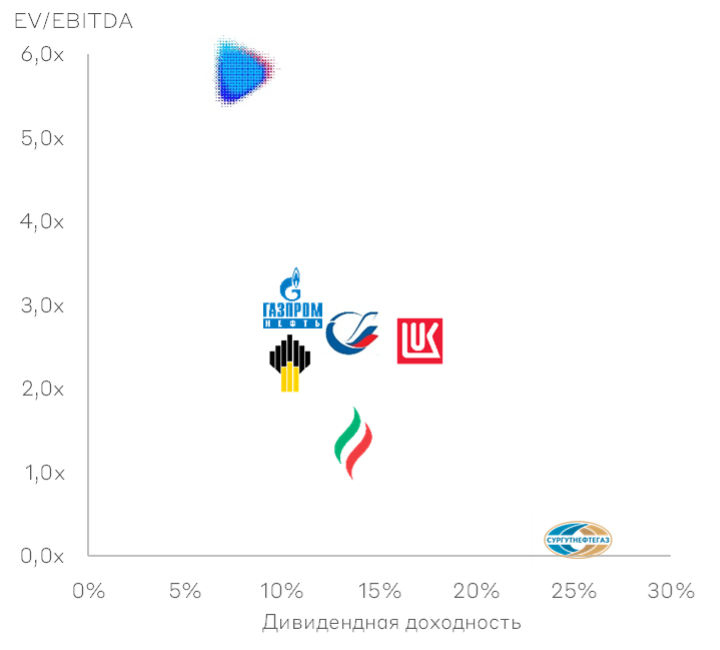

Сравнительная стоимость российских нефтегазовых компаний

Форвардные показатели дивидендной доходности. Сургутнефтегаз имеет отрицательный EV/EBITDA

По совокупности факторов мы считаем, что Лукойл спозиционирован более удачно, чем Газпром нефть. Изменения в законодательстве имеют наименьшее влияние на доходы Лукойла, при этом оказывают негативное влияние на финансовые результаты Газпром нефти. В МП «Российский акции» доля Газпром нефти была сокращена до 0%, а Лукойла – увеличена до 16%.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.