Сбербанк: зеленый свет

Сбербанк представил сокращенную финансовую отчетность по РПБУ за 6 месяцев 2023 года. Компания является одним из наших топ-пиков на 2023 год с долей 15% в МП «Российские акции». Поэтому мы хотим кратко осветить текущую ситуацию в Сбере и обновить наш таргет по дивидендной доходности по итогам года.

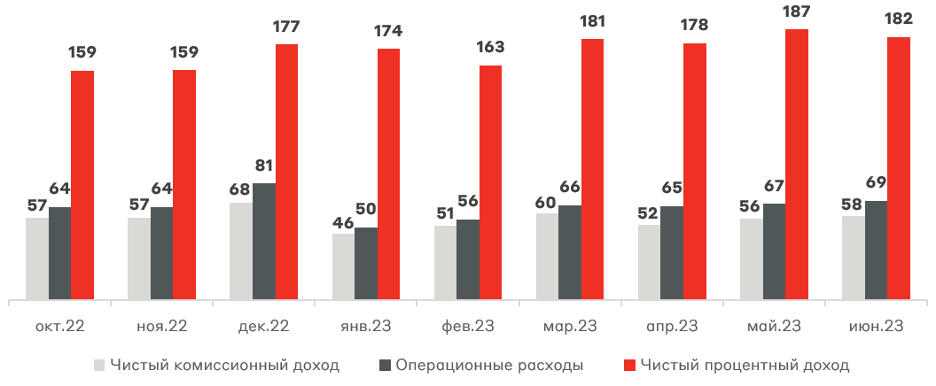

Розничный кредитный портфель банка продолжает демонстрировать рост, увеличившись на 2,6% в июне и превысив 13,5 трлн руб. При этом был достигнут месячный рекорд по выдаче кредитов за всю историю банка – почти 720 млрд руб. Ключевым драйвером роста по-прежнему остается ипотека, темп выдачи которой увеличился до 2,8% за месяц с объемом 8,5 трлн руб. В соответствии с нашими ожиданиями, чистая процентная маржа демонстрирует небольшое снижение к прошлому месяцу из-за сокращения потенциала девалютизации баланса Сбера, а также погашения кредитов, выданных в первой половине 2022 г. по высокой ставке. Ускоренный рост доходов г/г (+43,6%) не показателен из-за низкой базы 2022 г., однако подтверждает тезис об укреплении финансовой модели банка, несмотря на кризис.

Комиссионные доходы составили 58,2 млрд руб. (+3,7% к маю), что было обеспечено ростом эквайринга. До конца года мы допускаем снижение темпов роста комиссионных расходов из-за планов Сбербанка конкурировать с СБП с помощью сервиса «Плати QR». Однако это будет компенсировано снижением расходов и ростом доходов по другим направлениям. Сбербанк обладает базой клиентов 107 млн чел. (ежемесячные активные пользователи 80 млн чел.), обладая крупнейшей базой стабильного источника комиссионных платежей. Конкуренция с СБП в системе переводов негативно скажется на комиссионном доходе Сбербанка краткосрочно, но не приведет к снижению общих доходов.

Операционные расходы банка ограниченно растут (+3% к маю) ниже темпов роста операционных доходов, образуя показатель CIR (отношение операционных расходов к доходам) в размере 22,2%. Данный индикатор отражает операционную эффективность банка, которая выросла к прошлым годам, будучи одной из самых лучших в секторе.

Операционные доходы и расходы Сбербанка, млрд руб.

Источник: отчетность по РПБУ

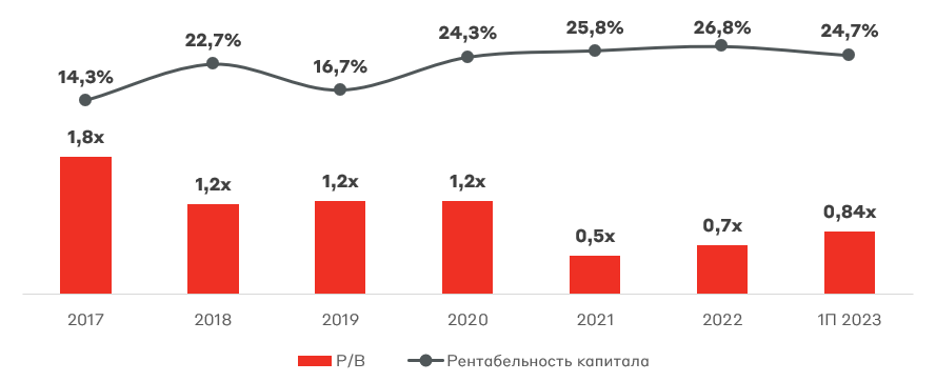

Чистая прибыль за полгода составила 727,8 млрд руб. при рентабельности капитала 24,7%. Июньская прибыль составила 138,8 млрд руб., превысив среднемесячные показатели 2023 г. благодаря продаже 100% акций дочерней компании в Австрии Sberbank Europe AG. Данная сделка оказала существенное положительное влияние на финансовый результат банка. Мультипликатор стоимости бизнеса P/B Сбербанка составляет 0,84x, находясь ниже исторических уровней.

Рентабельность собственного капитала и мультипликатор стоимости P/B

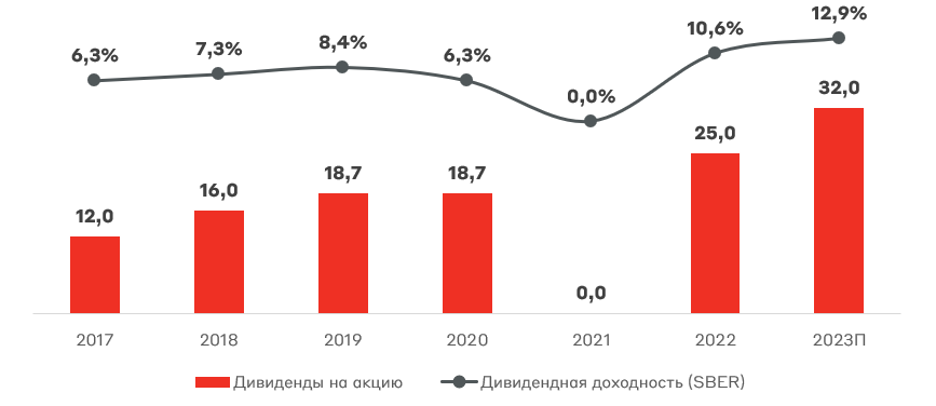

При этом траектория доходов Сбера превышает докризисные показатели, что должно способствовать переоценке компании в сторону равенства рыночной капитализации и балансовой стоимости. Это предполагает рост до 20%. По нашим расчетам, с учетом продажи европейского подразделения и при условии отсутствия экономических шоков Сбербанк может выплатить 32 руб. на акцию по итогам 2023 года, что эквивалентно дивидендной доходности ~13%.

Дивиденды (руб./акция) и дивидендная доходность Сбербанка

Таким образом, Сбербанк продолжает последовательно показывать уверенные финансовые результаты. При этом акции Сбербанка могут быть уязвимы к геополитическим событиям, с начала года рост рыночной капитализации опережает индекс Мосбиржи (+77% против +33% по Мосбирже). Мы продолжаем сохранять позитивный взгляд на акции банка и подтверждаем оправданность докупки Сбербанка на локальных просадках рынка.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.