Русал: потеря вертикальной интеграции

Недавно мы выпустили обзор товарных рынков промышленных металлов. В нем мы спрогнозировали рост цен на алюминий в течение 2023 г. На фоне сокращения производства алюминия с июля 2022 г. и проблем с электроснабжением возможен сценарий сильного роста цен. Низкий уровень воды в крупнейших водохранилищах и отсутствие осадков угрожают стабильности работы дуговых установок, что может негативно сказаться на объемах производства алюминия, образовав дисбаланс на рынке.

Цена на алюминий ($ за т) и дисбаланс рынка (тыс. т)

Следовательно, на фоне риска резкого сокращения производства алюминия акции профильных компаний выглядят привлекательно. На российском рынке акций производители алюминия представлены лишь Русалом. Компания является вертикально интегрированной с долей 5,6% в мировом производстве алюминия (топ-3 производитель в мире) и 4,5% в мировом производстве глинозема. Крупнейшие заводы расположены на территории Сибири, а также на Ямайке, в Гвинее и Гайане. Также Русал владеет долей 26,4% в ГМК «Норникель» и 20% в глиноземной компании Queensland Alumina.

Ключевые факты и заводы Русала

Ключевым драйвером финансовых показателей Русала являются цены на алюминий в рублях. Сейчас они находятся выше средних уровней в течение цикла благодаря слабому курсу рубля. Объем производства первичного алюминия остается стабильным, и за 2022 г. вырос на 1,9% до 3 835 тыс. т. Производство глинозема снизилось на 28% за счет остановки производства на Николаевском глиноземном заводе в связи с СВО. Производство бокситов было снижено на 18%, что обусловлено снижением потребности в них при падении производства глинозема.

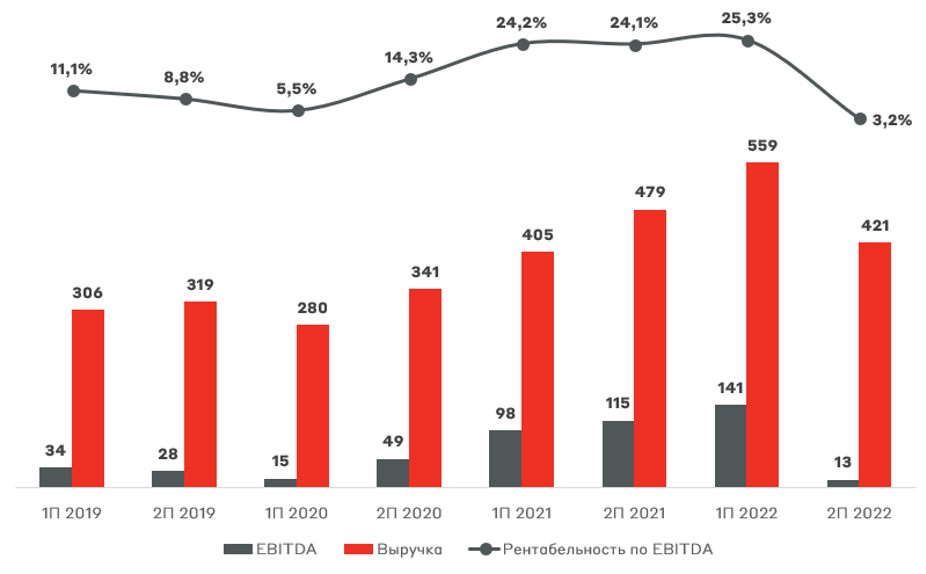

С точки зрения финансовых показателей в 2022 г. выручка Русала выросла на 8,4% до 958 млрд руб. Во 2-ом полугодии 2022 г. произошло резкое снижение EBITDA с маржинальностью 3% против 25% в 1-ом полугодии, что связано с возросшей себестоимостью производства. Общая себестоимость производства выросла на 30% г/г в результате увеличение затрат на приобретение сырья (в том числе глинозема), а также на электроэнергию. По сути, Русал потерял часть преимуществ вертикальной интеграции, сохраняя ее лишь благодаря ГЭС. Динамика чистой прибыли и свободного денежного потока соответствует EBITDA, также находясь на минимальных уровнях по итогам 2-го полугодия 2022 г.

Выручка и EBITDA Русала, млрд руб.

Стоимость бизнеса Русала не является низкой (EV/EBITDA 7,8x) из-за снизившейся операционной прибыли. В 1-ом полугодии 2023 г. финансовые результаты Русала не будут значительно лучше 2-го полугодия 2022 г., следовательно, лишь резкий рост цен на алюминий может выправить ситуацию для компании.

Русал потерял гибкость бизнеса в течение 2022 года, частично лишившись поставок с зарубежных заводов. Снижение цен на алюминий и девальвация рубля действуют разнонаправленно на рентабельность Русала, однако текущая рыночная конъюнктура и ситуация в бизнесе компании не содержат драйверов к положительной переоценке акций компании. Кроме того, нельзя забывать про долю компании в ГМК "Норильский никель", дивиденды которого значительно улучшали финансовое положение Русала. Следовательно, отсутствие акционерного соглашения несёт дополнительные риски для стоимости акций Русала и En+.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.