Российский ретейл: попутный ветер инфляции и борьба за трафик

Ключевая информация

Потребительский спрос

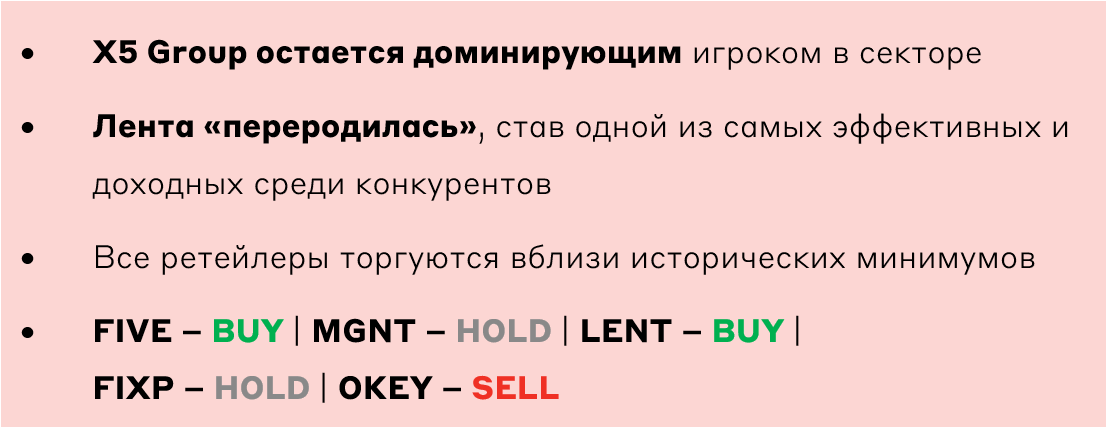

Состояние потребительского спроса на продукты обычно является прогнозным индикатором доходов ретейлеров. В 1 полугодии фиксировался рост продуктовых расходов, который в некоторые недели превышал уже 20%. Динамика в 3 квартале сохраняется выше исторических значений.

Изменение расходов в продуктовых магазинах (% г/г)

Источник: «Сбериндекс»

Динамика потребительских трат во многом объясняется ростом среднего чека, через который ретейлеры перекладывают рост расходов на покупателей.

Основные показатели ретейлеров

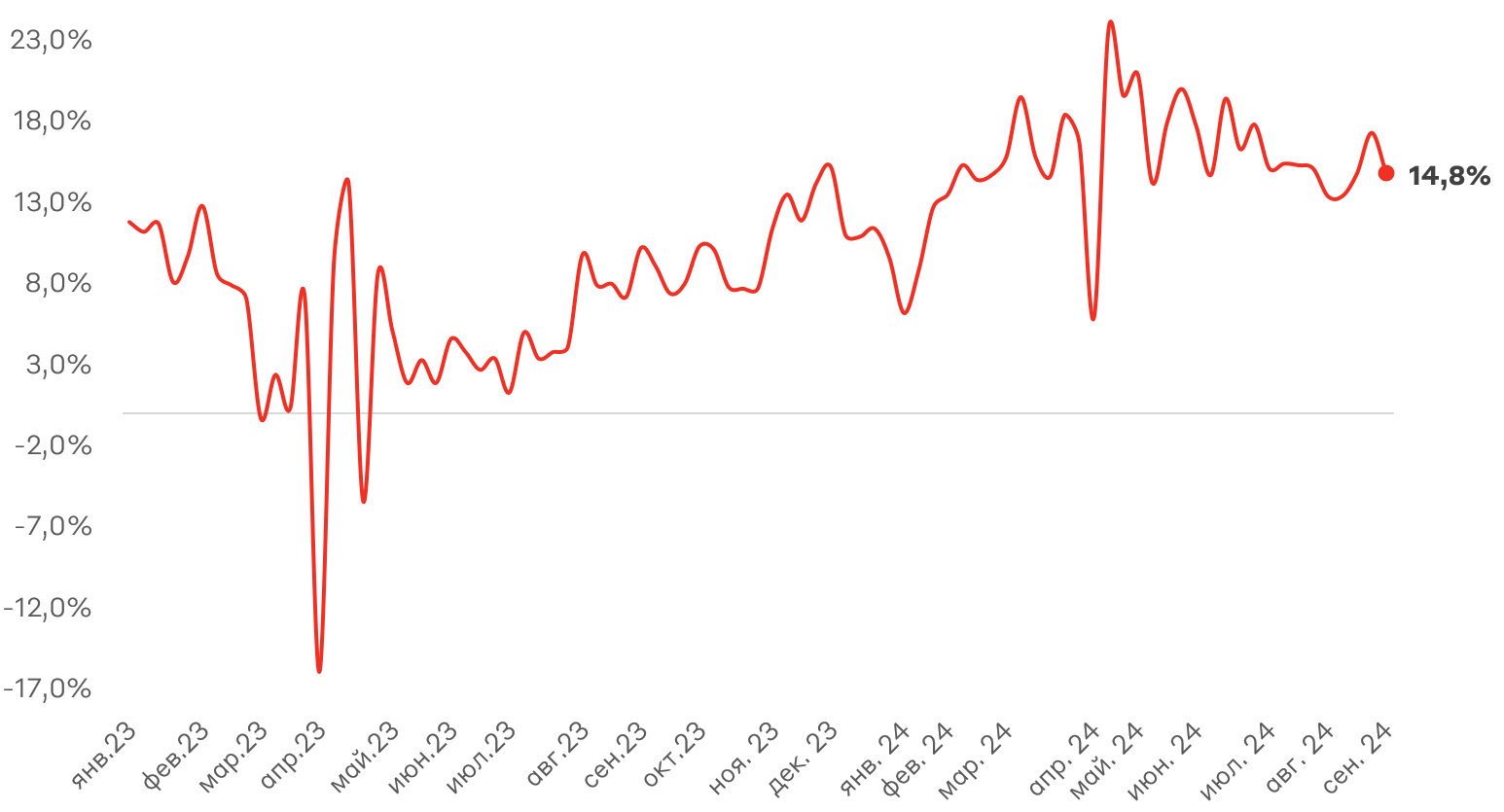

В 1 полугодии только X5 Group и Лента продолжили наращивать долю рынка, что осуществляется за счет расширения сетей дискаунтеров «Чижик» и «Монетка», соответственно. Также для увеличения доходов федеральные ретейлеры выходят в новые регионы – Дальний Восток и Калининград. Отметим стагнацию в доле Магнита, чья динамика зеркальна X5 Group.

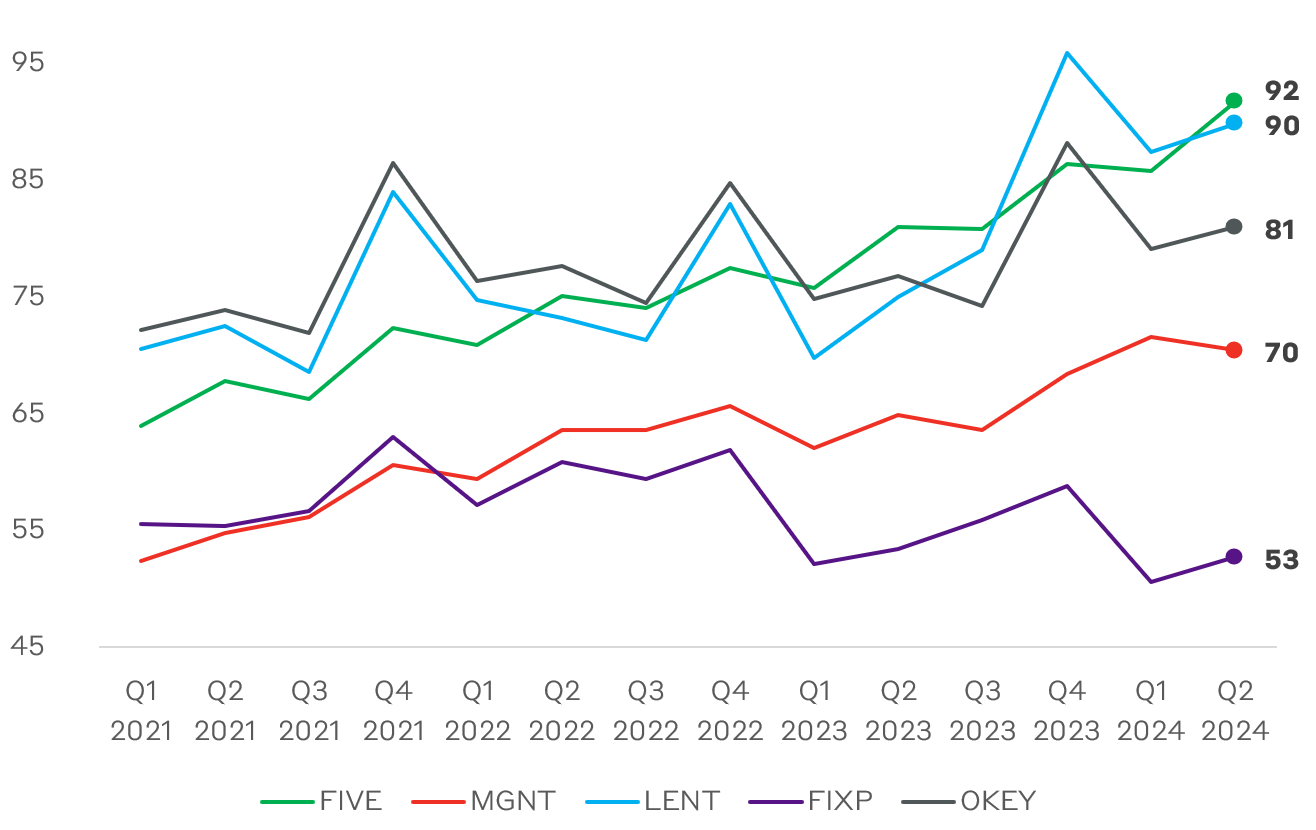

Доля рынка среди публичных ретейлеров

Источник: А-Клуб

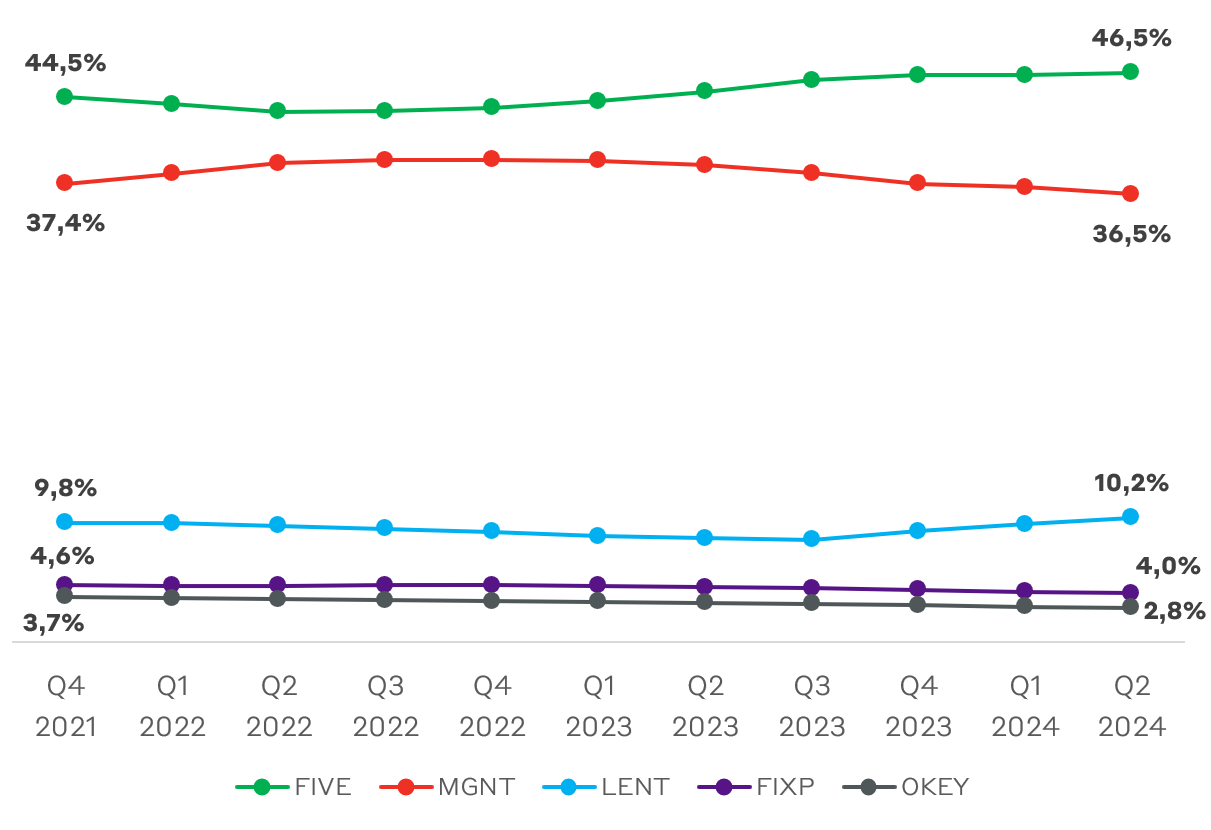

В разрезе неорганического роста более других удивляет Лента, которая продолжает расширение сети после переориентации из сегмента гипермаркетов в магазины у дома и дискаунтеры. X5 Group и Магнит масштабируются сопоставимыми темпами. Количество «Чижиков» уже составляет 1785 магазинов или более 8% сети. Расширение жестких дискаунтеров у X5 Group ограничено лишь скоростью выстраивания логистической инфраструктуры. Магнит запоздал в вопросе развития дискаунтеров («Первый выбор» и «Моя цена»), что приводит к снижению трафика в уже функционирующих магазинах.

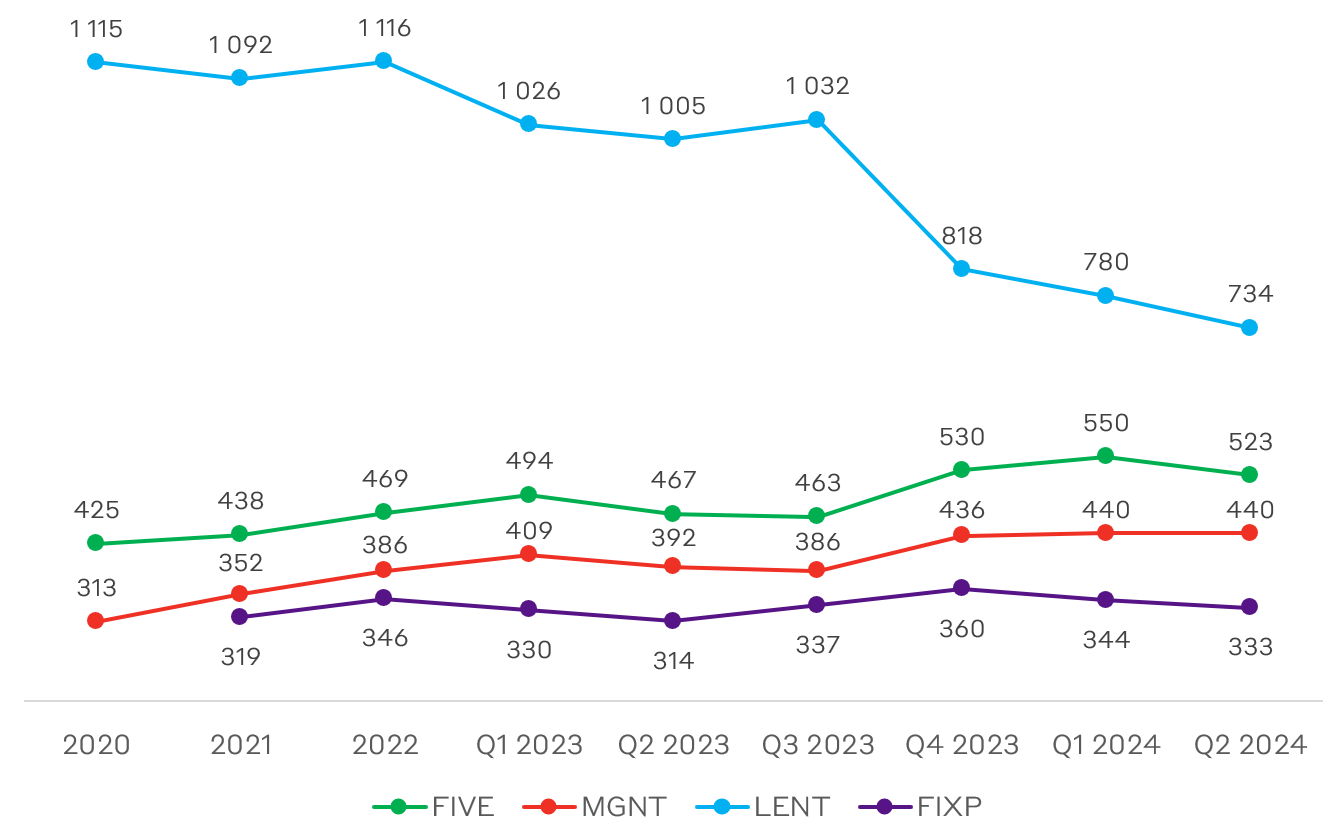

Динамика количества магазинов ретейлеров

Источник: А-Клуб

Наиболее эффективными ретейлерами с точки зрения удельной выручки являются X5 Group и Лента. Обе компании последовательно улучшали данный показатель, отрываясь от конкурентов, которые показывают рост в основном за счет инфляции.

Выручка на 1 кв. м торговой площади, тыс. руб.

Источник: А-Клуб

Средний чек ретейлеров в 1 полугодии сезонно снижался по сравнению с концом года, однако демонстрируя рост к прошлому году. Во 2 квартале у Магнита и X5 Group увеличение составило 12% г/г. Снижение у Ленты связано с переориентацией на магазины малого формата.

Средний чек ретейлеров, руб.

Источник: А-Клуб

Динамика сопоставимых продаж

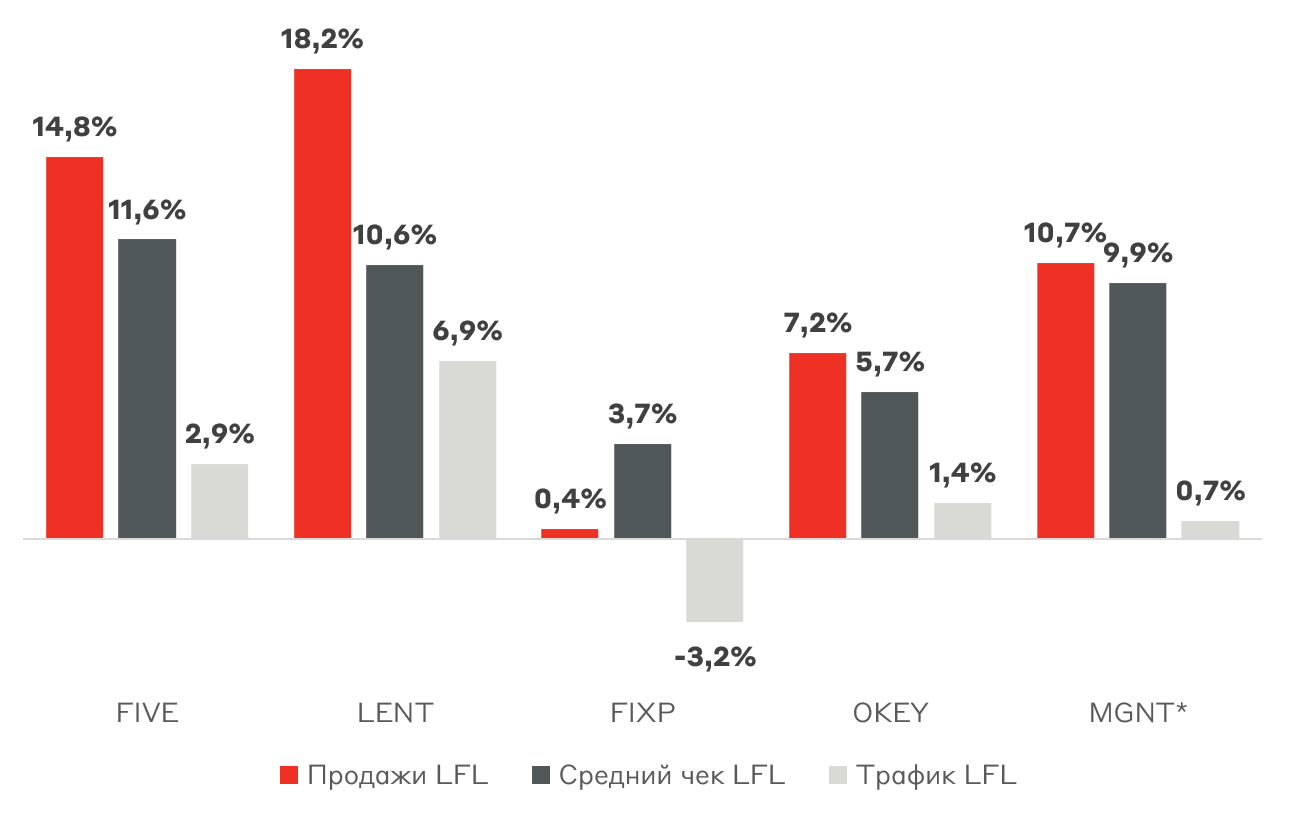

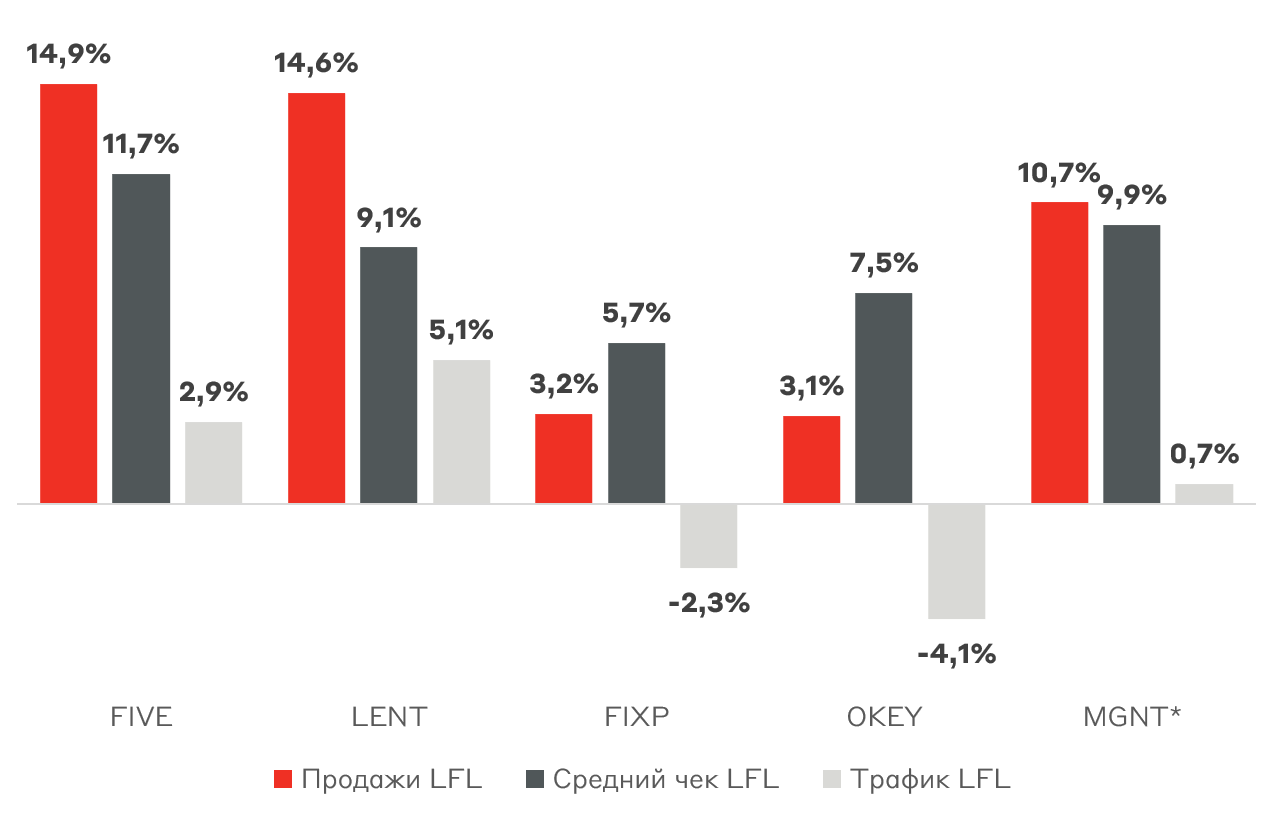

Важнейшим индикатором эффективности управления существующими магазинами сети является динамика сопоставимых (LFL) продаж.

X5 Group уже традиционно является одним из лидеров, который прирастает как трафиком, так и средним чеком выше инфляции. Лента продолжает уже на протяжении 4 кварталов показывает опережающую динамику, что еще раз подтверждает правильность решения менеджмента по изменению бизнес-модели. Неэффективные магазины закрываются, а ассортимент оптимизируется. Наглядно видно, что переток трафика в Ленту идет из Fix Price и О`КЕЙ, которые слишком поздно опомнились. Магнит показал неплохую динамику LFL продаж на уровне 10,7%. Однако данный рост в больше степени обеспечивается инфляцией, а не притоком покупателей.

Динамика сопоставимых продаж в 1 квартале, г/г

Динамика сопоставимых продаж во 2 квартале, г/г

Источник: данные Компании

* Данные по Магниту за 1 полугодие

Еще раз подчеркиваем, что проблема с трафиком может стать структурной для Магнита, что потребует дополнительных инвестиций в развитие сети дискаунтеров и интенсивности промо-цен для привлечения аудитории. Тем не менее в пресс-релизе за 1 полугодие Магнит отмечает улучшение LFL трафика в 3 квартале за счет маркетинговых кампаний.

Расходы на персонал

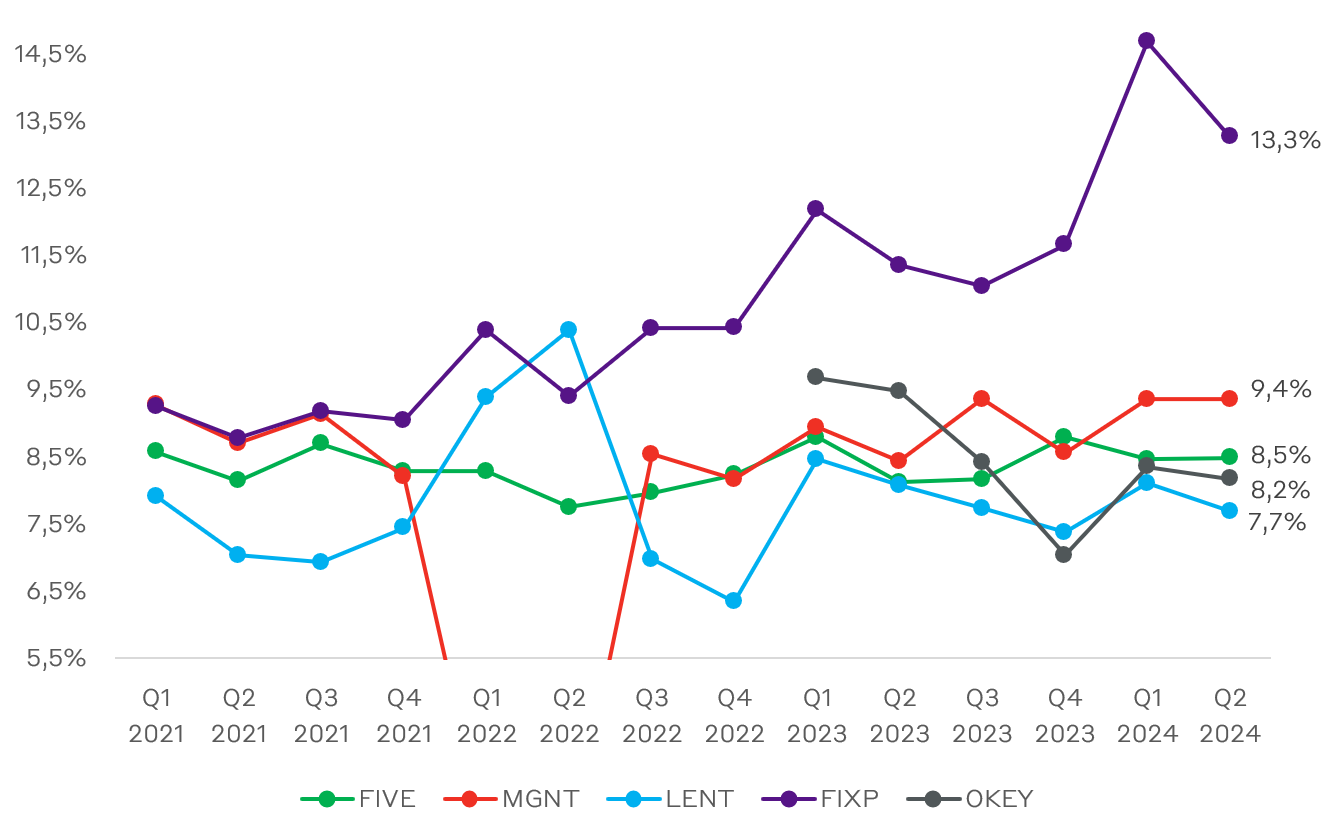

Из-за дефицита рабочей силы ретейлеры также сталкиваются с давлением со стороны расходов на персонал. Наибольшая стабильность в данном вопросе у X5 Group – на уровне 8,5%. У Fix Price, который исторически тратит больше других на персонал, продолжается существенный рост в 1 полугодии. В Магните наблюдается постепенное ухудшение контроля за расходами на персонал, что оказывает давление на операционную рентабельность.

Расходы на персонал как доля от выручки

Источник: А-Клуб

X5 Group

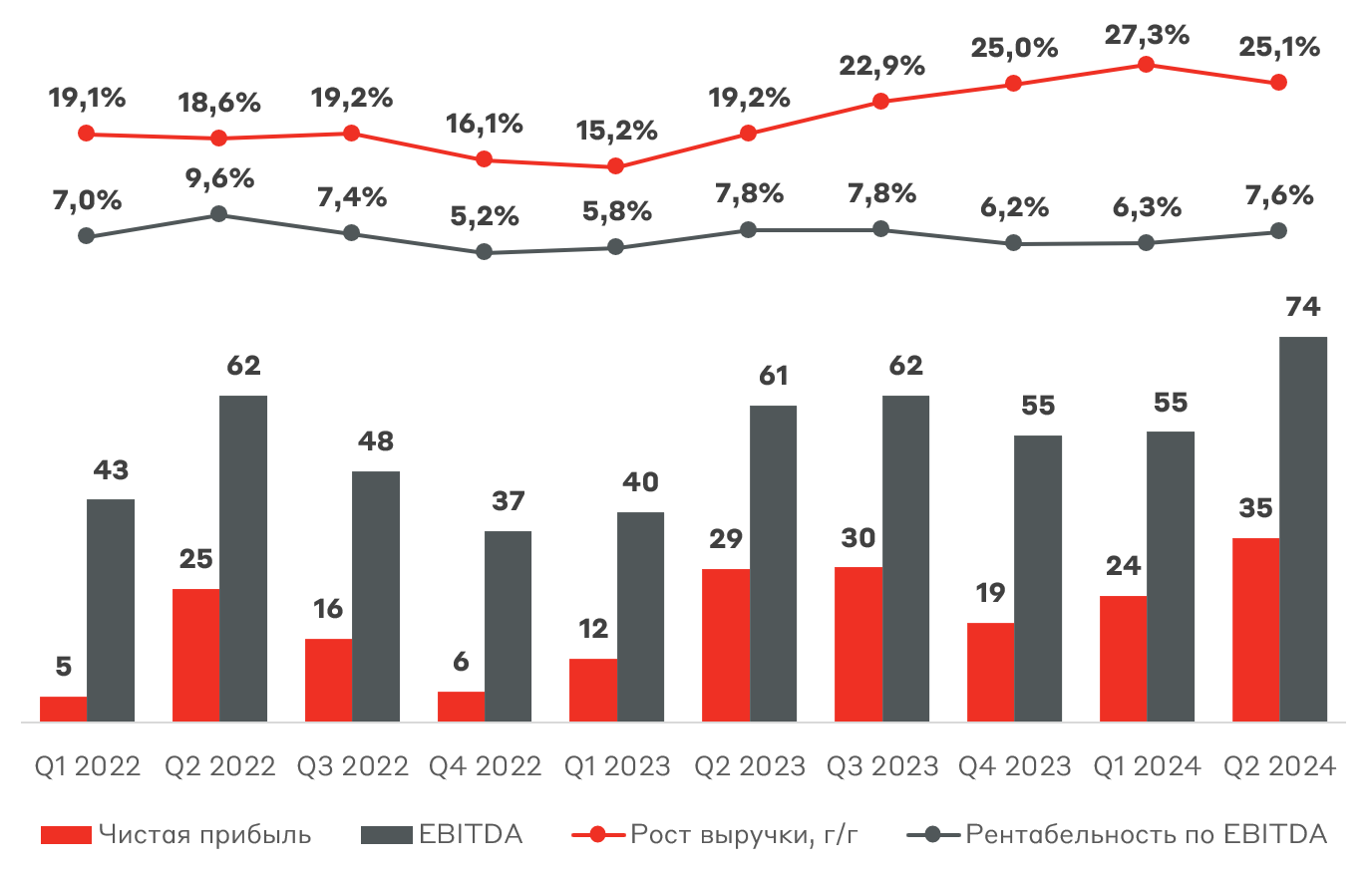

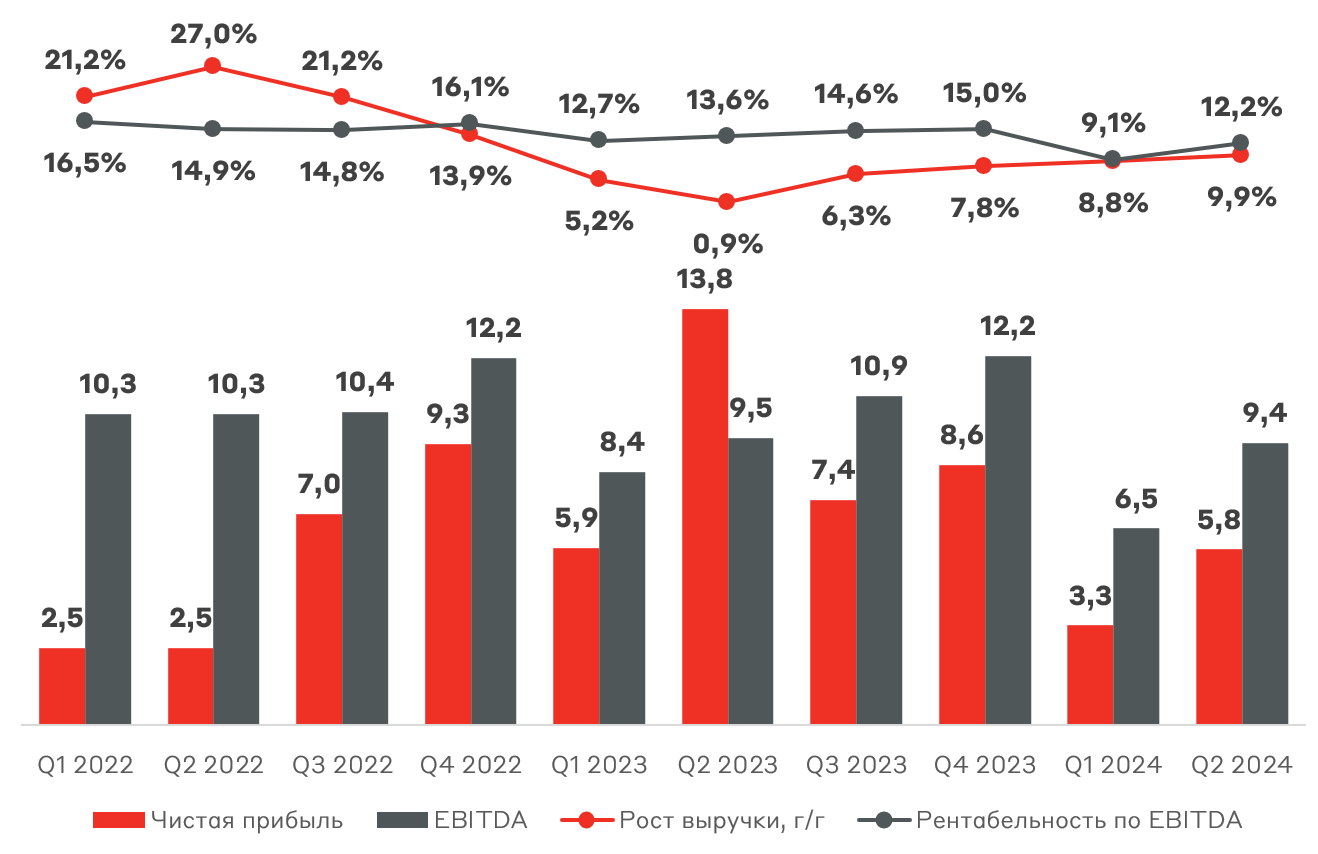

В разрезе финансовых результатов X5 Group демонстрирует рост более 20% на протяжении года, что отражает доминирующее положение компании в секторе. Темпы роста доходов находятся практически на уровне ИТ-компаний. Чистая прибыль и EBITDA во 2 квартале стали рекордными для компании.

Чистая прибыль и EBITDA X5 Group, млрд руб.

Источник: данные Компании

Долговая нагрузка находится на крайне низком уровне для ретейлеров – 0,7x чистый долг/EBITDA. После возобновления торгов в конце сентября мы ожидаем принятие новой дивидендной политики и выплату порядка 400 руб. на акцию.

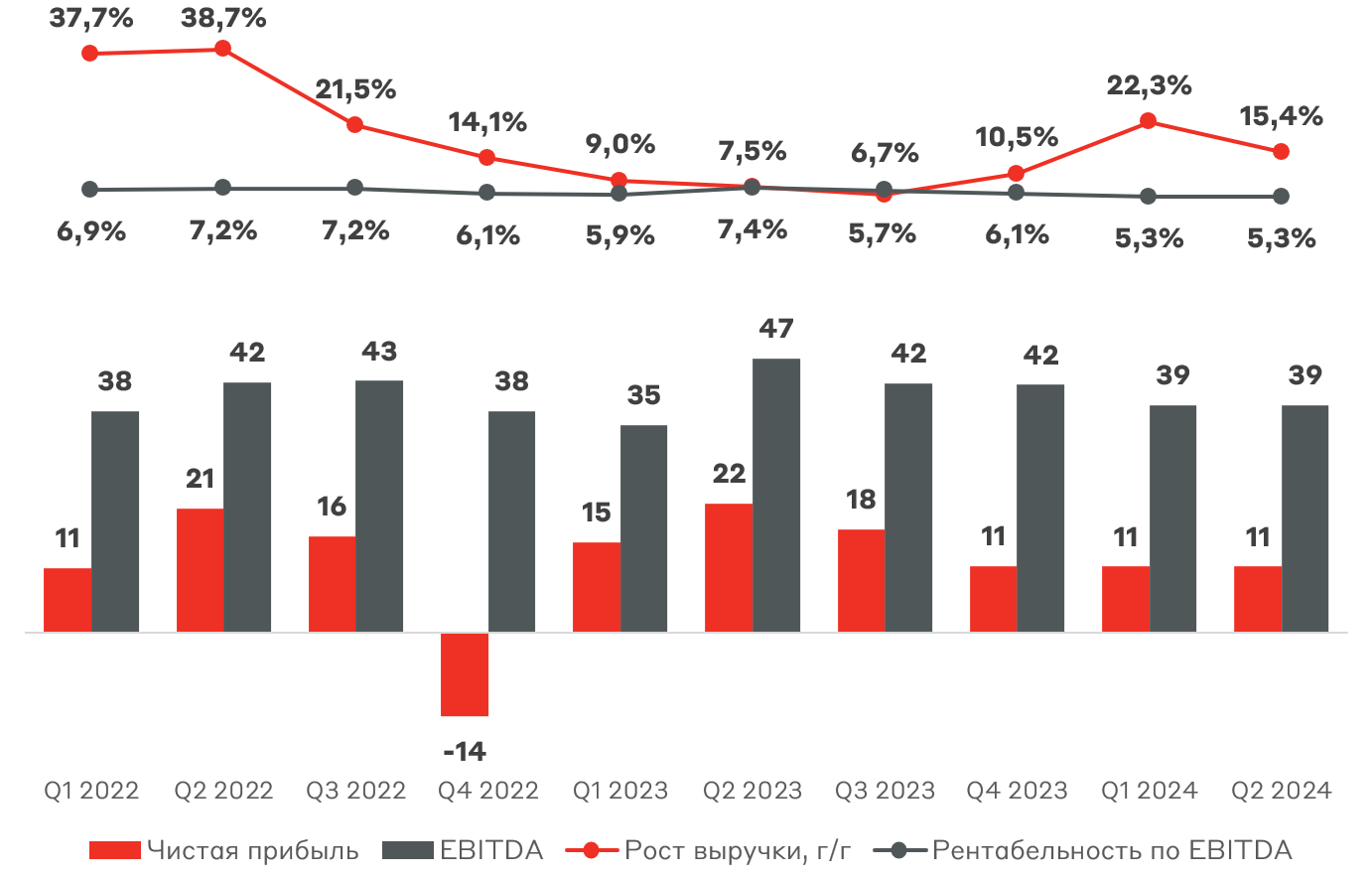

Магнит

В отличие от X5 Магнит разочаровал инвесторов. EBITDA в 1 полугодии сократилась на 5,6% г/г с существенным снижением рентабельности до минимумов за 3 года – 5,3%. Причем снижение маржинальности бизнеса происходит одновременно со средними операционным показателями. Основное давление на EBITDA оказали высокие расходы на персонал. Чистая прибыль снизилась вслед за операционной и из-за убытка по курсовым разницам.

Чистая прибыль и EBITDA Магнита, млрд руб.

Источник: данные Компании

Свободный денежный поток в 1 полугодии оказался отрицательным, что снижает вероятность дивидендной выплаты. Одновременно долговая нагрузка эмитента подросла до 1,4x чистый долг/EBITDA – не высокий, но уже оказывающий давление процентными расходами. Несмотря на встречный ветер, бизнес остается стабильным: с запозданием, но справляясь с возникающими трудностями.

Лента

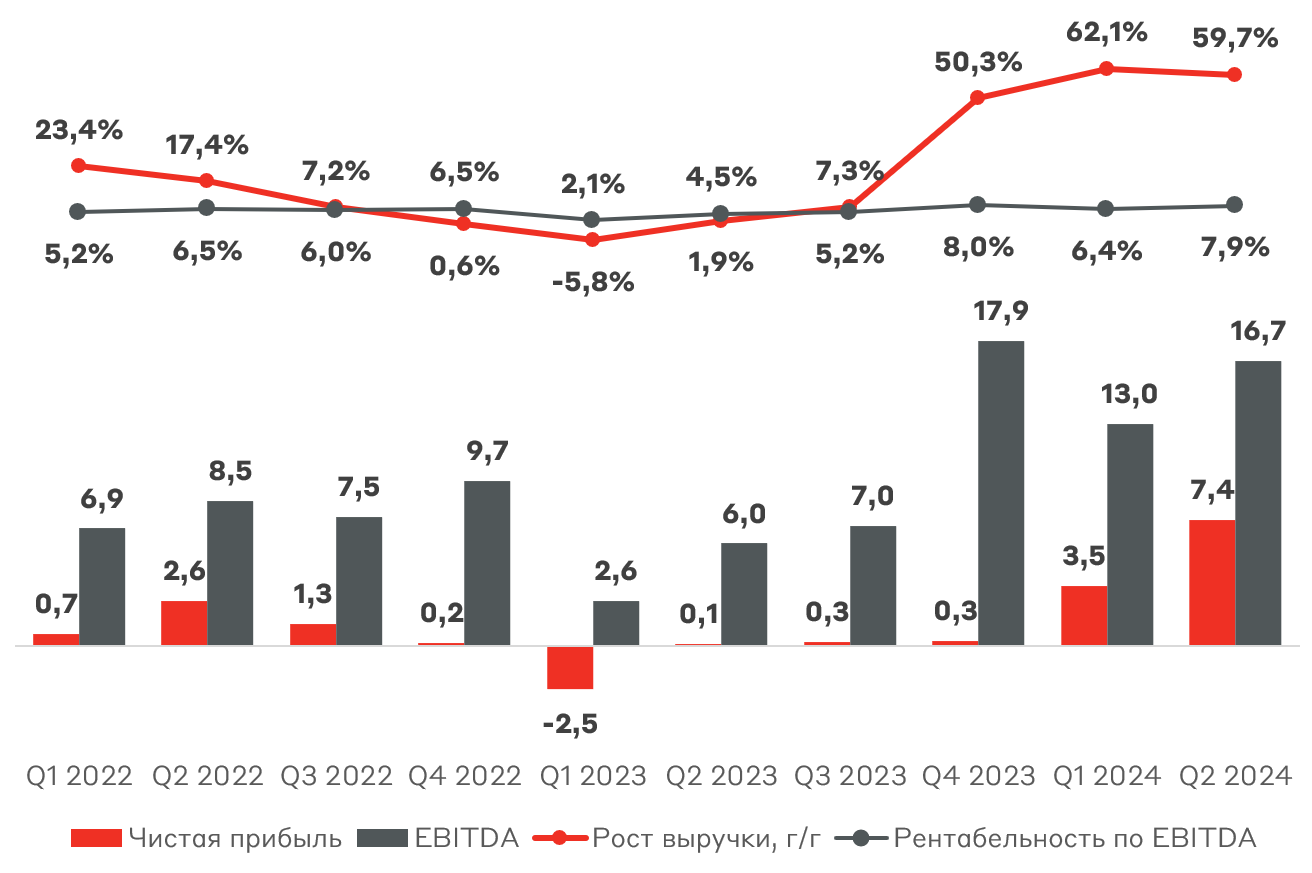

За последний год Лента буквально "переродилась" после покупки «Монетки». Улучшения наблюдаются как на операционном, так и финансовом уровне. Перед нами эффективная и прибыльная компания, которая в относительных показателях сопоставима с X5 Group. Темпы роста доходов превышают 50% г/г, что сохранится в следующем квартале. Чистая прибыль за 2 квартал стала рекордной для компании.

Чистая прибыль и EBITDA Ленты, млрд руб.

Источник: данные Компании

Рост финансовых показателей был финансирован за счет привлечения значительного долга, который благодаря увеличению доходов вернулся к историческим комфортным показателям – 1,7x чистый долг/EBITDA.

Fix Price

Из-за большого оттока трафика и роста расходов на персонал в Fix Price продолжается снижение EBITDA и чистой прибыли. Благоприятным фактором для компании является денежная подушка (чистый долг/EBITDA –0,5x), которая позволяет финансировать открытие магазинов без роста процентных расходов.

Чистая прибыль и EBITDA Fix Price, млрд руб.

Источник: данные Компании

Компания проводит редомициляцию из Кипра в Казахстан, что теоретически позволяет осуществлять дивидендные выплаты, но их вероятность мы оцениваем как низкую.

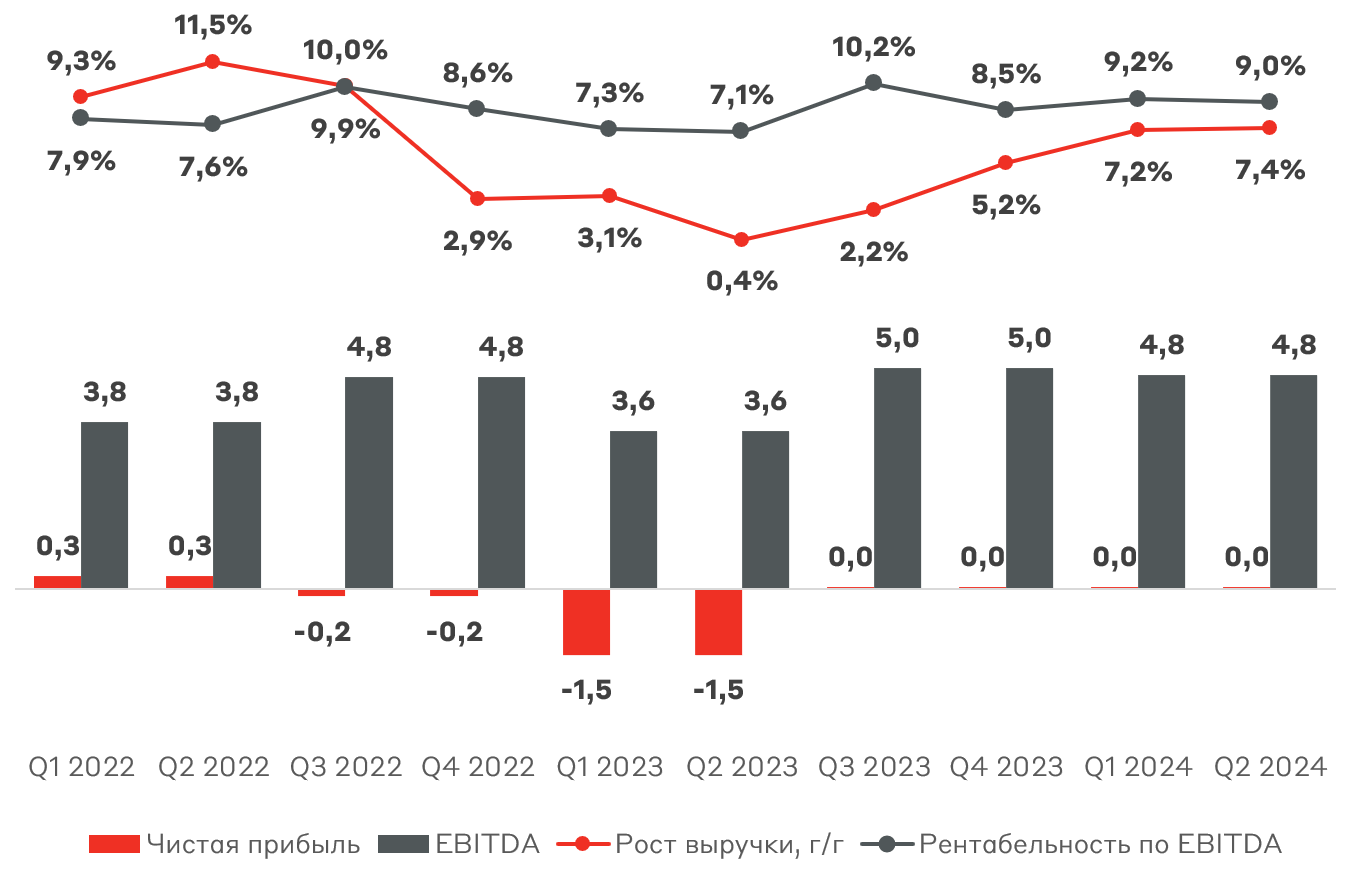

О`КЕЙ

Ситуация в О`КЕЙ напоминает Fix Price: отток трафика, стагнирующие доходы, иностранная прописка. При этом к компании меньше пространства для маневра из-за чистого долга/EBITDA вблизи критической отметки – 2,0x. Есть улучшения по чистой прибыли, но она по-прежнему балансирует около нуля.

Чистая прибыль и EBITDA О`КЕЙ, млрд руб.

Источник: данные Компании

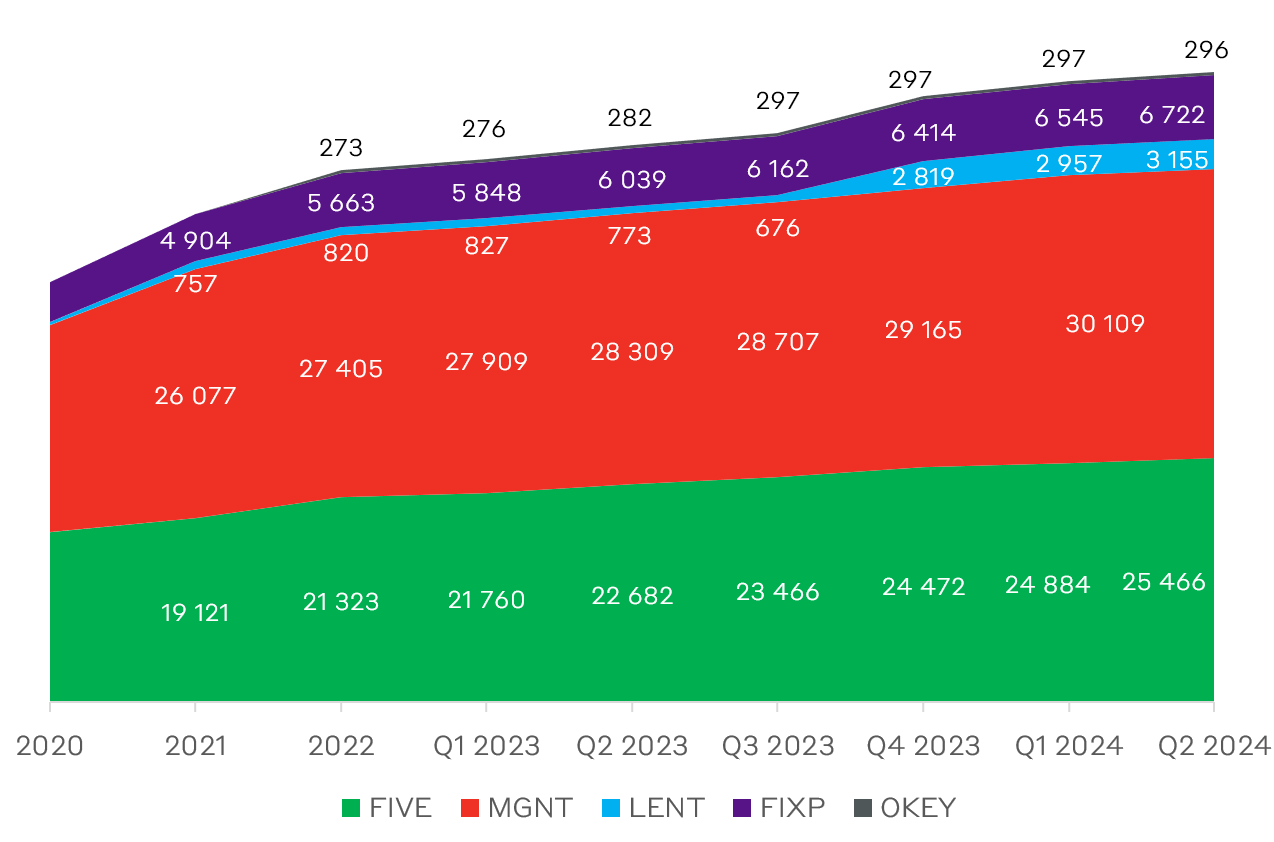

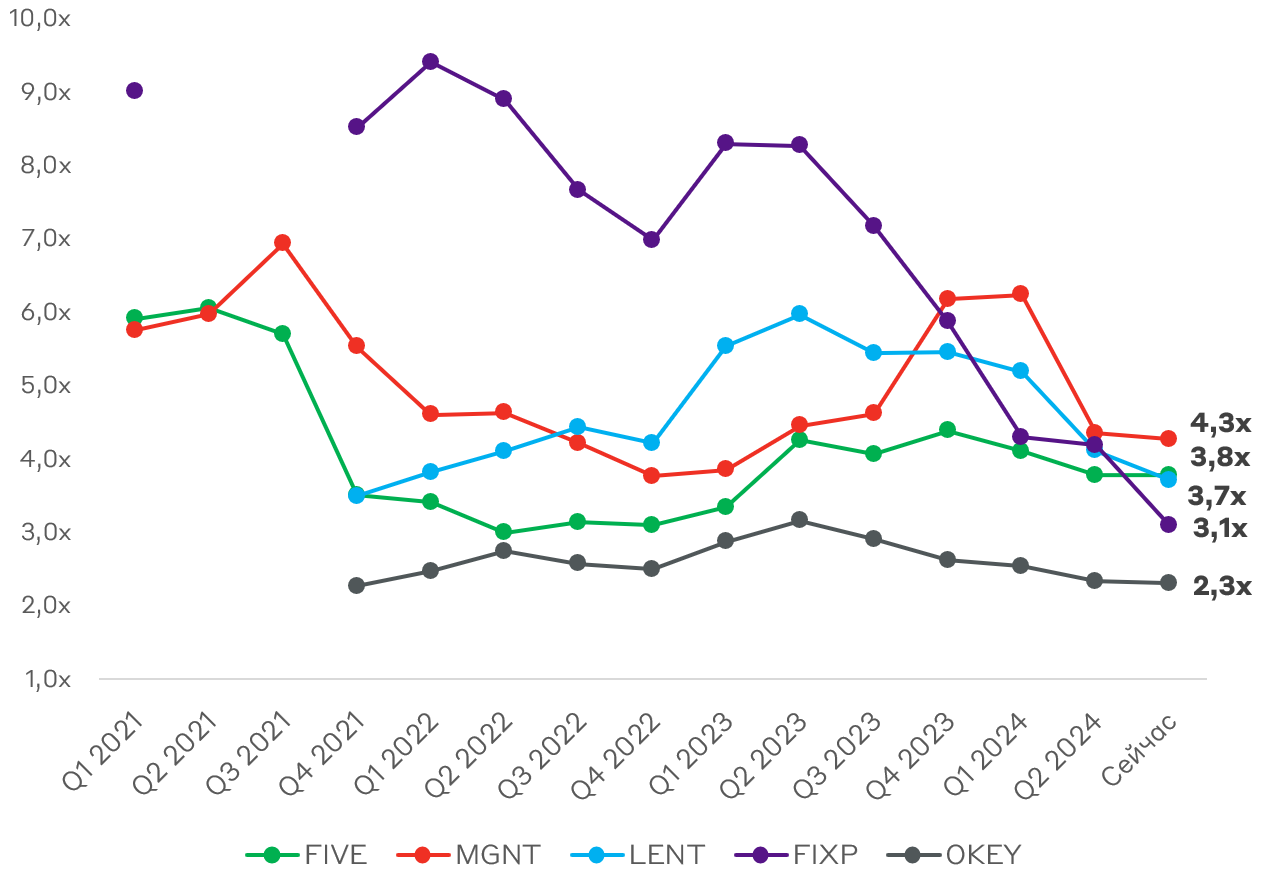

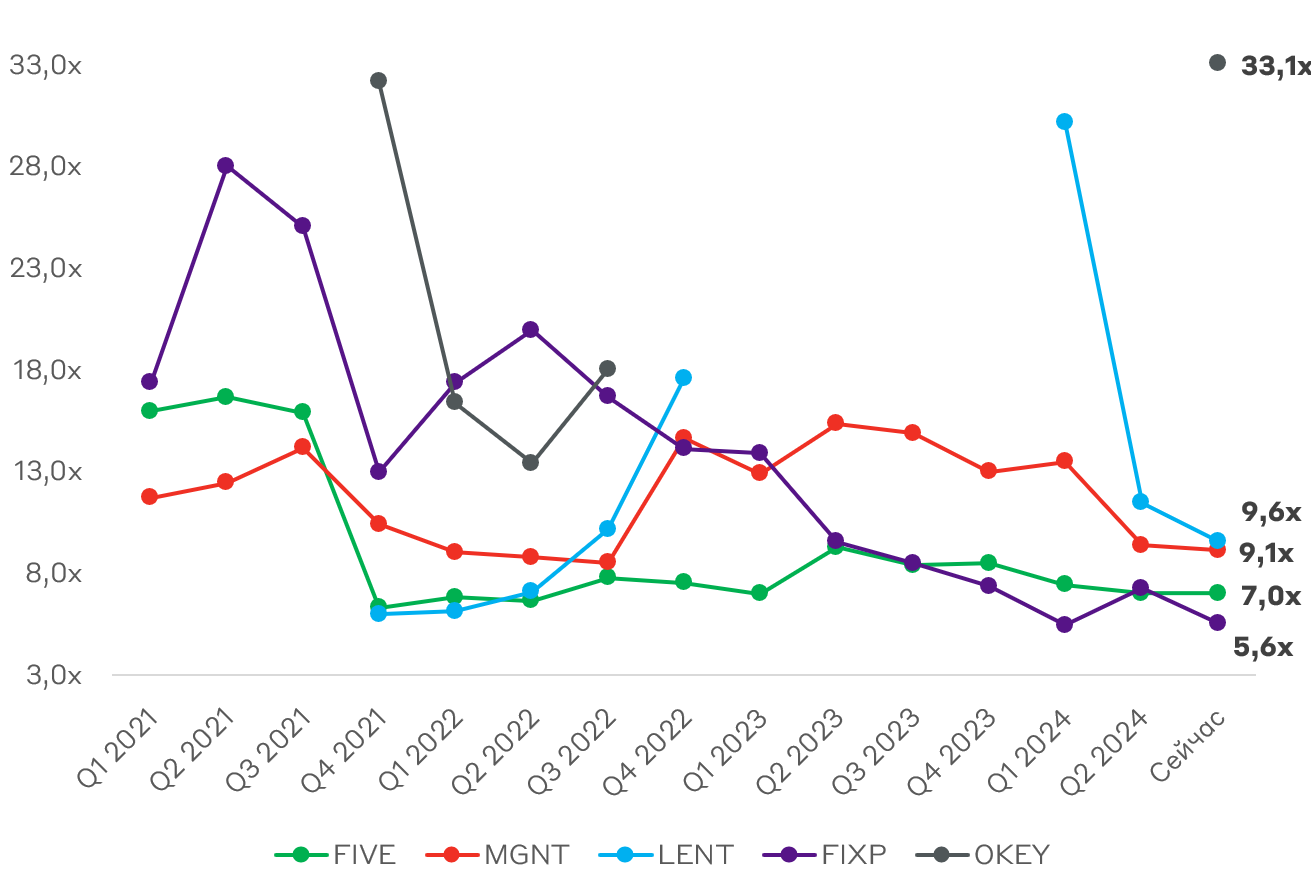

Сравнительная оценка

По мультипликаторам стоимости почти все публичные ретейлеры торгуются вблизи исторических минимумов, что связано с коррекцией. После возобновления торгов X5 Group акции компании, вероятно, снизятся, что обеспечит еще более привлекательную оценку компании, а также дивидендную доходность более 14%.

Оценка ретейлеров по EV/EBITDA

Источник: А-Клуб

Оценка ретейлеров по P/E

Источник: А-Клуб

Взгляд А-Клуба

Несмотря на дешевизну всех ретейлеров, мы фокусируемся на самых эффективных и растущих. X5 Group и Лента являются нашими фаворитами в секторе.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.