Оценка рынков акций по мультипликаторам

Большая часть рынков акций показали снижение за последний год. Например, S&P500 упал на 17.5%, IMOEX потерял 38,4% и Hang Seng index -21.7%. Для оценки мы будем использовать одни из самых известных мультипликаторов: Forward P/E, EV/EBITDA и Net Debt/EBITDA.

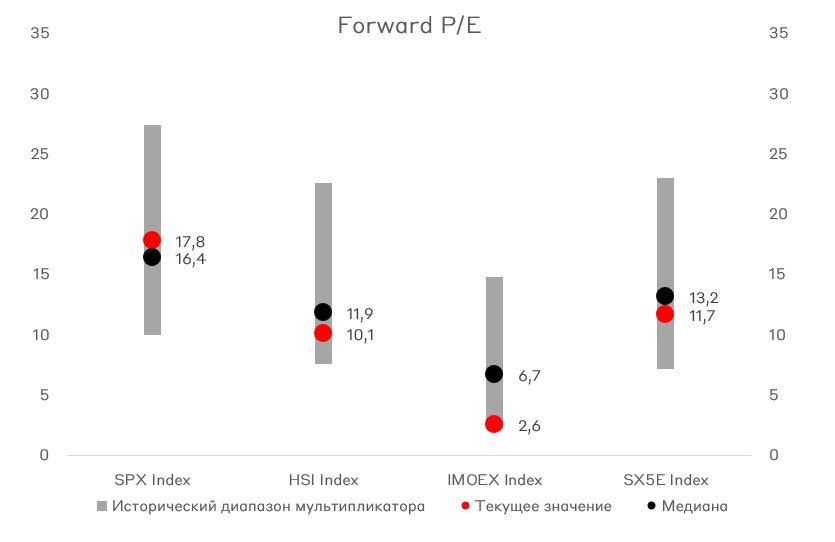

Мультипликатор Forward P/E находится все еще на высоком уровне для американского индекса S&P 500 (SPX Index), и составляет на текущий момент 17,8х. При этом Hang Seng Index (HSI Index) - гонконгский индекс (в основном состоит из китайских компаний) и Индекс Мосбиржи (IMOEX Index) - российский индекс, находятся вблизи исторически самых низких значений, и по нашему мнению, имеют перспективы для отскока. Европейский индекс Eurostoxx 50 EUR(SX5E) также выглядит дёшево, однако если смотреть на исторический минимум, то мы допускаем снижение оценок до минимальных значений за счет влияния энергетического кризиса.

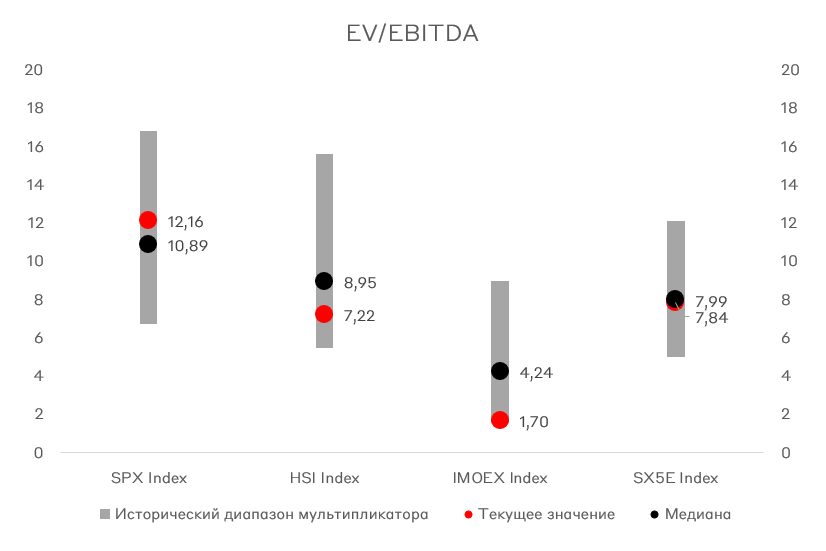

Согласно мультипликатору EV/EBITDA российский рынок выглядит очень дешево. Также заметно снизилась оценка китайского рынка. Европейский рынок достиг медианной исторической оценки, по нашему мнению, он может продолжить коррекцию, что снизит оценку по мультипликаторам. Американский рынок акций остается дорогим относительно истории, и мы также ожидаем снижение как индекса, так и оценки мультипликатора.

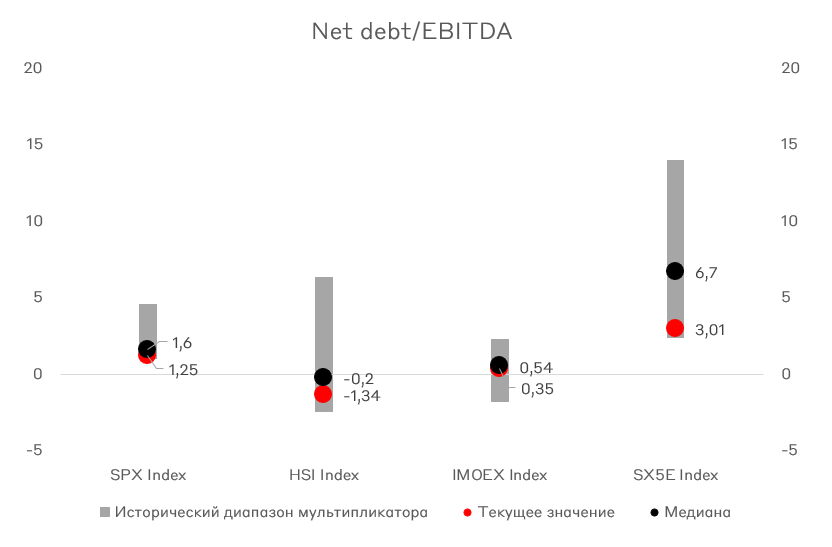

Отметим, что глобально чистая долговая нагрузка относительно EBITDA находится вблизи минимальных значений в большей части регионов. Однако в случае развития рецессии стоит ожидать сильного изменения данного показателя как за счет снижения EBITDA, так и за счет увеличения долга, особенно актуален данный риск в Европе.

Исходя из вышеупомянутых оценок, мы не видим перспектив для дальнейшего роста американского фондового рынка, особенно если принимать во внимание доходности US Treasuries. Также у нас смешанные ожидания относительно динамики европейского рынка, так как прибыли компаний, по мнению западных аналитиков, будут снижаться, что будет приводить к росту мультипликаторов и снижению сравнительной привлекательности.

Перспективными с точки зрения мультипликаторов являются российский и китайский рынок. Однако для российского рынка стоит отметить риски снижения прибыли из-за сильного курса рубля и проблемы с прогнозированием будущей прибыли компаний. Для китайского опасен дальнейший рост долговой нагрузки, особенно в текущей парадигме "дешевых денег" в Китае.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.