Поговорим о рисках – чего стоит бояться?

«Очень сильный доллар зажигает маленькие огни в развивающемся мире, огни могут начать объединяться, расти, а затем ветер погонит их обратно на развитые мировые финансовые рынки» - подобную цитату мы нашли в одной из статей Financial Times, и она заставила задуматься над тем, какие огни уже горят, какие только разгораются и на что сейчас стоит обратить внимание в рамках глобальной экономики. Мы рассмотрим факторы, которые могут обернуться для глобального рынка сильнейшим спадом и разберем их в нашей статье.

Что мы наблюдаем сейчас:

1. Рост стоимости и дефицита сырья, снижение стоимости валют неэкпортных стран и экономические последствия пандемии и ситуации на Украине, все это выступает основным риском для мировой экономики. Примером может послужить Шри-Ланка – страна столкнулась с мощнейшим кризисом из-за проблем с продовольствием и объявила дефолт по своим долгам. В дополнение к зависимости от импортируемой энергии и основных продуктов, таких как пшеница, конфликт поразил Шри-Ланку неожиданными способами. Например, она была одним из самых популярных туристических направлений для туристов из России и Украины. Россия также была вторым по величине покупателем цейлонского чая - основного экспортного товара Шри-Ланки. Кроме того, из-за климатических условий Индия начала ограничивать экспорт сельхозпродукции, что усилило продовольственную проблему на Шри-Ланке.

Стоит напомнить, что одной из причин «Арабской весны» в начале 2010-х стала именно инфляция и проблема с продовольствием, поэтому исключать подобного сценария развития в других странах мира сейчас не стоит.

Инвесторы также теряют интерес к сегменту стран ЕМ, особенно на фоне роста левых сил на политической арене. Как в Бразилии, так и в Колумбии президентами могут стать радикально настроенные кандидаты, что потенциально может привести к социальным волнениям и пересмотру энергетической карты мира из-за их негативного отношения к США.

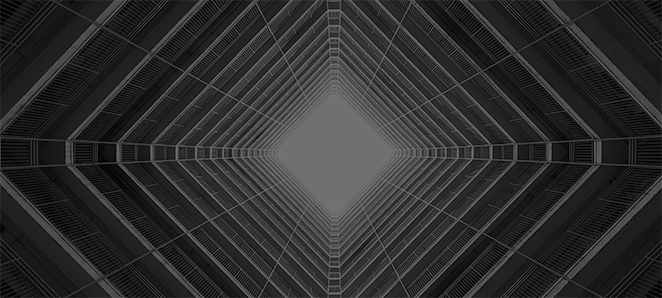

Как следствие, доля иностранных инвесторов на локальных рынках облигаций ЕМ снизилась до уровней 2011 года. Но в отдельных странах она по-прежнему чрезвычайно высокая - в Перу, ЮАР, Чехии и Колумбии. Именно эти страны наиболее финансово-уязвимы в случае политически-мотивированной распродажи долгов.

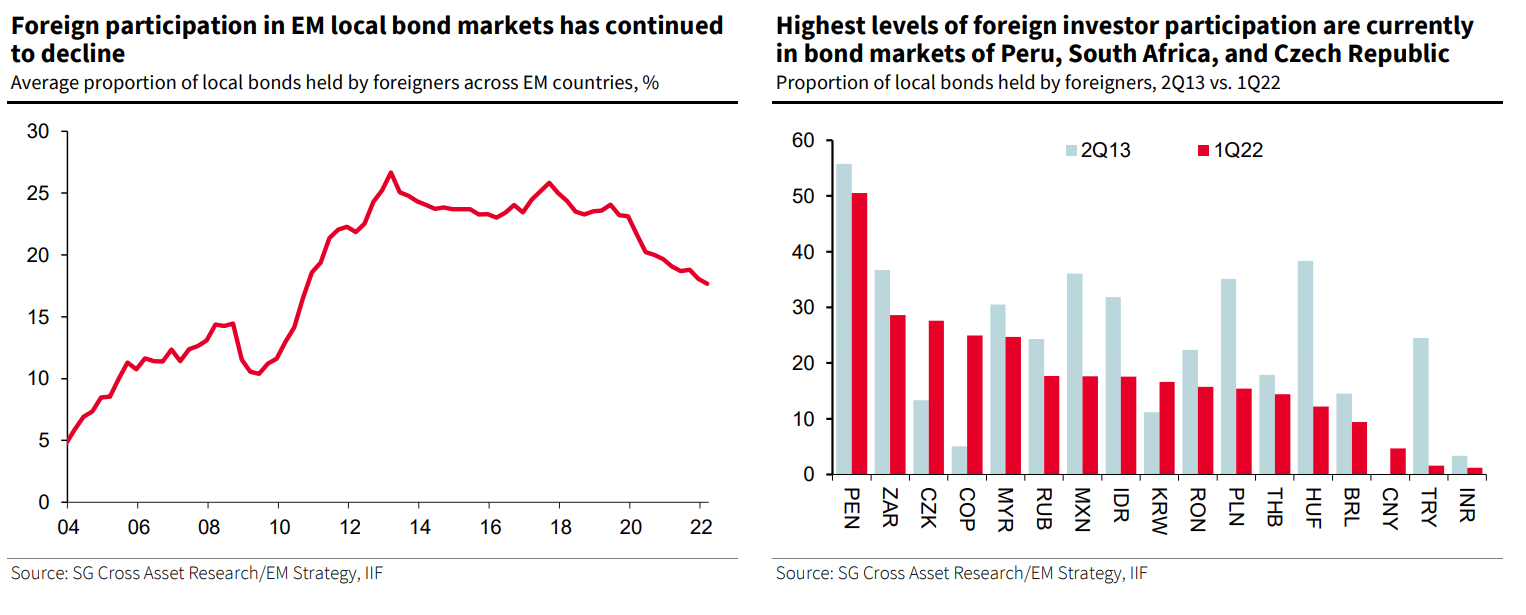

2. Большой объем долга и дефицит бюджета. Экономики развивающихся стран за последние 2-3 года значительно нарастили свою долговую нагрузку и дефицит бюджета. Главной причиной для роста долга стал COVID. Например, Бразилия и Колумбия увеличили отношение гос. долга к ВВП на 20%. Кроме того, у многих стран долг является валютным, что в условиях роста стоимости доллара и базовых ставок значительно влияет как на способность заемщиков занимать, так и на готовность банков кредитовать. Например, в Турции отношение совокупного валютного долга к ВВП составляет почти 100%, а риск рефинансирование в ближайшие 2 года достаточно высок ввиду больших объемов погашения.

Расширение спредов за кредитный риск экономик EM и пересмотры рейтингов лишний раз подтверждают настроения инвесторов. Например, сегодня агентство Moody's установило негативный прогноз по суверенному рейтингу Египта из-за ухудшения способности государства поглощать внешние шоки и сокращения валютных резервов для покрытия предстоящих платежей по обслуживанию внешнего долга.

С точки зрения валютных рисков, наиболее уязвимые страны - это Турция, Чили, Аргентина, Венгрия и Украина. При этом страны, где значительная часть госдолга номинирована в национальных валютах, имеют большую гибкость в управлении этими заимствованиями. Правда, это чревато всплеском инфляции, т.к. чуть ли ни единственным действенным механизмом является денежная эмиссия.

3. По мере укрепления доллара и ужесточения ДКП наблюдается глобальное снижение ликвидности. Снижение ликвидности (рост ставки и начало сокращения баланса ФРС и других регуляторов, включая ECB и BOE) будет приводить к постепенному «сжатию» стоимости активов и росту привлекательности безрисковых инвестиций. Кроме того, наблюдается падение интереса к US Treasuries: так ослабление иены к доллару США (USD/JPY вырос на 10% с начала года) может привести к снижению спроса на UST со стороны Японии. Только в марте японские вложения в американский госдолг сократились на $74 млрд., так как приоритеты Банка Японии сместились в сторону поддержки собственной экономики.

4. Китаю не так хорошо, как раньше. Главный потребитель в текущей экономической парадигме – Китай. Как мы обсуждали ранее из-за локдаунов его экономика локально чувствует себя очень слабо и, как следствие, это может отразиться на стоимости сырья, от которого уже зависят сырьевые экономики, в частности, вся Латинская Америка, Индонезия, Россия и Ближний Восток. Снижение цен на нефть и другие сырьевые товары приведет к ухудшению ситуации в сегменте ЕМ и росту дефицитов бюджета у сильно закредитованных развивающихся стран. К слову, Россия к числу таких стран не относится: отношение внешнего и совокупного долга к ВВП является чуть ли ни самым низким среди всех стран ЕМ.

5. Многие уже обсуждают риск рецессии в США, и если это произойдет одновременно со слабостью Китая, мировая экономика вовсе может потерять растущий спрос двух крупнейших ее представителей. Это может вызвать сильнейшие проблемы в странах, зависимых от Китая и США, то есть... во всем мире. Например, рынок уже начал "прайсить" возросший риск рецессии: длинные доходности облигаций снижаются, цены акций сильно скорректировались. Кроме того, в США наблюдается инфляция, рост издержек производителей, а также рост запасов, что говорит об общем сокращении спроса со стороны населения.

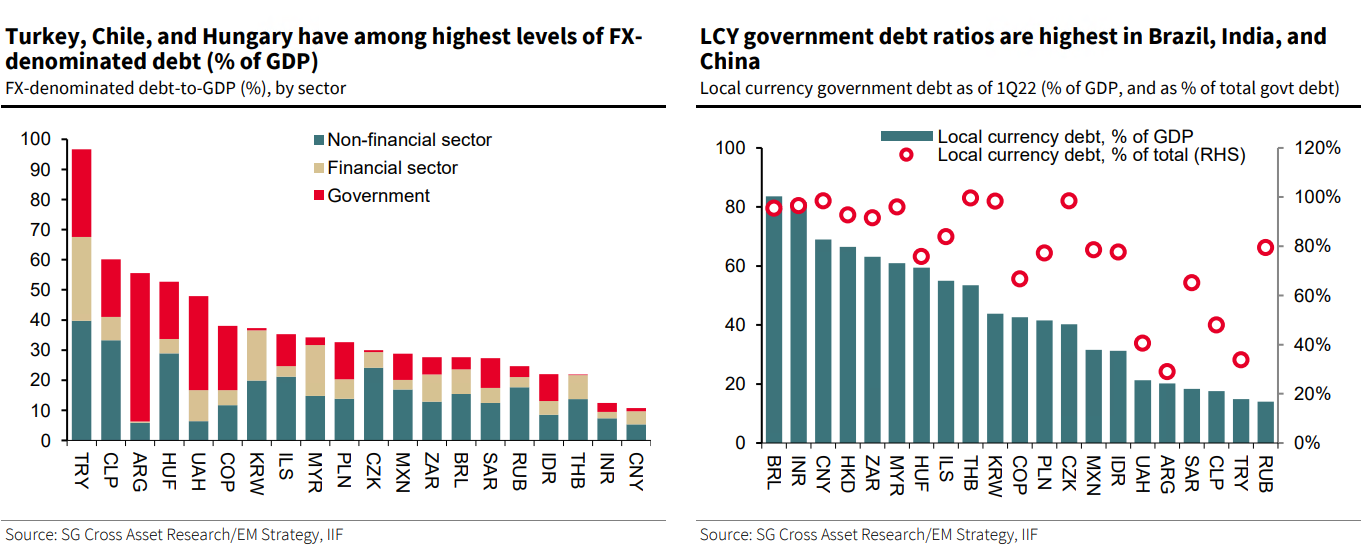

6. Настроения инвесторов становятся все хуже. Если рассматривать сентимент, то на рынке преобладают медвежьи настроения. Несмотря на случившееся снижение, относительная стоимость акций (мультипликатор Р/Е) в США пока еще выше исторической средней, что подразумевает риск их дальнейшей коррекции, если общеэкономическая ситуация не изменится в лучшую сторону. Отдельные индикаторы настроения инвесторов находятся на уровнях, наблюдавшихся во время глобального финансового кризиса 2008-2009 гг.

Таким образом, сейчас в глобальной экономике сформировалось большое количество нередко взаимосвязанных «точек напряжения». В случае, если по какому-то проблемному направлению мы увидим ухудшение / эскалацию, это может эффектом домино усугубить ситуацию по другим проблемным направлениям. Например, дальнейшее замедление экономики Китая или США вызовет падение цен на сырье, что приведет к росту дефицитов бюджетов большого количества развивающихся стран, росту социальных волнений в отдельных регионах, снижению кредитных рейтингов, росту долговой нагрузки, дефолтам и т.д. В последние годы подобные ситуации "лечились" снижением ставки регуляторов, прежде всего ФРС США, но она сейчас ограничена в своих действиях беспрецедентно-высоким уровнем инфляции.

При наличии желания воспользоваться текущей коррекцией, наиболее интересно выглядят надежные IT-компании с большой кэш позицией на балансе, инфраструктурные и потребительские компании с консервативным подходом к развитию бизнеса, а также отдельные еврооблигации достаточно защищенных регионов с выгодным соотношением risk / reward, например, еврооблигации эмитентов Узбекистана.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту