Обзор компании Сегежа

Бизнес-профиль

Segezha Group – российский лесопромышленный холдинг с полным циклом собственной лесозаготовки и специализацией на выпуске широкой линейки высокомаржинальной продукции.

В фокусе развития – экологичные технологии глубокой переработки древесины и максимально безотходного использования сырья. Компания представлена в 100 странах мира, более 70% выручки генерировалось за счет экспортных операций.

Группа включает российские и европейские предприятия по производству мешочной бумаги, бумажных мешков, пиломатериалов и березовой фанеры, а также домов из клееного бруса и CLT-панелей из перекрестно-склеенных слоев древесины. Основные производственные мощности локализованы в России и включают лесозаготовительные комбинаты, предприятия по производству пиломатериалов, фанеры, панелей и домокомплектов, а также заводы по производству мешков и упаковки. Часть предприятий находится за рубежом: 6 предприятий по производству мешков и упаковки расположены в Европе, и одно в Турции.

Сегменты

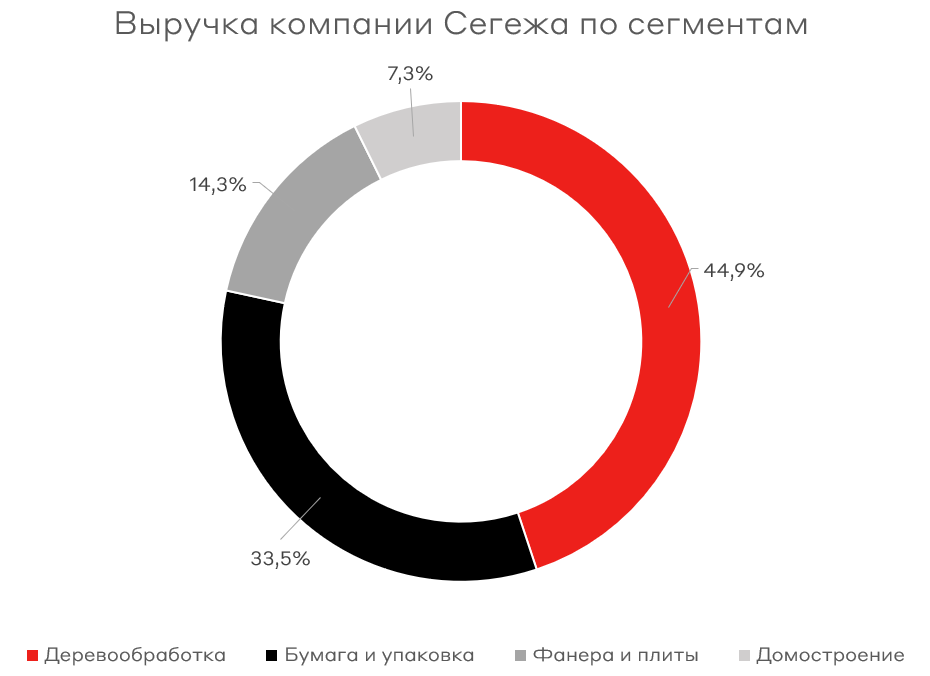

Производство мешочной бумаги и бумажной упаковки приносит более 40% выручки. Бумага и упаковка применяются для сухих строительных смесей, цемента, продуктов химической промышленности и прочих сыпучих товаров.

Деревообработка — второй по значимости сегмент для компании, более 30% выручки. Пиломатериалы используются в строительстве, производстве заготовок для мебели и КДК, а также в сегменте деревянной тары и упаковки. В данный сегмент входят паллеты, которые изготавливаются из опилок, образующихся в результате лесопиления, в результате чего обладают высокой теплоотдачей и используются в отопительных целях, а также позволяют сокращать объем отходов производства.

Производство березовой фанеры для строительной и мебельной промышленности, а также ДВП и топливных брикетов формирует более 15% выручки.

Клееные деревянные конструкции (КДК), а также домокомплекты из клееного профилированного бруса и CLT-панели из перекрестно-склеенных слоев древесины, используемые в домостроении. Этот сегмент является самым высокомаржинальным в группе. Доля сегмента составляет менее 10%, однако компания уделяет большое внимание его развитию, в частности компания начинает эксперименты по массовой застройке малоэтажных многоквартирных домов в Вологодской области.

Какие драйверы роста?

1. Залогом роста компании является увеличение ее активов. В конце 2021 года Сегежа приобрела «Интер Форест Рус», владеющей 24 лесопромышленными активами в Красноярском крае и Иркутской области, включая четыре деревообрабатывающих завода и один фанерный комбинат. Сделка стоимостью $515 млн позволила холдингу вдвое увеличить объем расчетной лесосеки с 12,7 млн до 23,6 млн кубов, а также стать одним из крупнейших операторов лесного фонда в мире, в 1,5 раза увеличив площадь арендуемых лесных участков с 10,4 млн га до 16,1 млн га лесов. Теперь компания владеет активами не только в европейской части России, а также в Азии, что упрощает и удешевляет логистику товаров на рынки Азиатско-Тихоокеанского региона. Общий объем инвестиций в развитие «сибирского кластера» может составить около 200–250 млрд рублей, 50 млрд рублей может быть получено из средств Фонда национального благосостояния (ФНБ).

2. Компания постоянно модернизирует производство*. Общий объем Capex по всем реализуемым проектам в 2022–2024 годах может составить около 50 млрд рублей. Свободу действий обеспечивает прибыльная модель компании, а также средства, привлечённые в рамках IPO в 2021 году и размещения долга в начале 2022 года.

3. Рост операционной эффективности. По итогам 2021 года выручка компании выросла на 34%, до 92 млрд рублей. Рентабельность OIBDA выросла на 7 п.п., до 32%, что позволило компании получить чистую прибыль более 15 млрд. Низкая себестоимость и высокий спрос на продукцию позволяют компании конкурировать на глобальных рынках.

Какие риски?

1. Потенциал снижения доходов западного сегмента бизнеса. Более 50% выручки приходится на страны ЕС, что представляет значительный риск в случае ухудшения отношений между ЕС и РФ. Плюс ко всему загруженность железнодорожных платформ на экспорт в страны АТР не позволит компании оперативно заместить весь потенциально выпадающий спрос.

2. Пересмотр программ выплаты дивидендов. Дивидендная политика компании предполагает выплаты от 3 млрд до 5,5 млрд рублей каждый год в период с 2021 по 2023 год. После 2024 года объём выплаты дивидендов может составлять 75–100% от FCF.

3. Снижение OIBDA на европейских заводах. В связи с запретом на вывоз древесины из России, который вступает в силу с 10 июля, компания может снизить эффективность предприятий. Компания повышенными темпами пополняет запасы для обеспечения производства, что может смягчить переход на локальных поставщиков. Выпадение части производства возможно, хотя часть из этого может быть компенсировано более высокими ценами на конечную продукцию на территории стран ЕС. Максимальные потери при утере зарубежных предприятий могут составить до 18% OIBDA.

Стоит ли покупать?

Компания подтвердила выплаты дивидендов за 2021 год, 0,64 рубля на акцию. Мы считаем, что у компании нет причин для отмены выплаты по итогам 2022 года. Это возможно за счет высоких темпов роста бизнеса внутри страны и на азиатском направлении, что сохранит показатели компании в зоне положительной прибыли.

Сегежа является уникальным представителем растущего бизнеса внутри стагнирующей экономики, что выделяет ее как одну из перспективных инвестиций на ближайшие годы. Усиление диверсификации направлений бизнеса и сбыта продукции позволит обеспечить устойчивый рост бизнеса и стать ещё одной дивидендной компанией России, что также укладывается в концепцию контролирующей корпорации – АФК Система. Снижение ключевой ставки ЦБР может стать триггером для роста акций. Мы считаем, что акции компании стоит покупать с весом не более 10% .

*Дополнительно к модернизации производства

Компания модернизирует производственные линии на Сокольском и Сегежском ЦБК - основные производственные мощности в европейской части РФ. Модернизация действующих комбинатов позволит увеличить мощности по производству различных видов бумаги на дополнительные 90 тыс. т в год (+22% к текущей мощности всей Группы) уже в 2022 году. Продолжается модернизация Онежского и Лесосибирского ЛДК, по итогу которой выпуск пиломатериалов увеличится на 330 тыс. кубов (+10% к текущей мощности всей Группы), а себестоимость выпускаемой продукции снизится на 30% за счет повышения автоматизации и глубокой переработки древесины. На базе обоих комбинатов будут построены новые паллетные заводы: мощностью 30 тыс. т (+27% к текущей мощности всей Группы) в Онеге и 100 тыс. т (+91% к текущей мощности всей Группы) — в Лесосибирске. Проекты модернизации ЛДК планируется завершить в 2024 году.

До конца 2022 года Сегежа планирует увеличить мощность производства на заводе по производству упаковки в Румынии на 60 млн мешков, то есть до 160 млн единиц продукции в год (+4,3% к текущей мощности всей Группы). Также в городе Лобня Московской области холдинг создает новое производство бумажной упаковки мощностью 138 млн ед. (+10% к текущей мощности всей Группы). Две линии были установлены в начале 2021 года, оставшиеся две планировалось установить до конца 2021 года.

Компания продолжает расширение мощностей выпуска фанеры на Вятском и Галичском фанерных комбинатах. Запуск новых мощностей запланирован в этом году, в результате чего мощности Группы по фанере увеличатся на 189 тыс. куб. м в год — на 64 тыс. кубов на Вятском и 125 тыс. кубов на Галичском фанерном комбинате. В дополнение холдинг реализует в Сегеже масштабный проект строительства завода клееных деревянных конструкций (КДК) мощностью 240 тыс. куб. м КДК и 100 тыс. т паллет. В совокупности это увеличит выпуск клееных деревянных конструкций почти в 2,5 раза, а паллет — почти вдвое от текущих объемов производства. Планируется, что строительные работы начнутся во втором квартале 2022 года.

Группа планирует строительство двух современных целлюлозно-бумажных комбинатов в Красноярском крае и Иркутской области мощностью до 1 млн т и 0,8 млн т продукции в год соответственно. Дополнительно компания рассматривает строительство нескольких лесопромышленных комбинатов (ЛПК) общей мощностью 1,5–2 млн куб. м пиломатериалов в год и фанерный завод мощностью 0,2 млн куб. м в год.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.