Муниципальные облигации РФ: обновленный взгляд на рынок

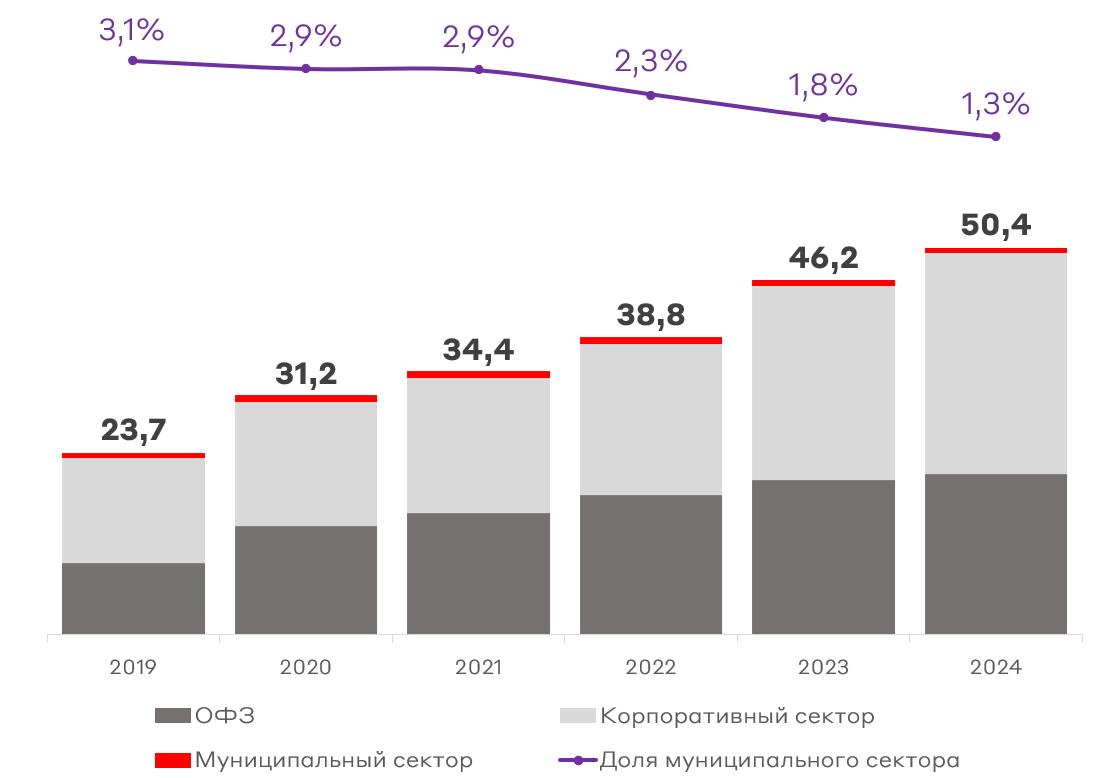

Сегмент российских муниципальных (или субфедеральных) облигаций включает в себя бумаги, размещаемые субъектами РФ в целях привлечения финансирования. Традиционно, муниципальные облигации не являются популярным инструментом на долговом рынке. Это в первую очередь связано с ограниченным предложением таких бумаг – общий объем российского рынка субфедеральных облигаций по состоянию на октября 2024 года находится на уровне 678 млрд руб., что составляет 1,3% всего облигационного рынка РФ. При этом доля данного сегмента стабильно снижается в последние годы вследствие уменьшения объема заимствований на облигационном рынке со стороны субъектов РФ.

Общий объем облигационного рынка РФ, трлн руб.

Источник: Cbonds

Региональный долг

Долг субъекта РФ, как правило, формируется из двух компонент: бюджетных кредитов и выпущенных ценных бумаг. Классические банковские кредиты на текущий момент практически не привлекаются регионами: в общей структуре долга в среднем по стране они занимают лишь около 3%.

Бюджетные кредиты – наиболее часто используемый вид финансирования регионов. Они выдаются из средств федерального бюджета по льготным ставкам (от 0,01% годовых) для пополнения остатков на счетах и расходуются на реализацию проектов, покрытие обязательств и т.д. При этом срок погашения обычного бюджетного кредита, как правило, не превышает 5 лет. Средняя по стране доля таких кредитов в долговой структуре регионов составляет 88%. Введение бюджетных кредитов позволило регионам уйти от банковского финансирования, осуществлявшегося на рыночных условиях. Отдельным сегментом бюджетного кредитования являются инфраструктурные бюджетные кредиты – федеральные средства, распределяемые на реализацию крупных инвестиционных проектов в регионах. Они выдаются на срок до 15 лет под 3% годовых и распределяются на конкурсной основе.

На облигационный же рынок субъекты РФ выходят, если им требуется дополнительное финансирование на покрытие дефицита бюджета и реализацию отдельных инвестиционных проектов (если средств от бюджетного кредитования недостаточно), а также в поиске «длинных» займов, пусть и под более высокие рыночные ставки.

Регионы-эмитенты

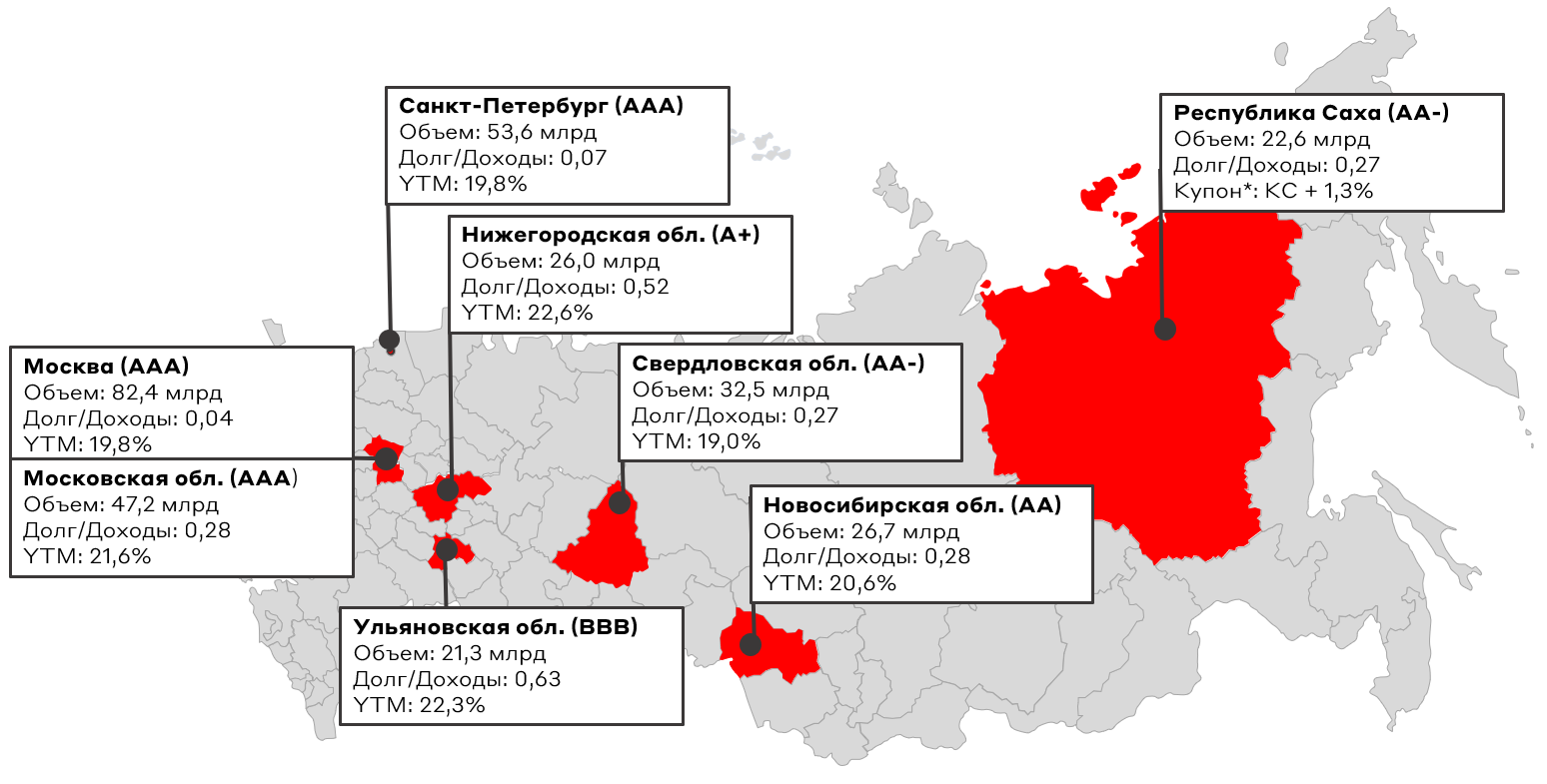

Наиболее активными заемщиками на облигационном рынке являются столичные регионы. Облигации Москвы, Московской области и Санкт-Петербурга занимают более 44% всего объема, находящегося в обращении (по состоянию на начало ноября 2024 года). Мы выделили топ-8 регионов по объему облигаций в обращении (по непогашенному номиналу) и оценили YTM (доходность к погашению) наиболее ликвидного выпуска для каждого из них.

Карта облигационных выпусков

Источник: Cbonds, РИА-Рейтинг

Кредитное состояние региона

Несмотря на схожесть муниципальных бумаг с государственными, важно понимать, что государство не обеспечивает защиту субъектов от дефолта и не является гарантом платежеспособности. При этом существуют объективные рыночные ожидания , что государство поддержит регион в случае близости к дефолту. Дефолт субъекта РФ потенциально приведет к повышению премии за риск муниципальных ценных бумаг, что приведет к дополнительной процентной нагрузке для регионов. Логика та же, что и для государственных компаний, однако чувствительность здесь выше – здоровое состояние целого региона, как правило, социально более важно, нежели здоровое состояние отдельной компании.

В частности, за более чем 20 лет на облигационном рынке не было полноценных дефолтов по муниципальным бумагам. В 2021 году близка к дефолту была Мордовия, однако она смогла рассчитаться с держателями: по мнению агентства «АКРА», региону фактически была оказана спасительная поддержка со стороны Минфина РФ. Поддерживающим фактором также является периодическое списание бюджетных кредитов регионов – оно распространяется на реализуемые инвестиционные проекты (в октябре 2024 года кредиты были списаны для 25 регионов). Это позволяет еще больше облегчить долговую нагрузку субъектов РФ. Помимо этого, государство стремится ограничивать рыночное заимствование регионов для поддержания их стабильности: например, до 25% от долга в случае, если регион претендует на реструктуризацию бюджетных кредитов.

Для анализа муниципальных облигаций стоит смотреть на параметр отношения долга к доходам региона (аналог Долг/EBITDA). У РФ значение этого параметра находится на уровне 19% (по состоянию на 1-е полугодие 2024 года) – на него можно ориентироваться как на некоторый рыночный «бенчмарк». К числу наиболее устойчивых регионов относятся Севастополь, ЯНАО, Сахалинская область (коэффициент ниже 5%), к числу наименее устойчивых – Архангельская область, Мордовия, Хакасия (коэффициент выше 80%).

Особенности муниципальных бумаг

Муниципальные облигации на российском рынке традиционно имеют следующие особенности:

1. Низкий уровень ликвидности. Из почти 100 торгуемых выпусков муниципальных бумаг лишь у 6 среднедневной объем торгов за октябрь 2024 года превышает 1 млн рублей.

2. Наличие встроенной амортизации. Муниципальные облигации, как правило, являются амортизируемыми – из тех же 100 выпусков 93 включают в себя амортизацию номинала.

3. Длинный срок. Регионы стремятся разместить бумаги на длинный срок, чтобы распределить долговую нагрузку во времени. Этим же желанием объясняется наличие амортизации. Медианный срок, на который размещались текущие выпуски – около 7 лет.

4. Фиксированный купон. Расширение рынка флоатеров пришлось на снижение объемов заимствований регионами. Из-за этого сейчас в обращении находится только один выпуск с переменным купоном – от Республики Саха.

Подборка муниципальных облигаций

На довольно ограниченном вторичном рынке муниципальных облигаций мы подобрали бумаги, которые имеют приемлемый уровень ликвидности (среднедневной объем сделок за октябрь 2024 года - более 1 млн рублей), а также адекватный уровень доходности. В нашу подборку вошли облигации Москвы, Новосибирской области и Ульяновской области.

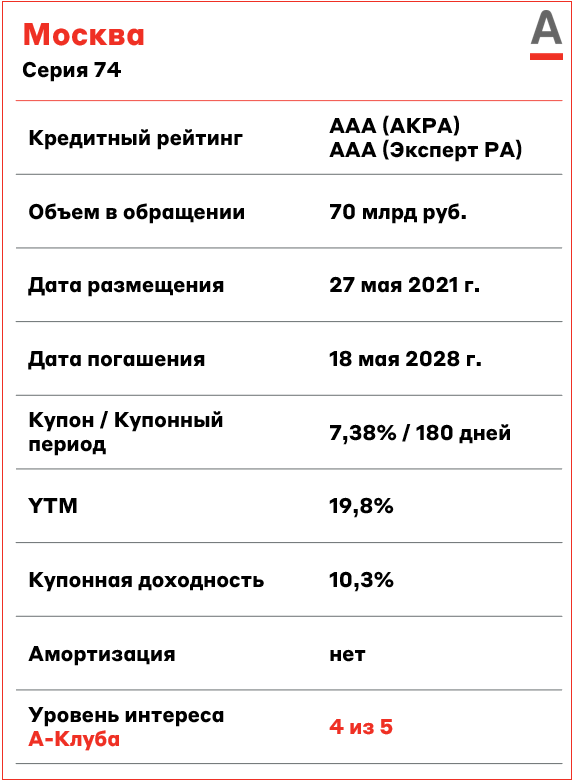

Москва, БО-74

«Зеленые» облигации, выпущенные в 2021 году на приобретение электробусов и развитие транспортной инфраструктуры города. Москва, как столичный регион, является наиболее устойчивым субъектом РФ, сравнимым по кредитному статусу с Россией. Столица занимает первое место в стране по объему ВРП. По оценке «АКРА» процентные расходы Москвы находятся на незначительном уровне, а объем остатков на счетах многократно превышает объем госдолга.

Отношение долга к доходам находится на минимальном уровне в 4%. При этом столица планирует последовательно наращивать долговую нагрузку до приемлемого уровня 10,7% в 2027 году. В целом, кредитный статус выпуска можно считать аналогичным ОФЗ.

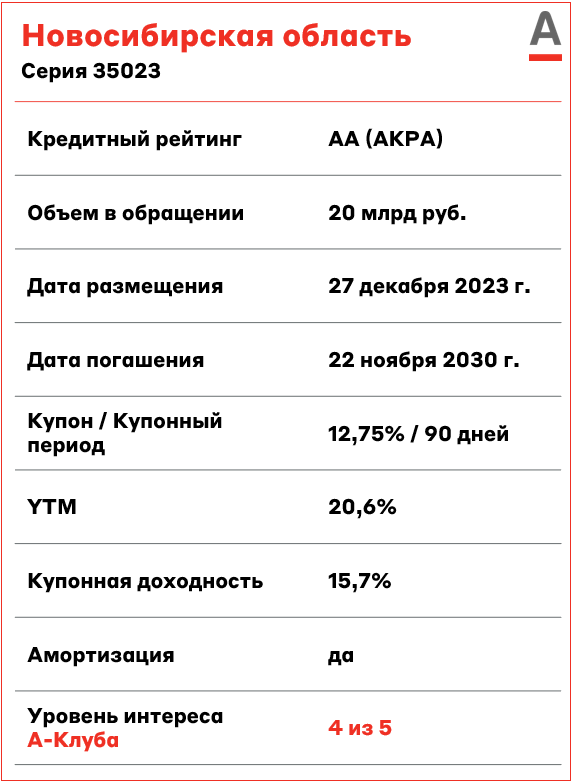

Новосибирская область, 35023

Новосибирская область обеспечивает 1,6% ВРП страны, в структуре валового продукта региона преобладают обрабатывающее производство и торговля. Новосибирск – третий по численности населения город в России, что является залогом устойчивости региона.

Долговая нагрузка Новосибирской области находится на приемлемом уровне: отношение долга к доходам региона составляет 28%. «АКРА» оценивает объемы расходов на обслуживание долга как «необременительные». 43% долга региона составляют ценные бумаги (3-е место по стране), оставшийся объем приходится на бюджетные кредиты. В целом мы оцениваем кредитный профиль субъекта позитивно: рисков дефолта в отсутствии форс-мажоров не просматривается.

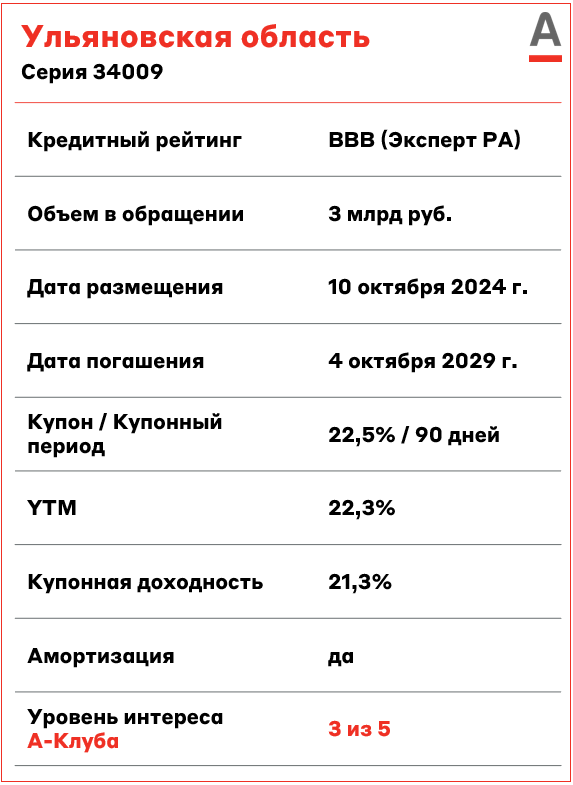

Ульяновская область, 34009 (ВДО)

Данный выпуск является наиболее рискованным в нашей подборке, представляя собой, по сути, ВДО на рынке муниципальных бумаг. На текущий момент бумага является наиболее ликвидной в сегменте: среднедневной объем торгов превышает 15 млн руб. Это связано с недавним размещением выпуска, а также с тем, что на рынке корпоративных облигаций практически нет бумаг сопоставимого рейтинга с таким же высоким купоном.

Ульяновская область обеспечивает вклад 0,5% в суммарный ВРП страны. Основным источником ВРП является обрабатывающее производство. Население региона превышает 1 млн человек.

Долговая нагрузка Ульяновской области находится на довольно высоком уровне: отношение Долг/Доходы составляет 63%. При этом данное значение стабильно сокращается (с 74% по состоянию на октябрь 2022). Расходы на обслуживание долга составляют 3,4% всех расходов региона, что является высоким значением. Доля ценных бумаг в структуре долга региона превышает 36% (объем бумаг – 18,3 млрд).

При прочих равных, мы не рекомендуем участвовать в сегменте ВДО в условиях жесткой рыночной конъюнктуры. Данный выпуск добавлен в подборку в силу высокой относительно других муниципальных бумаг ликвидности, а также конкурентного размера купона.

Взгляд А-Клуба

На наш взгляд, рынок муниципальных облигаций, в силу своих особенностей, практически не предлагает интересных и конкурентных инструментов при текущей конъюнктуре. Муниципальные бумаги могут быть актуальными при ожидании снижения ставки в краткосрочном периоде. В этом случае вход в фиксированную «длину» с премией к ОФЗ может быть интересным: в корпоративном сегменте подобных бумаг очень мало. К примеру, на срок 3-5 лет в корпоративном сегменте эмитентов ААА-рейтинга есть только одна бумага с YTM выше, чем у выпуска Москва, 74.

Однако с учетом того, что наш базовый сценарий предполагает сохранение жесткой риторики в 2025 году, данная стратегия все еще не является оптимальной. При этом, в случае изменения ожиданий по траектории ключевой ставки (например, вследствие начала мирных переговоров или рецессии), муниципальные бумаги из нашей подборки однозначно могут стать инструментом, как минимум требующим рассмотрения.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.