Какие «драгоценные» акции стоит включать в инвестпортфель?

Мы попросили Бориса Красноженова – начальника управления аналитики по рынку ценных бумаг Альфа-Банка – помочь разобраться в тонкостях рынка драгоценных металлов. В аналитической команде Альфы Борис как раз покрывает сектор metals&mining. Получился вот такой не самый короткий, но крайне интересный разговор.

Как формируется спрос и предложение драгметаллов? Чем принципиально отличается золото от серебра?

Общий объем добываемого золота в 2021-2022 оценивается в 118-120 млн унций. Рынок вторичного золота (золотого лома) можно оценить около 35 млн унций. Ювелирная промышленность потребляет в год около 68-72 млн унций. 11-13 млн унций (около 10% добываемого золота) находят применение в промышленности. 29-30 млн унций в год используется для производства инвестиционных монет и слитков. Большие объемы золота покупаются мировыми ЦБ. Россия, Китай, Турция существенно нарастили объемы золота в резервах за последние годы.

Если говорить о рынке серебра, то годовую добычу можно оценить в 850-900 млн унций. Рынок лома серебра составляет около 200 млн унций в год. В отличие от золота, 60-65% добываемого серебра находит применение в промышленности. Монеты и слитки составляют около 250 млн унций годового потребления. Еще 230-240 млн унций уходит на производство ювелирных изделий и серебра.

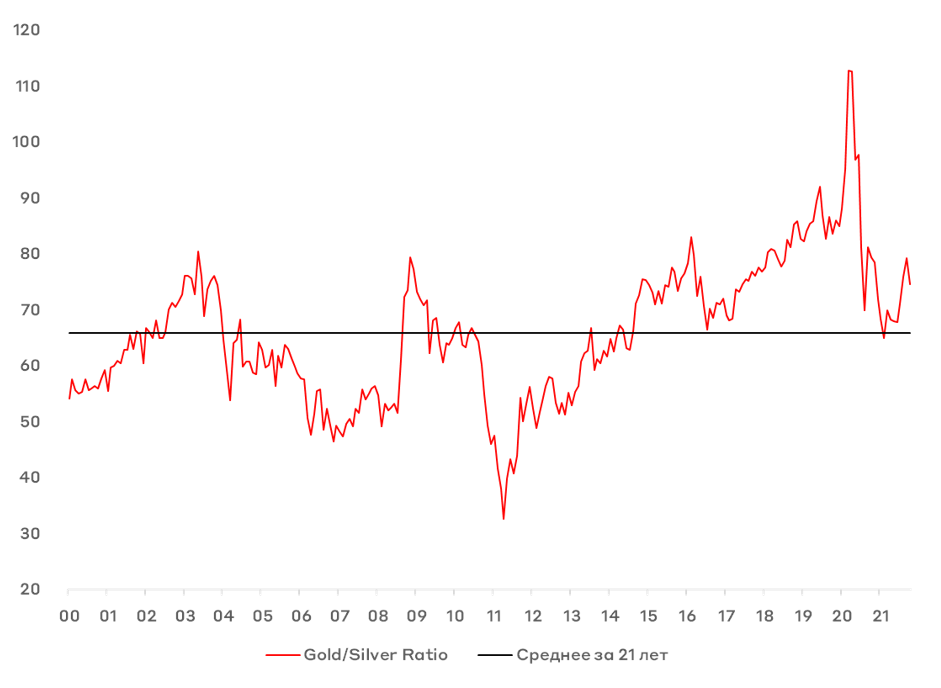

Если золото уже в течение более пяти тысяч лет остается уникальным активом для защиты от инфляции и сохранения капитала, то серебро во многом ориентировано на промышленный потенциал мировой экономики. Как средство сохранения капитала и защиты от инфляции серебро также используется, но в меньших масштабах. Есть определенные ограничения по хранению и ликвидности физического серебра. Если взять отношение стоимости унции золота к унции серебра, то за последние 30 лет уровень тяготеет к 65-70x.

Прогнозируется ли рост цен на золото и серебро в 2022 году? Что более перспективно золото или серебро на горизонте 2-3 года и почему?

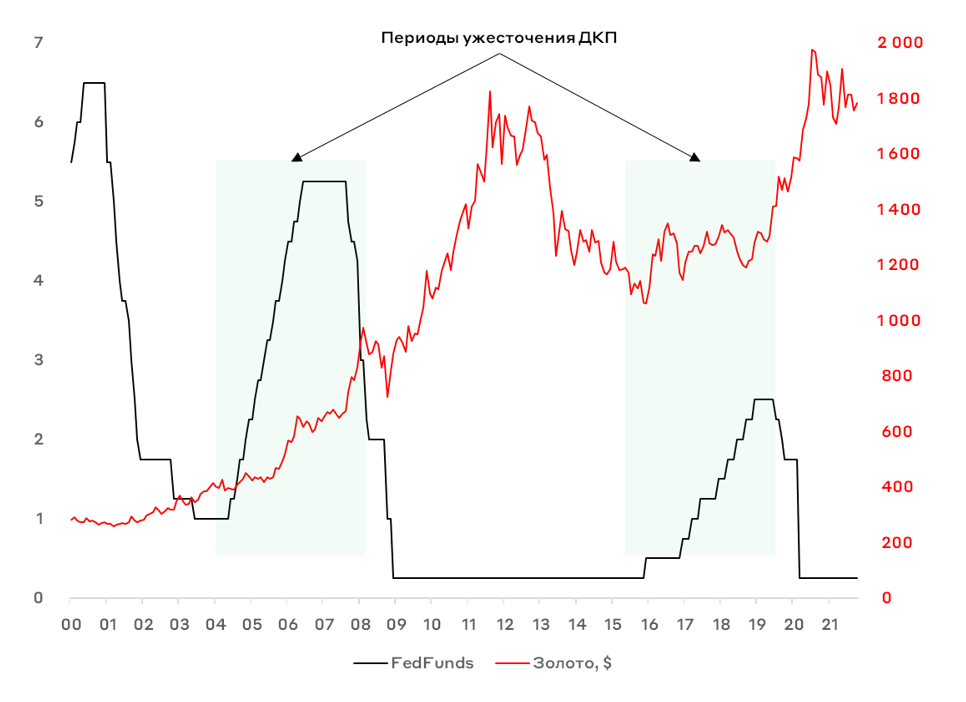

Текущий консенсус Bloomberg по золоту на 2022 и 2023, цена золота ожидается на уровне $1600-1700 за унцию. При более детальном анализе консенсуса Bloomberg можно заметить, что оценки инвестиционных домов варьируются от $1500 до более $2000 за унцию на данном горизонте. Многое будет зависеть от политики ФРС в области ставок и количественного смягчения и ситуации с инфляцией. Исходя из двух предыдущих циклов роста ставки ФРС в 2003-2007 и 2010-2011, золото демонстрирует значительный рост в данные периоды. Предполагая, что ФРС может начать повышение ставки в 2023 и даже в 2022 году, можно ожидать рост цен на золото до уровня $2000 за унцию и выше на данном горизонте. В 2022 году при нормализованных ожиданиях по инфляции золото может продолжить торговаться в диапазоне $1700-1900 за унцию. Если инфляцию не удастся удержать под контролем, то спекулятивное выше $2000 за унцию вполне вероятно на горизонте 6-8 месяцев.

По серебру картина выглядит схоже: по оценке Bloomberg в 2022 году цена должна составить $23,9 за унцию, впоследствии снизившись до уровня $22-23 на горизонте 2023-25 гг. Если предположить значительный рост инфляционных ожиданий в следующем году, которые повысит отношение цены унции золота к серебру до 80х, и отсутствие сильного роста промышленного производства, то консенсус Bloomberg выглядит реалистично. При этом ряд глобальных инвестиционных домов прогнозируют рост цены серебра до $28-30 за унцию в следующем году, ожидая бум развития возобновляемых источников энергии. На наш взгляд если цены на золото превысят $2000 за унцию в моменте на инфляционных ожиданиях, движение цены серебра на уровень $26-28 за унцию вполне вероятно.

Что происходит с отраслевым CAPEX? Есть ли риск переизбытка предложения? Какие компании наиболее активно наращивают объем добычи?

Объем добычи золота может снижаться, так как качественных новых месторождений с большой ресурсной базой (более 15 млн унций) за последнее время фактически не было открыто. Общий объем запасов на месторождениях крупнейших производителей золота упал более чем на 25% с 2012 года. CAPEX на геологоразведку смещается из высокорискованных гринфилдов в проекты brownfield.

На горизонте 12-18 месяцев мы, вероятно, будем наблюдать уход институциональных инвесторов в золото в целях хеджирования инфляции своих портфелей. Однако даже если они увеличат свои активы в золоте с 0,5% до 1,5%, золота будет недостаточно, чтобы удовлетворить дополнительный спрос. Рынок сталкивается с постоянным дефицитом крупных и экономически выгодных месторождений. Спрос на золото может быть удовлетворен исключительно за счет гораздо более высоких цен.

У нас также есть данные о том, что реальные цены на физические слитки сегодня составляют не $1800-1850/унцию, но приближаются скорее к $2000/унцию, согласно данным дилеров. Расхождение между двумя ценами составляет примерно 8%, тогда как нормальная дилерская комиссия в США составляет примерно 2,5%. Любая комиссия выше этой отражает дефицит, перебои в поставках и прочие логистические проблемы в получении физических объемов золота.

Какие золотодобывающие компании в РФ и в мире выглядят наиболее привлекательно при росте цен?

Российские золотые бумаги выглядят привлекательно с точки зрения себестоимости добычи, потенциала роста производства и объемов запасов. Крупнейшие российские золотодобывающие компании (Полюс Золото и Полиметалл) являются качественными активами. Полюс Золото после запуска месторождения Сухой Лог (крупнейший гринфилд проект в Евразии) войдет в тройку крупнейших мировых производителей золота. Полиметалл известен своей высокой экспертизой и качеством реализации заявленных проектов. Компания также является крупнейшим производителем серебра в России. Если говорить и мировом рынке золота, то крупнейшие производители золота Newmont и Barriсk Gold – это наиболее привлекательные активы для инвестиций.

Сейчас активно развивается альтернативная энергетика. Станет ли она значимым источником спроса на серебро? Какие еще фундаментальные драйверы имеются для роста спроса на серебро?

По оценкам экспертов, реализация плана углеродной нейтральности может обеспечить дополнительный спрос на серебро в размере 250-275 млн унций в год к 2030 и 330-350млн унций к 2050 году. Рост спроса будет на серебро будет происходить за счет использования в производстве солнечных панелей и электромобилей. Что касается других драйверов, то они находятся в области предложения. Мексика, Чили, Аргентина и Перу являются крупнейшими производителями серебра в мире. Производство на активах в данных странах нестабильно из-за большого числа забастовок. Дополнительным фактором риска стала пандемия. Только в 2020 году Перу, Аргентина и Мексика сократили производство на 46 млн унций (более 5% мирового производства) из-за закрытия шахт. Если говорить о геологии, то только 27% серебра добывается из серебренных рудниках. В остальных случаях серебро является побочным продуктом производства цинка, свинца, меди и золота и соответственно зависит от динамики спроса-предложения на данные металлы. Также следует отметить, что средний возраст 10 крупнейших отрабатываемых серебренных месторождений в мире около 30 лет и их запасы существенно истощены. При существенном росте спроса рынок может столкнуться с дефицитом серебра.

Алмазный рынок был крайне стабилен в 2020-2021 годах, продолжится ли данный тренд? Что будет со спросом и предложением?

Спрос на алмазы растет, в то время как запасы основных производителей фактически отсутствуют. В ювелирной промышленности наблюдается рост спроса на продукцию с бриллиантами. В условиях растущей инфляции инвесторы предпочитают реальные активы с достаточной ликвидностью. Это может поддержать спрос на бриллианты инвестиционного класса. Цены на алмазное сырье ювелирного качества продемонстрировали определенное отставание от других сырьевых групп в 2020-2021. Рост цен на алмазы на 20-30% вполне возможен на среднесрочном горизонте.

Предложение бриллиантов инвестиционного класса ограниченно и даже снижается, если мы говорим о бриллиантах фантазийных цветов. В недавнем прошлом было остановлено производство на месторождении Argyle (компания Rio Tinto) в Западной Австралии, которое было одним из основных поставщиков розовых алмазов (90% рынка). Цены на розовые алмазы после остановки Argyle выросли почти вдвое, в то время как за последние 15 лет рост составил более 400%. В целом новых кимберлитов с привлекательной экономикой и стабильным уровнем добычи сырья для производства бриллиантов инвестиционного класса за последние 20 лет почти не было разведано.

Есть ли потенциал у акций компании АЛРОСА, не будет ли проблем с доходами из-за истощения запасов? Могу ли составить конкуренцию синтетические алмазы?

По нашей оценке, потенциал роста акций АЛРОСА составляет около 20% на горизонте 12 месяцев. АЛРОСА обеспечивает солидную дивидендную доходность на уровне около 10% в год. Компания обладает крупнейшей в мире ресурсной базой. В настоящее время рост спроса на алмазы объективно превышает предложение. Уже в этом квартале мы можем увидеть рост цен на алмазы более 10% по отношению к третьему кварталу. Дополнительный рост на 10-15% в 2022 году выглядит вполне реалистичным. Синтетические алмазы – это не первый случай появления заменителей природных бриллиантов на рынке. Рынок сталкивался с цирконами, муассанитами и другими аналогами природных алмазов. Заменить бриллианты, изготовленные из природных алмазов, они не смогли. Крупнейшие производители алмазов и ювелирные мировые бренды инвестируют значительные средства в маркетинг природных камней. Синтетические алмазы – это нишевый продукт, который занимает не более 5% рынка ювелирных украшений с бриллиантами.

Какие российские компании сектора наиболее привлекательно выглядят, с точки зрения фактора ESG и почему? Какие это им даст бенефиты?

Крупные российские компании, включая АЛРОСУ, Полюс Золото и Полиметалл, являются лидерами с точки зрения ESG. В целом, золотодобывающий сектор не имеет столь существенного карбонового следа по сравнению с черной или цветной металлургией. Следует отметить, что АЛРОСА обеспечивает около 95% своих потребностей в электроэнергии за счет гидроресурсов. Крупные российские компании имеют опыт подготовки отчетности в области ESG и обладают высокими ESG рейтингами, что делает их привлекательными активами для иностранных инвесторов.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.