Флагманы российского рынка ИТ

Российские ИТ-компании начали выпускать отчетность по МСФО за 1 полугодие 2024 года, и мы возобновляем цикл ежеквартальных обзоров текущего положения сектора. В данном материале мы разберем последние финансовые и операционные результаты Яндекса, Группы Позитив и Группы Астра.

Ключевая информация

Яндекс

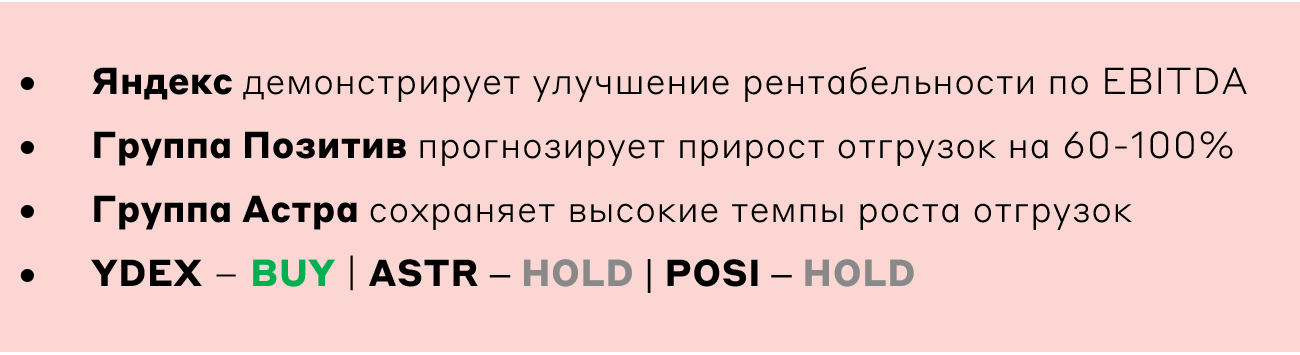

Финансовые результаты Яндекса вновь превысили ожидания аналитиков. Выручка во втором квартале стала рекордной, увеличившись на 37% г/г. Постепенное замедление темпов роста в основном связано с сегментом «Поиск и портал», где Яндекс увеличил долю на поисковом рынке, а также стал бенефициаром ухода иностранных конкурентов на рынке онлайн-рекламы. Со временем затухание роста поисковой доли на российском рынке будет частично компенсировано опережающим развитием других бизнес-юнитов, в первую очередь – электронной коммерции и развлекательных сервисов. За полный 2024 год менеджмент Яндекса ожидает рост выручки в диапазоне от 38% до 40%.

Структура выручки Яндекса, млрд руб.

* Без учета внутрисегментных расчетов

Источник: данные Компании

Напомним, что Яндекс – это топ-1 поисковик, сервис заказа такси и онлайн-кинотеатр в РФ, а также один из крупнейших сервисов каршеринга, доставки готовой еды и маркетплейс.

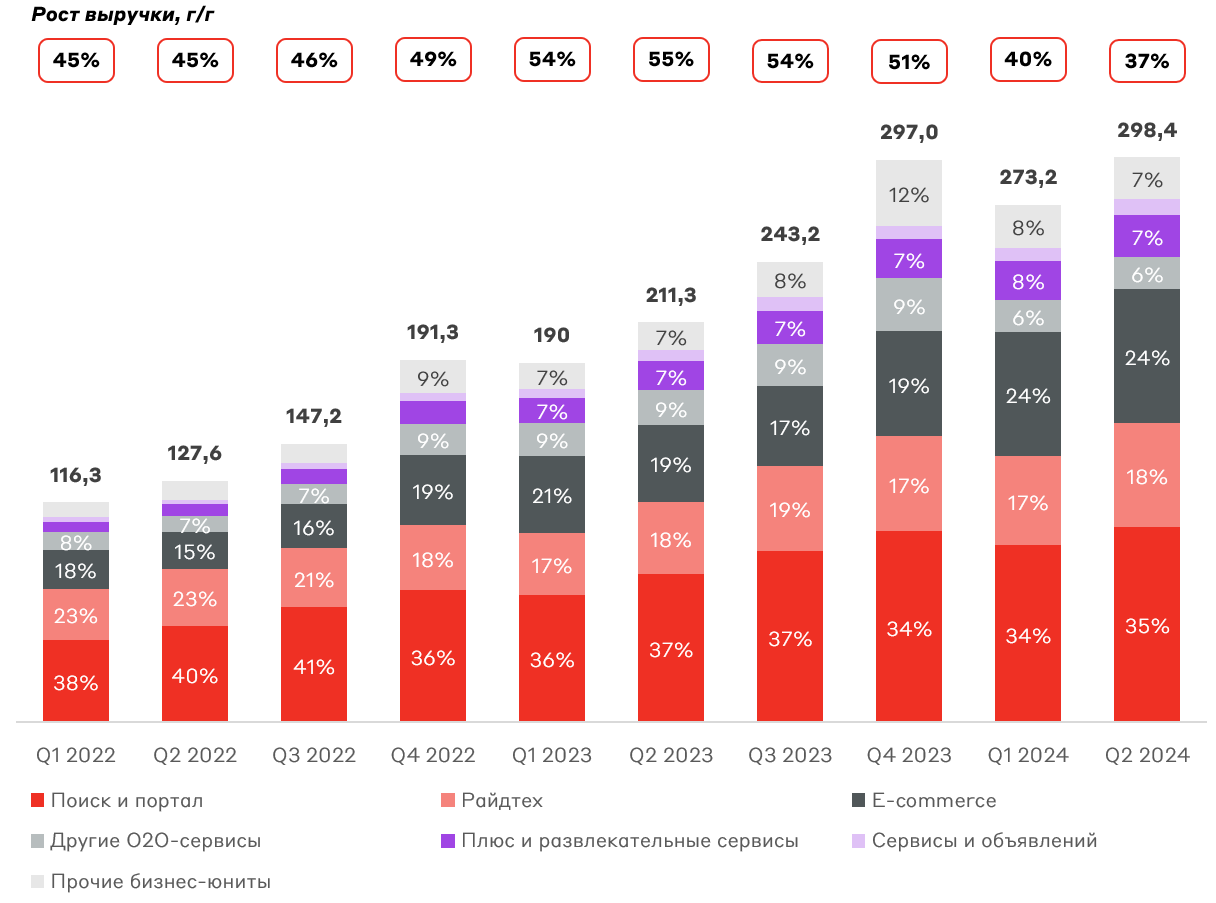

Яндекс выходит на генерацию существенной операционной прибыли. Рентабельность по EBITDA во втором квартале превысила 19% благодаря направлению «Райдтех, E-Commerce и Доставка». Это связано со значительным улучшением экономики соответствующих сервисов. По итогам года Яндекс ожидает получить EBITDA в пределах 170-175 млрд руб.

Структура EBITDA Яндекса, млрд руб.

Источник: данные Компании

Также чистая прибыль Яндекса во 2 квартале выросла на 45% г/г до рекордных 22,7 млрд руб. Несмотря на продолжающийся рост капитальных затрат (40,9 млрд руб. в 1 полугодии), компания генерирует положительный свободный денежный поток – 42,5 млрд руб. Из них порядка 30 млрд руб. (80 руб./акцию или 2% доходность) будет направлена на дивиденды. Компания впервые в своей истории начинает распределять чистую прибыль среди акционеров, что, вероятно, осуществляется в интересах ЗПИФ «Консорциум. Первый». Начало выплат является новой вехой в развитии компании. А как известно, инвесторы на Мосбирже отдают большее предпочтение дивидендным акциям. В будущем Яндекс планирует выплаты на полугодовой основе.

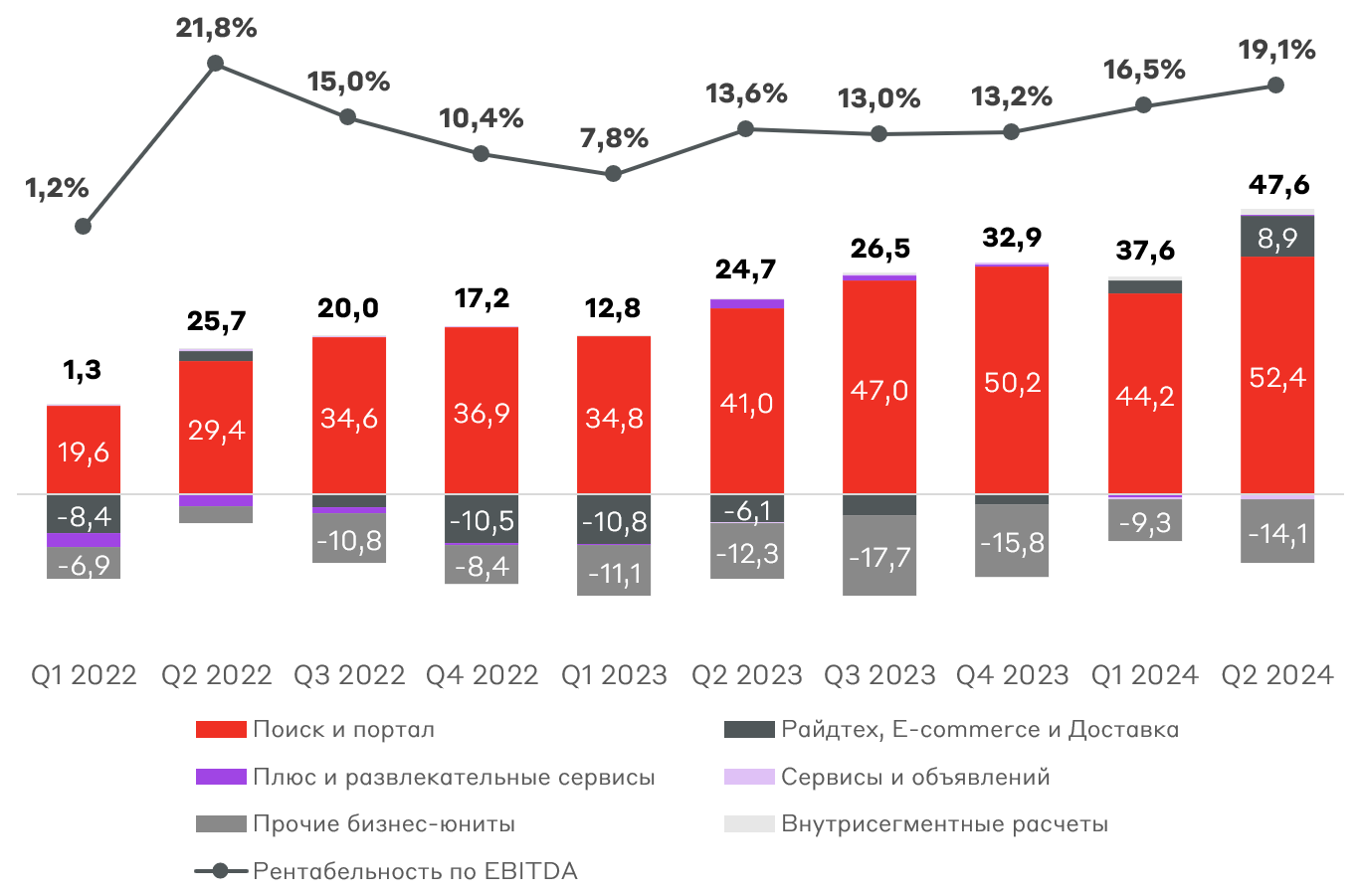

Несмотря на рост акций Яндекса более чем на 50% с начала года, Яндекс торгуется с дисконтом к историческим мультипликаторам, особенно с учетом прогнозных финансовых результатов на 2024 и 2025 года.

Мультипликаторы стоимости бизнеса Яндекс

Источник: А-Клуб

Яндекс является нашим фаворитом в ИТ-секторе. Факторы инвестиционной привлекательности: приток средств институциональных фондов, включение в индекс Мосбиржи, сильный перфоманс бизнеса за счет нескольких сегментов и недооцененность по рыночным мультипликаторам. Также положительным моментом является намерение менеджмента на повышение прозрачности и общение с инвесторами.

Группа Позитив

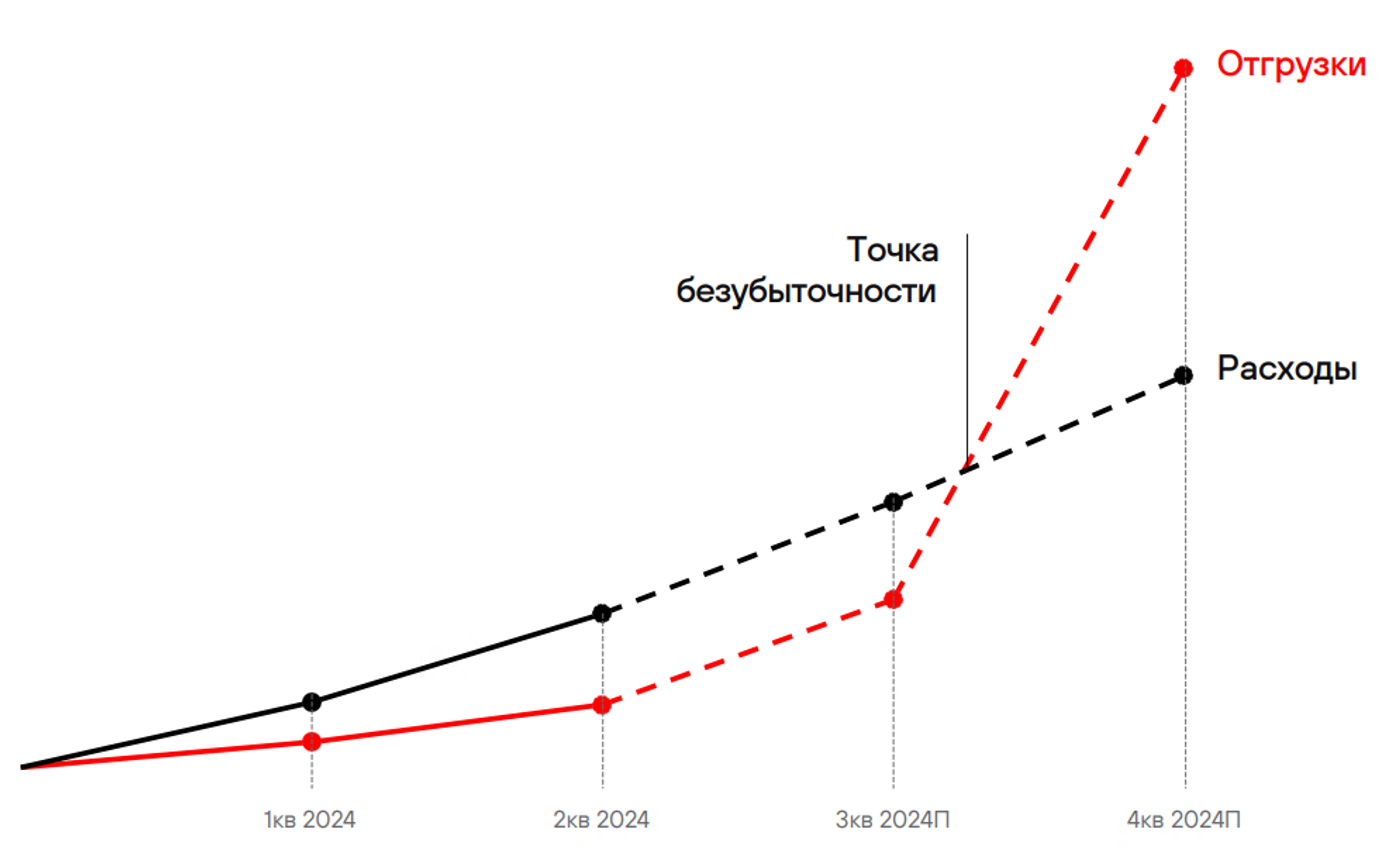

Первое, что важно помнить про бизнес-модель Группы Позитив – это повышенная сезонность: порядка 65% отгрузок приходится на 4 квартал. При этом операционные расходы равномерно распределены в течение года.

Сезонность бизнеса Группы Позитив

Источник: данные Компании

В результате сезонности финансовые результаты Группы Позитив до 4 квартала слабо репрезентативны. Важнее – планы менеджмента по росту отгрузок по 2024 году до 40-50 млрд руб., что представляет широкий диапазон роста на 60-100% г/г. Одновременно маржинальность бизнеса ожидается на прежнем уровне, то есть рентабельность по EBITDA около 50%.

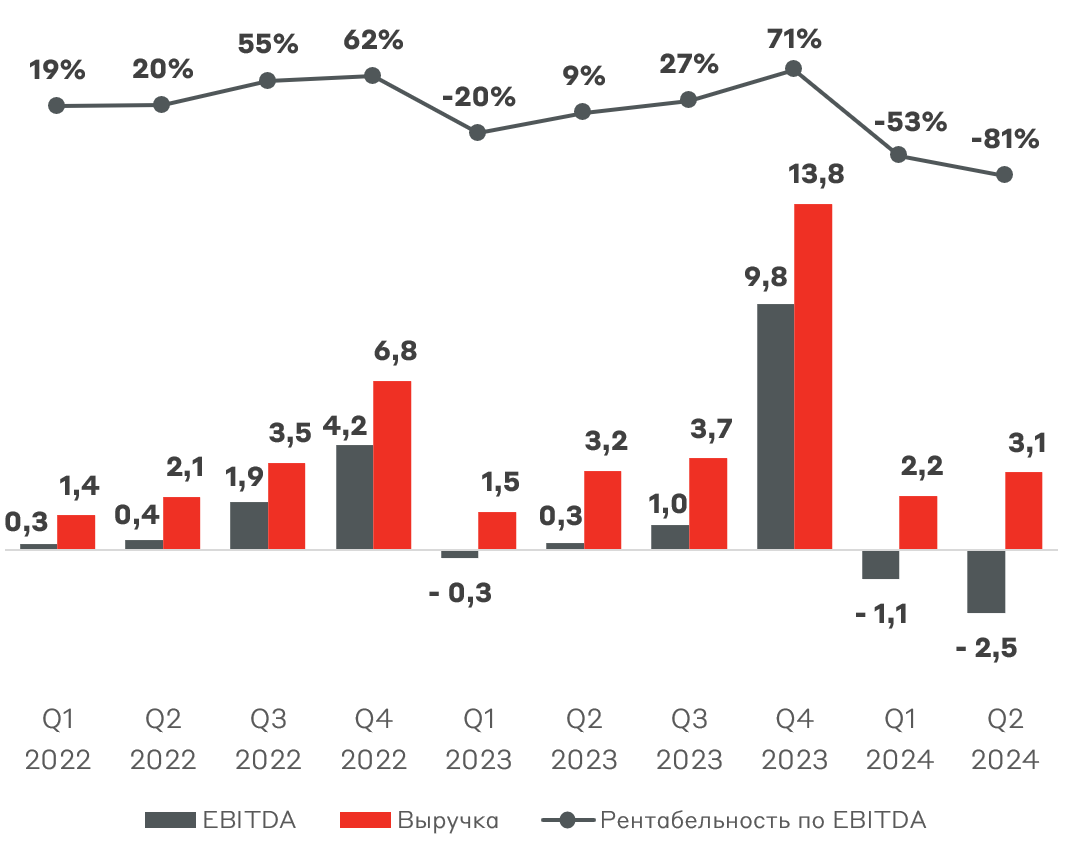

Выручка и EBITDA Группы Позитив, млрд руб.

Источник: данные Компании

Менеджмент продолжает интенсивные инвестиции в разработку новых продуктов. R&D расходы в 1 полугодии выросли на 80% г/г до 4,1 млрд руб. Наибольший акцент сделан на MaxPatrol SIEM (32% отгрузок) – продукт, способный выявлять сложные атаки на инфраструктуру на этапе внедрения. Также во 2 квартале компания потратила 1,5 млрд руб. на отраслевые мероприятия (фестиваль по кибербезопасности в Лужниках и «Игры Будущего» в Казани), что превышает R&D расходы. Однако данная активность является важной частью стратегии для продвижения компании и развития бренда. В будущем менеджмент имеет возможность контролировать данную статью расходов для повышения операционной эффективности в случае замедления роста.

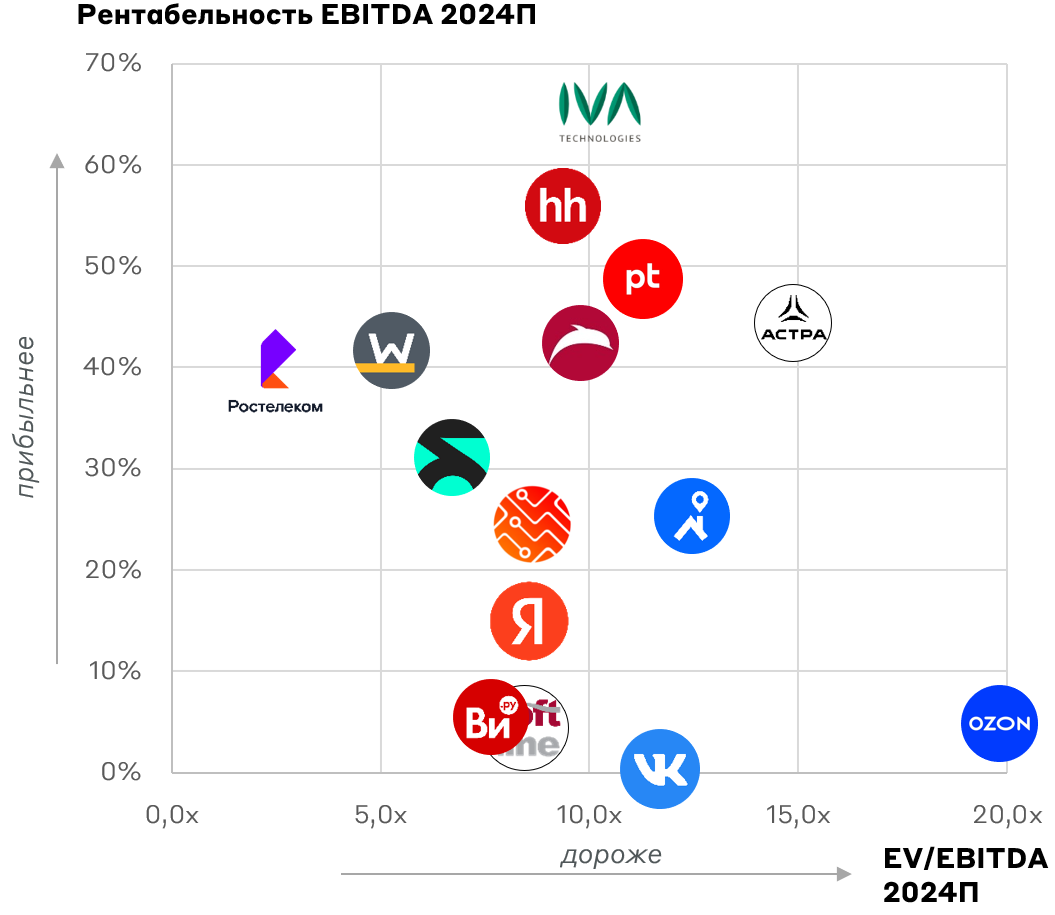

В 4 квартале ожидается проведение допэмиссии акций в размере 7,9% от капитала. Согласно новой политике, максимальная величина последующих SPO составит 15% на каждый двукратный рост капитализации. С учетом ожидаемого размытия Группа Позитив торгуется с мультипликаторами EV/EBITDA 24П 11,0x и P/S 5,2x – на исторических уровнях, но с дисконтом к Группе Астра.

Мы сохраняем положительный взгляд на Группу Позитив в долгосрочной перспективе. Однако из-за сезонности бизнеса (убыточность до 4 квартала, отчет за который выйдет уже в начале следующего года) и допэмиссии акции компании могут оставаться под давлением.

Группа Астра

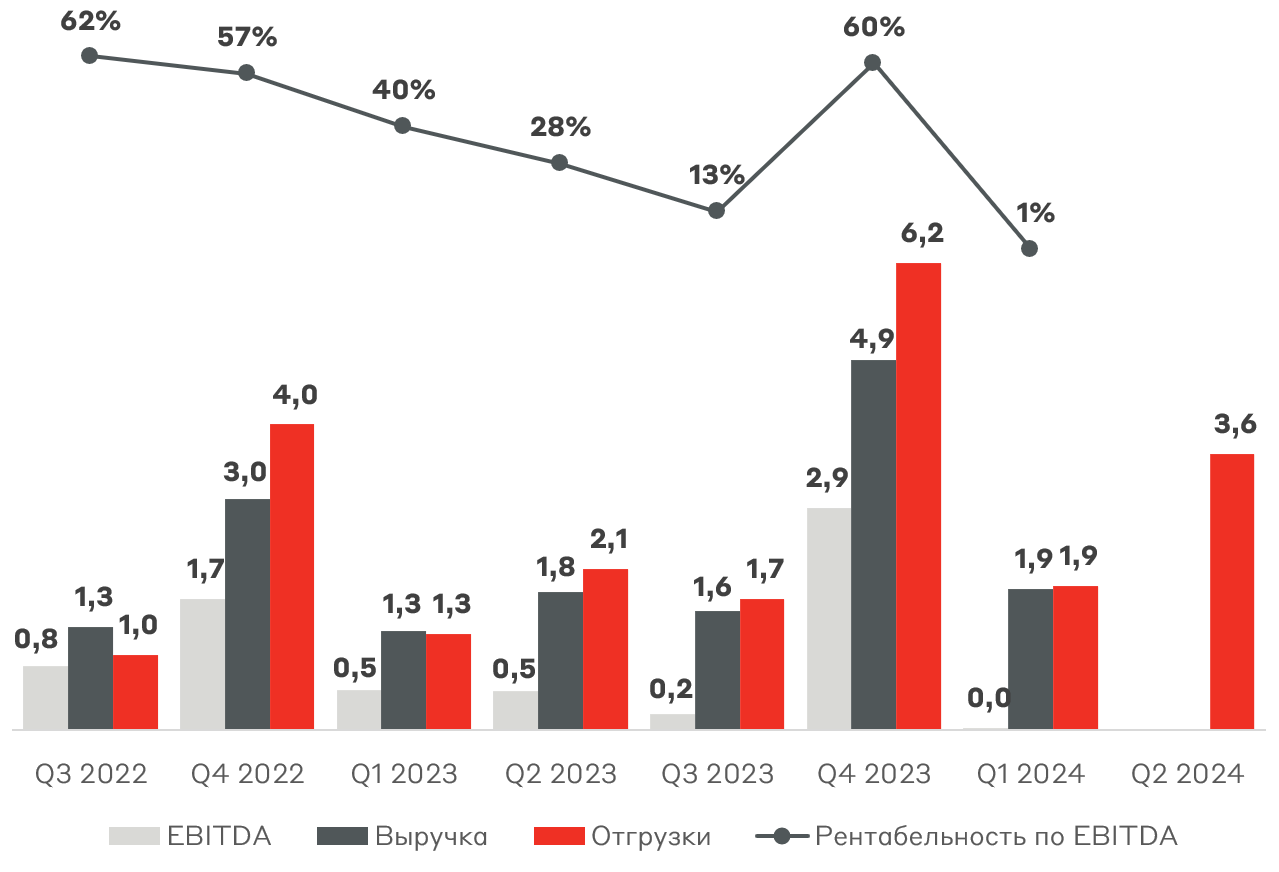

Отчет по МСФО за 2 квартал от Группы Астра ожидается лишь в конце августа, поэтому мы проанализируем свежие операционные данные и обновим наш взгляд на эмитента. Как и у Группы Позитив, бизнес Астры носит сезонный характер с концентрацией отгрузок в 4 квартале (более 50%).

Несмотря на высокую базу прошлого года, компания сохранила высокие темпы роста отгрузок – 64% г/г. По итогам года мы ожидаем выручку порядка 17 млрд руб. (+80% г/г) при сохранившейся рентабельности по EBITDA 44%. Как и в случае с Группой Позитив, показатели EBITDA и чистой прибыли за 1-3 квартал имеют ограниченную ценность для оценки текущего положения.

Отгрузки, выручка и EBITDA Группы Астра, млрд руб.

Источник: данные Компании

С начала года Астра представила несколько продуктов (построение частного облака, резервное копирование, инструмент управления) в рамках единой экосистемы инфраструктурного ПО. Более подробно бизнес Астры мы разбирали перед недавним SPO.

Группа Астра наравне с Яндексом и Группой Позитив является флагманом российского ИТ-рынка. Долгосрочно акции Астры сохраняют существенный потенциал роста с доминирующим положением на российском рынке инфраструктурного ПО. Но с учетом сезонности бизнеса мы сохраняем рекомендацию HOLD по эмитенту. Реализация инвестиционного кейса ожидается по мере выхода сильных финансовых результатов.

Взгляд А-Клуба

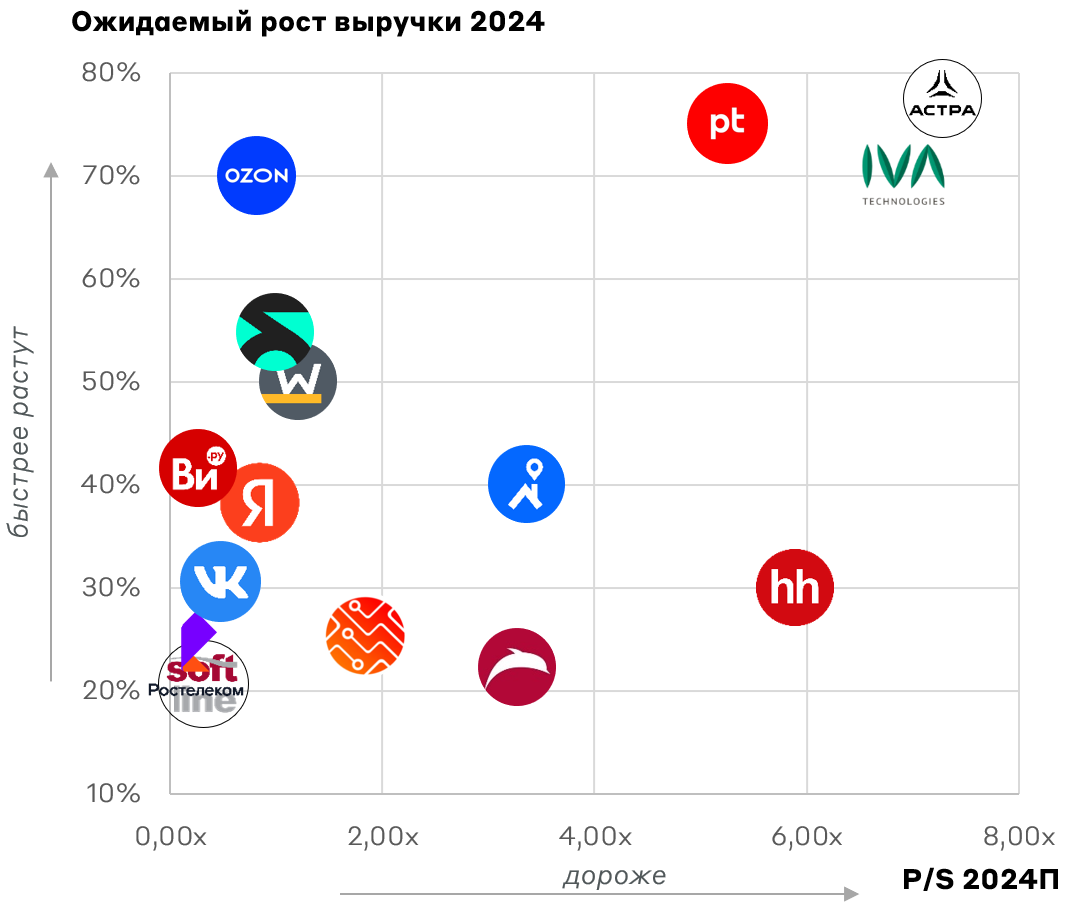

Среди компаний выборки мы отдаем предпочтение акциям Яндекса.

Сравнительная оценка по российским ИТ-компаниям приведена в таблице ниже.

Сравнительная оценка ИТ-компаний

Источник: А-Клуб

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.