Дебют золотых облигаций в РФ

В конце марта-начале апреля Селигдар проведет сбор заявок на дебютное размещение 5-летних золотых облигаций с общим объемом выпуска 3 млрд рублей. Эмитент даёт ориентир по ставке купона на уровне 5.5% годовых. Выплата купонов будет проходить на ежеквартальной основе. Рейтинг компании эмитента от Эксперт РА на уровне ruA+.

Интересной особенностью выпуска является привязка номинала облигации к динамике цены 1 грамма золота. Стоимость золота определяется на основе данных ЦБ РФ по схеме T-3, другими словами, номинал облигации в рублях в пятницу (24.03.2023) будет рассчитан на основе данных по цене металла в прошедший вторник (21.03.2023). Это обусловлено техническими особенностями биржи и снижает риск ошибки при расчетах НРД.

Бизнес-профиль компании Селигдар

ПАО «Селигдар» является одним из ведущих металлургических холдингов в России, компания имеет два основных направления бизнеса — это золотодобыча и добыча олова и других металлов. Селигдар входит в топ-10 крупнейших золотодобытчиков РФ и занимает 5 место по запасам (272 т) и топ-5 в мире по запасам олова (405 тыс. т). Оловянный сегмент является крупнейшим в РФ и полностью покрывает потребности страны в олове. Олово используется в широком перечне продукции, начиная консервными банками, заканчивая микроэлектроникой. В рамках оловянного сегмента компания также добывает медь и вольфрам, что позволяет сгладить конъюнктурные изменения ценовой динамики на рынке олова.

Селигдар имеет хорошую диверсификацию активов – в собственности семь золотодобывающих комплексов и два комплекса по добыче олова. В разработке находится еще два золотых рудника и один оловянный. Компания оценивает обеспеченность запасов рудой на уровне 15 лет и в будущем рассчитывает удерживать данный показать на текущем уровне.

Золотой дивизион генерирует более 80% выручки Селигдара, по итогам 9м 2022 года. По итогам 2022 года компания ожидает выручку на уровне 35 млрд рублей на уровне 2021 года, а выручка от реализации золота ожидается на уровне 27 млрд рублей. Компания в 4 квартале продавала нереализованные ранее объемы, в том числе из-за улучшения рыночной конъюнктуры - рост рублевой цены золота. Это позитивно скажется на финансовых результатах компании по итогам года.

Общие денежные затраты (ТCС) на производство золота находятся на уровне $560, а совокупные денежные затраты на производство и поддержание (AISC) около $900. Для сравнения крупнейшие золотодобытчики России и мира имеют схожие показатели: у Полюса показатели на уровне $405 и $715 соответственно, у Полиметалла $730 и $1030, а у Newmont Gold около $900 и $1150.

Селигдар на протяжении 10 лет стабильно наращивает объем добычи руды, с 2012 года средний темп роста производства золота и олова были на уровне на 9,6% и 37,9% соответственно. Подобные показатели достигались как посредством высоких капитальных затрат, так и сделок M&A. Компания также имеет собственную исследовательскую экспертизу, которая помогает повышать эффективность производства.

К 2030 году компания планирует нарастить объем производства золота и олова до 20 тонн и 16 тыс. тонн. с текущих 7,6 и 2,9 тыс. тонн.

Ключевые проекты компании:

1. Хвойное, где расположится фабрика мощностью 3 млн тонн руды в год. Ввод фабрики в эксплуатацию ожидается в 2024 году.

2. Кочус (запасы золота - 175 т). Ожидаемый выход на проектную мощность в 2029 году, составляет не менее 10 т золота в год.

3. Пыркакайские штокверки (запасы олова - 243 тыс. т). Реализация проекта запланирована до 2030 года, объем добычи после выхода на проектную мощность - 6 млн т руды.

Начало разработки следующих крупных проектов и,

соответственно, следующий инвестиционный цикл ожидается не ранее 2026 г.

Финансы

Исторически Селигдар показывает рост финансовых показателей, так выручка растет в среднем на 30% г/г, но за 9м 2022 она снизилась 14,5% г/г из-за ухудшения рыночных условий. Средний темп роста EBITDA составляет 43% г/г. По итогам 9 полугодия 2022 EBITDA снизилась на фоне роста себестоимости производства и снижения рублевых цен на золото, по оценкам компании в 2022 TCC может вырасти на ~10%.

Долговая нагрузка компании находится на нормальном уровне, коэффициент чистый долг / EBITDA на уровне 3,1х по состоянию на 30 сентября 2022 года, коэффициент ежегодно снижается. В среднесрочной перспективе компания планирует удерживать долговую нагрузку на уровне 2-2,5x. Валюта долга компании выглядит достаточно непривычно: 49% занимает рублевый долг, 5% - доллары США, 45% — это долг, номинированный в золоте. Для компании золотой долг выступает естественным хеджем, так как обслуживается золотом.

Мировая практика выпуска золотых облигаций

Исторически такие инструменты были представлены только странами нетто импортерами золота: Турция (ставка 1,5–3% годовых) и Индия (ставка 2,5% годовых). Золото в этих странах является одним из элементов культуры, а также сбережений. К примеру, можно вспомнить про влияние сезона свадеб в Индии на рынок золота.

С точки зрения сбережений физических лиц в Турции, золото выступает отличным инструментом, так как инвестор защищается от действий регуляторов, к которым в 2022 были особые вопросы из-за отсутствия действий по сдерживанию инфляции. Кроме того, золотые облигации в Турции могут погашаться в физическом золоте, но купоны приходят в денежном эквиваленте. В Индии - только денежный эквивалент.

Стоит отметить, что размещения проходили в условиях низких ставок. Селигдар проводит текущее размещение около пика ставки ФРС США, что делает размещении более привлекательным. Тем более и в Турции, и в Индии по факту суверенные заемщики, а значит отсутствует естественное хеджирование ожидаемыми объемами добычи.

Что дает инвестору данный инструмент?

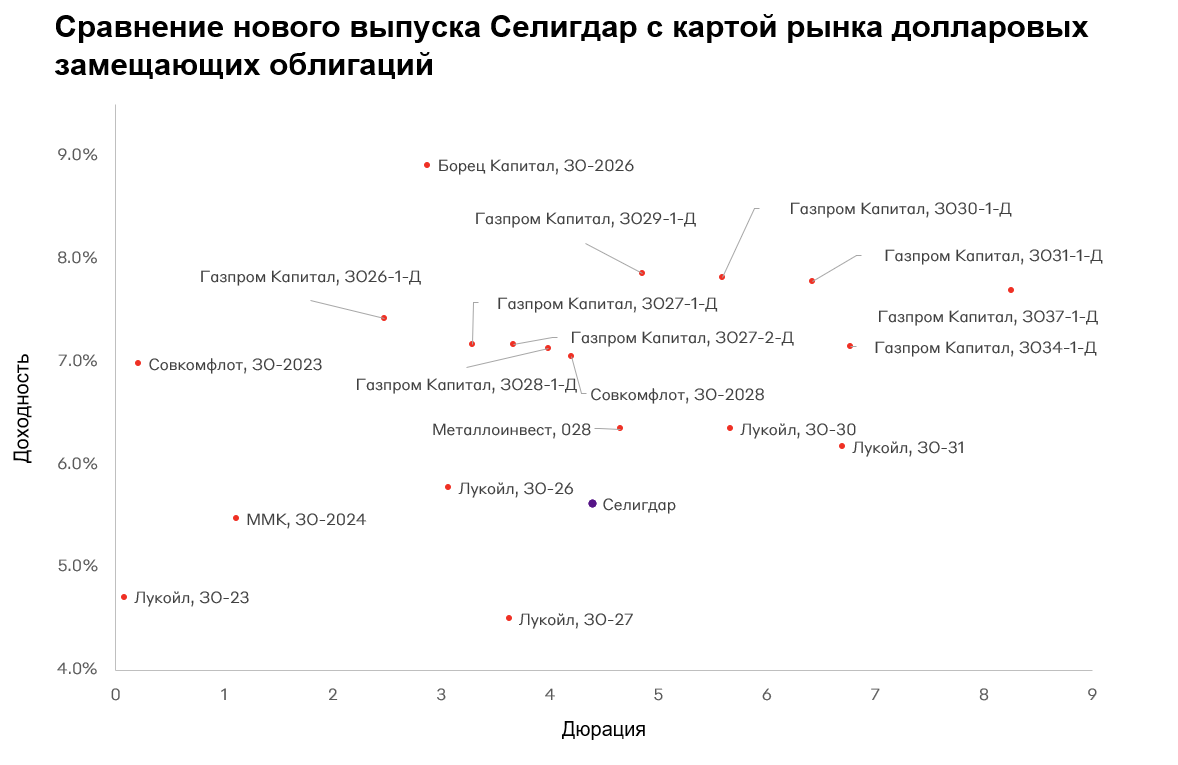

В первую очередь, золотые облигации - квази-валютный займ в долларах, так как цена на золото на мировых рынках рассчитывается в этой валюте. Поэтому интересно сравнивать ставки по золотым облигациям, и замещающим облигациям российских эмитентов, но тут стоит держать в уме второй фактор.

Во-вторых, золото - это хороший инструмент защиты от инфляции на длинном горизонте. Если сравнивать изменение покупательской способности одного доллара и 1 г золота с 1960 года по 2023 год, то у золота она выросла в 6 раз, а доллар обесценился на 90%. Будем честны и сделаем поправку на 1980 год, тогда цена находилась на исторических максимумах на фоне роста глобальной инфляции. И даже в такой период золото к настоящему моменту сохранило свою стоимость лучше, чем 1$ США - 60% против 30% (покупательская способность относительно 1980 года).

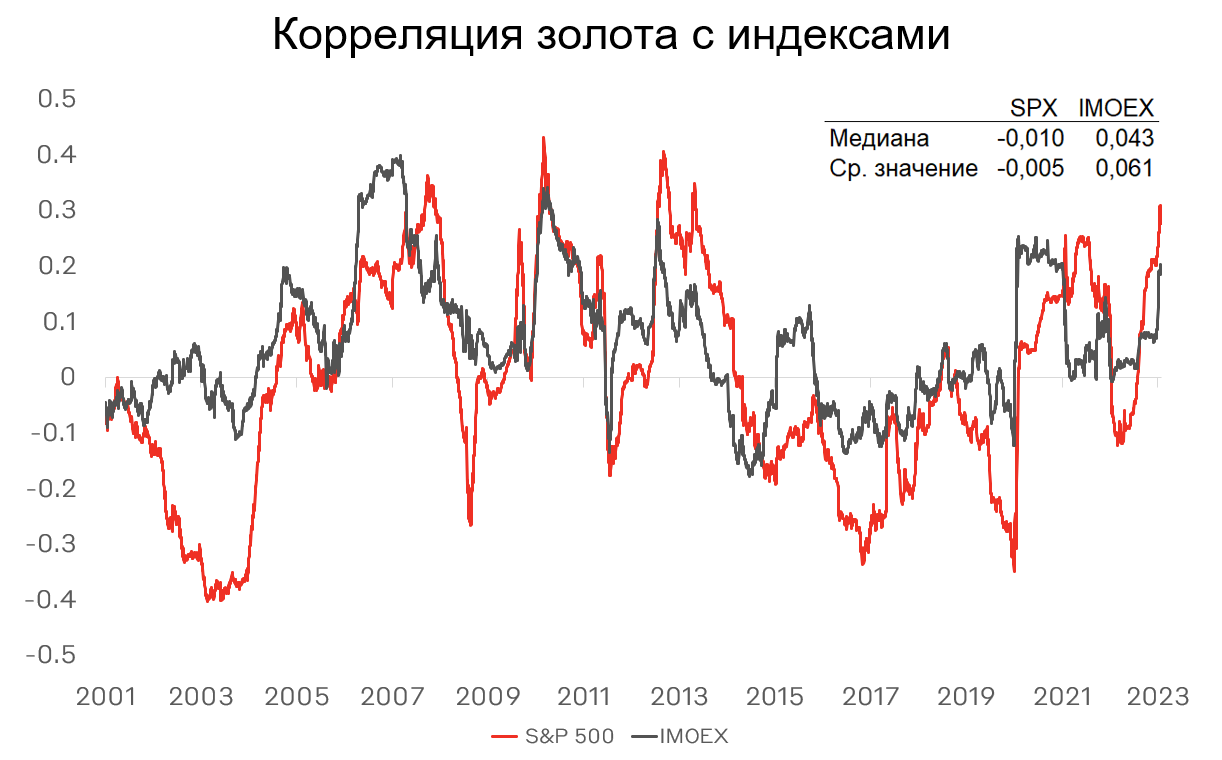

В-третьих, привязку номинала облигации к золоту можно использовать для диверсификации портфеля и снижения его волатильности в периоды неопределенности, к примеру в текущий момент. За прошедшие 20 лет медианное значение годовой корреляции золота с индексами S&P500 и Индекса Мосбиржи составило 0,01 и 0,04. Для справки, 0 означает отсутствие корреляции между ценами активов, а значение корреляции от 0,5 до 1 показывает высокую зависимость финансовых инструментов.

Стоит ли участвовать в размещении?

На наш взгляд, это интересный инструмент. Более того, облигационный выпуск по доходности может конкурировать с рынком замещающих облигаций. Однако выпуск не обеспечен золотом, а лишь привязан к его динамике и несет кредитный риск эмитента. Мы рекомендуем ограничить его долю в портфеле до 5-10%. Стоит напомнить главную особенность, что денежный эквивалент выплат привязан к стоимости номинала бумаги: динамике цен на золото и курсу рубля.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.