Какая премия за кредитный риск у строителей?

В погоне за доходностью облигационного портфеля у инвестора есть два пути: повышать процентный риск (покупать длинные бумаги) или кредитный риск. Зачастую выбирают второй путь и спускаются все ниже и ниже по лестнице кредитного рейтинга. В текущей действительности нижний предел - это A-. Рассматривать эмитентов с более низкими кредитными рейтингами становится менее интересно: либо значительно возрастают кредитные риски, либо возникают риски ликвидности из-за небольшого объема выпуска.

В рейтинговой группе "А" особое внимание привлекают девелоперы, которые, как правило, предлагают премию за кредитный риск значительно выше своих финансовых показателей и аналогов из рейтинговой группы. Причиной для этого являются отраслевые риски, которые давят на рейтинги компаний этого сектора. В подтверждение приведем один из комментариев к рейтингу эмитента об отрасли жилищного строительства от Эксперт РА:

“Жилищное строительство в России — это отрасль повышенного риска, прежде всего в силу долгосрочного цикла работ и ограниченной покупательной способности населения. Объем просроченной задолженности контрагентов в этой отрасли существенно превышает средний уровень по экономике. Реальные располагаемые доходы населения снижаются на протяжении последних нескольких лет и основным драйвером поддержания спроса на квартиры на этом фоне выступали рекордно низкие ставки по ипотечным продуктам, достигнутые, в том числе, за счет субсидирования процентных ставок по ипотеке со стороны государства и девелоперов……По мнению агентства, девелоперская деятельность в России характеризуется крайне высокой конкуренцией. На 20 крупнейших девелоперских компаний приходится около четверти текущего объема строительства, что свидетельствует о невысоких барьерах для входа в отрасль.”

Отметим, что по этой причине кредитным рейтингом AA среди всех крупных российских строителей на облигационном рынке обладает только Автодор, потому что государственный и занимается инфраструктурными проектами.

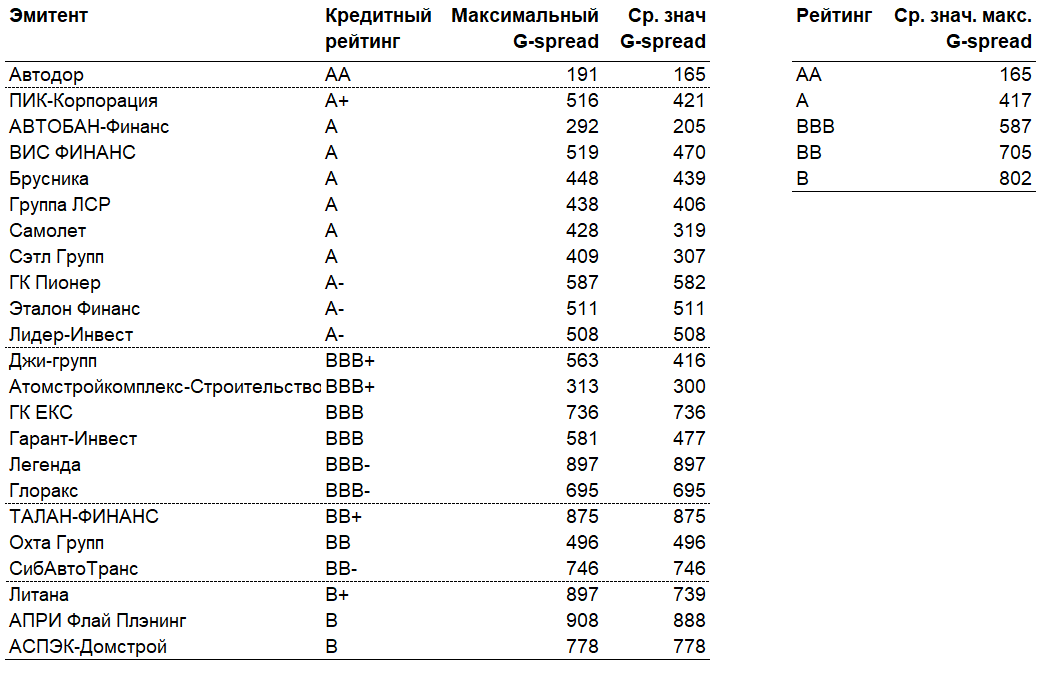

Далее более подробно рассмотрим основные агрегированные показатели премии за риск среди российских строителей. На горизонте до 3 лет медианный G-spread (премия за кредитный риск) составляет 420 б.п. Впрочем, застройщик застройщику рознь, а данный показатель обусловлен превалирующим числом выпусков с рейтингом A- и выше. Можно выделить три основные группы компаний по профилю бизнеса: инфраструктурные, жилищные и коммерческие.

Премия за риск по облигационным выпускам девелоперов с дюрацией от 0.5 до 3 лет

К инфраструктурным девелоперам можно отнести Автобан и Автодор. Как правило, у таких компаний премия за риск ниже средних значений по отрасли из-за низкой цикличности бизнеса и высокого уровня господдержки в отрасли. Так среднее значение G-spread по текущим выпускам эмитентов составляет 165 и 205 б.п., соответственно. Исключением из правила является выпуски ВИС-Финанс, премия по которым к ОФЗ составляет 470 б.п. Это обусловлено повышенными регуляторными рисками. Впрочем мы, по-прежнему, в выпусках эмитента видим привлекательную премию к рынку.

Компании жилищного сектора строительства - самая распространенная группа эмитентов. И тут лучше всего не опускаться ниже A-, исключениями выступают качественные заемщики BBB+: Джи-групп и Атомстройкомплекс. Справедливая стоимость для девелопера жилищного рынка с рейтингом А начинается от 400 б.п.

Наиболее рискованным сегментом на данный момент являются девелоперы коммерческой недвижимости, в частности те, которые занимаются торговыми центрами. Это вызвано цикличностью бизнеса и высокой долговой нагрузкой таких эмитентов.

Большинству качественных заёмщиков из строительной отрасли присвоен кредитный рейтинг A- и выше. "Справедливая" стоимость кредитного риска для качественных эмитентов, таких как Группа ЛСР или ГК Самолет, c кредитным рейтингом A начинается от 400 б.п., что на 100 б.п. больше аналогичных компаний из других секторов экономики.

Учитывая секторальные риски, доля сектора в портфеле не должна превышать 15-20% в зависимости от риск-профиля. К каким эмитентам стоит присмотреться, исходя из премии к кривой ОФЗ и кредитных метрик? В первую очередь -это ГК Самолет и Сэтл-Групп, бумаги этих эмитентов входят в МП "Рублевые облигации". Во вторую - Брусника, Группа ЛСР, ПИК и ВИС-Финанс.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.