Дивидендный рейтинг 2023

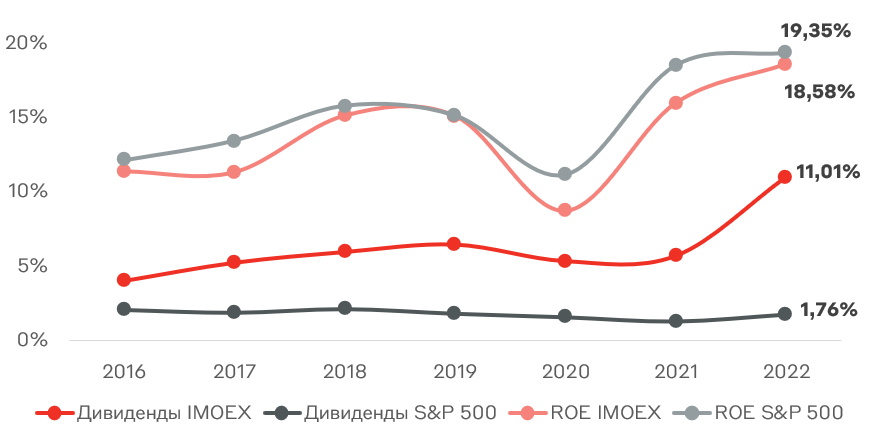

Исторически российский рынок акций является дивидендным, предоставляя инвестору возможность получать двузначную доходность по отдельным эмитентам. Российские акции обеспечивают один из крупнейших доходов среди развивающихся и развитых рынков: их доходность находится на высоком уровне на протяжении многих лет. При этом покупка дивидендных акций является одной из лучших стратегий долгосрочного инвестирования благодаря стабильным выплатам и меньшей волатильности.

Дивидендная доходность и рентабельность собственного капитала (ROE) индекса Мосбиржи (IMOEX) и S&P 500

Источник: Bloomberg

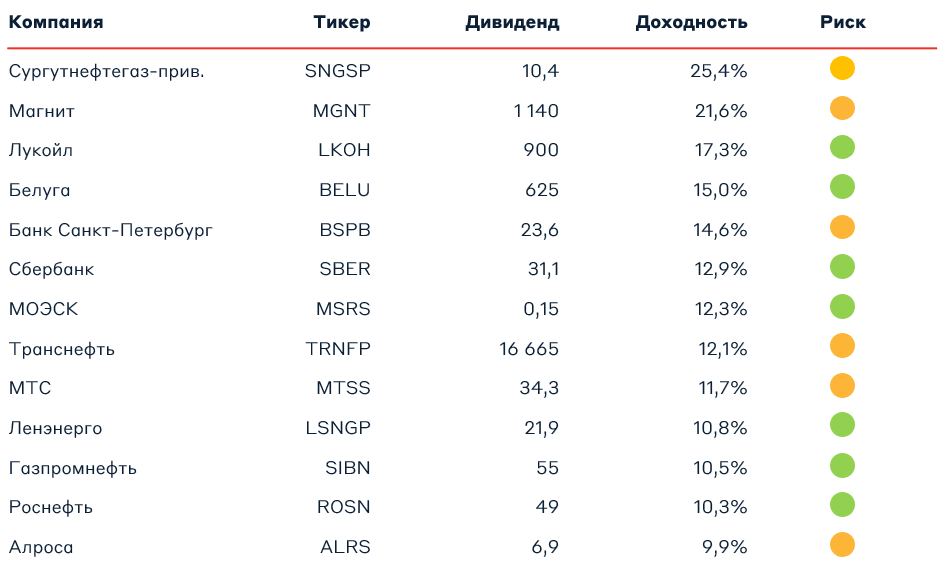

В последний год российский рынок стал особенно чувствительным к дивидендным выплатам. Изменения дивидендной политики приводят к моментальной и резкой переоценке акций компании. Так, например, отказ от выплаты рекордных дивидендов Газпромом в июне 2022 г. привело к падению цены на 31% в день объявления. Одновременно такие компании, как Сбербанк, Лукойл и Новатэк, которые радуют инвесторов дивидендами даже в трудные годы, показывают наилучший перформанс. В связи с этим мы решили составить таблицу с компаниями, которые могут заплатить наибольшие дивиденды по итогам 2023 г., по мнению инвестиционного комьюнити на данный момент. Стоит оговориться, что показатели дивидендной доходности основаны на форвардных данных, многие из которых трудно прогнозировать по итогам 6 месяцев 2023 г., а также дивидендная политика компаний может претерпеть изменения.

Таблица потенциальной дивидендной доходности на Мосбирже в 2023 г.

Доходность рассчитана к цене закрытия 04.07.2023 г.

Мы отобрали крупнейшие компании на Мосбирже с потенциальной дивидендной доходностью 10% и более. Наибольшая доходность ожидается по привилегированным акциям Сургутнефтегаза в размере 25,4%. При расчетах мы использовали допущения о курсе 85 руб./$1 на конец года и сохранении 100% валютного депозита (косвенное подтверждение на основании отчета за 2022 г.). Однако в расчетной формуле немало вводных, и размер финального дивиденда будет в основном определяться курсом рубля.

Вторым лидером по потенциальному размеру дивидендной доходности по итогам 2023 г. является Магнит, который вышел из тени и объявил о выкупе до 30% акций у нерезидентов. Компания имеет значительную денежную позицию и может выплатить более 1000 руб. на акцию. Несмотря на финансовую возможность выплаты дивидендов, существует риск, что мажоритарий может изменить планы и не поделиться прибылью с акционерами, аккумулировав ресурсы для выкупа акций у миноритариев по сценарию Детского мира.

Лукойл является бенефициаром ослабевающего рубля и сокращения дисконта российской марки нефти Urals к Brent. Кроме того, мы ожидаем повышения цен на нефть к концу года на фоне снижения профицита на рынке. Также Лукойл закрыл сделку по продаже НПЗ в Италии в начале мая, что уже сформировало около 150 руб. дивидендов, а по итогам первого полугодия Лукойл направит около 400 руб./акция.

Белуга продемонстрировала сильные результаты по итогам кризисного 2022 г., обновив рекорды по отгрузке продукции, выручке, EBITDA и чистой прибыли. Мы ожидаем, что компания сохранит сохранит статус дивидендного аристократа и порадует инвесторов двузначной доходностью.

Замыкает дивидендный топ Алроса со скромной доходностью 9,9%. Такие дивиденды на фоне высоких ожиданий аналитиков связаны с повышенным НДПИ на 19 млрд руб. и дополнительными годовыми капитальными расходами ~12 млрд руб. на восстановление рудника «Мир». При этом мы закладывали рекордный операционный денежный поток в наших расчетах.

Несмотря на колоссальный рост рынка акций с начала 2023 г., на Мосбирже по-прежнему остаются интересные дивидендные истории с двузначной доходностью. По нашему мнению, наиболее интересными опциями являются акции Магнита, Лукойла, Сбербанка, а во втором эшелоне - Белуги и банка «Санкт-Петербург». Данные компании представляют наибольший потенциал с точки зрения получения высоких дивидендов. В МП "Российские акции" на акции Магнита, Лукойла и Сбербанка приходится более 50% портфеля.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.