Что такое «спрэд» и зачем он нужен?

Очень часто в наших постах, посвященных рынку облигаций, мы упоминаем термин «спрэд». Вообще, на фондовом рынке «спрэд» имеет 2 значения. Первое – более простое – это разница между ценами покупки (bid) и продажи (offer или ask), так-называемый bid-offer spread. Применительно к облигациям мы говорим не про него, а про «кредитный спрэд», или, другими словами, «премию за риск».

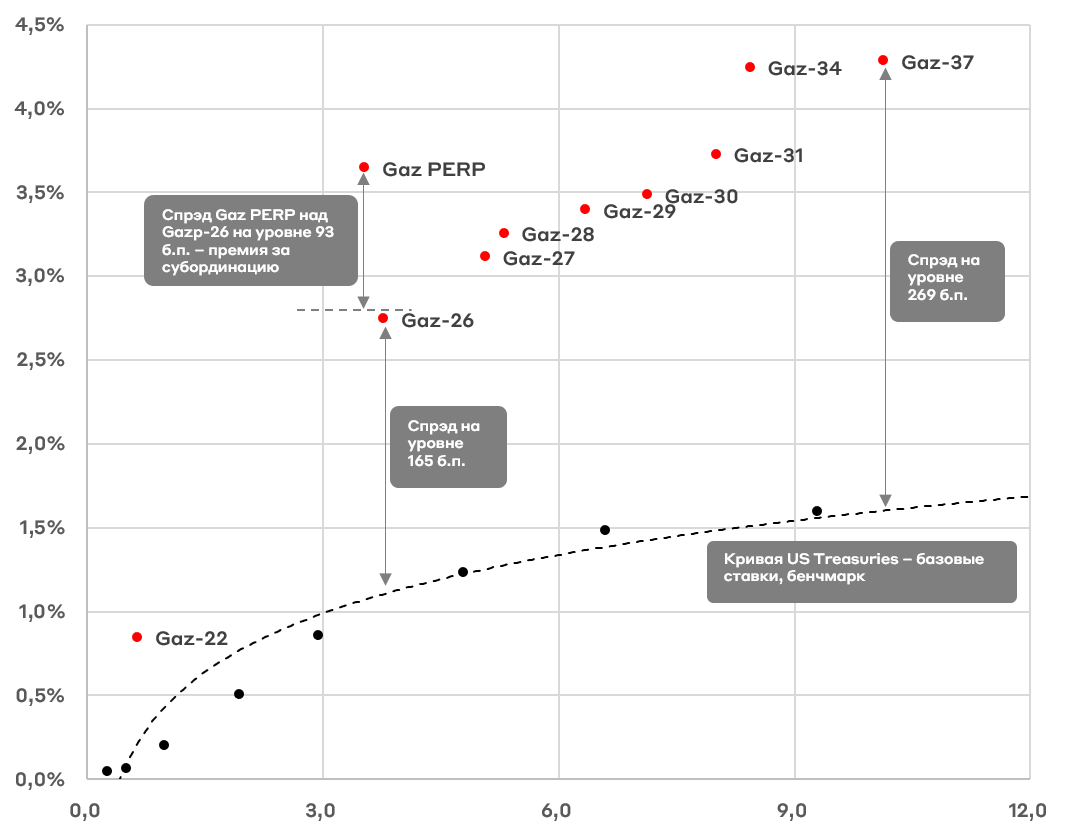

Итак, кредитный спрэд – это разница в доходности конкретной облигации и соответствующей ей по дюрации базовой ставке – бенчмарку. Бенчмарк – это, как правило, государственная облигация в соответствующей валюте. Например, бенчмарком для рублевых облигаций являются ОФЗ, для долларовых облигаций – US Treasuries, для бумаг в евро – гособлигации Германии.

Вот простой пример. Возьмем недавно размещенные евробонды Группы ПИК – PIKCOR-26. Они торгуются с доходностью к погашению (через 5 лет) на уровне 5,63% годовых. При этом доходность бенчмарка – в нашем случае 5-летних US Treasuries – составляет 1,24 %годовых. Разница в доходностях составляет 5,63% - 1,24% = 4,39% или 439 б.п. (б.п. = базисный пункт = 1 сотая процента). В чем экономический и практический смысл спрэда?

Применительно к бумагам ГК ПИК спрэд на уровне 439 б.п. означает величину кредитного спрэда, или премии, которую получает инвестор за то, что берет дополнительный кредитный риск, покупая эти бонды. Кредитный рейтинг США находится на уровне ААА, кредитный рейтинг ГК ПИК – на уровне ВВ-. Налицо разница в кредитном качестве – бонды ГК ПИК более рискованны. Но, повторимся, за этот риск инвестор получает экстра премию – тот самый спрэд в размере 439 б.п.

Строго говоря, доходность любой облигации состоит из двух компонентов: базовой ставки и кредитного спрэда. Применительно к примеру выше, доходность PIKCOR-26 состоит из 124 б.п. (1,24%) «базовой доходности» и 439 б.п. кредитного спрэда. В сумме это те самые 563 б.п. или 5,63% годовых.

Поскольку спрэд – это мера кредитного риска, он наглядно показывает изменение отношения инвесторов к тому или иному выпуску облигаций, или даже сегменту рынка. Когда у эмитента происходит событие, негативно влияющее на кредитное качество, инвесторы начинают продавать облигации, что приводит к снижению цены и росту доходности. Но этот рост доходности может происходить независимо от динамики US Treasuries, или иного бенчмарка. То есть реагирует на новости именно спрэд, который расширяется. Напротив, если событие позитивное, бумагу начинают покупать, цена растет, доходность снижается, но снижается за счет сужения кредитного спрэда.

Итак, чем выше спрэд, тем выше воспринимаемые кредитные риски облигации. Обычно на рыночных коррекциях, в режиме risk-off, кредитные спрэды большинства облигаций имеют тенденцию расширяться. В режиме же risk-on спрэды, напротив, сужаются. Так, например, в острой фазе коррекции в марте 2020 года спрэд по облигациям Russia-42 (суверенный евробонд России) расширился со стандартного уровня 230-240 б.п. до более чем 350 б.п. То есть на 100 б.п. превысил «нормальные» уровни. Что такое 100 б.п. применительно к Russia-42? Это целых 18 пунктов (или около 13%) в цене инструмента – немало для актива, который большинством инвесторов воспринимается как «спокойный» и «надежный».

В общем, кредитный спрэд – крайне полезный инструмент для сравнительного анализа облигаций. На нем построен подход relative value – сравнительной оценки, который широко используется управляющими активами при формировании портфелей. В дальнейшем мы обязательно расскажем о spread-based аналитических техниках, которые на практике может применять частный инвестор.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту