Черные металлурги: градус повышается

За последние две недели российские металлурги выросли на 9-12% на фоне ожидания операционных результатов и комментария генерального директора Северстали Александра Шевелева о том, что “дивидендная передышка, вероятно, не будет длиться вечно.” Мы решили разобрать текущую ситуацию в секторе и определить инвестиционную привлекательность черных металлургов.

При анализе внутренних цен на сталь и чугун в РФ мы наблюдаем, что они восстановились относительно снижения в 2022 г. и находятся выше исторических цен в течение цикла. При этом уровни значительно ниже рекордного 2021 г. Сами металлурги заявляют о том, что текущие цены находятся на приемлемом уровне, а их рост в последние 5 лет ниже, чем на другие строительные материалы.

Средние цены на сталь и чугун в РФ (тыс. руб.)

Источник: Росстат

На мировом рынке ожидается небольшое снижение цен на сталь в течение 2023 г., что спровоцировано ростом процентных ставок, замедлением темпов роста глобальной экономики, исторически высокой инфляцией по всему миру и затухшим рынком строительства в Китае. В свежем отчете World Steel Association отмечено, что мировое производство стали с начала года снизилось на 1,2% г/г. При этом производство стали в России, наоборот, растет на 1,9% г/г, что объясняется низкой базой с февраля 2022 г. после введения санкций против российских металлургов. По оценкам агентства Metals&Mining Intelligence, в мае российские металлурги имели загрузку доменных мощностей на высоком уровне 93% благодаря сохранению благоприятной динамики спроса на внутреннем рынке проката относительно прошлого года, когда загрузка доменных мощностей была порядка 80%.

На российском рынке металлопроката ожидается снижение потребления в 2023 г. на 1% после падения в 2022 г. на 4%. В общей структуре потребления строительный сектор является основным источником спроса. На фоне постепенного снижения темпов роста объемов строительства ожидается снижение потребления металлопроката в данном секторе на 1%. Единственный сектор, который покажет рост в 2023 г является машиностроение за счет роста объемов гособоронзаказа и восстановления работ предприятий после перенастройки каналов поставок комплектующих. По оценкам Северстали, на рынке отсутствуют факторы значительного изменения потребления металлопроката в одну или другую сторону. По мнению ММК, ожидается, что во 2 квартале 2023 г. конъюнктура внутреннего рынка останется достаточно благоприятной. Спрос будет поддержан сезонной активизацией строительной активности и устойчивым металлопотреблением в отраслях промышленности.

Потребление металлопроката в РФ (млн т)

Источник: Северсталь

Российские металлурги не публикуют финансовую отчетность с конца 2021 г., однако Северсталь и ММК делятся операционным данными. На первый взгляд ситуация по производству и продажам выглядит неплохо.

Операционные результаты металлургов в 2022 г. и 1 кв. 2023 г.

Объемы производства и продажи постепенно восстанавливаются, оставаясь незначительно ниже уровней рекордного 2021 г. Северсталь, которая исторически до 50% своей продукции поставляла за рубеж, после закрытия западных рынков столкнулась с серьезными вызовами, связанными с переориентацией экспортных потоков, поиском новых ниш на внутреннем рынке. К 4 кварталу 2022 г. лишь около 16% продаж Северстали поставлялось на экспорт (включая СНГ), который стал гораздо менее рентабельным с 30-40% стоимости, идущих на логистику (Шевелев: “На экспорте минимальная маржинальность”). Компания отмечает, что производит избыточный объем стали для внутреннего рынка, намереваясь нарастить экспорт до 30% продаж. Ключевой трудностью будет повышение рентабельности экспортных продаж. С этой стороны лучше всех позиционирована НЛМК, которая сохранила прежний режим поставок стальных слябов (около трети выручки) в Европу и США. Впрочем, с 4 квартала 2024 г. будет введено эмбарго Евросоюза на импорт стальных полуфабрикатов из РФ, что негативно отразится на НЛМК, которая будет вынуждена сокращать производство и перенаправлять продажи на менее маржинальные рынки сбыта.

Кроме того, сегодня (23 июня) Евросоюз в составе 11-го пакета санкций ввел запрет на продукцию из железа и стали из России. Так, Евросоюз теперь требует, чтобы поставщики из третьих стран, импортирующие продукцию в ЕС, доказывали, что используемые в производстве железо и сталь не были из России. Это снижает привлекательность российской продукции для третьих стран, что ограничивает возможность металлургов на наращивание экспортных поставок.

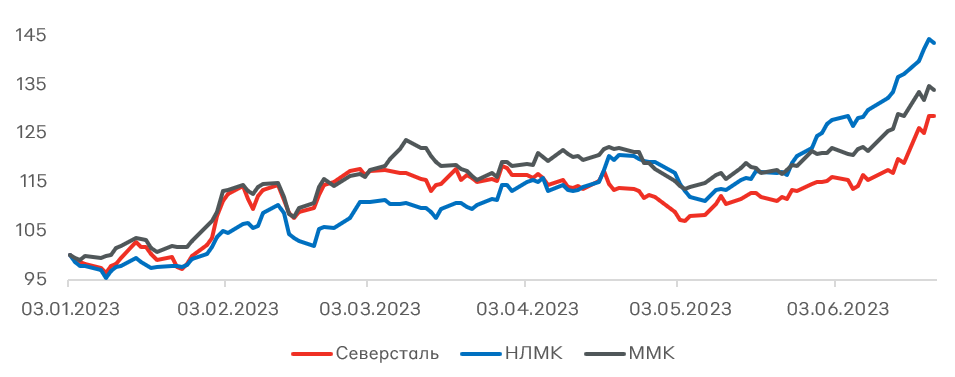

НЛМК пока имеет доступ к экспортным поставкам, что обуславливает существование спреда в цене акций к Северстали и ММК. При этом исторически Северсталь была наиболее производственно эффективным черным металлургом, а ММК оставалась в роли догоняющего.

Динамика акций НЛМК, Северстали и ММК

В дальнейшем мы ожидаем сокращение спреда НЛМК к Северстали по мере приближения даты введения эмбарго на импорт стальных полуфабрикатов из РФ, а также увеличение спреда к ММК, который до сих пор испытывает операционные трудности.

Рынок ожидает сильные операционные показатели по черным металлургам во 2 квартале 2023 г. после окончания планового ремонта на доменном и сталеплавильном оборудовании у Северстали и капитального ремонта доменной печи у ММК. По нашему мнению, ключевым фактором инвестиционной привлекательности российских металлургов является рентабельность продаж. Возможный возврат к публикации финансовой отчетности внесет ясность в понимание ситуации в секторе. Однако до этого момента мы считаем, что черные металлурги остаются “черным ящиком”, который может не оправдать ожидания рынка. С точки зрения комментариев о потенциальном возврате к выплате дивидендов в ближайшем будущем, они носят спекулятивный характер и едва ли возобновятся в следующих кварталах. Возможные выплаты определенно пошлют позитивный сигнал рынку, при этом вряд ли превысят дивидендную доходность, например, Сбербанка по итогам года (порядка 13%), бизнес которого является более устойчивым и прозрачным в текущей конъюнктуре.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.